直系尊属とは?直系卑属・傍系卑属との違いや相続分について紹介

「直系尊属(ちょっけいそんぞく)」や「直系卑属(ちょっけいひぞく)」という言葉を聞いたことがあっても、それらの意味まではご存じないという方もいらっしゃるのではないでしょうか。

直系尊属は父母や祖父母、直系卑属は子どもや孫などです。他にも「傍系尊属」や「傍系卑属」など、親族はいくつかの分類があり、該当する人や法律で認められている権利などが異なります。

今回は、直系尊属と直系卑属に該当する人の範囲や財産を相続できる優先順位などを、相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.直系尊属・直系卑属の意味とは?

はじめに「直系尊属」と「直系卑属」の意味や範囲をみていきましょう。

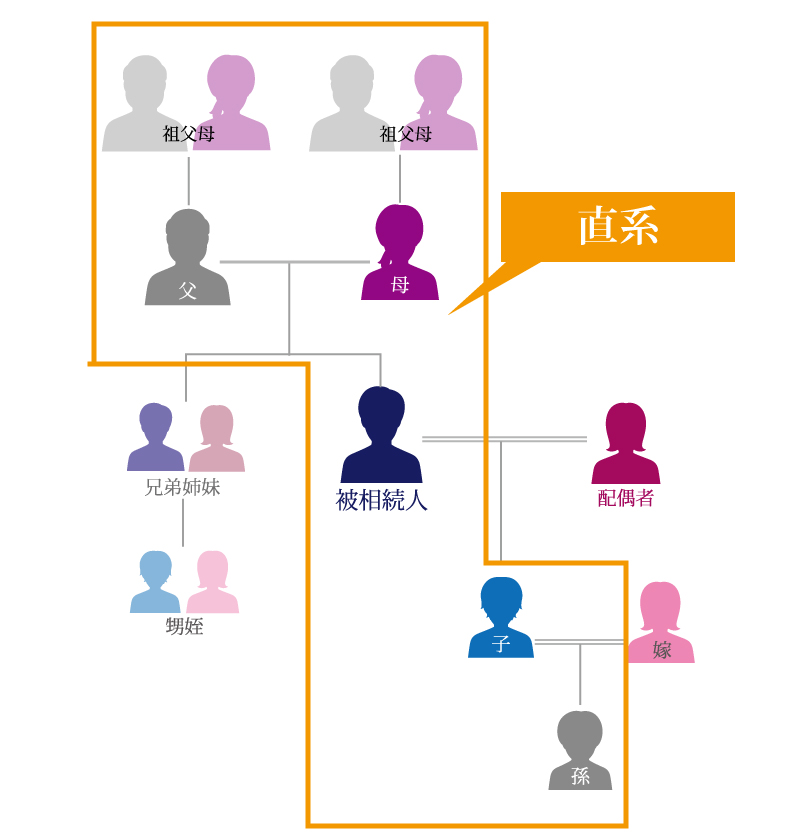

1-1.直系とは

そもそも「直系」とは、親子の直接の血縁でつながる関係のことです。たとえば、本人から見て父母、祖父母、子、孫は直系の親族となります。

また、血のつながりがない養子と養親も直系の親族に該当するとされています。養子縁組によって、法的に血縁があると認められるためです。

一方で、共通の祖先から分かれた親族のことを「傍系」といいます。兄弟姉妹は、父母を共通の祖先とした傍系の親族です。甥・姪やいとこなども傍系の親族となります。

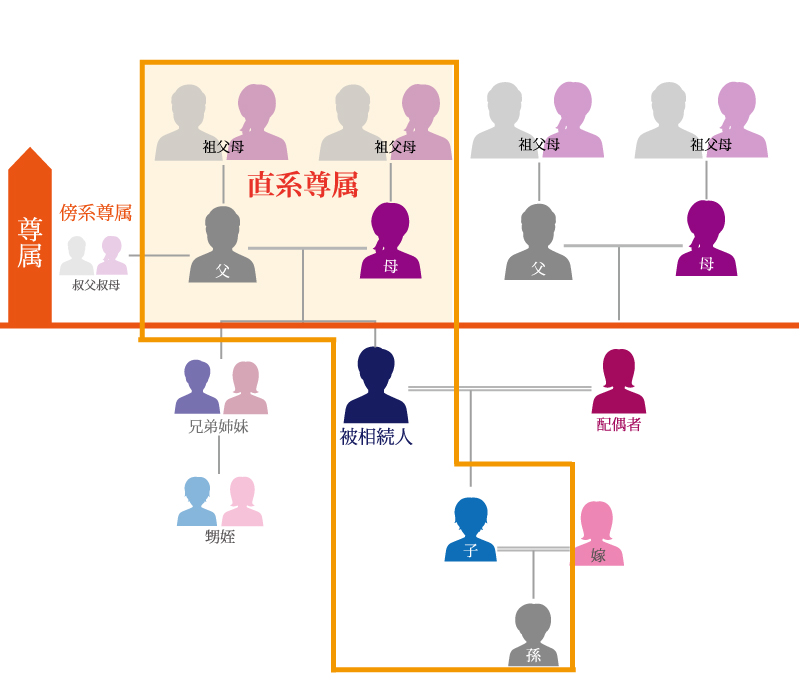

1-2.尊属・直系尊属とは

「尊属」とは、血縁関係がある人(血族)のうち本人より前の世代の人をさします。尊属のうち、直系にあたる人を「直系尊属」といいます。

直系尊属に該当するのは、本人から見て父母、祖父母、曾祖父母などです。養親や養親の親も直系尊属です。

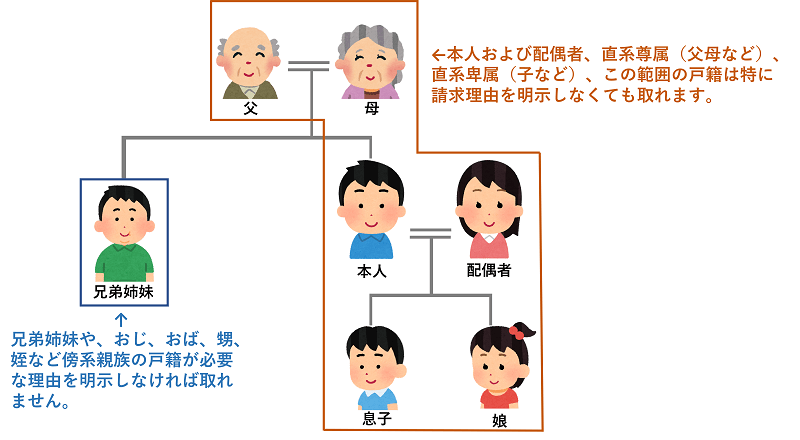

直系尊属の範囲については、下図をご参照ください。

直系尊属については、下記の記事で詳しく解説していますので、あわせてご覧ください。

(参考)相続時に耳にする直系尊属って誰のこと?直系尊属を説明します!

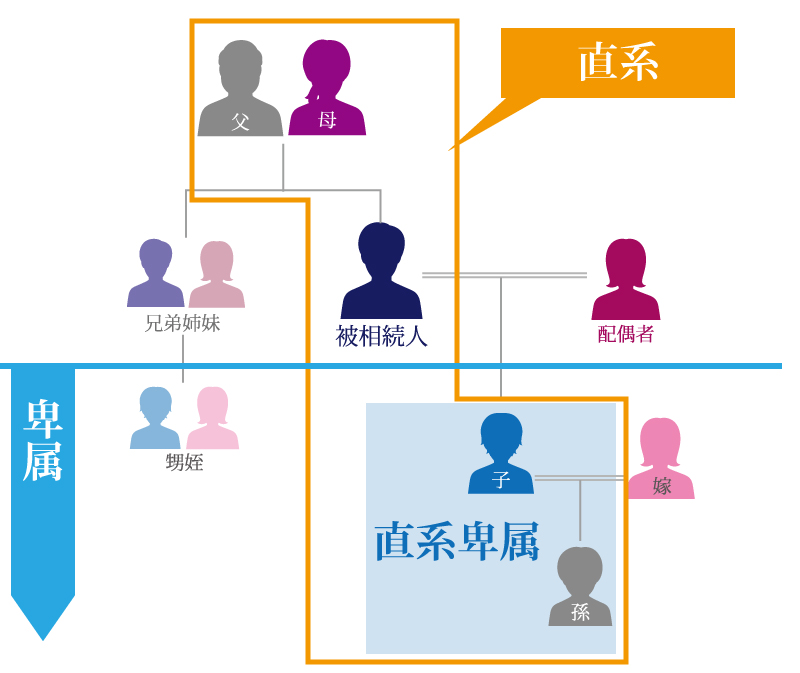

1-3.卑属・直系卑属とは

「卑属」とは、血縁関係がある人(血族)のうち本人より後の世代の人です。卑属のうち、直系にあたる人を「直系卑属」といいます。

たとえば、本人から見て子、孫、曾孫などが直系卑属にあたります。

養子も直系卑属となりますが、養子の子については、養子縁組のあとに生まれた場合に限られます。養子縁組のときにすでに生まれていた養子の子は直系卑属とはなりません。

また、子の配偶者や孫の配偶者など直系卑属と結婚した人は、直系卑属ではありません。

直系卑属の範囲は、下の図の通りです。

2.直系卑属である子が相続するケース

亡くなった人(被相続人)の遺産を相続できる人の優先順位は、民法によって定められています。被相続人の配偶者は、常に相続人です。また直系卑属では、子の優先順位がもっとも高くなります。

相続人の順位については下記の記事でも詳しく解説しているので、あわせてご覧ください。

(参考)相続順位を一覧図で紹介!順位が変わるケースや相続割合なども解説

2-1.配偶者以外の相続人の順位

被相続人の配偶者は常に相続人となります。配偶者以外の親族は、下記の順位で相続人となります。

- 第一順位:子

- 第二順位:直系尊属

- 第三順位:兄弟姉妹

被相続人に子がいないときは直系尊属が相続人となり、子も直系尊属もいないときは兄弟姉妹が相続人となります。

先に死亡したなどの理由で子が相続できない場合は、孫が代襲相続できます。

2-2.直系卑属である子が相続できないケース

子は第一順位の相続人ですが、次のような場合は遺産を相続することができません。

- 子に相続させないよう遺言で指定された場合

- 相続廃除・相続欠格で子が相続の権利を失った場合

- 子が自ら相続放棄した場合

ここでは、直系卑属である子が相続できないケースについて詳しく解説します。

2-2-1.子に相続させないよう遺言で指定された場合

被相続人が遺言書に次のような記載をしていた場合は、子は遺産を相続することができません。

- 子には相続させない

- 子の相続分を0に指定する

- 子以外の特定の人にのみ相続させる

遺言書に記載された故人の意思は尊重されるべきではありますが、一方で、相続人の権利も保護されなければなりません。

そのため民法では、相続人が最低限取得できる遺産の割合として「遺留分」を定めています。

配偶者と子が相続する場合、子の遺留分は相続財産の1/4です。子が単独で相続する場合の遺留分は、相続財産の1/2となります。

遺言で遺産を相続できないように指定されていても、子など遺留分がある相続人は遺留分侵害額請求という手続きをすることで、法律によって最低保証された金額の財産を取得できます。

遺留分侵害額請求について詳しい内容は、下記の記事をご覧ください。

(参考)遺留分侵害額請求とは?手続き・時効・費用をわかりやすく解説

2-2-2.相続廃除・相続欠格で子が相続の権利を失った場合

相続廃除や相続欠格で相続の権利を失った場合も、子は遺産を相続することができません。

相続廃除とは、被相続人が生前に家庭裁判所に申し立てるか遺言で指定して、相続の権利を剥奪することをいいます。相続廃除ができるのは、相続人になる人が被相続人に対して虐待または重大な侮辱をした場合や、相続人になる人に著しい非行があった場合に限られます。

相続欠格とは、重大な非行があった相続人が相続の権利をただちに失うことをいいます。被相続人や他の相続人を殺害して刑に処せられた場合や、被相続人を脅して遺言書を書かせたりした場合などがあてはまります。

相続廃除と相続欠格について詳しい解説は、下記の記事をご覧ください。

(参考)相続廃除で相続させたくない相続人の権利をはく奪できる?

(参考)【簡単解説】相続欠格とは?欠格事由や相続廃除との違いについて

2-2-3.子が自ら相続放棄した場合

子が自ら相続放棄した場合も、遺産を相続することができません。

相続放棄とは、相続開始から3か月以内に家庭裁判所に申し出て、相続の権利を放棄することをいいます。被相続人に借金があって返済を免れたい場合などに選択されます。

相続放棄をするとその人ははじめから相続人でなかったことになります。

相続放棄について詳しい解説は、下記の記事をご覧ください。

(参考)相続放棄は自分でできる!手続き・費用・期間・注意点を解説

3.直系卑属である孫が相続するケース

通常、被相続人の孫は相続人になりませんが、次のようなケースでは相続が可能です。

ここでは、直系卑属である孫が相続するケースについて詳しく解説します。

3-1.孫が相続するよう遺言で指定された場合

被相続人が遺言書で「孫に相続させる」という趣旨の記載をしていた場合は、孫は遺産を相続することができます。

ただし、孫は本来の相続人ではないため「遺贈」という形で遺産を受け継ぐことになります。

相続人ではない孫が遺贈で遺産を受け継いだ場合は、相続税が2割加算されるため注意が必要です。

3-2.子が相続できずに代襲相続する場合

代襲相続とは、本来相続するはずの相続人が死亡・相続廃除・相続欠格で相続できない場合に、その相続人の子が代わりに相続することをいいます。

相続人となるはずの子がすでに死亡している場合は、代襲相続で孫が相続人になります。子が相続廃除・相続欠格で相続の権利を失った場合も同様です。

直系卑属の代襲相続では、孫→曾孫(ひまご・そうそん)→玄孫(やしゃご・げんそん)→来孫(らいそん)と、世代が続く限り何代でも代襲が可能です。

なお、孫が代襲相続した場合は、相続税の2割加算はありません。

代襲相続については、下記の記事で詳しく解説しています。

(参考)代襲相続とは?死亡した相続人の代わりに相続できる人について解説

また、祖父母の遺産を孫が相続するケースについては、下記の記事で詳しく解説しています。

(参考)祖父母の遺産を孫が相続するケースと注意点をプロが解説

3-2-1.被相続人の子が養子の場合に孫は代襲相続できる?

死亡した相続人が被相続人の養子であった場合は、孫の出生時期によって代襲相続できるかどうかが異なります。つまり、必ずしも代襲相続できるとは限らないということです。

養子の子は、養子縁組の後に生まれた場合に限り直系卑属となります。養子縁組の前に生まれた養子の子は直系卑属にはあたりません。

代襲相続は、被相続人の直系卑属にのみ認められます。したがって、養子縁組の後に生まれた孫は代襲相続ができますが、養子縁組の前に生まれた孫は代襲相続ができません。

3-2-2.被相続人の子が相続放棄した場合に孫は代襲相続できる?

被相続人の子が相続放棄した場合は、孫は代襲相続ができません。相続放棄した子は、はじめから相続人ではなかったことになるためです。

死亡や相続廃除・相続欠格の場合とは異なるので注意が必要です。

(参考)相続放棄すると代襲相続は起きない?3世代相続やケース別事例・注意点を解説

4.甥・姪は傍系卑属にあたる

本人より後の世代の親族である卑属には甥や姪も含まれますが、直系卑属ではなく「傍系卑属」にあたります。甥・姪は兄弟姉妹の子であり、本人と直接の親子関係はないからです。

傍系卑属である甥・姪が遺産を相続するケースは、遺言で指定された場合のほか、本来相続人となるはずの兄弟姉妹に代わって代襲相続する場合があげられます。ただし、兄弟姉妹の代襲相続は一代のみであり、甥・姪が死亡しているときに甥・姪の子が代襲相続することはできません。

なお、兄弟姉妹には遺留分がないため、甥・姪にも遺留分はありません。代襲相続で相続人となっても、遺言により遺産を受け取れなかった場合は遺産を取り戻すことができません。

5.その他の親族関係

ここまで、「直系尊属」、「直系卑属」、「傍系卑属」について解説しました。この章では、その他の親族関係として「傍系尊属」と「姻族」についてとりあげます。

5-1.傍系尊属とは

傍系尊属とは、本人よりも前の世代である人のうち、直系尊属にあたらない親族のことです。たとえば、伯父・叔父や伯母・叔母、大伯父・大叔父(祖父母の兄弟)、大伯母・大叔母(祖父母の姉妹)などが傍系尊属に該当します。

傍系尊属は、血縁関係はあるものの民法が定める法定相続人には含まれません。そのため傍系尊属が遺産を取得できるのは、基本的には被相続人が遺言で指定した場合です。

(参考)傍系親族とは?直系との違い・尊属・卑属まで家系図で解説

5-2.姻族とは

姻族とは、婚姻(結婚)によって親族関係になった人のことです。具体的には、配偶者側の血族を指します。たとえば、夫の視点で考えると、姻族に該当するのは妻の両親(義父母)や妻の兄弟姉妹(義兄弟姉妹)などです。

民法では「三親等以内の姻族」が親族に該当すると定義されています。

姻族は、婚姻関係が前提です。配偶者と離婚して婚姻関係がなくなった場合、義父母や義兄弟姉妹などは姻族ではなくなります。配偶者と死別した場合は、「姻族関係終了届」の提出により姻族の関係が解消します。

(参考)姻族関係終了届の効果・メリット・提出期限など徹底解説

6.直系尊属からの贈与の特例

1月1日から同じ年の12月31日までに贈与された財産は、贈与税の課税対象です。1年間の贈与額から110万円を引いた部分に贈与税が課せられます。税額の計算方法は、以下の通りです。

直系尊属が財産を贈与する場合、特例税率や非課税制度が適用されて税額が少なくなる場合があります。

6-1.贈与税の特例税率

贈与税の税率は「一般税率」と「特例税率」の2種類があります。贈与によって財産を取得した人と財産を贈与する人が、以下の条件に当てはまる場合、税額は特例税率を用いて計算されます。

- 贈与によって財産を取得した人:贈与を受けた年の1月1日において18歳以上の人

- 財産を贈与する人:直系尊属

特例税率の税率と控除額は、以下の通りです。

基礎控除後の課税価格

(年間の合計贈与額−110万円)税率 控除額 200万円以下 10% – 400万円以下 15% 10万円 600万円以下 20% 30万円 1,000万円以下 30% 90万円 1,500万円以下 40% 190万円 3,000万円以下 45% 265万円 4,500万円以下 50% 415万円 4,500万円超 55% 640万円

※引用:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

一方で通常の税率(一般税率)は、以下の通りです。

基礎控除後の課税価格

(年間の合計贈与額−110万円)税率 控除額 200万円以下 10% – 300万円以下 15% 10万円 400万円以下 20% 25万円 600万円以下 30% 65万円 1,000万円以下 40% 125万円 1,500万円以下 45% 175万円 3,000万円以下 50% 250万円 3,000万円超 55% 400万円

※引用:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

ここで、モデルケースを用いて特例税率と一般税率の違いをみていきましょう。

例】AさんがBさんに1,000万円の財産を贈与するケース

Aさんが父親、Bさんが子ども(18歳以上)であった場合

Aさんが父親であり、Bさんが18歳以上の子どもであった場合、贈与税は特例税率を用いて計算します。AさんがBさんに1,000万円の財産を贈与した場合、基礎控除後の課税価格と税額は以下の通りです。

- 基礎控除後の課税価格:1,000万円−110万円=890万円

- 税額:890万円×30%−90万円=177万円

計算の結果、贈与税額は177万円となりました。

AさんとBさんが他人であった場合

AさんとBさんが他人である場合、贈与税は一般税率を用いて計算します。基礎控除後の課税価格と贈与税額は、以下の通りです。

- 基礎控除後の課税価格:1,000万円−110万円=890万円

- 税額:890万円×40%−125万円=231万円

贈与税額は231万円となり、特例税率が適用されるケースよりも54万円高くなりました。

6-2.非課税制度

父母や祖父母などの直系尊属から財産を贈与してもらう場合、贈与税が非課税となる制度を適用できることがあります。非課税制度を適用できる主なケースは、以下の通りです。

- 住宅取得等資金の贈与を受けた場合

- 結婚・子育て資金の一括贈与を受けた場合

- 教育資金の一括贈与を受けた場合

6-2-1.住宅取得等資金の贈与を受けた場合

親や祖父母などからマイホーム購入の資金援助をしてもらった場合、所定の要件を満たすことで「直系尊属から住宅取得等資金の贈与を受けた場合の非課税(以下、住宅取得等資金の贈与の特例)」を適用でき、一定金額までの贈与が非課税となります。

非課税となる贈与額は、省エネ等住宅が1,000万円まで、それ以外の住宅が500万円までとなります。省エネ等住宅とは、断熱性能や耐震性能などが一定の基準を満たしている住宅のことです。

(参考)国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

住宅取得等資金の贈与の特例の対象となるのは、2026年(令和8年)12月31日までに資金提供が行われた場合です。マイホームの購入だけでなく、住宅を新築するための費用や増改築などの費用に対する援助も、非課税制度の対象となります。

住宅取得等資金の贈与の特例を利用するためには、資金を提供してもらう人が「贈与を受けた年の1月1日時点で18歳以上である」「贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下※」などの要件をみたさなければなりません。(※新築等をする住宅用の家屋の床面積が40㎡以上50㎡未満の場合は1,000万円以下。)

6-2-2.結婚・子育て資金の一括贈与を受けた場合

2027年(令和9年)3月31日までに、父母や祖父母などから結婚資金や子育て資金を贈与してもらった場合、1,000万円(結婚関係は300万円)まで非課税となります。この制度を「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税(以下、結婚・子育て資金の贈与の非課税)」といいます。

非課税となる結婚資金と子育て資金の範囲は、以下の通りです。

制度の対象となる費用の例 結婚に際して支払う金銭

(300万円が限度)

- 挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)

- 家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

妊娠、出産および育児に要する金銭

- 不妊治療・妊婦健診に要する費用

- 分べん費等・産後ケアに要する費用

- 子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)

※出典:国税庁「No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」

結婚・子育て資金の贈与の非課税を利用するためには、金融機関を経由して「結婚・子育て資金非課税申告書」を提出し、専用の管理口座を開設する必要があります。

非課税制度を利用できるのは、贈与を受ける年の前年の合計所得金額が1,000万円以下である18歳以上50歳未満の人です。

6-2-3.教育資金の一括贈与を受けた場合

「直系尊属から教育資金の一括贈与を受けた場合の非課税(以下、教育資金一括贈与の非課税)」は、2026年(令和8年)3月31日までに親や祖父母などから教育資金を贈与してもらう場合に利用できる制度です。非課税枠は最大1,500万円ですが、学校以外に支払う塾や習い事などの費用に充てた場合は500万円となります。

非課税の対象となる教育資金は、以下の通りです。

制度の対象となる費用の例 学校等に支払われる次のような金銭

- 入学金、授業料、入園料

- 学用品の購入費、修学旅行費、学校給食費など

学校等以外の者に対して支払われる金銭(500万円が限度)

- 学習塾やそろばんなどの月謝、施設の使用料

- 水泳や野球、ピアノ、絵画などの指導料

- 通学定期券代、留学のための渡航費などの交通費

※出典:国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」

教育資金一括贈与の非課税を利用するためには、金融機関を経由して教育資金非課税申告書を提出し、専用の教育資金口座を開設する必要があります。

非課税制度の対象となるのは、前年の合計所得金額が1,000万円以下の30歳未満である子どもや孫などです。

7.直系尊属を証明するものとは?

直系尊属を証明する書類としては「戸籍」が挙げられます。戸籍とは、出生から死亡するまでの身分関係(出生、結婚、死亡、親族関係など)が登録された書類です。

戸籍の謄本を請求できるのは、原則として以下の通り本人や配偶者、直系血族(祖父母・父母・子・孫)のみです。

例外として、上記に該当しない人でも戸籍謄本を取得できる場合があります。たとえば、相続が発生したとき、直系血族が誰もいないときは、法定相続人となる傍系血族が請求できることがあります。ただし、戸籍が必要である理由を明示しなければ、原則として取得することはできません。

8.相続の手続きをスムーズに行うポイント

被相続人が亡くなり相続が発生した場合は、その翌日から10か月以内に相続税の申告と納税を済ませる必要があります。遺産の引き継ぎ方がまとまらなかったり、必要書類を集めるのに時間がかかったりしても、申告・納税の期日は基本的に延長されず、過ぎてしまった場合は延滞税がかかります。

相続が発生した際は、速やかに手続きができるように行動することが大切です。ここでは、相続の手続きをスムーズに行うために知っておきたいポイントを3つご紹介します。

8-1.遺言書の有無の確認

遺言書がある場合、基本的にはその記載内容にしたがって遺産が引き継がれますが、ない場合は相続人同士で遺産分割協議をして遺産の引き継ぎ方を決めなければなりません。

また、被相続人が自筆で遺言書を作成していると、開封するためには家庭裁判所の検認を受ける必要があります。検認を受けずに遺言書を開封してしまうと、過料が科される恐れがあります。

家庭裁判所に検認を依頼した場合、開封までに要する期間は1か月程度です。検認の依頼が遅れるほど、相続の手続きも後ろ倒しになってしまい、相続税の申告手続きの準備期間が短くなってしまいかねません。

相続が発生したときは、速やかに遺言書の有無を確認し、必要に応じて家庭裁判所に検認の依頼をしましょう。

8-2.財産目録は四十九日までに作成

相続が発生した場合、遺産の種類や金額などを確認して財産目録を作成します。財産目録は、相続税の申告だけでなく遺産分割協議をするときにも必要です。

遺産分割協議をするタイミングの1つが、相続人が一堂に会することになる四十九日法要のときです。四十九日に遺産分割協議ができるよう、被相続人の財産を調査して財産目録を作成しておきましょう。

8-3.必要書類の準備は余裕をもって始める

相続税を申告する際は、遺産の分け方を決めるだけでなく必要書類も集めなければなりません。特に被相続人が本籍地を転々としていた場合、複数の市区町村に請求する必要があるため、この戸籍謄本の取得に時間がかかる傾向があります。

相続人の生活拠点から離れた場所にある市区町村に戸籍謄本の請求が必要となるケースもあるため、相続税の申告書類はできるだけ早めに収集を開始しましょう。

9.相続について税理士に相談するメリット

相続が発生した場合は、相続税専門の税理士に相談するとよいでしょう。家族が揉めにくい遺産の分け方を相談できるだけでなく、税の知識を駆使した相続対策も提案してもらえます。

9-1.相続財産の分け方を相談できる

被相続人が遺言を残していなかった場合、相続人が遺産をどのように相続するのかを決める必要があります。遺産の引き継ぎ方を話し合う際は、法定相続人となる人の順位や代襲相続が発生するケースなど「そもそも誰が遺産を取得できる権利があるのか」を理解する必要があります。

また、民法では相続人が取得できる遺産の割合である「法定相続分」が定められていますが、それはあくまで目安にすぎず、遺産分割協議によってそれとは異なる割合で相続することが可能です。

遺産分割協議は、必ずしも円滑に進むとはかぎりません。「亡くなった人を介護していたのだから、遺産を多く相続したい」「長いあいだ連絡もしなかった人が遺産を相続するのはおかしい」など、それぞれの相続人の言い分が衝突して揉めてしまうことがあります。

相続に明るい税理士に相談をすることで、相続人に該当する人を把握しやすくなるだけでなく、相続人ができるだけ揉めないような公平な分け方をアドバイスしてもらえます。また、被相続人が遺言を残していたときの引き継ぎ方や、相続放棄をした相続人がいるときの分配方法も相談が可能です。

9-2.相続税の対策ができる

遺産を引き継いだ場合、相続税が課税されることがあります。遺産の分け方を決めるときは相続税のことも考慮しなければなりません。また、相続税の負担を軽減できる特例制度の存在を知らずに申告してしまうと、余分な税金を支払ってしまう恐れがあります。

相続税の計算方法や特例を適用できる要件を、一般の方が理解するのは困難です。税の専門家である税理士に相談をすることで、相続税額や特例制度も踏まえてもっとも有利な引き継ぎ方を提案してくれるでしょう。

余分な相続税を支払いたくない人や、家族が残した大切な財産を少しでも多く引き継ぎたい人などは、相続税専門の税理士に相談することをおすすめします。

10.まとめ

相続においては、直系尊属と直系卑属に該当する人や、財産を相続できる優先順位についての理解が欠かせません。

亡くなった人の遺産は、まずは配偶者と子が相続することになりますが、子がいない場合は配偶者と直系尊属が相続します。

死亡や相続廃除・相続欠格により子が相続できない場合は、代襲相続で孫が相続します。ただし、子が相続放棄した場合は、孫は代襲相続ができません。孫に遺産を与えたい場合は、遺言で指定することができます。

このようなルールを一般の人がすべて理解することは困難でしょう。相続についての疑問や不安は、相続税専門の税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターは、法律事務所や司法書士法人と提携して、遺産相続のあらゆるご相談を承っております。相続で不明な点がある方は、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編