おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説

おしどり贈与とは、贈与税の配偶者控除の通称です。

贈与税の配偶者控除は、配偶者に自宅等を贈与した場合に一定額まで贈与税がかからない制度です。婚姻期間が20年以上あることが要件の一つであるため、おしどり贈与と呼ばれています。

この記事では、おしどり贈与(贈与税の配偶者控除)について、制度の内容や適用のメリット・注意点をご紹介します。

また、おしどり贈与で贈与された財産は、特別受益として相続のときに持ち戻す対象になるかどうかも解説します。

この記事の目次 [表示]

1.おしどり贈与(贈与税の配偶者控除)とは

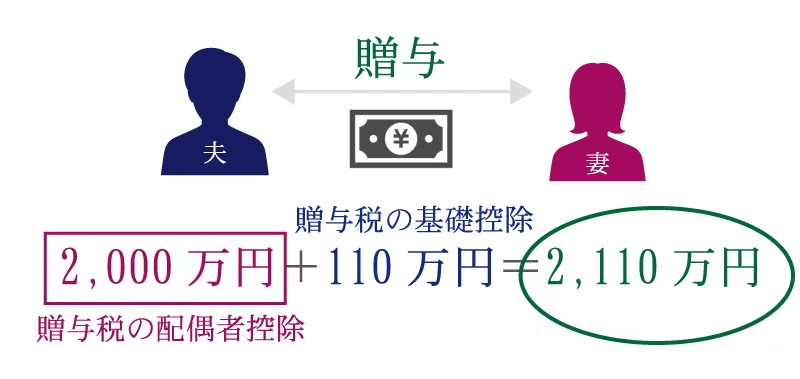

おしどり贈与(贈与税の配偶者控除)は、婚姻期間が20年以上の夫婦の間で居住用不動産の贈与があった場合に、2,000万円まで贈与税の対象から控除される制度です。

居住用不動産を取得するための資金の贈与があった場合にも適用できます。

おしどり贈与は贈与税の基礎控除(110万円)とも併用できるため、最大で2,110万円まで贈与税はかかりません。

1-1.おしどり贈与の婚姻期間の要件

おしどり贈与を適用する場合は、配偶者との婚姻期間が20年以上あることが必要です。

婚姻期間は、婚姻の届出をした日から贈与を受けた日までの期間で計算し、1年未満の端数は含みません。例えば、婚姻期間が19年11か月の場合は、おしどり贈与は適用できません。

また、婚姻期間は戸籍上の婚姻期間に限られ、いわゆる内縁関係、事実婚の期間は含みません。

1-2.おしどり贈与の居住期間の要件

おしどり贈与には、居住期間の要件もあります。

贈与を受けた年の翌年3月15日までに、贈与を受けた家屋または贈与を受けた資金で取得した家屋に居住し、その後も引き続き居住する見込みである必要があります。

1-3.おしどり贈与が適用される居住用不動産の要件

おしどり贈与が適用される居住用不動産は、贈与を受けた配偶者が居住するための家屋またはその家屋の敷地(借地権も含む)で日本国内にあるものです。

居住用の家屋と敷地は別々に贈与を受けてもよく、家屋のみ、または敷地のみ贈与を受けた場合でもおしどり贈与を適用することができます。

1-3-1.居住用家屋の敷地のみに適用する場合

居住用家屋の敷地のみ贈与を受けておしどり贈与を適用する場合は、その家屋の所有者は次のいずれかであることが必要です。

- 受贈配偶者の配偶者(=敷地を贈与した配偶者)

- 贈与を受けた配偶者と同居するその者の親族

1-3-2.店舗兼住宅及びその敷地に適用する場合

店舗兼住宅及びその敷地の贈与を受けておしどり贈与を適用する場合は、適用の範囲は次のようになります。

- 居住用部分の面積が家屋または敷地の面積のおおむね9/10以上の場合は、その全部についておしどり贈与が適用できます。

- 上記以外の場合は、居住用部分についてのみおしどり贈与が適用できます。

1-3-3.店舗兼住宅等の持分の贈与を受けて適用する場合

店舗兼住宅及びその敷地の共有持分の贈与を受けた場合は、居住用部分から優先して贈与を受けたことにできます。この取り扱いは、おしどり贈与を適用する場合に限り認められます。

例えば、居住用部分の割合が1/2である不動産について持分割合2/3の贈与を受けた場合は、居住用部分は1/2、店舗用部分は1/6の贈与を受けたことにできます。

1-3-4.一筆の宅地上に配偶者の居住用家屋と別の家屋がある場合

一筆の宅地上に、贈与者が配偶者と居住する家屋(A)と別の家屋(B)があり、その宅地を配偶者に贈与する場合は、この宅地についておしどり贈与が適用できる範囲は次の部分のみになります。

- 一筆の土地の評価額×贈与を受けた持分×家屋Aの利用部分【Aの床面積÷(Aの床面積+Bの床面積)】

2.おしどり贈与の適用にあたっての注意点

おしどり贈与の適用では、適用の要件以外にも注意点があります。

2-1.同一配偶者からの贈与では一度しか適用できない

おしどり贈与は、同一の配偶者からの贈与では一度しか適用できません。

再婚して異なる配偶者から贈与を受けるのであれば適用できますが、その場合も婚姻期間が20年以上なければなりません。

2-2.配偶者から贈与された資金はまず居住用不動産の取得に充てたことにできる

配偶者から贈与された資金とそれ以外の資金を使って、居住用不動産と同時に居住用不動産以外の財産を取得した場合は、配偶者から贈与された資金をまず居住用不動産の取得に充てたことにできます。

2-3.贈与税の申告手続きが必要

おしどり贈与を適用するには、贈与税の申告が必要です。

おしどり贈与を適用して贈与税が0となる場合でも、贈与税の申告書を作成して提出しなければなりません。

申告手続きについては「 6.おしどり贈与を適用するときの手続き方法」で解説します。

2-4.贈与された配偶者が申告前に死亡した場合は相続人が申告する

居住用不動産の贈与を受けた配偶者が贈与税の申告をする前に死亡した場合は、死亡した人の相続人が代わりに贈与税の申告を行います。

この申告の期限は、贈与された配偶者の死亡を知った日の翌日から10か月以内です。この期間内に贈与税申告書を提出すれば、贈与税の配偶者控除を適用することができます。

2-5.居住用財産を贈与された年に贈与者が亡くなったとき

財産を贈与された年に贈与者が亡くなった場合は、通常、贈与された財産は贈与税ではなく相続税の課税対象になります。

しかし、亡くなった贈与者が配偶者に居住用財産を贈与しておしどり贈与が適用できる場合は、その居住用財産は相続税の課税対象にはなりません。

居住用財産におしどり贈与を適用して相続税の課税対象から除く場合は、贈与税を申告する必要があります。

参考:特定贈与財産の内容と注意点-20年以上連れ添った配偶者に2,000万円を無税で贈与できる-

3.おしどり贈与のメリット

おしどり贈与は、財産をもらったときに贈与税が軽減できるだけでなく、贈与者が亡くなったときの相続でもメリットがあります。

この章では、おしどり贈与をすることのメリットをご紹介します。

3-1.相続税を少なくすることができる

生前におしどり贈与で財産を贈与しておくと、贈与者が亡くなったときの相続税を少なくすることができます。

ここで、亡くなった被相続人に下記の財産がある場合に、「おしどり贈与をしなかった場合」と「おしどり贈与をした場合」の相続税の税額の違いを確認します。

- 預貯金 8,000万円

- 自宅マンション 2,000万円(土地 1,000万円、家屋1,000万円。いずれも相続税評価額)

相続人は配偶者と子供1人で、法定相続分のとおり1/2ずつ相続するものとします。

また、自宅マンションの土地には小規模宅地等の特例が適用できるものとします。

小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

3-1-1.おしどり贈与をしなかった場合

おしどり贈与をしないで相続が開始した場合は、預貯金と自宅マンションが相続税の課税対象になります。

- 預貯金 8,000万円

- 自宅マンション 2,000万円(土地 1,000万円、家屋1,000万円)

自宅マンションの土地に小規模宅地等の特例を適用すると、土地の価額は200万円となり、マンション全体の価額は1,200万円となります。

詳しい計算過程は省略しますが、この場合は、子供に相続税325万円がかかります。相続税の配偶者税額軽減により、配偶者に相続税はかかりません。

3-1-2.おしどり贈与をした場合

被相続人が生前に自宅マンションを配偶者に贈与したとします。おしどり贈与を適用するため贈与税はかかりません。

相続が開始した場合は、預貯金のみが相続税の課税対象になります。

- 預貯金 8,000万円

この場合は、子供に相続税235万円がかかります。相続税の配偶者税額軽減により、配偶者に相続税はかかりません。

おしどり贈与をしなかった場合と比べると、子供にかかる相続税は90万円少なくなります。

ただし、おしどり贈与では相続する場合に比べて不動産の名義を変更する費用が高くなるので注意が必要です。詳しくは、「5-2.登録免許税・不動産取得税などのコストがかかる」で解説します。

3-2.相続開始前3年以内の贈与財産の加算が適用されない

贈与者が亡くなるまでの3年以内に贈与された財産は、相続税の課税対象になります。これは、余命が短いとわかってから急いで生前贈与をするなど、相続税を不当に少なくする行為を防ぐ目的があります。

(2024年(令和6年)以降に贈与される財産は、相続税の課税対象になる期間が「亡くなるまでの7年以内」まで段階的に延長されます。)

相続開始前3年~7年以内の贈与は相続税の対象になる!? 相続時加算される贈与とは?

ただし、おしどり贈与で贈与された不動産や資金は、亡くなるまでの3年~7年以内の贈与であっても相続税の課税対象に加算しません。

高齢である、または余命が短いなどといった状況で、自分の財産を少しでも減らしておきたいときには、おしどり贈与が有効に使える場合もあります。

3-3.自宅の売却時に夫婦2人で3,000万円特別控除が使える

将来自宅を売却する予定がある場合も、おしどり贈与が活用できます。

おしどり贈与では、不動産のすべてではなく、持分を決めて贈与することもできます。

自宅の土地・家屋のうち2,000万円分の持分を、おしどり贈与で配偶者に贈与します。これにより、自宅は夫婦の共有となります。

将来この自宅を売却するときには、譲渡所得税の居住用財産の特例(居住用財産を譲渡した場合の3,000万円の特別控除の特例)を適用することができます。

この特例は、居住用財産を売却して利益を得た場合に、譲渡所得税の計算上3,000万円まで控除できるというものです。

この3,000万円の特別控除は、物件ごとに適用するのではなく所有者ごとに適用することができます。

つまり、夫婦で共有していた自宅を売却した場合は、売却益からそれぞれ3,000万円ずつ、合わせて6,000万円まで控除することができます。

居住用財産の3,000万円控除を相続時に活用するには。条件と手続き

ここでは、自宅を売却する場合に、「おしどり贈与をしなかった場合」と「おしどり贈与をした場合」の税額の違いを確認します。

自宅の売却額、取得費、譲渡費用、相続税評価額(贈与税計算のための評価額)はそれぞれ以下のとおりとします。

- 売却額 1億円

- 取得費 4,500万円

- 譲渡費用 500万円

- 相続税評価額 4,000万円

3-3-1.おしどり贈与をしなかった場合

おしどり贈与をしないで夫が単独で自宅を保有していた場合は、売却時の譲渡所得は次のようになります。

- 売却額1億円-取得費4,500万円-譲渡費用500万円-特別控除3,000万円=譲渡所得2,000万円

居住用財産の譲渡の軽減税率の特例が適用できるとすれば、譲渡所得にかかる税率(所得税、復興特別所得税、住民税の合計。譲渡所得6,000万円以下の部分)は、14.21%となります。

したがって、譲渡所得にかかる税金は次のとおりになります。

- 譲渡所得2,000万円×14.21%=284.2万円

3-3-2.おしどり贈与をした場合

夫から妻へ自宅の持分の1/2を贈与したとします。

贈与税計算のための評価額(相続税評価額)は4,000万円で、持分1/2の評価額は2,000万円となるため、おしどり贈与により贈与税はかかりません。

自宅は夫と妻の共有となり、売却時のそれぞれの譲渡所得は次のようになります。

- 夫:売却額5,000万円-取得費2,250万円-譲渡費用250万円-特別控除3,000万円<0 →譲渡所得は0

- 妻:売却額5,000万円-取得費2,250万円-譲渡費用250万円-特別控除3,000万円<0 →譲渡所得は0

売却額、取得費、譲渡費用は、各自の持分に応じて1/2になりますが、特別控除は夫、妻のそれぞれに3,000万円ずつ適用できます。そのため、夫、妻ともに譲渡所得は0になり、税金はかかりません。

ただし、おしどり贈与をした場合は、不動産の名義を変更する費用(登録免許税、不動産取得税、税理士・司法書士報酬など)が発生するため、必ずしも得をするとは限らない点に注意が必要です。

3-4.相続でもめなくて済む

遺産が自宅だけの場合は、相続人同士で分けることができずトラブルになることがあります。

話し合いの結果、自宅が他の相続人のものになり、残された配偶者が家を出なければならないこともあります。

おしどり贈与で自宅を配偶者に生前贈与しておくと、その自宅は配偶者のものとなり、相続があっても住まいを確保することができます。

3-4-1.配偶者居住権にも同様の役割がある

配偶者に自宅を残して引き続き住み続けられるようにするのであれば、おしどり贈与を利用しなくても配偶者居住権の設定で同様の目的が達成できます。

配偶者居住権は、亡くなった人の配偶者が引き続き自宅に住むことができる権利です。2020年(令和2年)4月1日以降に亡くなった人の相続で新たに認められるようになりました。

4.おしどり贈与は特別受益になる?

一部の相続人が被相続人から生前贈与を受けていた場合は、遺産を先にもらっていたとみなされます。これを特別受益といいます。

特別受益がある場合は、その財産を相続のときに持ち戻すことになります。

つまり、生前贈与された財産を遺産に加えたうえで、各相続人の相続分を計算します。生前贈与を受けた人は、相続分から生前贈与を差し引いた残りを相続します。

以前の規定では、おしどり贈与で贈与された財産も特別受益となり、持ち戻しの対象になっていました。しかし、配偶者に自宅は残るものの、相続で十分な生活資金を得られないという問題がありました。

民法の改正により、2019年(令和元年)7月1日以降におしどり贈与で贈与された財産は、相続のときに持ち戻さなくてよくなりました。

5.おしどり贈与の適用が本当に節税になるかは検討が必要

おしどり贈与を適用すれば、居住用不動産やその取得資金を2,000万円まで無税で贈与することができます。

ただし、おしどり贈与を適用して本当に節税ができるかどうかは、慎重に考える必要があります。

5-1.相続税の配偶者税額軽減でも代用できる

配偶者に無税で自宅を渡したいだけであれば、相続時に適用できる相続税の配偶者税額軽減でも目的は達成できます。

相続税の配偶者税額軽減(配偶者控除)とは、配偶者が相続した財産のうち、1億6,000万円または法定相続分に相当する額のどちらか多い方までは相続税がかからないという制度です。

相続税の配偶者控除とは?無税だと申告不要?計算式や申告要件を解説

財産の種類の制限はないので、自宅以外の財産も含めて配偶者に無税で渡すことができます。配偶者に自宅を渡したいのであれば、遺言書にそのことを書いておくとよいでしょう。

5-2.登録免許税・不動産取得税などのコストがかかる

おしどり贈与では、相続する場合に比べて不動産の名義を変更する費用が高くなります。

不動産登記に必要な登録免許税は、相続の場合は固定資産税評価額の0.4%ですが、贈与の場合では税率が2.0%になります。さらに、贈与では不動産取得税がかかります。

| 相続の場合 | 贈与の場合 | |

|---|---|---|

| 登録免許税 | 固定資産税評価額×0.4% | 固定資産税評価額×2.0% |

| 不動産取得税 | 非課税 | 固定資産税評価額×3.0% (土地・住宅用家屋の場合) (宅地は価額を1/2にする) |

相続登記にかかる登録免許税とは?免税措置/計算方法/納付まで徹底解説

5-3.おしどり贈与を受けた配偶者が先に亡くなる場合もある

おしどり贈与では、贈与を受けた配偶者が先に亡くなることも考えておかなければなりません。

贈与を受けた配偶者が先に亡くなって、自分以外の相続人がいなければ、財産は自分のもとに戻ります。この場合は、費用と手間をかけておしどり贈与をした意味がなくなってしまいます。

一方、夫婦の間に子供がいない場合は、財産が配偶者の親族(両親または兄弟姉妹)のもとに渡る場合もあります。

6.おしどり贈与を適用するときの手続き方法

最後に、おしどり贈与を適用するための贈与税の申告手続きをご紹介します。

6-1.贈与税申告書の作成

おしどり贈与を適用するには、贈与税の申告が必要です。

贈与税申告書の作成方法については、下記の記事をご覧ください。

贈与税申告完全マニュアル・申告書記入から添付書類まで徹底解説

自分で出来る?贈与税申告書の作成・提出方法をすべて解説!

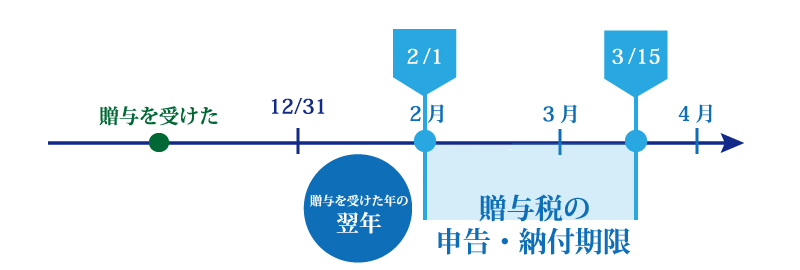

申告の期日は、贈与を受けた年の翌年の2月1日から3月15日までです。

納付する税額がある場合は、上記の期間内に納付します。

6-2.おしどり贈与適用の必要書類

贈与税の申告では、マイナンバーカードなど本人確認書類が必要です。

さらに、おしどり贈与を適用する場合は、下記の書類を添付する必要があります。

- 戸籍謄本または抄本(財産の贈与を受けた日から10日を経過した日以後に作成されたもの)

- 戸籍の附票の写し(財産の贈与を受けた日から10日を経過した日以後に作成されたもの)

- 居住用不動産の登記事項証明書(登記簿謄本)など、贈与を受けた人がその居住用不動産を取得したことがわかる書類

- 居住用不動産の贈与を受けた場合は、固定資産評価証明書などその居住用不動産を評価するための書類

登記事項証明書は、最寄りの法務局やオンライン(登記・供託オンライン申請システム)で取得することができます。贈与税の申告書に不動産番号を記載すると、登記事項証明書の添付は省略できます。

6-3.贈与税申告書の提出先

申告書の提出先は、財産の贈与を受けた人の住所地を管轄する税務署です。

管轄の税務署は、国税庁ホームページの「税務署の所在地などを知りたい方」で調べることができます。

提出方法は、税務署の窓口で提出するほか、以下のような方法があります。

- e-Tax(国税電子申告・納税システム)で送信

- 郵便や信書便による送付

- 税務署の時間外収受箱への投函

7.まとめ

ここまで、おしどり贈与(贈与税の配偶者控除)について、適用のメリットや注意点を解説しました。

おしどり贈与をすると一定額までは贈与税がかからず、生前に自宅を配偶者の名義にすることができます。しかし、不動産の贈与はコストがかかるうえ、将来の相続も考慮すると必ずしも節税につながるとは限りません。

おしどり贈与を適用するかどうかは、メリットとデメリットを比較しながら慎重に考える必要があります。

判断に迷う場合は、贈与税や相続税に詳しい税理士に相談することをおすすめします。

税理士法人チェスターは、相続税申告を専門に行う税理士法人です。年間の相続税申告件数は3,000件を超え、業界トップクラスの実績があります。

相続税に関する豊富な知識を生かして、生前贈与に関するご相談も承っております。配偶者への生前贈与をお考えの方はお気軽にお問い合わせください。

税理士法人チェスター 生前対策プラン

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編