へそくりに相続税がかかる!?税務署の指摘されない対処法を解説

頼りにしていた夫が亡くなった!そんなときに専業主婦の妻が持っていたへそくりに相続税がかかる可能性があることをご存知でしたか?

ひそかにタンスにお金を貯めていた皆さんには特に気になる記事かもしれませんね。今回は、なぜ、へそくりが相続税の対象になってしまうのかをご紹介していきます。

この記事の目次 [表示]

1.専業主婦のへそくりが、どうして相続税の対象になってしまうか?

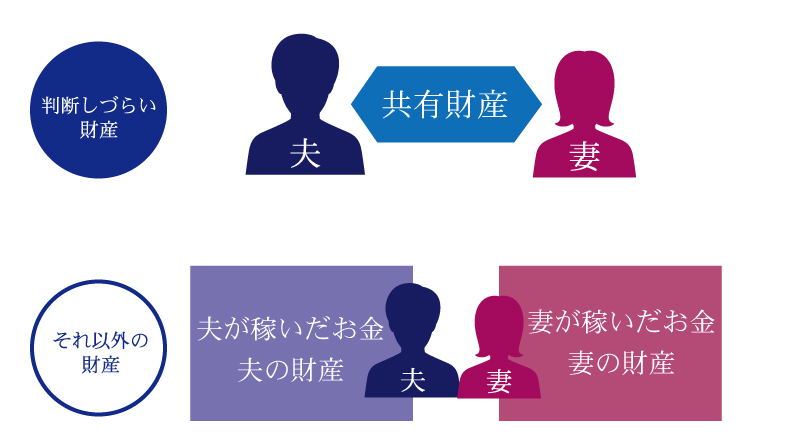

夫婦のお金は、どちらが稼いだものか判断しづらい場合、二人の共有財産と考えられます。しかし、それ以外はそれぞれの財産となります。つまり、夫が稼いだお金は夫の財産、妻が稼いだお金は妻の財産となるわけです。

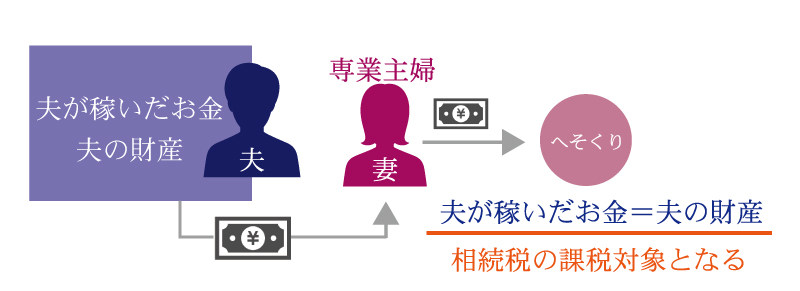

妻が専業主婦の家庭であれば得た財産は夫が稼いだものです。ですから、たとえ妻が工夫を重ねて作ったへそくりであっても、そのお金は夫のものとみなされてしまうことがあります。

このようなシステムに則って考えると夫が死亡した場合、妻のへそくりは夫の財産となり、当然相続税の課税対象となってきます。

【ポイント】

妻が専業主婦だった場合、妻の財産は夫が稼いだお金であるため、へそくりが高額だった場合には【名義預金】とみなされることがあります。

2.名義預金って何のこと?

専業主婦のへそくりは名義預金の扱いになることがあります。

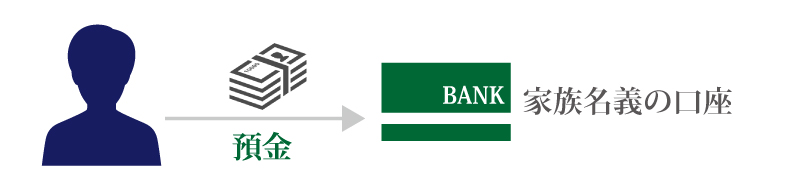

妻を始めとする親族の名前を借りて預金をしているお金を名義預金とよびます。

被相続人(財産を残して亡くなった方)名義の預金のみが相続財産になるのではなく、親族名義の預金であったとしても実態として被相続人名義の預金と判断された場合には、親族名義の預金も相続財産とみなされてしまうのです。

名義預金についての詳細は、下記サイトをご参照ください。 |

こうした名義預金は税務調査の際に調べられます。

税務署の職員は、妻の通帳を全て調べたり、へそくりを見つけて指摘したりします。

どのようにしてその預金やへそくりを得たのか尋ね、専業主婦の場合は例え妻名義の預金であっても夫の財産と位置付けられます。

妻自身は生活費として夫からもらって貯めたものから自分のお金だと思っていても、税務署職員からはご主人の相続財産になるので、相続税を支払ってくださいと言われることがあります。

お金は妻が骨身を削る思いで少しずつ貯めたにもかかわらず、夫名義の預金とみなされてしまうことがあるのです。

そして、名義預金と判定されると相続税の課税対象となります。このように妻の名義の銀行口座であっても、実質的には夫のものだったとみなされてしまうのでは納得出来ないと感じる人も多いでしょう。

実際、納得出来ない人が多いので、裁判になることもあります。しかし、このようなケースでは、ほとんど妻が勝訴することはありませんから事前の対策が欠かせませんね。

【ポイント】 税務調査で名義預金とみなされてしまった場合には、その預金が相続財産となってしまう。 |

3.妻のへそくりが、名義預金にならないようにするにはどうすればよい?

(1)論より証拠!証拠さえあれば名義預金にはならない!

これは名義預金ではないと主張するためには、証拠が必要です。では、そのための証拠とはどのようなものでしょうか?

(2)へそくりが名義預金とならないための証拠作りとは?

へそくりとは夫に内緒で貯めたお金のことですね。

でも、内緒で貯めると上記のように名義預金扱いになってしまう可能性があるのです。

へそくりではなく夫からのお小遣いという形でお金をもらう方法にチェンジしましょう。お小遣いをもらうことを法律用語では贈与と呼びます。贈与と言う形にすることで、1年間で110万円まで贈与税なしで夫からお金を受け取ることが可能です。

きちんとした対策がないと専業主婦がこつこつ貯めたタンス貯金は夫の財産とみなされ、相続税を払うことになる可能性があります。

贈与の形をとって対策することで税金を発生させずにすみます。せっかくの大切な財産ですから、しっかりと税金対策をとっておきましょう。

タンス預金について動画でも解説中です。ぜひご覧ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編