同居で相続税が8割減?小規模宅地等の特例の適用要件を解説

親や配偶者が亡くなり、同居していた家を相続する際、「小規模宅地等の特例」を利用すれば土地の評価額を最大80%減額できます。

残された家族の住まいを守るための制度ですが、適用して大幅な減税を受けるには、定められた「同居要件」を満たす必要があります。

本記事では、小規模宅地等の特例の基本から、減税の鍵となる「被相続人との同居」の要件や注意点について、わかりやすく解説します。

この記事の目次 [表示]

1.「居住用100坪までなら8割減の評価」となる小規模宅地等の特例

多くの相続で、相続財産のうち最も大きな割合を占めるのが「被相続人が住んでいた家が建っている土地」です。被相続人と相続人が同居していたというケースは決して珍しくなく、相続人としてはまさにこれからも自分が暮らしていかねばならない土地に対して税金が掛かるわけです。

このような場合、100坪までであれば相続財産としての評価が2割に圧縮されるのが「小規模宅地等の特例」です。以下に詳細を見ていきましょう。

1-1.小規模宅地等の特例の概要

小規模宅地等の特例とは、簡単に言うと「個人が相続や遺贈によって相続した財産のうち相続開始直前に被相続人等が居住用や事業用として所有していた宅地等については、一定の要件を満たせば評価額を80%、または50%減額する」という制度です。

「一定の要件」とは、「被相続人等」についてと「宅地等」について定められています。まず被相続人等というのは「被相続人または被相続人と生計を一にしていた被相続人の親族」である必要があります。そして宅地等というのは「土地または土地の上に存する権利で、一定の建物または構造物の敷地の用に供されているもの」である必要があります。

なお、相続開始前に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等についてはこの特例は適用されません。

1-2.実際に減じられる評価の割合と限度面積

平成27年1月1日以降に発生した相続については、「被相続人等の居住の用に供されていた宅地等」(特定居住用宅地等)は「330㎡までの限度面積」で「80%」評価が減じられます。1坪は3.3㎡なので、100坪までであれば実際の相続税評価額の2割で済む、という計算になります。

例えば相続する宅地が50坪で相続税評価額が5,000万円だった場合、相続財産としてカウントするのは5,000万円の8割減、つまり1,000万円でよいわけです。

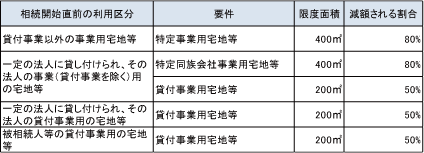

「被相続人等の事業の用に供されていた宅地等」について減じられる割合と限度面積は以下の通りです。

2.小規模宅地等の特例の適用を受けるための要件とは

相続開始の直前において被相続人等の居住の用に供されていた宅地等を「特定居住用宅地」として80%評価減の適用を受けるには、相続人は被相続人との関係によって満たすべき要件がいくつかあります。

2-1.被相続人の居住の用に供されていた宅地等

まずは「被相続人の居住の用に供されていた宅地等」の場合に満たすべき要件です。

「被相続人の配偶者」は、満たすべき要件はありません。配偶者であれば無条件に適用が受けられます。

「被相続人と同居していた親族」は「相続開始の直前から相続税の申告期限まで引き続きその家屋に居住し、かつその宅地等を相続税の申告期限まで有している人」である必要があります。例えば父親が亡くなって父親と同居していた長男が家の土地を相続する、というような場合がこれに該当します。

「被相続人と同居していない親族」は少々ややこしいです。まず「居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しない者ではないこと」「被相続人に配偶者がいないこと」「被相続人に、相続開始の直前にその被相続人の居住の用に供されていた家屋に居住していた親族でその被相続人の相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)である人がいないこと」という3つの条件を全て満たす必要があります。

その上で「相続開始前3年以内に日本国内にあるその人またはその人の配偶者、その人の三親等内の親族またはその人と特別の関係がある一定の法人の所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除く)に居住したことがないこと」「その人が居住している家屋を過去に所有していたことがないこと」および「その宅地等を相続税の申告期限まで有していること」が必要です。

つまり小規模宅地等の特例が使える相続人はまず配偶者か同居親族で、どちらもいない場合に限って「一定の条件を満たす別居親族」でも使える、ということになります。そしてこの「一定の条件」とは「日本に住所を有するか日本国籍を有している」「相続開始前3年以内に日本国内の自己または自己と関係が近い人または法人の所有する家屋に住んでいたことがない」ということになります。

2-2.被相続人と生計を一にする被相続人の親族の居住の用に供されていた宅地等

次に「被相続人と生計を一にする被相続人の親族の居住の用に供されていた宅地等」の場合に満たすべき条件です。

まず「被相続人の配偶者」は、こちらの場合も満たすべき要件はなく、無条件で適用が受けられます。

次に「被相続人と生計を一にしていた親族」ですが、これは「相続開始の直前から相続税の申告期限まで引き続きその家屋に居住し、かつ、その宅地等を相続税の申告期限まで有している人」である必要があります。

3.小規模宅地等の特例における「同居」とはどのような状態を指すのか

「被相続人の居住の用に供されていた宅地等」を「被相続人と同居していた親族」が相続する場合、「相続開始の直前から相続税の申告期限まで引き続きその家屋に居住し、かつその宅地等を相続税の申告期限まで有している人」であれば小規模宅地等の特例の適用を受けられます。この場合は、「同居」というのが果たしてどういう状態を指すのか、が問題となります。

まず大前提として、同居というのは「共に起居」している必要があります。起居とは日常生活のことを指しますが、構造上1つの建物で共に日常生活を送っていることがすなわち同居、ということになります。「平日は自分の家で暮らして週末のみ親が暮らす実家に帰って泊まり込みで面倒を見る」というようなケースは「共に起居」している状態とは言えないので、同居ではありません。

注意しなくてはならないのは相続人と被相続人が二世帯住宅に居住している場合です。二世帯住宅にも玄関は2つあって内部で行き来出来るようになっているもの、行き来出来ないものなど様々な形態があります。しかし、建物が区分所有されていなければ仮にそれぞれが独立した二世帯住宅であっても同居と見なされることになっています。親の居住部分が親名義、子の居住部分が子名義、のように区分所有されている場合は同居とは見なされず、親名義の居住部分を相続する場合に小規模宅地等の特例は適用されません。

また実際に同居はしていないけれど住民票のみ同居の形式をとっている場合に同居とみなされるのでしょうか?この回答は「NO」です。あくまでも住民票上の住所は形式のみであり実際に同居していない状況であれば、小規模宅地等の特例の要件である同居を満たすことはありません。

税務署は水道光熱費や郵便物の送付先までチェックしますので注意しましょう。

4.小規模宅地等の特例の「同居」に関するよくある質問(Q&A)

ここでは、同居の要件に関してよく寄せられる代表的な疑問にお答えします。

4-1.親が老人ホームに入居していた場合は?

親が介護のために老人ホームに入居し、実家が空き家になっていた場合でも、一定の要件を満たせば「小規模宅地等の特例」の適用が可能です。

主な適用要件は以下の通りです。

- 被相続人が死亡直前に要介護(支援)認定を受けている

- 老人ホーム入居後に、事業又は被相続人等以外の居住の用に供していない など

ただし、入居した施設の種類や親族の居住実態によって要件の判定は複雑になります。詳しくは、「親が老人ホームに入所した場合の小規模宅地等の特例の適用要件」をご確認ください。

4-2.親と別居していた場合、特例は絶対に使えない?

亡くなった親と同居していなかった場合でも、一定の要件を満たすことで小規模宅地等の特例(80%減額)を適用できます。

主な適用要件は以下の通りです。

- 亡くなった人に配偶者や同居の親族がいない

- 相続する親族が、相続開始前3年以内に「自分や配偶者の持ち家」などに住んでいない など

別居している場合の特例(家なき子特例)について、詳しくは「家なき子特例。親と別居していても小規模宅地等の特例が使える制度」をご確認ください。

5.まとめ

小規模宅地等の特例は最大80%の減額効果がある反面、要件が非常に複雑です。自己判断で適用を誤ると、ペナルティ(追徴課税)を受けるリスクがあります。

適用できるか少しでも不安な方は、年間3,000件以上の相続税申告実績を持つ税理士法人チェスターへご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編