年金受給権の相続税評価方法の取り扱いの変更(平成26年9月)

平成26年9月に確定した判決を受けて、年金の方法により支払を受ける保険金の支払請求権(受給権)の相続税法上の評価方法の取扱が変更となりました。

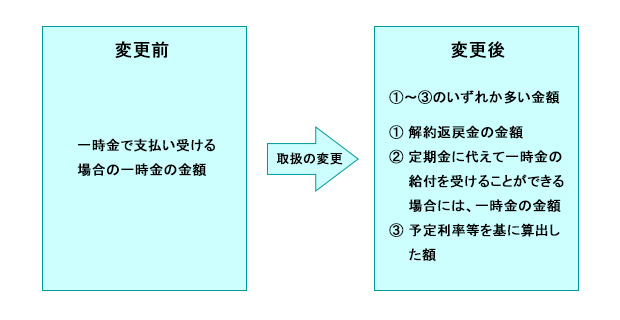

従来の取扱いは、年金の方法により支払を受ける生命保険契約で、相続開始又は贈与の時において、年金の種類、年金の支払期間が定まっていなかった場合には、その保険金を一時金として支払いを受けるとした場合の金額が相続税評価額としてされていました。

今回の変更後の取扱は、相続開始又は贈与の時には年金の種類、年金の支払期間が定まっていない年金の方法により支払を受ける生命保険契約であっても、

①契約者が年金により保険金の支払いを受ける契約を締結し、

②保険金の支払事由の発生後に保険金の受取人が年金の種類、年金の受給期間等を指定することが契約により予定されている保険契約の場合には、その保険金を一時金として受けるとした場合の金額ではなく、受取人が指定した年金の種類、受給期間等を基礎として相続税法第24条(定期金の権利の評価)の規定を適用して算定した金額を相続税評価額とすることになりました。

この評価方法の変更は、過去に遡って適用されます。従って、既に申告済みの相続税や贈与税についても、変更後の評価方法により計算をやり直しを行い、この変更を知った日の翌日から2ヵ月以内に更正の請求の手続きを行うことにより還付を受けられる場合があります。

なお、法定申告期限から既に5年を経過している年分の相続税、及び、法定申告期限から既に6年を経過している年分の贈与税については、法令上、減額できないこととされていますのでご注意ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編