死亡保険金は確定申告が必要か不要か?かかる税金や申告期限について

この記事をご覧のみなさんは、死亡保険金の受け取りにおいて確定申告が必要か不要か…とお悩みではないでしょうか。

結論からいうと、死亡保険金の受け取りで確定申告が必要になるのは、生命保険の契約者と受取人が同一人物である契約形態で、一時所得として所得税が課税されるケースのみです。

一時所得として課税される金額が0円である場合につき、上記のケースであっても確定申告は不要です。

本稿では、死亡保険金の受け取りで確定申告が必要になるケースや、所得税の計算方法についてご紹介します。

この記事の目次 [表示]

1.死亡保険金を受け取った場合、確定申告は必要か?

死亡保険金を受け取った場合に、確定申告が必要になる可能性があるのは、一時所得として「所得税」が課税されるケースです。

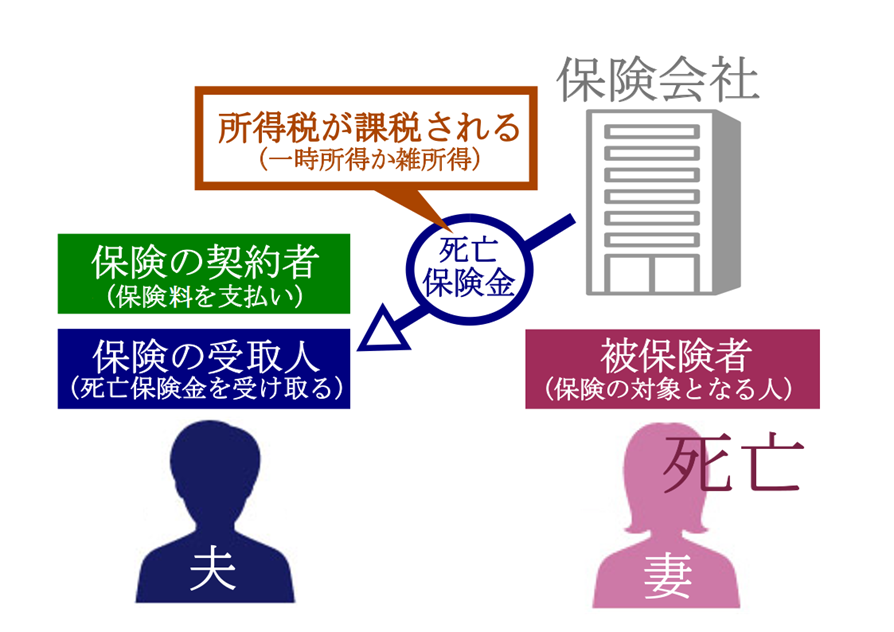

生命保険の契約形態において、契約者(保険料負担者)と受取人が同一人物である場合、被保険者が亡くなった際に支払われる死亡保険金には、所得税(一時所得もしくは雑所得)が課税されます。

ただし所得税が課税される生命保険の契約形態において、死亡保険金を受け取ったとしても、必ず確定申告を行わなければならないわけではありません。

確定申告が必要となるケースは、一時金として死亡保険金が支払われた場合で、なおかつ「受け取った死亡保険金」から「支払った保険料の総額」を差し引いて、50万円を上回る場合のみです。

死亡保険金を年金形式で受け取る場合は、原則として所得税が源泉徴収されますので、確定申告は不要になるケースがほとんどです(詳細は後述します)。

1-1.死亡保険金を受け取ったら税理士に相談を

生命保険契約に係る死亡保険金を受け取ったら、必ず税務の専門家である税理士に相談をしましょう。

この理由は、契約者・被保険者・受取人が誰なのかによって、死亡保険金に係る課税関係が相続税・贈与税・所得税と異なるためです。

また、契約者と保険料を負担していた人が異なる場合など、専門的な知識が必要になるケースもあります。

このサイトを運営している税理士法人チェスターは、相続を専門とする税理士法人です。

受け取った死亡保険金に課せられる税務に関する疑問や、相続財産への計上の要否について知りたい場合など、相続に関する税務のご相談を承ります。

すでに相続が発生されたお客様でしたら、初回面談が無料となりますので、まずはお気軽にご相談ください。

2.死亡保険金にかかる税金は3種類ある

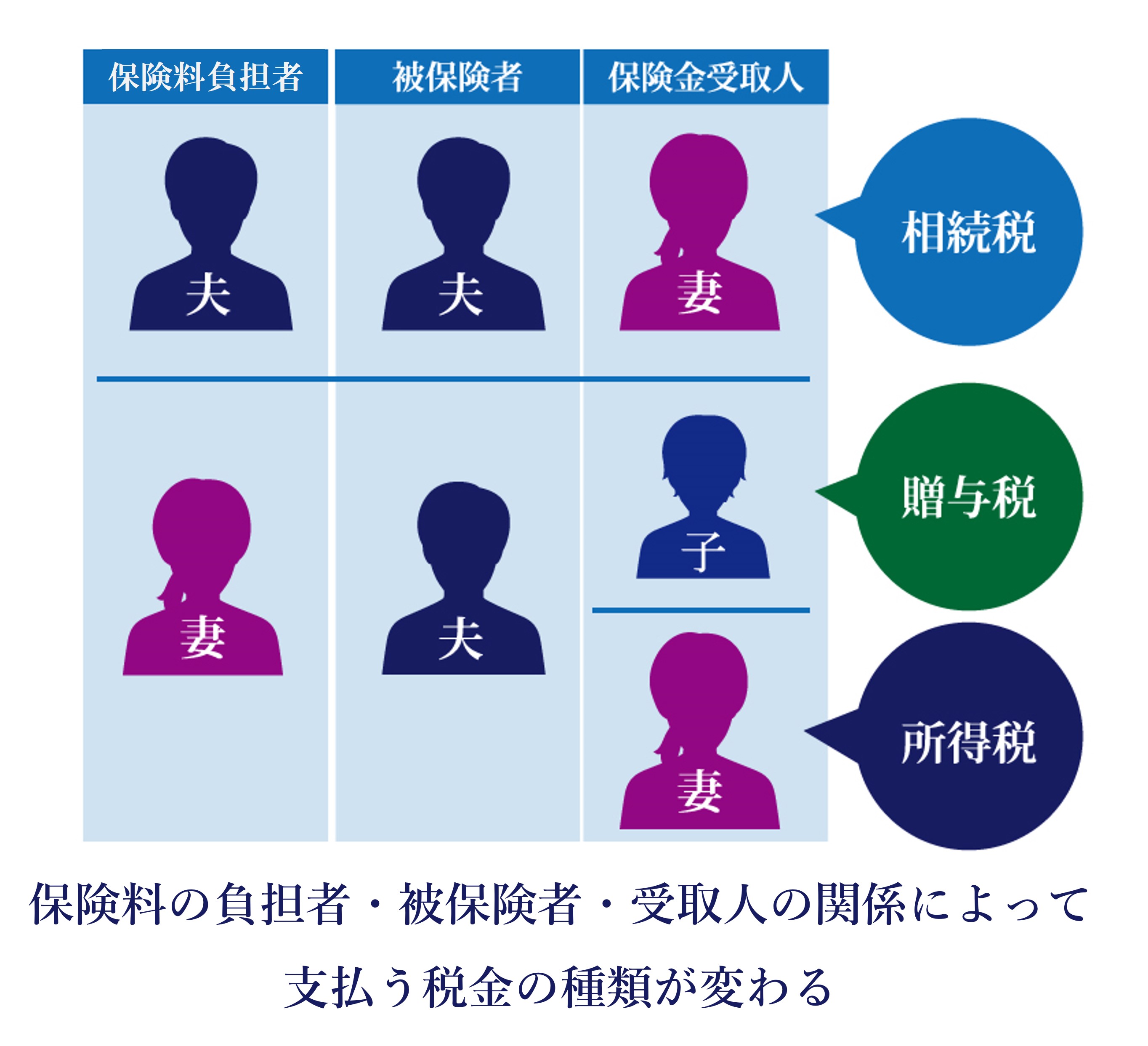

死亡保険金にかかる税金の種類は、契約者(保険料負担者)・被保険者・受取人が誰なのかによって、相続税・贈与税・所得税と異なります。

以下は生命保険の契約形態別の税務一覧表ですので、参考にしてください。

まずは死亡保険金に課税される税金の種類が、相続税・贈与税・所得税のどれに該当するのかを把握しておきましょう。

(参考)国税庁「No.1750 死亡保険金を受け取ったとき」

2-1.死亡保険金に「相続税」が課税されるケース

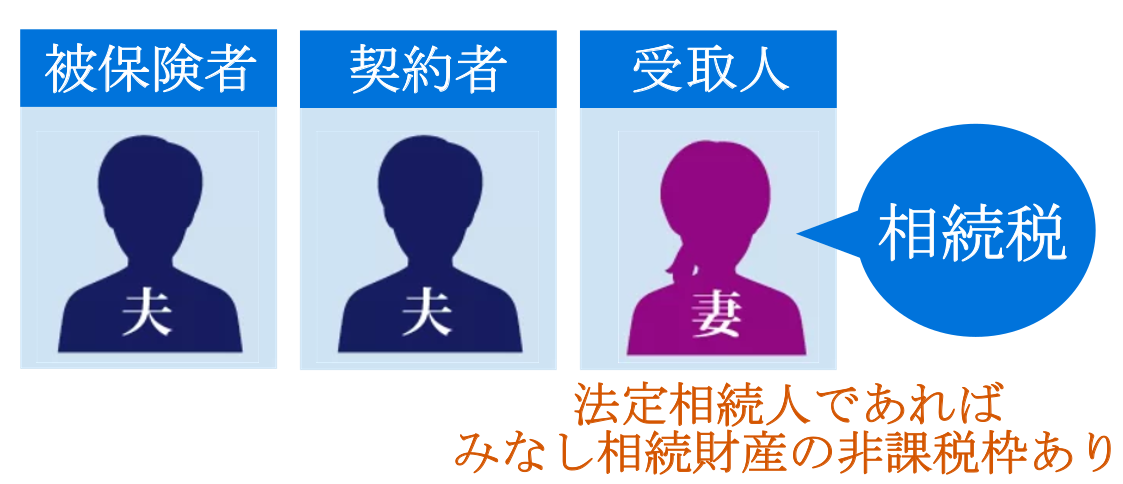

死亡保険金に相続税が課税されるのは、生命保険の契約形態が「契約者=被保険者≠受取人」の場合です。

死亡保険金は被相続人(被保険者・契約者)の財産ではありませんが、被相続人(被保険者・契約者)の死亡を事由として支払われる金銭は、相続または遺贈により取得したとみなされ、相続税の課税対象となります。

相続税が課税される契約形態において、受け取った死亡保険金の全てが相続税の課税対象となるわけではありません。

受取人が法定相続人である場合は、受け取った死亡保険金から、生命保険の非課税枠(法定相続人の数×500万円)を差し引いた後の金額が、相続税の課税対象となります(受取人が法定相続人以外の人の場合は全額が相続税の課税対象)。

さらに、非課税枠を差し引いた後の死亡保険金とその他の相続財産を合計した金額が、相続税の基礎控除額(3,000万円+法定相続人の数×600万円)以下であれば、相続税の申告・納税は不要です。

死亡保険金と相続税について、詳しくは「生命保険(死亡保険金)の相続税はいくら?【最新版】非課税枠も解説」をご覧ください。

2-2.死亡保険金に「贈与税」が課税されるケース

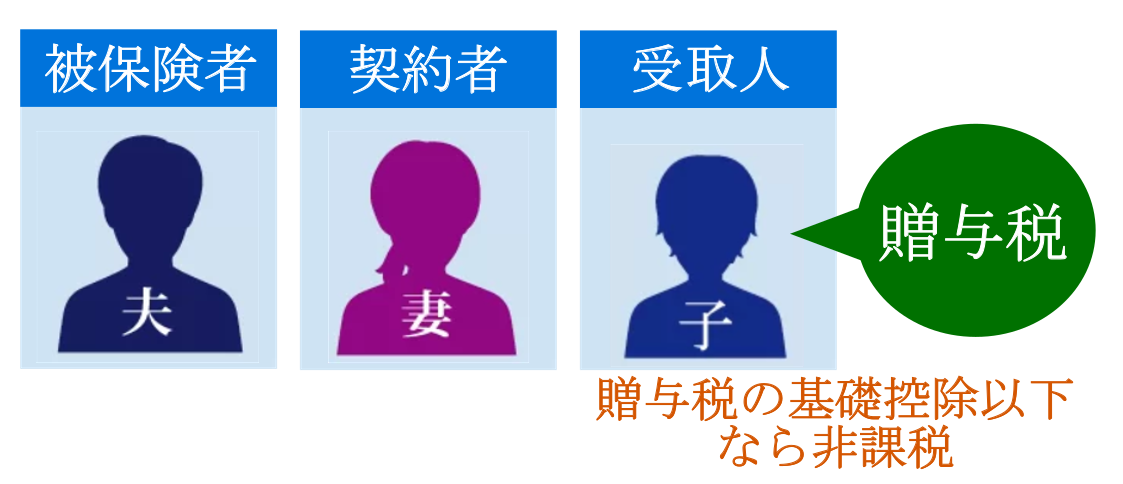

死亡保険金に贈与税が課税されるのは、生命保険の契約形態が「被保険者≠契約者≠受取人」の場合です。

この場合は、契約者から受取人へ、財産(死亡保険金)が移動(贈与)した、ことになります。そのため「みなし贈与財産」として、贈与税の課税対象となります。

贈与税が課税される契約形態の場合、受け取った死亡保険金の全てに贈与税が課税されるわけではありません。

受け取った死亡保険金から、贈与税の基礎控除額(年間110万円)を差し引いた後の金額が、贈与税の課税対象となります(同じ年に贈与された他の財産も合わせて基礎控除額以下であれば贈与税はかからず、申告は不要です)。

死亡保険金と贈与税について、詳しくは「生命保険に贈与税がかかる!?具体例や対策をプロが解説」をご覧ください。

2-3.死亡保険金に「所得税」が課税されるケース

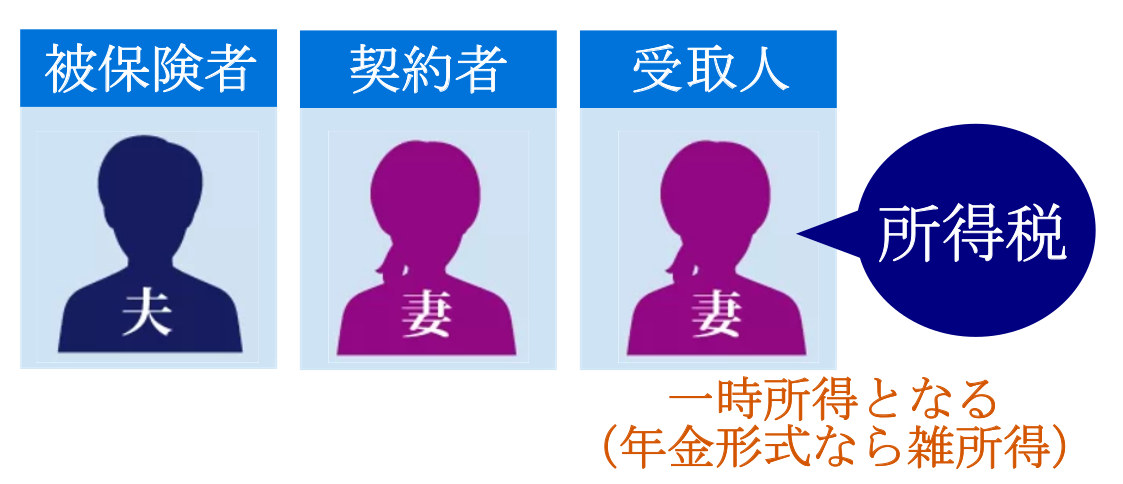

冒頭でもご紹介したとおり、死亡保険金に所得税が課税されるのは、生命保険の契約形態が「被保険者≠契約者=受取人」の場合です。

この理由は、被保険者の死亡により、契約者は受取人として一時所得(年金形式なら雑所得)を得ることとなるためです。

3.死亡保険金に課税される所得税の計算方法

死亡保険金に所得税が課税されるケースにおいては、死亡保険金を「一時金」として受け取ったのか、「年金」として受け取ったのかで、所得税の取扱いが異なります。

3-1.死亡保険金を「一時金」として受け取った場合(一時所得)

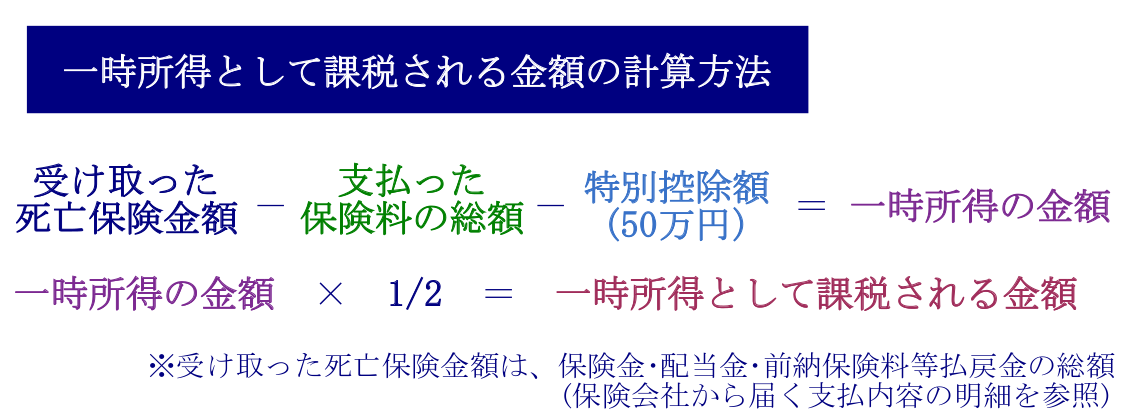

所得税が課税される生命保険契約において、死亡保険金を一時金として受け取った場合は、「一時所得」として取扱います。

その年の1月1日から12月31日までの間に、死亡保険金以外の他の一時所得がない場合、一時所得として課税される金額は以下のように計算します。

上記で算出した「一時所得として課税される金額」と、「その他の所得金額(給与所得や雑所得など)」を合計した「1年間の所得金額」から、各種控除を差し引いた後の課税所得金額をもとに、以下の所得税の速算表を使用して納税額を計算します。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | – |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

なお、所得税の他にも復興特別所得税(所得税額の2.1%)、さらに住民税(税率一律10%)も課税されます。

(参考)国税庁「No.1903 給与所得者に生命保険の満期返戻金などの一時所得があった場合」

3-2.死亡保険金を「年金」として受け取った場合(雑所得)

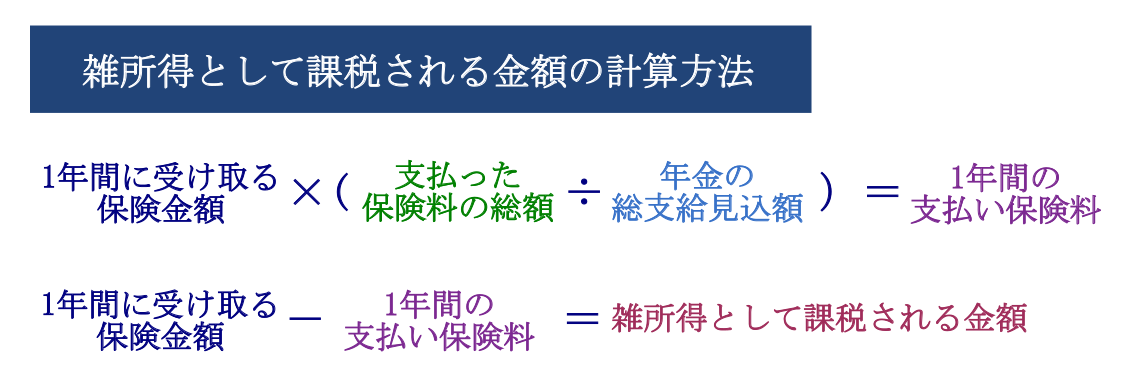

所得税が課税される生命保険契約において、死亡保険金を年金形式で受け取った場合は、「公的年金以外の雑所得」として取扱います。

死亡保険金以外の雑所得がない場合、雑所得として課税される金額は以下のように計算します。

4.死亡保険金に税金(所得税)がかかる場合のシミュレーション事例

所得税が課税される契約形態の生命保険で、一時金として死亡保険金を受け取った場合の、所得税(一時所得)の計算シミュレーションをしてみましょう。

この章では、確定申告が必要か不要かについても確認していきます。

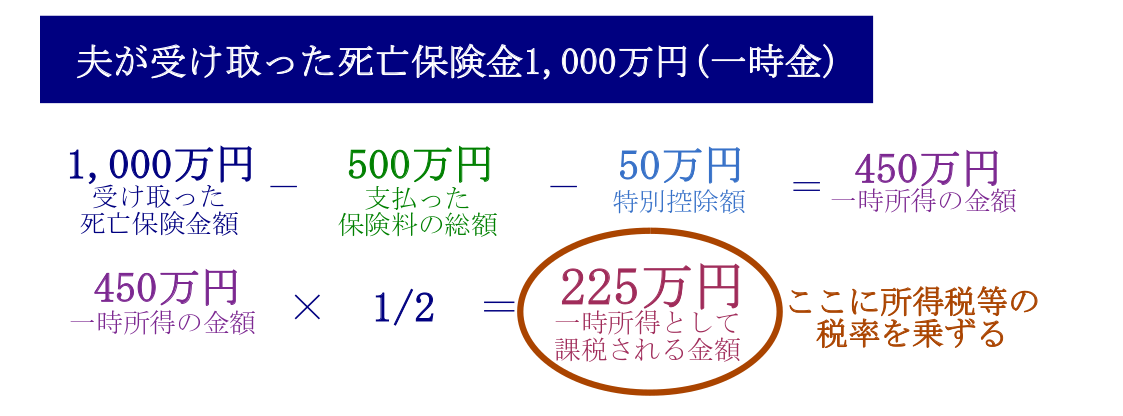

4-1.死亡保険金1,000万円を受け取った場合

契約者・受取人は夫であり、被保険者は妻であると仮定します。

夫が受け取った死亡保険金が1,000万円(一時金)であり、支払った保険料の総額が500万円とした場合、一時所得として課税される金額の計算方法は、以下のとおりです。

仮に受取人である夫に「その他の所得金額」も「適用できる控除」もない場合、所得税・復興特別所得税は90,300円(100円未満切り捨て)((課税される金額225万円-基礎控除の金額48万円(令和6年分の金額))×税率合計5.105%)です(翌年には住民税も課税)。

よって、このシミュレーション事例において、死亡保険金1,000万円を受け取った夫は、確定申告が必要となります。

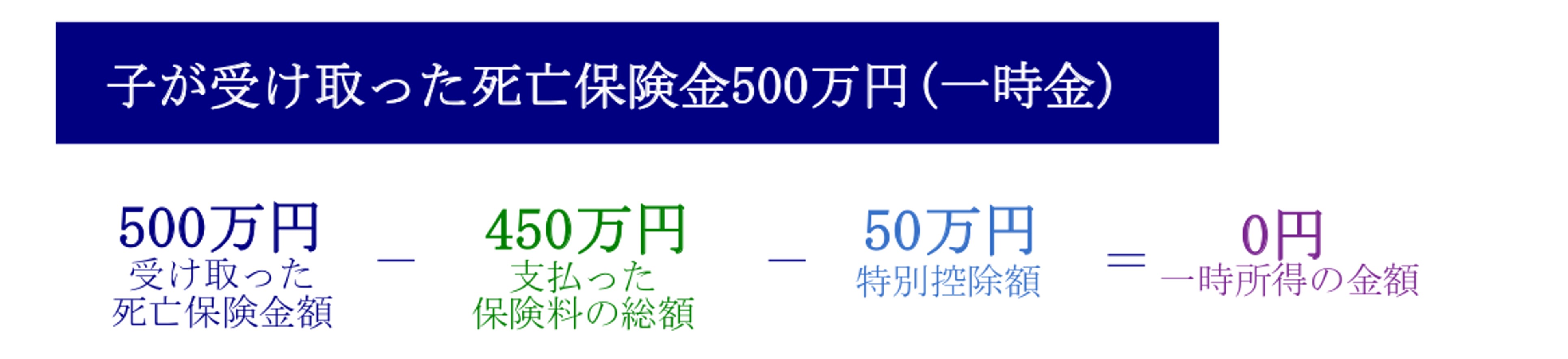

4-2.死亡保険金500万円を受け取った場合

契約者・受取人は子どもであり、被保険者は親であると仮定します。

子どもが受け取った死亡保険金が500万円(一時金)であり、支払った保険料の総額が450万円とした場合、一時所得として課税される金額の計算方法は、以下のとおりです。

仮に受取人である子どもに「その他の所得金額」がない場合、一時所得として課税対象とされる金額は0円ですので、所得税は課税されません(復興特別所得税も住民税も非課税)。

よって、このシミュレーション事例において、死亡保険金500万円を受け取った子どもは、確定申告が不要となります。

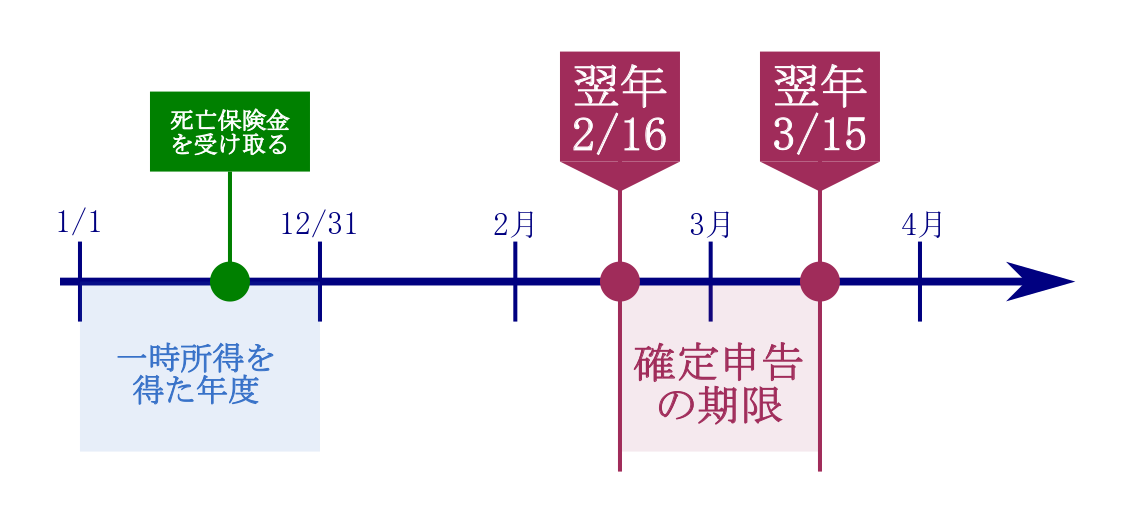

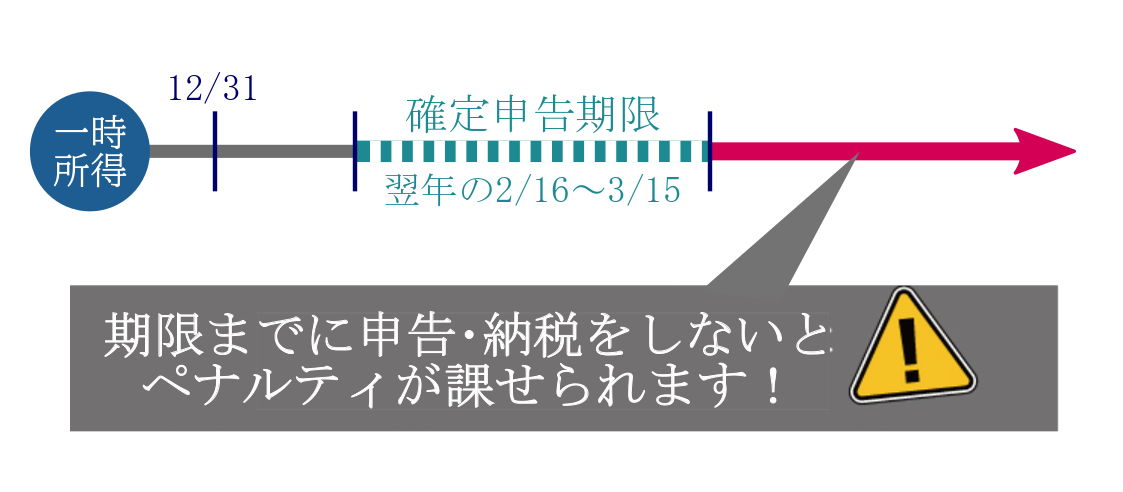

5.死亡保険金の確定申告・納付期限はいつ?

所得税の確定申告及び納付期限は、死亡保険金の支払いを受ける理由が発生した日の、翌年2月16日から3月15日までです(土曜日、日曜日にあたる場合は次の平日)。

確定申告書の提出先は、納税者の納税地(住所地)を管轄する税務署です。被保険者の住所地ではありませんので、間違えないようご注意ください。

なお、e-Tax(国税電子申告・納税システム)を利用すれば、税務署に出向くことなく、オンライン上で確定申告が可能です。

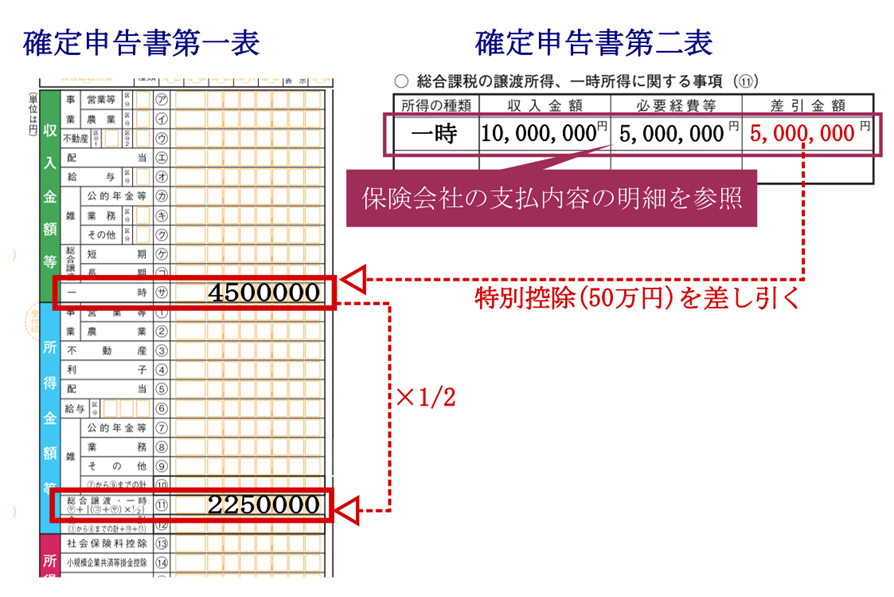

5-1.死亡保険金に係る確定申告書の書き方

受け取った死亡保険金が一時所得に該当し確定申告が必要な場合、確定申告書の書き方は以下となります。

具体的な税額については、国税庁「所得税の確定申告」を参考に計算しましょう。

「確定申告書等作成コーナー」では、画面の案内に従って入力するだけで税額が自動計算され、確定申告書・附表・計算書・明細書の作成がスムーズになります。

6.死亡保険金について確定申告しなかった場合はどうなるのか?

確定申告が必要な死亡保険金を受け取ったにもかかわらず確定申告をしなかった場合、税務署から無申告を指摘される可能性が高いです。

この理由は、保険会社は死亡保険金等を支払ったことを税務署に報告する義務があるため、税務署はいつ・誰が・誰の死亡保険金を・いくら受け取ったのかを把握しているためです。

税務署から無申告を指摘された場合、本来納める税額に対して「無申告加算税」と「延滞税」を納税しなければなりません。

(参考)国税庁「No.2024 確定申告を忘れたとき」

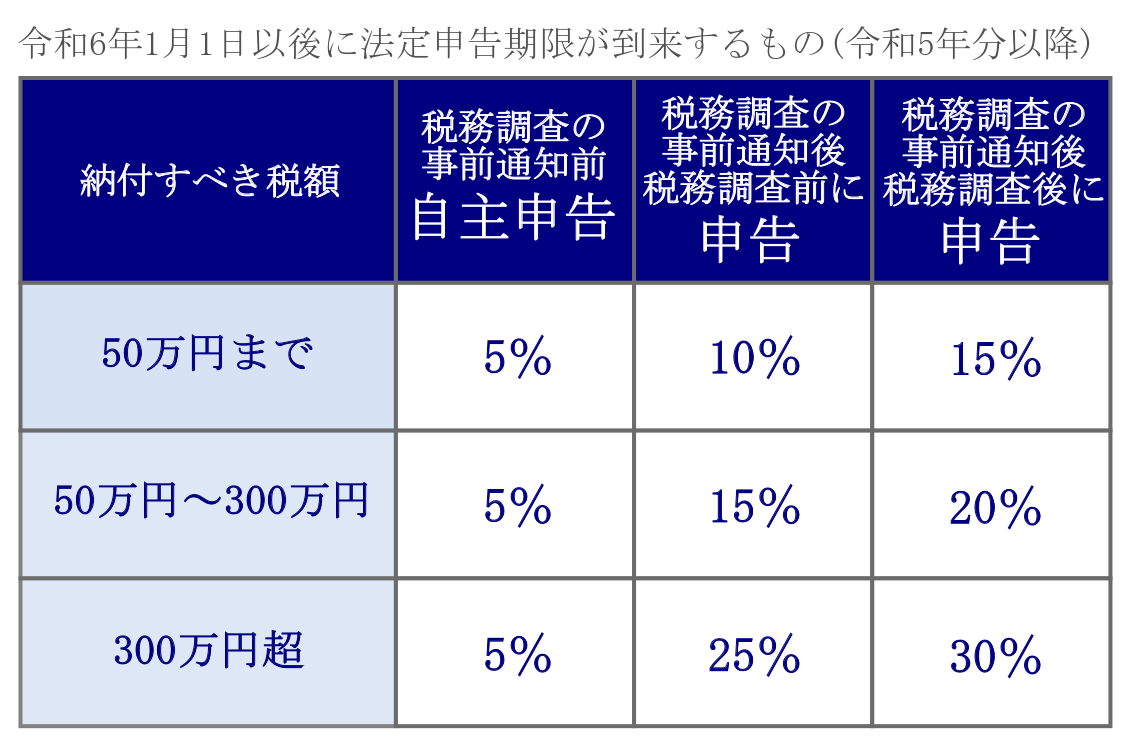

6-1.無申告加算税

無申告加算税とは、期限までに確定申告をしなかったことに対するペナルティです。

無申告加算税は、どの時期に法定申告期限が到来するのか、どのタイミングで期限後申告をしたのかによって、税率が変動します。

税務調査の事前通知前に、自主的に期限後申告をした場合は、無申告加算税が5%に軽減されますので、無申告に気付いた時点で期限後申告をしましょう。

令和6年1月1日以後に法定申告期限が到来するもの(令和5年分以降)については、税務調査等によって期限後申告書の提出があった場合、その期限後申告書を提出した日の前日から起算して5年前の日までの間に、所得税について無申告加算税または重加算税が課されたことがある場合などは、無申告加算税の税率が10%加算されます。

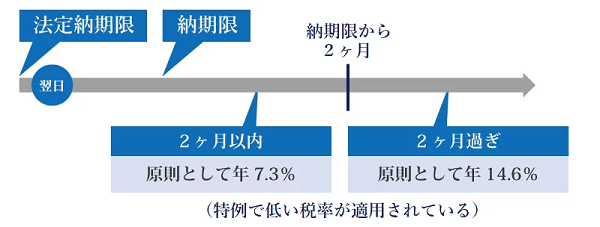

6-2.延滞税

延滞税とは、納税が遅れたことに対する利息相当分で、法定納期限(申告期限)の翌日から完納までの日数に対して課税されます。

なお、延滞税の税率は、原則として所定の納期限の翌日から「2ヶ月を経過する日までは年7.3%」と、「2ヶ月を経過した日以降は年14.6%」と、2段階に分かれています。

ただし、近年は低金利が続いているため、平成12年からは特例で低い税率が定められています。

最新の延滞税の税率については、国税庁「延滞税の割合」をご確認ください。

7.各種保険金の受け取りの際によくある質問Q&A

各種保険金を受け取った際に、よくある質問をまとめたので参考にしてください。

7-1.死亡共済金を受け取ったら確定申告は必要?

死亡共済金の受取人が契約者(掛け金負担者)と同一人物である場合は、確定申告が必要になる可能性があります。

死亡共済金の税法上の取扱いは、この記事でご紹介した、生命保険契約における死亡保険金と同様です。

そのため、「契約者(掛け金負担者)=共済金受取人≠被共済者」という契約形態であり、一時金として死亡共済金を受け取った場合は、一時所得として所得税が課税される可能性があります。

7-2.医療保険金や入院保険金を受け取ったら確定申告は必要?

生命保険契約に係る医療保険金や入院保険金など、病気やケガなどで被保険者本人が受け取る給付金や保険金は、税法上非課税ですので確定申告は不要です。

税法上非課税となる給付金や保険金

入院給付金、手術給付金、放射線治療給付金、通院給付金、疾病(災害)療養給付金、特定損傷給付金、がん診断給付金、特定疾病(三大疾病)保険金、介護保険金(一時金・年金)など

ただし、確定申告で医療費控除を受ける場合は、「負担した医療費」から「受け取った給付金や保険金」を差し引く必要があります。

7-3.医療保険金等を請求する前に被保険者が死亡した場合は?

税法上非課税となる保険契約に係る給付金や保険金を、被保険者が請求する前に死亡した場合、未請求の給付金は相続財産として相続税の課税対象となります。

ただし、相続税の課税対象額を計算する際の、「死亡保険金の非課税枠(500万円×法定相続人の数)」は適用できません。

未請求の税法上非課税となる給付金などについては、銀行の預貯金等と同様に、本来の相続財産(プラスの財産)として、相続税の課税対象となります。

8.まとめ

生命保険に係る死亡保険金は、契約者・被保険者・受取人が誰なのかで、課税される税金が相続税・贈与税・所得税と異なります。

契約者と受取人が同一人物である場合は所得税の課税対象となり、死亡保険金を一時金として受け取った場合は、一時所得として確定申告が必要となる可能性があります。

所得税が課税される契約形態の死亡保険金を受け取った方は、確定申告の要否について、必ず税理士に相談をしましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編