相続税の外国税額控除とは?二重課税を防ぐ手続き・計算方法を解説

国外に財産がある場合、国によっては日本の相続税のようなものを支払う必要があります。そうなると、1つの相続財産に対して日本と海外の2つの相続税を払うことになってしまいます。そのような事態を回避するために、「外国税額控除」という特例があります。どういった場合に適用されるのかなど詳しくご説明します。

1.外国税額控除の計算

外国税額控除は、相続税を海外ですでに支払っている場合、日本で支払う相続税の中で外国の財産部分の割合を控除する特例です。相続税の外国税額控除は下記のどちらか少ないほうの金額になります。

2.外国税額控除の適用を受けることが出来る人は?

外国税額控除が適用されるには、以下の条件すべてに当てはまっている必要があります。

- (1)相続(遺贈も含む)によって国外の財産を相続した人

- (2)国外の財産について、その国で相続税に相当する税を課税された人

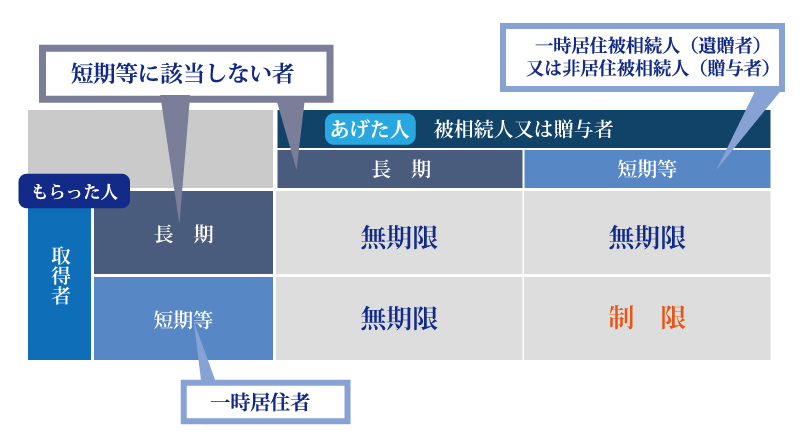

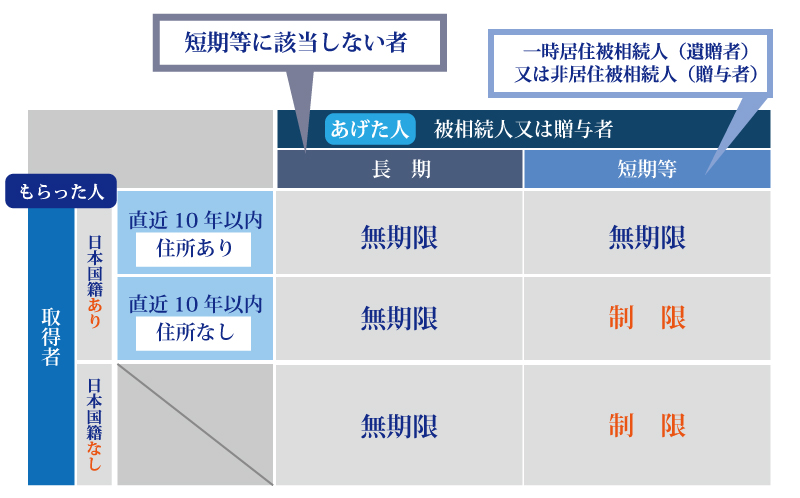

また、日本の相続税法上、相続人は大きくわけて「居住無制限納税義務者」「非居住無制限納税義務者」「居住制限納税義務者」「非居住制限納税義務者」の4つにわけられます。

【財産取得者が国内に居住】

【財産所得者が国外に居住】

外国税額控除の適用を受けるためには、上記の2つの条件をクリアしていることが前提となりますので、国内の財産のみが課税される「居住制限納税義務者」「非居住制限納税義務者」は外国税額控除が適用されないということになります。

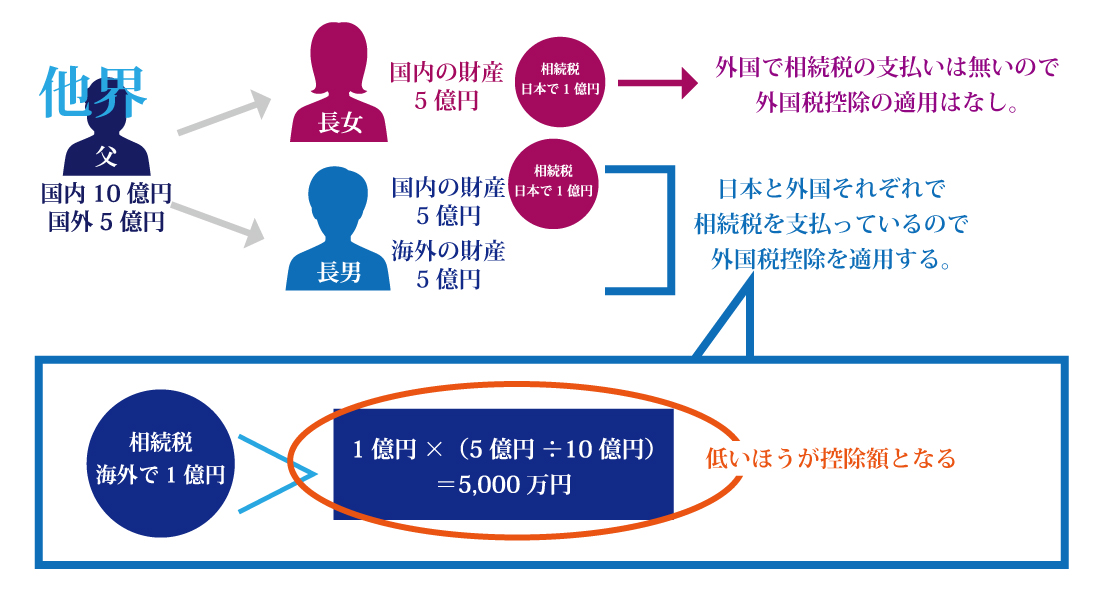

具体的な例を参考に見ていきましょう。

【例】

日本に居住している父の財産(国内10億円/国外5億円)を長男(海外居住)と長女(国内居住)が相続することになりました。遺産分配は長男が10億(国内5億円/国外5億円)、長女が5億(国内財産のみ)となり、相続税の支払いは長男が日本で1億円、海外で1億円支払い、長女は日本で1億円支払いました。この時外国税額控除は適用されるでしょうか?

この場合、長女は外国で相続税を支払っていないので、外国税額控除の適用はありません。長男は外国税額控除が適用されるので、1.でご説明した計算式にあてはめてみます。外国で支払った相続税は1億円、相続税額×(海外の財産÷相続人の相続財産額)で算出すると、5,000万円となり、低いほうが控除額となりますので、5,000万円が控除額です。

実際に外国で相続税のような税を支払い、外国税額控除を適用する場合は、外国の税額を日本円に換算しなければなりません。換算については、外国の税額の納付期限もしくは送金した日の段階のTTS(電信売相場)となります。

3.外国税額控除の手続きとは?

相続税申告書第8表の記載と、外国の相続税の申告書など海外の相続税を支払った税額が確認できる書類が必要です。

国税庁HPより「相続税申告書第8表」

まとめ

日本でいう相続税と同じような税は、ある国とない国があります。相続税のような税の制度がある国に居住している場合、日本と海外と両方で相続税を支払うことになってしまうため、そのような場合は外国税額控除の特例を適用しましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

国際相続の申告手続きでお困りですか?

海外に相続財産がある場合や、相続人の方で海外居住者また外国籍が含まれる方がいる場合は税理士法人チェスターが提供する国際相続のサービスをぜひご利用ください。

税理士法人チェスターは海外が絡む相続税申告の対応ができる数少ない税理士事務所です。

英語対応が可能なので、相続人で日本語が話せない方がいても安心してご相談いただけます。

まずは海外が絡む相続であっても日本の相続税の課税対象かフローチャートで簡単に確認ができますので、以下のページよりサービスと併せてご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編