【相続税の納税資金対策】納税資金準備の方法をプロが解説

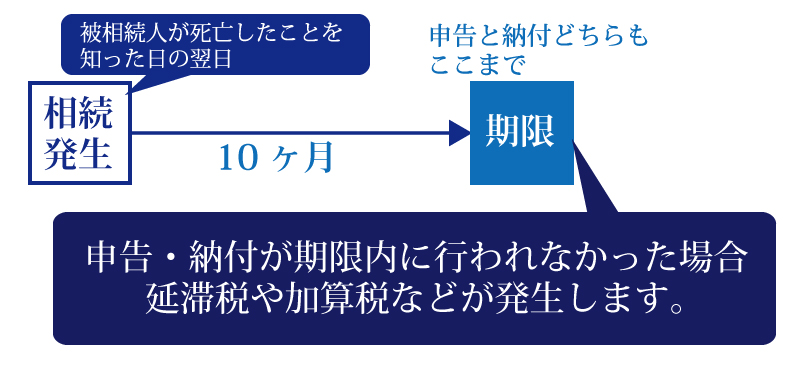

亡くなった方の財産を相続すると、相続税という税金が発生します。相続税を少しでも少なくするための節税に対する対策は皆さんお考えのことと思いますが、相続税を支払うための納税資金の対策は忘れがちです。相続税の支払いは相続発生から10ヶ月以内に現金一括が原則となります。いざ納税という時に現金が無い!という事態に陥らないために、事前に納税資金を準備しておく必要があります。そこで今回は、納税準備の方法についてまとめてみました。

この記事の目次 [表示]

1.相続税は原則現金一括払い

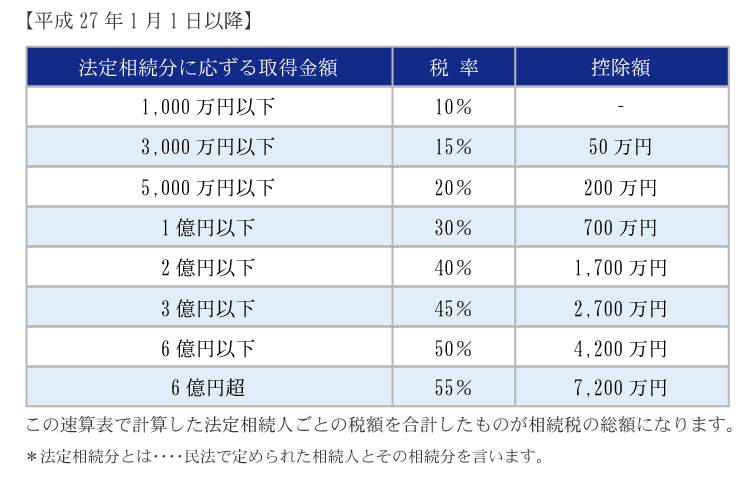

まず、相続税の納税資金の前に相続税というものをしっかりと理解しておく必要があります。相続税は相続した遺産の課税対象価額の金額に応じて税率をかけて控除を引くことにより決定します。

課税対象価額を算出するためには遺産総額を算出する必要があります。算出された遺産総額から基礎控除を引いた額が課税対象価額となります。

税率や控除額に関しては下記の速算表を基に算出します。

申告・納付に関しては相続発生から10ヶ月以内と期限が決まっています。

2.納税資金の過不足を確認しておきましょう

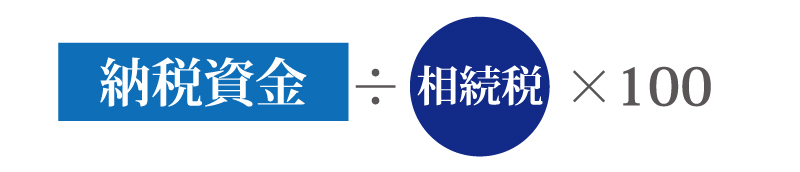

相続が発生した場合、相続税が支払えるかどうかを確認しておく必要があります。相続税が支払えるかどうかを判断する基準には以下の算出式を利用します。

上記で算出した数値が100%よりも低い場合、納税資金の対策が必要になります。

例えば、現金2,000万円あり、その他不動産などを相続し、相続税が4,000万円だとします。さらに相続人は1,000万円の貯金があったとすると納税資金は2,000万円+1,000万円=3,000万円

3,000万円÷4,000万円×100=75

75%となるので、納税資金が少し足りないということになります。事前にどれくらい納税資金が足りないかを把握することができれば、早めに対策を行うことが可能となります。

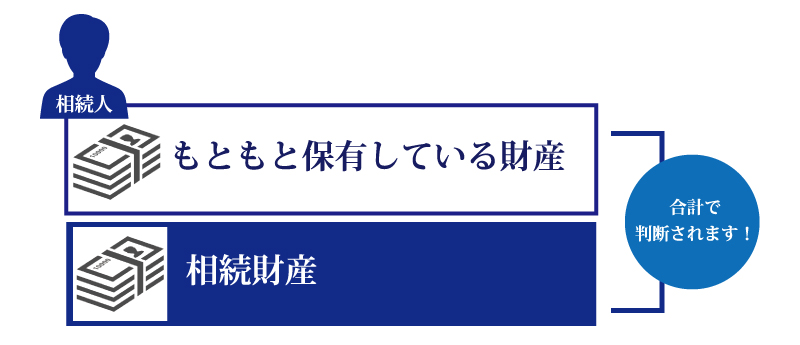

上記でご説明したように、納税資金とは相続税を支払う人がもともと持っているお金も含まれるので、相続した現金が少ないから納税資金が無いという判断はしないようにしてくださいね。

3.相続発生前から早めに対策をする方法

相続税が発生してから慌てないようにするために、早めに納税資金対策を行っておきましょう。

(1)生前贈与を活用する

生前贈与として、年間110万円以下の贈与を子など推定相続人に行っておきます。110万円以下であれば贈与税は非課税となり、贈与された金額を納税資金として準備しておくことが可能です。また、被相続人の財産も少なくなるため、相続税の節税対策としても効果的です。

生前贈与の非課税枠は110万円以内その中に収めれば税金を払わなくて済む?

(2)生命保険に加入する

相続が発生すると被相続人の口座は凍結されてしまいます。遺産分割協議が終わるまでは被相続人の口座からお金を下ろすなどは出来ません。しかし、生命保険に加入しておくことで相続発生時、すぐに保険金を受取ることが出来ます。受け取った保険金を利用して相続税を納税することが出来ます。

終身保険を活用すると相続税が安くなる!?終身保険活用のメリットとは?

(3)納税準備預金口座を開設する

金融機関では納税準備預金という口座の開設が出来ます。その名の通り、納税のための預金口座です。大きな特徴は普通口座に預金する場合には利息に所得税がかかります。しかし、納税準備預金口座の場合、この所得税が非課税となります。所得税率は普通口座であれば20.315%かかります。これが非課税になるというのはかなりお得ですね。

相続税だけではく、税金の納税資金であれば引き出しは可能です。先程の生前贈与と組み合わせて納税準備預金口座を作っておくと相続税の支払いも慌てずに行えるのでは無いでしょうか。

3.相続発生後に行う方法

早めに準備しておくに越したことはありませんが、相続に関してはいつ起こるかわからないものです。そのため、納税資金の準備が間に合わないということも十分に考えられます。

また、相続する遺産が現金のみであれば、そこから相続税を支払えば良いわけですが、不動産などの場合には困ってしまいます。そんな緊急時の対策をいくつかご紹介しておきます。

(1)金融機関から借り入れをする

金融機関から納税資金を借り入れします。注意点としては、金融機関は審査が厳しいのということと、担保を設定する場合には担保設定費用が発生します。相続税の支払いには延納という方法もあります。(延納については後ほどご説明します。)延納と借り入れはどちらのほうが良いか金利を確認して検討しましょう。

(2)資産を売却する

不動産など売却することが可能な相続財産の場合には売却を行います。相続税は相続税の評価額を基に算出されているため、売却すると相続税の評価額よりも高い可能性もあります。ただし、売却を行う場合には時間がかかる可能性があることを視野に入れておきましょう。相続税の申告・納付は相続発生から10ヶ月以内です。期限内に売却が出来ない可能性も十分に考えられます。

(3)延納や物納で納税する

現金一括での支払いが厳しい場合には、延納や物納という方法があります。延納か物納が選べるというわけではありませんので、注意してくださいね。

基本的には現金一括納税です。しかし、相続税が非常に高額な場合には延納が認められます。さらに延納も厳しいという状況であれば物納となります。

① 延納

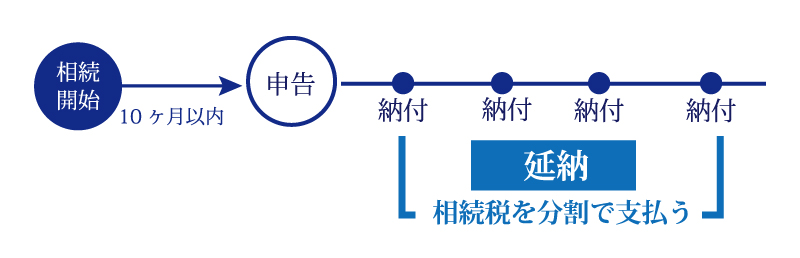

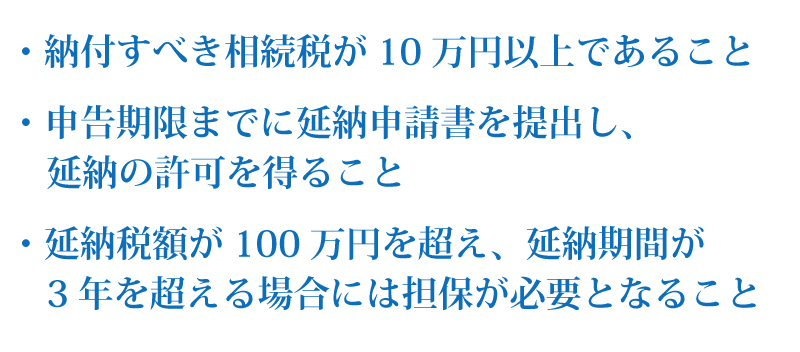

延納は簡単に説明すると「相続税の分割払い」という形です。延納による納税には、条件があります。

また、延納に利子税が発生します。

相続税を全額払えないときはどうすればいい?延納を利用するための7つのポイント

② 物納

物納は現金で納税することが厳しいので代わりに物で納税するということです。

もちろん、物ならなんでも良いわけではありません。土地や不動産など、物納の対象となる物で納税する必要があります。土地を物納する場合など、物納の対象の評価額は相続税評価額が適用されます。そのため、実際の土地の価値とズレが生じる可能性があります。土地などの不動産を物納で利用する場合には、売却とどちらが良いかをしっかりと検討しておきましょう。

まとめ

相続税の納税対策についてご紹介させていただきました。相続税は現金一括納付が原則となります。借り入れや売却、延納・物納などという方法もありますが、税金を支払うために借り入れたり売却したり、利子税を払うなんてもったいない気がしますよね。そうならないために、相続税の納税資金対策は節税対策と同様に早めに行っておきましょう。節税対策と近しい部分もたくさんありますので、相続に詳しい税理士などに納税資金の準備についても相談してみましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編