相続税の物納とは│要件・物納できる財産や手続きを税理士が解説

物納とは、現金以外の財産(土地、国債、非上場株式など)で相続税を納付することです。

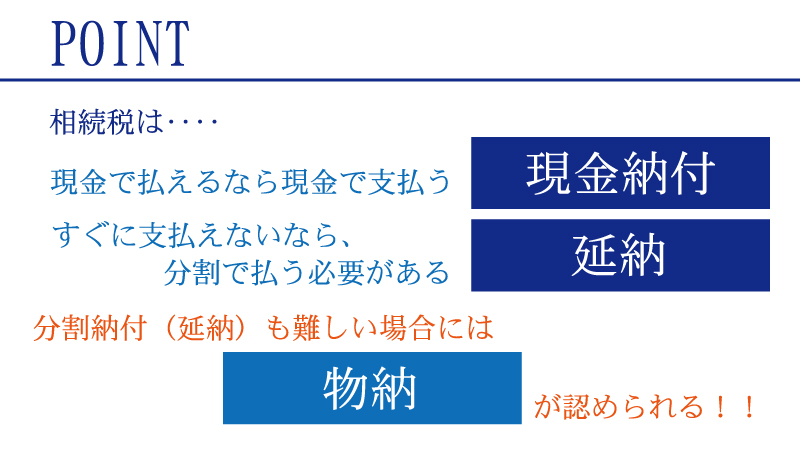

相続税は現金で一括で納付が基本ですが、もし期限内に準備できないときには、まず延納を検討します。

延納でも納付が困難な場合に、最終手段として物納制度を利用することになります。

ただし物納には要件があり、どんな財産でも認められるわけではありません。

また、下記のようにメリット・デメリットもあります。

| メリット |

|---|

|

| デメリット |

|---|

|

相続専門の税理士が、相続税の物納とはどのようなものか、要件や申請方法などを解説します。

この記事の目次 [表示]

1.相続税の物納とは?物納が認められるケースって?

相続税を納付期限までに一括で支払うことが困難なときもあるでしょう。その際には条件付で分割納付が認められます。これを延納といいます。

延納でも納付が困難な場合には、現金の代わりに「物納」が認められます。

延納について、詳しくは「相続税の延納とは│分割払いの4つの要件と手続き・利子税も解説」も参考にしてください。

2.相続税の物納の条件

物納の許可を得るためには、要件を全て満たしていなければなりません。では、その要件とはどのようなものなのでしょうか。

まず、相続税の納付を延納したとしても現金納付ができないという正当な理由があり、その理由のために納付ができない状況であることです。

次に物納申請財産は、日本国内になければいけないとされています。また、物納申請財産にも順位が定められています。そして、この物納申請財産と順位は平成29年の4月に改正となっています。

改正前と改正後の変更点を含めてご説明します。

今回の改正で変更となった箇所は図のオレンジで表示した部分です。物納財産の内容が細かくなりました。また、順位内にさらに順位が付いた点もポイントとなります。

改正前は第1順位→第2順位→第3順位の順番でしたが、改正後は第1順位①→第1順位②→第2順位③→第2順位④→第3順位⑤という順番に変更になりました。

次章では、物納財産の詳細を確認していきたいと思います。

3.物納できる財産と優先順位

物納できる財産と、優先順位について解説します。

(1)第1順位

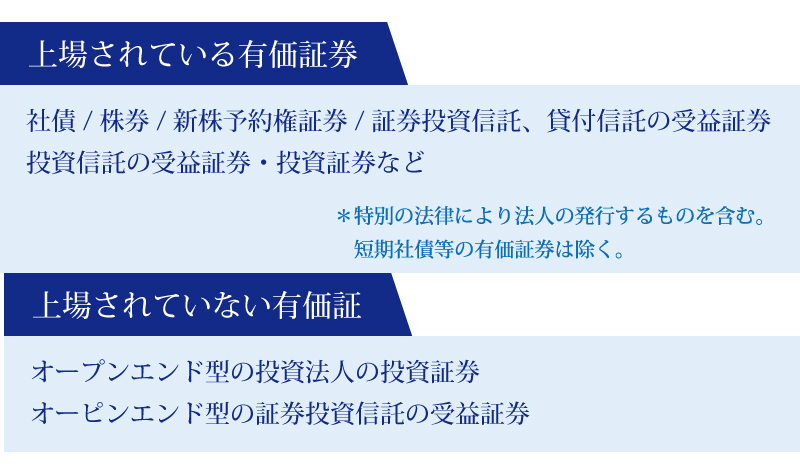

① 国債/地方債/不動産/船舶/上場株式

上場株式が新たに加わりました。上場株式とは、金融商品取引所にて上場されている有価証券のうち以下のものが対象となります。

また、一部、金融商品取引所に上場されていない有価証券も含まれています。

② 不動産及び上場株式等のうち、物納劣後財産に該当するもの

下記「4.物納劣後財産にはどのようなものがある?」に記載されている物納劣後財産で、不動産、上場株式等に該当するものが対象となります。

(2)第2順位

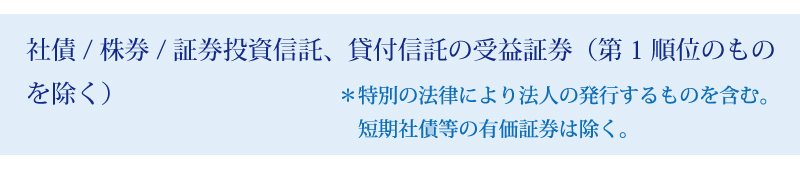

③ 非上場株式等

第1順位①の上場株式の中に含まれる上場されていない有価証券を除いた、以下の有価証券が対象となります。

④ 非上場株式のうち物納劣後財産に該当するもの

下記「4.物納劣後財産にはどのようなものがある?」に記載されている物納劣後財産で、非上場株式に該当するものが対象となります。

(3)第3順位

⑤ 動産

順位が後になる財産は、税務署長がその前の順位に該当する財産が見当たらない場合や、その他の考慮すべき事情があると判断された場合のみ物納することが可能になります。

ただし、特定登録美術品といわれる法的に規定されている登録美術品は、これらの要件を満たす順位などに関係なく、必要な書類を提出すれば物納することができます。

また、物納することができる財産は、管理処分不適格財産ではないことです。物納劣後財産である場合には、他に物納できる財産が見当たらないときに物納に充てることができます。また、納付期限の要件も満たさなければなりません。物納の申請期限までに物納申請書を作成して必要な書類を準備した上で、税務署長に届出をする必要があります。

しかし、実際には物納財産を自分で判断することは大変難しいです。もし、物納を検討されている場合には、相続税に詳しい税理士の方に相談されるとよいでしょう。

4.物納劣後財産にはどのようなものがある?

物納劣後財産とは、もし他に物納できる財産が見当たらない場合に限って物納可能な財産です。

- イ 地上権、永小作権もしくは耕作を目的とする賃借権、地役権または入会権が設定されている土地

- ロ 法令の規定に違反して建築された建物およびその敷地

- ハ 土地区画整理法による土地区画整理事業等の施行に係る土地につき仮換地または一時利用地の指定がされていない土地(その指定後において使用または収益をすることができない土地を含みます。)

- ニ 現に納税義務者の居住の用または事業の用に供されている建物およびその敷地(納税義務者がその建物および敷地について物納の許可を申請する場合を除きます。)

- ホ 配偶者居住権の目的となっている建物およびその敷地

- へ 劇場、工場、浴場その他の維持または管理に特殊技能を要する建物およびこれらの敷地

- ト 建築基準法第43条第1項(敷地等と道路との関係)に規定する道路に2メートル以上接していない土地

- チ 都市計画法の規定による都道府県知事の許可を受けなければならない開発行為をする場合において、その開発行為が開発許可の基準に適合しないときにおけるその開発行為に係る土地

- リ 都市計画法に規定する市街化区域以外の区域にある土地(宅地として造成することができるものを除きます。)

- ヌ 農業振興地域の整備に関する法律の農業振興地域整備計画において農用地区域として定められた区域内の土地

- ル 森林法の規定により保安林として指定された区域内の土地

- ヲ 法令の規定により建物の建築をすることができない土地(建物の建築をすることができる面積が著しく狭くなる土地を含みます。)

- ワ 過去に生じた事件または事故その他の事情により、正常な取引が行われないおそれがある不動産およびこれに隣接する不動産

- カ 事業の休止(一時的な休止を除きます。)をしている法人に係る株式に係る株券

引用:国税庁「No.4214 相続税の物納」

例えば、地上権や地役権、耕作をするための賃借権などが設定されている土地です。また、法令違反建築の建物と土地、土地区画整理法によって利用または収益を上げることができない土地です。納税者が住んでいたり、事業を行うために利用したりする建物や敷地も物納劣後財産とされます。

もし、該当の建物や敷地について物納の許可申請をする場合にはこれらの建物や敷地は物納劣後財産には該当しません。

劇場や工場などの管理や維持をするために特殊な技能が必要な建物とその敷地や、建築基準法第43条第1項に該当する道路に2メートル以上接していない土地は物納劣後財産になります。

都道府県知事の許可が必要な開発を予定している土地で、開発許可の基準に合致しない場合、都市計画法に基づいた、宅地造成ができない市街化区域以外の区域に存在している土地も該当します。

農業振興地域整備計画に基づき、農業用地として定められている土地、森林法に基づいた保安林が存在している区域にある土地なども含まれます。

さらに、法令上建物を建築するだけの面積を満たさないなどの理由で、建物を建てることができない土地、事件や事故などの重大な瑕疵をもった不動産であるために、取引が通常のようにできない可能性がある場合も物納劣後財産とされます。所有している不動産にこのような重大な瑕疵がなかったとしても、隣接している不動産がこれに該当する場合には物納劣後財産として認識されます。

また、株式などにおいては、その法人が事業の休止をしたなどの状況である場合には物納劣後財産になります。

以上が物納劣後財産ですが、物納劣後財産に該当するポイントとして、不動産においては相続人が現在住んでいたり、事業で使用していたりする建物や土地などの財産であるということです。

物納劣後財産も複雑な事情が含まれていることも多いので、税理士などの専門家に相談されるとよいでしょう。

5.物納できない財産(物納不適格財産)とは

物納が認められない財産のことを、物納不適格財産といいます。本章では、物納が認められない財産について解説します。

詳しくは、「[相続税]物納が認められない財産」も参考にしてください。

5-1.物納できない不動産

物納不適格とされる財産は、不動産の中では担保権が設定されている、または同様の状況にある不動産、権利について係争が発生している不動産です。

土地の中では、境界線が不明である土地、隣地の不動産所有者との間に重大な問題が生じており、法的な解決なしには使用することが難しいとされるものです。

また、民法第210条で定められている通行権が明確でなく、その土地が公道に通じていない土地である場合も物納不適格財産とされます。

借地権付の土地で、借地権の所有者が不明であるなどの事情があるものや、他者を含み一体として利用しなければならない複雑な事情がある不動産なども該当します。通常使用ができない、所得税法上の法的耐用年数を経過している建物についても物納不適格財産とみなされます。

さらに、敷金の返還などの債務がある不動産や、不動産を処分するために必要な費用が膨大であると判断された不動産についても同様です。その他には社会通念上適切ではない目的で利用されていて、風紀を乱す可能性が高い不動産、引渡しなどが適切に行われていない不動産なども含まれます。

その他にも暴力団員が関わっている場合、法人でも暴力団員等が取締役、執行役、監査役や理事などの役員職についていて、実質経営や事業を支配的に行っていると認定される不動産で、地上権や賃借権などの権利が暴力団員等に設定されているような場合にも物納不適格財産となります。

「売れない土地を物納に充てられないか」と考える方もいらっしゃいますが、売れない理由にもよるものの、物納の要件を満たしていないケースが多いでしょう。

5-2.物納できない株式

株式についても、物納不適格財産と認定されるものがあります。

譲渡する際に金融商品取引法などの法律に基づいて手続きが必要な株式であるにもかかわらず、その手続きがされていないもの、株式自体に譲渡制限が設けられている場合も該当します。

さらに、質権や担保権などに供されている、あるいは権利について争いがある株式についても同様です。

また、株式の共有者全員が物納許可申請しない限り、共有の株式などは物納不適格財産とされます。暴力団員で構成される株式会社や、取締役や執行役などの重要な役員のポストに暴力団員がいる株式会社が発行している株式も物納不適格財産です。

これらのような不動産や株式に限ることなく、税務署長が物納不適格財産と認めるものに関しても同様の扱いとなります。

物納不適格財産を特定するには数が多いですし、複雑であり、難しく感じるでしょう。しかし、物納不適格財産に該当するポイントとしては、何らかの重大な問題が隠れている可能性の財産と考えられる場合に限ると言えるでしょう。

6.相続税の物納の申請方法と必要書類

物納の方法については、国税庁が下記のページで紹介しています。しかし、100ページほどあるので自分で理解して、申請するのはとても難しいといえます。

参考:国税庁「3様式集 延納・物納申請書」

相続税の物納は個別の事情によって必要書類や進み方が大きく異なります。具体的な状況に合わせた正しい対応を行うには、相続に強い税理士へ相談することをおすすめします。

本章では、典型的な相続税の物納の流れと必要書類を解説します。

6-1.申告・申請

相続税申告書と一緒に、「物納申請書」「物納財産目録」などの必要書類を提出します。

期限は相続税申告書と同じく、原則「被相続人の死亡時から10ヵ月以内」です。

金銭納付や延納でも納付困難な額について、物納の希望を明記します。

6-2.審査

提出書類をもとに、物納財産の適否を判断するために審査が行われます。権利関係や担保の有無、評価額の妥当性などを確認します。

6-3.現地調査・補正

物納財産が不動産の場合は、現地調査や境界確認が行われます。

財産の境界確定書や測量図、評価資料などの追加書類を求められた場合があります。期限内に補正が行われない場合、申請が却下されることがあるため、すみやかな対応が必要です。

6-4.許可通知

許可が下りると、「物納許可通知書」が交付されます。

税務署長は、物納申請書の提出から3か月以内に許可または却下を決定します。事情がある場合は延長され、最長9か月となることもあります。

6-5.納付

指定された期日までに財産を引き渡すと、相続税の納付は完了です。

7.土地は物納と売却、どちらが安く済む?

物納で相続税を納付する場合には、相続税評価額で計算されることに注意しましょう。

時価と相続税評価額には違いがあるのです。具体的な例をみていきましょう。

仮に時価1億円の土地の物納を検討していたとします。その土地の相続税評価額が5,000万円であったとします。

このような例から、時価1億円の土地を物納すると、相続税評価額は5,000万円になるので、相続税の支払は1億円ではなく、5,000万円が納付されるということになります。

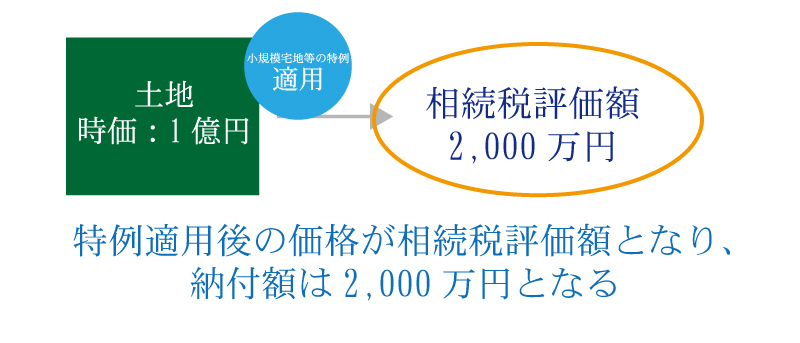

さらに、小規模宅地等の特例の適用を受けた土地などを物納すると、その特例が適用された後の価格で2,000万円ほどになることもあります。

そのため、たとえ土地の時価が1億円であったとしても、物納を選択した場合には、2,000万円が納付額と計算されてしまいます。

小規模宅地等の特例とは、最大8割ほど評価額が減額になるという制度です。

このような場合には、物納よりも第三者に売却して、一旦換金してから相続税を納付するほうがよい場合もあります。売却できたとしても、譲渡所得税やその他の経費が別途かかってくることもありますので、しっかりシミュレーションしてみることが大切です。

結局、物納と売却どちらがお得なのかについては、ケースバイケースです。

物納した場合の相続税評価額と売却後の経費や税金を差し引いた手取りの残額を比較検討してみて決定することが、最も注目しておきたい点といえるでしょう。相続税を納税するためには、物納という方法もありますが、同時に土地などを最も高く売却する方法も検討することも大切なのです。

8.まとめ

相続税を現金で支払えない場合は、物納という方法があります。ただし、物納にはさまざまな条件があり、必ずしも希望する方法で納税できるとは限りません。

いずれにしても個人で手続きを行うのは非常に難しいため、物納を考えている場合は相続に強い専門家に相談することをおすすめします。

税理士法人チェスターは、年間3,000件の相続税申告実績を誇る、相続税専門の税理士法人です。

相続税申告はもちろん、延納や物納など、納税の資金対策についてもご相談を承ります。すでに相続が発生している方は、初回面談が無料となりますので、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編