親から子へ銀行口座の名義変更│生前・死後どちらが得?手続きと税金の違い

銀行口座の名義を親から子へ変更したい場合、生前か死後かで手続が大きく異なります。

また、課される税金や控除額が贈与税なのか相続税かで変わるのもポイントです。

生前に名義変更する場合に気をつけるべき事や、死後に名義変更をする場合の手続の流れを知ることで、変更の適切なタイミングを選択できるでしょう。

この記事の目次 [表示]

1.親から子への銀行口座名義変更において注意すべきポイント

銀行口座の名義変更において注意すべきポイントは、大きくわけて4つあります。親から子へ銀行口座の名義を変更する場合は、口座の名義を変更するのではなく、預け替えになります。

親から子への銀行口座名義変更の注意点

- 実情は子の口座に預け替えして親の口座を解約するというもの

- 定期的な引き落としや入金の予定があるなら早急に手続が必要になる

- 親の死亡で名義変更前に銀行口座から現金を引き落とすと横領にあたる

- 預金の管理ができない年齢の子ども名義に変更する場合は名義預金に注意

1-1.実情は子の口座に預け替えして親の口座を解約するというもの

名義変更という表現はしましたが、相続時は、親の口座の名義を変更するわけではありません。預金を払い戻して子の口座に預け替えをして、親の口座は解約する流れになります。

親が死亡した時点で、親の口座は相続人の共有財産になってしまいます。そのため原則として、相続人全員の同意がない場合は引き出すことができないため、注意しましょう。

1-2.定期的な引き落としや入金の予定があるなら早急に手続が必要になる

預け替えして解約すると、親の口座自体がなくなります。また、銀行に死亡を知らせた時点で口座が凍結され、入出金ができなくなります。

家賃や公共料金などの定期的な支払いを親の口座から行っている場合は、亡くなる前に手続しておくほうがスムーズです。

1-3.親の死亡で名義変更前に銀行口座から現金を引き落とすと横領にあたる

親が死亡後であっても、銀行に死亡を知らせなければ、キャッシュカードで現金を引き落とすことは物理的には可能です。ただし、自分の相続分を超えて引き出した場合、他の相続人に対する横領行為に当たる場合があります。

相続人同士のトラブルにも発展しやすくなるため、名義変更前に銀行口座から現金を引き落とすことがないよう、適正に相続手続を行いましょう。

1-4.預金の管理ができない年齢の子ども名義に変更する場合は名義預金に注意

相続対策として、親が自主的に子供名義で預金をしている場合があります。口座の名義人と実際にお金を預けた人が違う預金は、名義預金です。

名義預金が認められた場合、死後は相続財産として相続税が課されてしまいます。仮に年間110万円以内の預金だったとしても贈与契約書を作ったり、銀行振込にして子どもが管理できる状態にしておくなど、名義預金とみなされないための予防策が必要です。

1-4-1.名義預金かどうかはお金の支出元や口座の管理者で判断される

名義預金とみなされるかどうかは、お金の支出元や口座の管理者で判断されます。

支出元や管理者が被相続人の場合、名義が別であっても被相続人の財産です。相続財産には相続税が課せられますが、名義預金を相続財産に含めずに申告すると、税務署からペナルティが加算される可能性もあります。

意図的に隠していると最大40%の重加算税が課せられるため、注意が必要です。

2.銀行口座の名義変更を親の生前と死後どちらに行うかは税額で判断

銀行口座の名義変更は、親の生前、死後どちらでも行うことができます。どちらのほうがよいかを税額で判断してみましょう。

原則として、110万円以下なら生前贈与、111万円以上なら基礎控除が最低3600万円ある相続のほうが税金が安くなり、手続も簡単です。

2-1.残高が110万円以下なら贈与税がかからないため生前贈与を検討

残高が110万円以下なら、贈与税の基礎控除の範囲内になるため税金がかかりません。贈与税に関しては110万円以下なら申告不要なので、110万円以下なら生前贈与のほうが手続は簡単です。ただし、金額が多くなると下表のとおり税率も上がっていくので、多くなりすぎないよう注意する必要があります。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1000万円以下 | 40% | 125万円 |

| 1500万円以下 | 45% | 175万円 |

| 3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

贈与税に関しては、以下の記事もあわせて参照ください。

参考:親子間の贈与税はいくらかかる?財産別に計算方法を解説|税理士法人チェスター

2-2.残高が111万円以上であれば相続税額が少ないため相続を検討

残高が111万円以上の場合は、原則として名義変更で相続することがおすすめです。

相続なら、基礎控除により以下の金額が非課税になります。

基礎控除=3,000万円+相続人の数×600万円

相続財産1億円以上の資産家でもない限り、相続による手続のほうが税金は安く済みます。

相続税の一覧表は以下のとおりです。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

相続税については、以下の記事も合わせて参照ください。

参考:死亡後に発生する税金は多数ある?相続税の非課税枠などを解説|相続税のチェスター

2-2-1.相続税を減らすために生前贈与するなら数年にわけて年間110万以下の贈与を行う

相続財産が1億円以上になる場合は、生前から相続対策をしておくことがおすすめです。

1億円以上になると相続税の税率が40%になるため、早いうちから110万円以下の贈与を複数回しておくことで相続税を安くできます。

ただし、毎年長期間にわたって一定額の贈与を受ける場合、たとえば「10年間100万円を受ける権利」として、贈与を約束した年に1,000万円分の贈与を受けたとみなされてしまうため、注意が必要です。

3.名義変更を親の生前と死後どちらかに行うか手続のしやすさで判断

名義変更を親の生前と死後のどちらに行なうのかは、手続のしやすさでも判断できます。

手続自体は生前のほうが手軽です。親と対象の子の2者のみで可能であり、場合によっては親のみでもできます。死後になると、財産を受け継ぐ相続人全員の同意が必要になるため、手間と時間がかかることも。

相続人と連絡すら取れない場合もあるため、名義変更の手続に難航する人もいます。

3-1.親の生前に銀行口座の名義変更をする場合の手続は1日で終わる

生前に銀行口座の名義変更をする場合、必要書類さえ揃っていれば手続は1日で終わります。

子どもへの名義変更は、生まれた直後の0歳でも可能です。

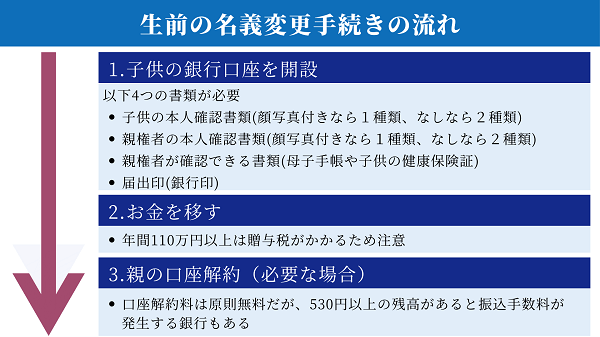

手続の流れは以下のとおりです。

▲生前の名義変更手続きは3つのステップで完了とスムーズ

生前の名義変更手続の流れは、子どもの銀行口座を開設し、お金を移したうえで必要であれば親の口座を解約します。口座解約料は原則無料ですが、530円以上の残高があると振込手数料が発生する銀行もあります。

3-2.親の死後に銀行口座の名義変更をする場合は複雑な相続手続から

親の死後に銀行口座の名義変更する場合は、相続手続から行わなければなりません。

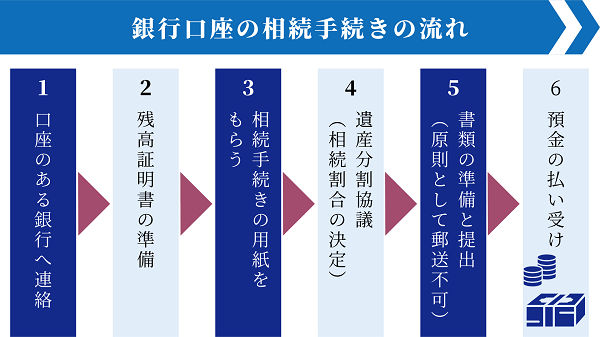

相続手続の大まかな流れは以下のとおりです。

▲親の死後に行う銀行口座の相続手続きは6ステップと長め

銀行口座の相続手続の流れは、亡くなった人の口座がある銀行に連絡し、残高証明書を準備することから始まります。相続手続の書類を受け取ったら遺産分割協議を行い、書類を直接銀行の窓口へ提出すると、預金の払い受けができます。

遺言書の有無によって、4の手続が異なるため注意しましょう。

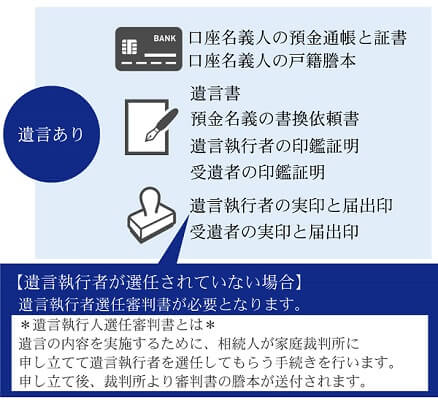

3-2-1.遺言書があるときの必要書類

遺言書がある場合、大抵は銀行預金の受贈者が定められています。遺言書とともに以下の書類が必要です。

▲遺言ありの場合には受贈者が決まっていれば印鑑があれば手続できる

遺言執行者の実印・届出印、受贈者の実印・届出印があれば手続できます。遺言執行者が選任されていない場合は、遺言執行者選任審判書が必要です。

印鑑証明書を(相続時)銀行に提出する場合は、原則として発行後6ヵ月以内なら有効になります。遺言書があって受贈者が定められていれば、受贈者以外の相続人の印鑑証明や戸籍謄本は原則不要です。

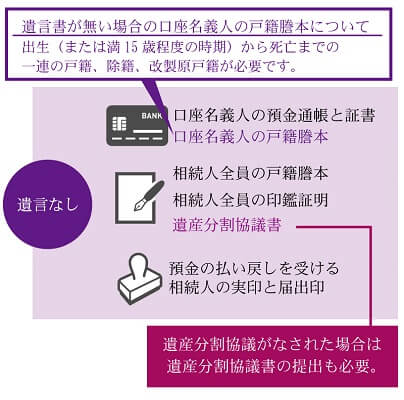

3-2-2.遺言書がないときの必要書類

遺言書がない場合は相続人全員の戸籍謄本、印鑑証明書が必要になるほか、遺産分割協議を行なった場合は遺産分割協議書も必要です。

▲遺言がない場合には必要な書類が増える

遺言がない場合、戸籍謄本は出生から死亡までの一連の戸籍・除籍・改製原戸籍が必要です。遺産分割協議がなされている場合は遺産分割協議書が必要になるほか、預金の払い戻しを受ける相続人全員の実印・届出印が必要です。

4.銀行口座の名義変更と現金で渡す違いは贈与の証拠が残るかどうか

親から子へ贈与する場合、銀行口座を介さずに現金で渡す人もいます。名義変更でも現金での手渡しも当事者間では変わりませんが、第三者から見れば大きな違いがあります。

現金での手渡しは贈与の証拠がまったく残りません。

万が一税務署から指摘があった場合、何も証拠が残っていない状態だと怪しまれます。どうしても現金で手渡しする場合は贈与契約書を残すなど、書面での証拠を残しておくほうが安心です。

5.名義変更における贈与や相続の申告漏れはトラブルの元-不安な場合は専門家に相談を

預金の名義変更は、適正な手続や税金の申告を行わなくては、税務署からペナルティが課されます。また、生前贈与の場合はしっかり証拠を残しておかなくては、相続人同士でトラブルに発展する恐れもあります。

ペナルティやトラブルを防ぐためにも、事前に専門家へ相談することがおすすめです。

もし相続税や贈与税で不明な点や不安な点がある場合には、相続税の申告件数が7,000件を超える相続税専門の税理士事務所、税理士法人チェスターにご相談ください。

相続手続の代行に関しては司法書士法人チェスターへ、相続人同士のトラブルはチェスターグループ内の法律事務所にご相談ください。

不安や疑問に寄り添い、スムーズに手続が完了するようサポートいたします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編