【預貯金の相続に必要な手続き】必要書類や期限、リスクを解説

被相続人が残した遺産には、銀行や信用金庫、郵便局などで開設した預貯金口座が含まれているケースがほとんどです。

預貯金口座の名義人が亡くなると、凍結されて入金や出金などができなくなるため、速やかに相続する人を決めて金融機関で相続手続きすることをおすすめします。

今回は、預貯金を相続するときに理解しておきたいポイントや、相続手続きで必要となる書類などを、相続税専門の税理士が分かりやすく解説します。

動画でも解説していますので、こちらもご覧ください。

この記事の目次 [表示]

1.預貯金を相続するときは金融機関で手続きが必要

被相続人が亡くなったときは、その人が名義人となっている預貯金口座が開設されている金融機関に連絡し、死亡した事実を伝える必要があります。

金融機関に連絡をすると、被相続人が名義人の口座は凍結されます。凍結を解除するためには、預貯金口座を相続することになった人が、金融機関で所定の手続きをしなければなりません。

亡くなった人が遺言書を残していれば、相続する人が金融機関で口座の残高の払い戻しや名義変更の手続きをすることで凍結は解除されます。遺言書がないときは、手続きをする前に相続人同士による話し合い(遺産分割協議)をして誰が預貯金を相続するのかを決める必要があります。

1-1.名義人(被相続人)の預貯金口座が凍結されるとどうなる?

口座が凍結されると、相続の手続きが済むまで以下のすべてができなくなるため、必要に応じて登録口座の変更手続きをしましょう。

- キャッシュカードや通帳を用いた引き出し・入金

- 他の金融機関口座からの振込

- 公共料金やクレジットカードなどの支払い

- 株の配当金や投資物件の入居者から振り込まれる家賃などの受け取り

市区町村役場に死亡届を提出しても、金融機関に連絡をしない限りは、基本的に口座は凍結されません。ただし、まれに金融機関の職員が新聞や町内の掲示などで訃報を知って、口座を凍結することもあるようです。

1-2.亡くなった人の口座が凍結される理由

口座が一時的に凍結される主な理由は、以下のとおりです。

- 死亡した時点の預貯金の額を確定させるため

- 誰かが勝手に預貯金を引き出すことを防ぐため

預貯金の相続では、相続人の一人が「自分の持分だけを先に解約して引き出したい」などと金融機関に申し出る場合があります。口座を相続している人が決まっていないにもかかわらず、このような申し出が認められてしまうと、相続人同士のトラブルに発展するだけでなく金融機関もそれに巻き込まれてしまいかねません。

相続時のトラブルを回避するために、相続する人が決まり所定の手続きをするまで、金融機関は故人の預貯金口座を凍結すると考えられます。

2.預貯金を相続する手続きの手順と所要期間

預貯金の相続手続きは、預け入れをしている金融機関ごとに必要です。亡くなった人が複数の金融機関に口座を持っていた場合は、それぞれの金融機関で手続きをしなければなりません。

相続手続きをスムーズに行うためにも、事前に手順や所要期間を確認しておきましょう。

2-1.相続する手続きの手順

亡くなった人の預貯金を相続する手順は、以下のとおりです。

- 金融機関に連絡する

- 必要書類をそろえて提出する

- 払い戻し等の手続きをする

まずは、預貯金口座の名義人が亡くなったことを、銀行や信用金庫などの金融機関に連絡しましょう。連絡方法は、電話や訪問が一般的です。

金融機関に連絡をした際、被相続人が名義人である預貯金口座の口座番号などが確認されるため、事前に通帳やキャッシュカードを準備しておくとスムーズです。

金融機関によっては、相続手続きの受付窓口を特定の店舗に一本化している場合があります。金融機関の窓口に訪問する場合は、電話やホームページなどで問い合わせ先を確認しておくと良いでしょう。

届け出をしたあとは、金融機関から必要書類や手続きの方法が案内されます。提出書類は、遺言書の有無や遺産分割協議の状況、手続きの内容などで異なります。

必要書類を準備したあとは、金融機関が指定する相続の手続き書類を記載して提出しましょう。手続き書類には、基本的に相続人の署名と捺印が必要です。

金融機関に提出した書類に不備がなければ、預貯金の払戻しや口座の名義変更が行われます。

2-2.預貯金の相続にかかる期間

預貯金の相続手続きにかかる期間は、1週間~数週間を見込んでおくとよいでしょう。

金融機関は、提出された書類をもとに被相続人と相続人の関係を確認するため、一定の時間が必要になります。

なお、提出した書類に不備があると、書類の差し戻しや再提出に時間がかかり、払い戻しまでの期間が長くなってしまいます。

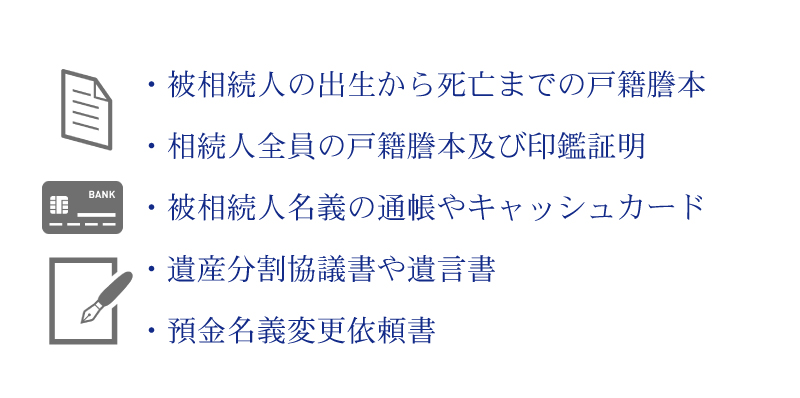

3.預貯金を相続(名義変更)するときの必要書類

預貯金の相続手続きでは、通帳やキャッシュカードを返却するほか、戸籍謄本などの書類を提出する必要があります。

手続きに必要な書類は金融機関によって異なるほか、遺言書や遺産分割協議書の有無によっても違いがあります。

この章では、遺言書の有無などの状況ごとに、預貯金の相続手続きに必要な書類をご紹介します。

主な必要書類は下記のとおりです。  戸籍謄本は、最寄りの市区町村役場で取得できます。

戸籍謄本は、最寄りの市区町村役場で取得できます。

亡くなった被相続人と相続人の関係を確認するため、被相続人については出生から死亡まで連続した戸籍謄本が必要です。生前に本籍地の市区町村が変わっている場合でも、一部の例外を除いて最寄りの市区町村役場で取得できます。

印鑑証明書は、現住所の市区町村役場で取得します。印鑑登録ができていない場合は、先に印鑑登録をします。

戸籍謄本や印鑑証明書は、原本を提出する必要がありますが、多くの場合は、金融機関でコピーを取って原本を返してもらえます。他の金融機関で手続きをするために書類を返してほしい場合は、念のため書類を提出するときにその旨を伝えておくとよいでしょう。

預金名義変更依頼書は、金融機関の指定の用紙に必要事項を記入します。金融機関に死亡を届け出れば郵送してもらえるほか、オンラインで依頼書をダウンロードできる場合もあります。

3-1.遺言書がある場合の必要書類

遺言書がある場合の必要書類は、以下のとおりです。

- 預金名義変更依頼書(金融機関指定の書類)

- 通帳・キャッシュカード

- 遺言書

- 検認調書または検認済証明書(検認が必要な遺言書の場合)

- 被相続人の戸籍謄本または全部事項証明書(死亡が確認できるもの)

- 預金を相続する人(遺言執行者がいるときは遺言執行者)の印鑑証明書

- 遺言執行者の選任審判書謄本(家庭裁判所で遺言執行者が選任された場合)

遺言書は、家庭裁判所で検認を受ける必要があります。(公正証書遺言と法務局で保管されていた自筆証書遺言は除きます。)

検認を受けていることを確認するため、検認調書または検認済証明書の提出が求められます。

遺言執行者がいる場合は、遺言執行者に関する書類も必要になります。

3-2.遺言書がない場合の必要書類

遺言書がない場合の必要書類は、遺産分割協議書があるかどうかによって異なります。

遺言書がない場合は遺産分割協議を行い、その記録として遺産分割協議書を作成しますが、預貯金の相続手続きでは遺産分割協議書が必要でない場合もあります。

(参考)遺産分割協議書は必要か?不要な事例・自分で作成する流れを解説

3-2-1.遺産分割協議書がある場合

遺産分割協議書がある場合の必要書類は、以下のとおりです。

- 預金名義変更依頼書(金融機関指定の書類)

- 通帳・キャッシュカード

- 遺産分割協議書(相続人全員の署名・押印があるもの)

- 被相続人の戸籍謄本、除籍謄本または全部事項証明書

※出生から死亡まで連続したもの - 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

3-2-2.遺産分割協議書がない場合

遺言書・遺産分割協議書がない場合の必要書類は、以下のとおりです。

- 預金名義変更依頼書(金融機関指定の書類)

- 通帳・キャッシュカード

- 被相続人の戸籍謄本(出生から死亡まで連続したもの)、除籍謄本

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

3-3.家庭裁判所の調停調書・審判書がある場合

相続人どうしで話し合いがまとまらず、家庭裁判所の調停・審判で遺産分割が決まった場合は、次の書類を提出します。

- 預金名義変更依頼書(金融機関指定の書類)

- 通帳・キャッシュカード

- 家庭裁判所の調停調書謄本または審判書謄本(審判書に確定表示がない場合は審判確定証明書も必要)

- 預金を相続する人の印鑑証明書

4.「相続預金の払戻し制度」で預貯金の一部を引き出せる

被相続人が名義人である預貯金口座は、遺産分割が終了し、金融機関での手続きが終わるまで残高を払い戻してもらうことは基本的にできません。

しかし「相続人同士の折り合いがつかない」「連絡がつかない相続人がいる」などの理由で遺産分割協議がまとまらないこともあるでしょう。そのために、亡くなった人の預貯金口座からお金を引き出せないと、葬儀費用や遺族の生活費などの支払いに困ってしまうかもしれません。

そこで活用したいのが、令和元年(2019年)7月1日から始まった「遺産分割前の相続預金の払戻し制度」です。この制度を利用すると、遺産分割が終了していなくても、預貯金の一部を引き出すことができます。

ここでは、払い戻し制度で引き出せる金額の上限や、利用時に必要となる書類の例を解説します。相続預金の払戻し制度について詳しいことは、下記の記事を参照してください。

(参考)相続法改正 ~預貯金の払戻し制度

4-1.払い戻せる金額の上限

払い戻し制度で引き出せる金額は「相続開始時の預貯金残高(口座・明細ごと)×1/3×払戻しを行う相続人の法定相続分」が上限です。ただし、一つの金融機関から引き出せるのは最高150万円です。

たとえば、ある金融機関の預金額が900万円、払い戻し制度を利用する人の法定相続割合が4分の1であるとしましょう。払い戻し制度で引き出せる金額の上限は、次のとおりです。

- 相続開始時の預貯金残高×1/3×払戻しを行う相続人の法定相続分

=900万円×1/3×1/4

=75万円

よって引き出せる金額の上限は、75万円となります。

4-2.払い戻し制度を利用する方法

払い戻し制度を利用するときは、金融機関が指定する書類を提出する必要があります。提出書類の例は、以下のとおりです。

- 本人確認書類(運転免許証・マイナンバーカードなど)

- 被相続人の除籍謄本、戸籍謄本または全部事項証明書

※出生から死亡までの連続したもの - 相続人全員の戸籍謄本

- 手続きする人の印鑑証明書

金融機関によって、必要となる書類が異なる場合があるため、制度を利用する際は事前に金融機関に連絡して提出書類を確認しておくと良いでしょう。

5.相続の対象である預貯金を勝手に引き出すのは避けるべき理由

預貯金口座の名義人が亡くなっても、金融機関に連絡をしなければ、口座が凍結される可能性は低いと考えられます。とはいえ、名義人が亡くなったことをあえて金融機関に連絡せず、口座にあるお金を引き出してしまうと、さまざまなトラブルを引き起こしてしまいかねません。

ここでは、亡くなった人の預貯金口座にあるお金を勝手に引き出すべきではない理由を解説します。

5-1.相続放棄や限定承認ができなくなる

相続が発生したとき、相続人はプラスの遺産とマイナスの遺産のすべてを相続する「単純承認」の他にも「相続放棄」や「限定承認」を選択できます。それぞれの制度内容は次のとおりです。

- 相続放棄:相続人が被相続人の権利や義務を一切受け継がないこと

- 限定承認:相続人が相続したプラスの財産を限度として、被相続人の債務を受け継ぐこと

相続放棄を選択した相続人は、プラスの財産だけでなくマイナスの財産も一切相続しません。亡くなった人が残したマイナスの財産が、プラスの財産を大幅に上回っているときに選択されることの多い制度です。

限定承認が選ばれるのは「亡くなった人にプラスの財産が残る可能性はあるものの、マイナスの財産がどの程度あるか不明なとき」といったケースです。

遺産分割協議が終わるまえに亡くなった人の預貯金を勝手に引き出すと、単純承認をしたとみなされて、相続放棄や限定承認ができなくなることがあります。

たとえば、被相続人が多額の借金を抱えていたことを知らずに口座からお金を無断で引き出してしまうと、相続放棄や限定承認を選択できなくなり、負債のすべてを相続することになってしまいかねません。

そのため、相続する人や負債を含む財産の額が決まるまで口座のお金を引き出すのは避けた方が賢明といえます。

(参考)【相続放棄とは】費用・流れ・注意点をわかりやすく解説!

(参考)【相続の限定承認とは?】検討すべき3つのケースを解説

5-2.他の相続人とトラブルになる可能性がある

名義人が死亡すれば預貯金口座は凍結されますが、実際に口座が凍結されるまでには時間がかかります。口座が凍結される前であれば、ATMで預金を引き出すことが可能です。

しかし、遺産分割協議がまとまる前に故人の預金を引き出すと、勝手に遺産を横領したと疑われて、相続人どうしのトラブルに発展する恐れがあります。

医療費や葬儀費用の支払いのために引き出しが必要になることがあるかもしれませんが、その場合も、相続人全員に連絡して了承を得ておくようにしましょう。また、引き出したお金を何に使ったのかを証明するために、領収書やレシートなどを残しておくことも大切です。

6.預貯金相続(名義変更)の代行を依頼するには

預貯金の相続手続きは、知識や経験がない人にとっては面倒で煩わしいものです。

預貯金の相続手続きは、知識や経験がない人にとっては面倒で煩わしいものです。

必要書類をそろえるだけでも一苦労で、何度も金融機関に出向いたり書類を郵送したりして、手間も時間もかかります。

自身で預貯金の相続手続きをすることが難しい場合は、専門家に代行してもらうことができます。

預貯金の相続手続きだけを依頼する場合は、弁護士や司法書士に相談するとよいでしょう。

また、相続税の申告で税理士に相談している場合は、提携している弁護士や司法書士に取り次いでもらうことができます。

相続手続き専門の司法書士法人 司法書士法人チェスター

相続税専門の税理士法人チェスター

7.預貯金相続(名義変更)の期日とリスク

預貯金の相続手続きは、できるだけ早くすることをおすすめします。

しかし、預貯金以外の財産の相続手続きや相続税の申告を優先すると、預貯金の手続きがなかなかできないこともあるでしょう。

最後に、預貯金の相続手続きはいつまでにすればよいか、手続きをしなかった場合にどのようなリスクがあるかをご紹介します。

(参考)相続手続きの期限について|各期限を把握して遺産相続を円滑に

7-1.預貯金の相続手続きはいつまでに必要か

預貯金の相続手続きそのものには、特に期限はありません。

ただし、相続税の納税義務がある場合は、被相続人の死亡から10か月以内に申告・納付をしなければなりません。

相続税の納税のために資金が必要であれば、納付期限に間に合うように預貯金の相続手続きをする必要があります。

7-2.預貯金の相続手続きをしないと「休眠預金」になることも

預貯金の相続手続きをしなくても、凍結される以外に不利益はありません。国や金融機関の資金として吸収されることもありません。

ただし、金融機関に連絡をしないで凍結を免れたとしても、10年間入出金がない口座は「休眠口座」になる可能性があります。

休眠口座になっても預金を引き出すことはできますが、窓口で手続きが必要になります。

そのほか、金融機関によっては10年より短い期間で取引停止になる場合や、口座管理手数料が生じるケースもあります。

亡くなった人の預貯金は、早めに相続の手続きをすることをおすすめします。

7-3.時効が成立して払い戻しができなくなる可能性も

民法第166条では、債権者が債権の権利を行使することができることを知った時から5年間行使しないと、時効によって権利が消滅すると定められています。

そのため、預貯金口座からお金を引き出せる権利があることを知った日から5年が経過すると、時効が成立して払い戻しができなくなる可能性があります。

実際に金融機関が時効を主張するケースはあまりなく、また口座のお金を金融機関に取られてしまうことはほぼありません。

とはいえ、法律で消滅時効が5年と定められていることに加え、相続から時間が経過すればするほど手続きを失念する可能性が高まります。預貯金を相続したときは、速やかに金融機関で手続きをしておくと安心でしょう。

8.預貯金を相続するときは相続税専門の税理士に相談を

預貯金の名義人が死亡した場合は、入出金が止められて口座が凍結されます。

これは、預金が勝手に引き出されてトラブルになることを防ぐためのものです。

制度の改正で、遺産分割前でも預金を引き出すことができるようになりましたが、金額には上限があります。

預貯金の相続手続きは、相続人どうしで話し合ったうえで早めに済ませることをおすすめします。

相続税専門の税理士法人チェスターは、弁護士事務所や司法書士法人と提携して、遺産相続のあらゆるご相談を承っております。

預貯金の相続でお困りの方は、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編