建物の評価は簡単?家にかかる相続税は建物と土地に分けて計算

これから起こる相続について考えるとき、すぐに思いつく財産といえば家ではないでしょうか。

一番身近な資産であるにも関わらず、普段はその評価額など意識していないのが家という資産だと思いますが、相続のときには大きな影響が出てきます。

家は「土地」と「建物」に分かれていて、相続税における建物部分の評価額は実は低く、家の評価額の大部分が土地部分の評価額であることを知っている方は少ないのではないでしょうか。

ここでは建物に関する基礎知識からその評価額に必要な書類・計算の方法をご説明します。ここでしっかりと家に関する相続の基礎知識を身につけましょう。

この記事の目次 [表示]

1.家は土地と建物の2つに分けて考える

相続税は亡くなった方の財産に係る税金ですが、ご自分の住んでいる家の評価額を知っている方はまずいないのではないでしょうか。現金や預金であれば、手元にいくらあるか大体の金額は把握できるかと思いますが、実際に家の評価となると悩んでしまう方が多いと思います。

まず家といっても、評価をする上では通常は「土地」と「建物」に分けて評価を考えていきます。

現在の戸建ての分譲住宅を購入した場合では、家としては一体の資産のように思えますが、登記上や税務上では「土地」と「建物」の2つの資産を取得したことになります。

したがって相続税の評価をする上でも、「土地」と「建物」はそれぞれ別々の資産として評価を考えていきます。

2.建物の評価は簡単!固定資産税の通知書を探そう

続いて建物の評価ですが、建物の評価は決して複雑ではないのでまずはご安心下さい。

相続税における建物の評価は基本的には自分で計算するのではなく、地方自治体から送られてくる固定資産税の通知書に記載してある評価額を基に計算していきます。

2-1.固定資産税の通知書から建物の固定資産税評価額を調べよう

相続税申告における建物の評価は固定資産税評価額をベースに計算していきます。

固定資産税評価額とは地方税の一つである固定資産税を決める上でベースとなる評価額で、建物の場合にはその場所に全く同じものを新しく建てようとしたときに必要とされる建築費を求め、その建物が建てられてから経った年数に応じて価値が目減りしていくことを考慮し、その建物の固定資産税評価額を計算します。

こうして書くととても複雑そうに思えますが、この計算はすべて市町村の役所が行いますので皆さんが計算する必要はありません。その役所が計算した固定資産税評価額を記載してあるのが、固定資産税の通知書です。

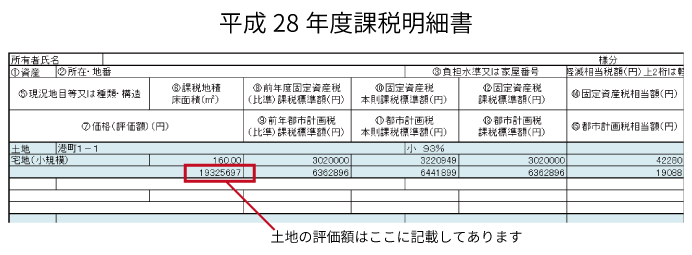

それでは固定資産税の通知書のどこを見ればよいのかについてですが、固定資産税の通知書は各地方自治体によって形式が異なるのですが、ご参考として下記のサンプルをご覧下さい。

固定資産税の通知書にはいろいろな数値が書いて見にくいですが、相続税申告において使用するのは不動産の「価格(評価額)」です。

その建物が亡くなられた方のご自宅である場合には、原則としてその評価額がその建物の評価額となります。もしご自宅を配偶者や子供の共有で登記していた場合にはその持分を乗じることとなります。登記の持分の見方にはついては下記の「建物が共有の場合には評価額に持分をかけて計算する」をご参考ください。

また毎年の固定資産税が銀行引き落としとなっている場合には、固定資産税の通知書を見ずに捨ててしまっている方もいるかと思います。そのような場合には、役所に申請することで固定資産税の評価額が記載された「固定資産税課税明細」という書面を取り寄せることができます。申請の際には亡くなられた方と申請する方の繋がりが分かる戸籍謄本が必要となりますので準備が必要です。詳しくは各地方自治体の資産税課にお問い合わせください。

2-2.建物が共有の場合には評価額に持分をかけて計算する

上記の記事で建物の相続税評価上必要な数値は固定資産税の通知書から読み取れることを説明しました。

その建物の所有者が亡くなれた方と配偶者や子供などの他の方と共有で所有していた場合には、その持分を乗じることとなります。

建物の評価額:500万円、登記上の持分:亡くなられた方持分1/2、配偶者持分1/2

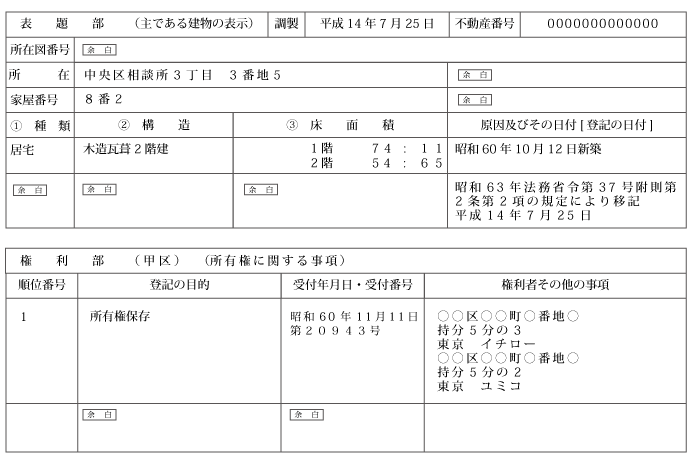

登記持分は建物の謄本に記載があります。ご参考として下記のサンプルをご覧下さい。

上記のサンプルでは東京イチローさんが3/5、東京ユミコさんが2/3ずつ建物を取得していることとなります。

建物の謄本は、その所在する管轄法務局にて取得することができます。管轄法務局については下記のサイトからお調べください。

3.土地の評価は専門家でないと困難!専門の税理士に任せよう

冒頭で、家は「土地」と「建物」に分けて考えていくことをご説明しました。日本における不動産取引では建物の価額と比べると、圧倒的に土地の価額が高く、したがって今お持ちの家が相続に与える影響も「土地」の価額に左右されるといっても過言ではありません。

土地の評価は複雑で、税理士によっても評価額が別れる難しい論点です。土地というのは建物のように時間の経過とともに価値が下がっていくものではなく、場合によっては購入時よりも価値が上がることもある資産です。

またその土地が所在する場所や形状など評価額に影響を与える要因は多岐にわたります。詳しくは「相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます」をご覧いただければと思いますが、これらの要因を初心者の方がすべて把握し、かつ正しく適用して計算するのは困難であるため、税理士にご相談されることをお勧めします。

また、税理士には所得税は法人税を中心に扱う方が多く、そういった税理士の中には土地の相続税評価は行ったことがないという方も数多くいます。税理士にお願いする場合には、相続税に強い税理士に依頼することが正しく土地評価を行うためのポイントです。

相続税専門の税理士法人チェスターでは、年間3,000件以上の相続税申告を行っており、そのほとんどの申告で持ち家の相続税評価を行っています。

土地の減額を行った事例も数多くありますので、相続財産に家が含まれているという方はお気軽にご相談ください。

【関連記事】

実家の相続は手続き期限に要注意!相続税の計算方法も解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は84名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編