相続税はいくらから?【基準は3600万円】確認方法を解説!

相続税は、遺産を相続した人すべてに課税されるわけではありません。では、いくらから相続税がかかるのでしょうか。そのボーダーラインとなるのが「基礎控除額」です。

基礎控除は、「3,000万円+(600万円×法定相続人の人数)」で計算します。

たとえば、相続人が1人の場合の基礎控除は3,600万円、相続人が2人の場合の基礎控除は4,200万円です。遺産総額がこの基礎控除額を超えると、相続税が課税されるのです。

本記事では、相続税がいくらからかかるかを判断するために、基礎控除額と遺産の総額を相続税専門の税理士がわかりやすく解説します。

相続税がかかるラインを簡単に判定できるシミュレーションソフトも紹介しますので、ぜひチェックしてみてください。

基礎控除は、「3,000万円+(600万円×法定相続人の人数)」で計算します。

たとえば、相続人が1人の場合の基礎控除は3,600万円、相続人が2人の場合の基礎控除は4,200万円です。遺産総額がこの基礎控除額を超えると、相続税が課税されるのです。

本記事では、相続税がいくらからかかるかを判断するために、基礎控除額と遺産の総額を相続税専門の税理士がわかりやすく解説します。

相続税がかかるラインを簡単に判定できるシミュレーションソフトも紹介しますので、ぜひチェックしてみてください。

この記事の目次 [表示]

1.相続税は「基礎控除額」を超えたらかかる

相続税は、各相続人が取得した遺産の合計額が基礎控除額を超える場合、その超えた部分にのみ課税されます。基礎控除の最低金額は3,600万円であり、法定相続人が1人増えるにしたがって600万円ずつ増額され、相続税がかかりにくくなっていく仕組みです。

ここでは、相続税が発生するかを判断する際に押さえておきたい計算式や法定相続人となれる人物の決まり方、実際に課税されている人の割合について解説します。

1-1.相続税がかかるかを決める計算式

相続税が発生するのは、正味の遺産額が基礎控除額を上回るときです。この場合、原則として相続の開始を知った日(通常は被相続人が亡くなった日)の翌日から10ヶ月以内に相続税の申告をします。

一方、正味の遺産額が基礎控除を下回るのであれば相続税はかかりません。

- 相続税がかかるケース:正味の遺産総額>基礎控除額

- 相続税がかからないケース:正味の遺産総額≦基礎控除額

正味の遺産額は、遺産を相続した人の課税価格をすべて足し合わせた金額です。課税価格は、各人が受け取った相続財産から、借入金や未払金などのマイナスの財産、相続人が負担した葬式費用を差し引くなどして求めます。

基礎控除額の計算式は以下のとおりです。

法定相続人とは、民法で「相続できる人」として定められている人物のことです。法定相続人として遺産を相続できる人の範囲と優先順位は民法で厳格に定められています。

1-2.なぜ「最低3600万円」がボーダーラインといわれるのか

相続税が課税される遺産のボーダーラインが「3,600万円」といわれるのは、法定相続人が1人である場合の基礎控除額がこの金額であるためです。

つまり、遺産総額が3,600万円を下回るのであれば、原則として相続税はかかりません。

また、法定相続人が2人以上の場合は、1人につき600万円ずつ基礎控除額が増えていくため、より相続税がかかりにくくなります。法定相続人の数と基礎控除の金額は以下をご確認ください。

たとえば、正味の遺産額が5,000万円の場合、法定相続人が4人であれば基礎控除額は5,400万円となるため、相続税はかかりません。一方、法定相続人が2人であると基礎控除額は4,200万円のため、800万円が相続税の課税対象となります。

1-3.誰が法定相続人になる?

相続税の基礎控除額を知るためには、法定相続人の数を正しく把握する必要があります。亡くなった被相続人の家族だからといって、誰でも遺産を相続できるわけではありません。民法では、遺産を相続できる人である「法定相続人」の範囲と順位が定められています。

法定相続人の範囲は以下のように定められています。

- 常に法定相続人:配偶者

- 第一順位:子(子が亡くなっている場合は孫)

- 第二順位:直系尊属(父母・祖父母)

- 第三順位:兄弟姉妹(兄弟姉妹が亡くなっている場合は甥・姪)

相続税の基礎控除額の計算では、法定相続人の数え方に以下のルールが設けられています。

- 相続放棄した人がいても相続放棄はなかったことにして法定相続人の数を数える

- 法定相続人に含める養子の数は、被相続人に実子がいない場合は2人まで、実子がいる場合は1人まで

相続税の基礎控除額が当事者の意思だけで大きく変わることがないように、このような条件が設けられています。

1-4.相続税がかかるのは死亡した人の約10%

国税庁の調査によると、令和5年(2023年)に亡くなった人のうち、遺族に相続税が課税された割合(課税割合)は約9.9%でした。近年の課税割合は以下のとおりであり、おおむね8%台〜9%台で推移しています。

引用:国税庁「令和5年分 相続税の申告実績の概要」

平成27年(2015年)から課税割合がほぼ倍増しているのは、その年の1月1日に施行された税制改正により、基礎控除額が大幅に引き下げられたためです。改正前後の基礎控除額と相続税が課税される最低ラインは以下のとおりです。

| 改正前(平成26年まで) | 改正後(平成27年以降) | |

|---|---|---|

| 基礎控除の計算式 | 5,000万円 +(1,000万円 × 法定相続人の数) | 3,000万円 +(600万円 × 法定相続人の数) |

| 最低ライン (相続人1人の場合) | 6,000万円 | 3,600万円 |

以前は、相続人が1人でも正味の遺産額が6,000万円を超えない限り相続税はかかりませんでした。しかし改正後は、基礎控除額が4割も縮小されたため、最低3,600万円を超える遺産を相続すると相続税がかかる可能性があります。

この実質的な増税により、相続税は資産家のみならず、不動産や有価証券などを所有する一般的な家庭にも関係しうるより身近な税金へと変化しました。

2.相続税の計算方法|5ステップと概算がわかる早見表

相続税を正確に計算するためには、計算手順を理解することが大切です。しかし、相続税の計算方法や手順には複雑な部分もあるため、自力で算出しようとすると難しく感じられるかもしれません。

そこで、相続税がいくらかかるか目安を知りたいときは、相続税早見表またはシミュレーションソフトの活用がおすすめです。

ここでは、相続税額の早見表や税額の計算シミュレーター、正確な納税額を算出するための5つの手順を解説します。

2-1.まずは早見表・シミュレーターで税額の目安を知る

まずは相続税の目安を把握する際に役立つ早見表とシミュレーターをご紹介します。

2-1-1.相続税早見表

相続税早見表では、遺産総額と相続人の数、家族構成がわかれば、相続人全員で納める相続税の合計額が確認できます。

| 遺産総額 | 配偶者と子が相続人の場合 | |||

|---|---|---|---|---|

| 配偶者 | 配偶者 | 配偶者 | 配偶者 | |

| 子供1人 | 子供2人 | 子供3人 | 子供4人 | |

| 5,000万円 | 40万円 | 10万円 | 0円 | 0円 |

| 6,000万円 | 90万円 | 60万円 | 30万円 | 0円 |

| 7,000万円 | 160万円 | 113万円 | 80万円 | 50万円 |

| 8,000万円 | 235万円 | 175万円 | 138万円 | 100万円 |

| 9,000万円 | 310万円 | 240万円 | 200万円 | 163万円 |

| 1億円 | 385万円 【例1】 | 315万円 | 263万円 | 225万円 |

| 1.5億円 | 920万円 | 748万円 | 665万円 | 588万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,218万円 | 1,125万円 |

| 2.5億円 | 2,460万円 | 1,985万円 | 1,800万円 | 1,688万円 |

| 3億円 | 3,460万円 | 2,860万円 | 2,540万円 | 2,350万円 |

| 5億円 | 7,605万円 | 6,555万円 | 5,963万円 | 5,500万円 |

| 10億円 | 1億9,750万円 | 1億7,810万円 | 1億6,635万円 | 1億5,650万円 |

| 20億円 | 4億6,645万円 | 4億3,440万円 | 4億1,183万円 | 3億9,500万円 |

| 30億円 | 7億4,145万円 | 7億380万円 | 6億7,433万円 | 6億5,175万円 |

| 50億円 | 12億9,145万円 | 12億5,380万円 | 12億1,615万円 | 11億7,850万円 |

| 遺産総額 | 子だけが相続人の場合 | |||

|---|---|---|---|---|

| 子供1人 | 子供2人 | 子供3人 | 子供4人 | |

| 5,000万円 | 160万円 | 80万円 | 20万円 | 0円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 | 60万円 |

| 7,000万円 | 480万円 | 320万円 | 220万円 | 160万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 | 260万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 | 360万円 |

| 1億円 | 1,220万円 | 770万円 【例2】 | 630万円 | 490万円 |

| 1.5億円 | 2,860万円 | 1,840万円 | 1,440万円 | 1,240万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 2,120万円 |

| 2.5億円 | 6,930万円 | 4,920万円 | 3,960万円 | 3,120万円 |

| 3億円 | 9,180万円 | 6,920万円 | 5,460万円 | 4,580万円 |

| 5億円 | 1億9,000万円 | 1億5,210万円 | 1億2,980万円 | 1億1,040万円 |

| 10億円 | 4億5,820万円 | 3億9,500万円 | 3億5,000万円 | 3億1,770万円 |

| 20億円 | 10億820万円 | 9億3,290万円 | 8億5,760万円 | 8億500万円 |

| 30億円 | 15億5,820万円 | 14億8,290万円 | 14億760万円 | 13億3,230万円 |

| 50億円 | 26億5,820万円 | 25億8,290万円 | 25億760万円 | 24億3,230万円 |

【例1】遺産総額が1億円で配偶者と子供1人が相続人の場合、相続税は385万円となります。

【例2】遺産総額が1億円で子供2人が相続人の場合、相続税は770万円となります。

(いずれも法定相続分で遺産分割したと仮定して相続税を計算しています。)

法定相続人に配偶者が含まれている場合の相続税額が、含まれていない場合の税額よりも全体的に低いのは「配偶者の税額軽減」が適用されるためです。

配偶者の税額軽減は、被相続人の配偶者が相続する場合、最低1億6,000万円までの遺産が非課税になる制度です。

配偶者は「配偶者の税額軽減」により相続税の負担が過大にならないように配慮されています。小規模宅地等の特例を適用する場合は、土地の評価額を減額したあとの遺産総額をもとに税額を参照します。

未成年者控除、障害者控除など税額控除がある場合は、早見表を参照して求められた税額から控除額を差し引きます。

2-1-2.シミュレーションソフト

相続税早見表では、おおまかな相続税額しか把握できません。たとえば、遺産総額が1億2,575万円のように細かい場合の相続税額を把握するのには不向きです。

そこでもう一つの方法として、相続税計算シミュレーションソフトをご紹介します。

シミュレーションソフトでは、遺産総額や法定相続人の情報を入力するだけで相続税の合計額が算出されます。配偶者の税額軽減にも対応しています。

このシミュレーションソフトは、相続税専門の税理士法人チェスターが運用しているので安心してご利用いただけます。

【例3】遺産総額が1億2,000万円で配偶者と子供1人が相続人の場合、相続税は580万円となります。※配偶者の税額軽減を適用した後

【例4】遺産総額が15億円で子供2人が相続人の場合、相続税は6億5,790万円となります。

(いずれも法定相続分で遺産分割したと仮定して相続税を計算しています。)

小規模宅地等の特例を適用する場合は、土地の評価額を減額した後の遺産総額を入力します。

未成年者控除、障害者控除など税額控除がある場合は、シミュレーションソフトで求められた税額から控除額を差し引きます。

▲遺産総額が1億2000万円で、法定相続人が2人だと相続税がいくらかかるかのシミュレーション

▲遺産総額が15億円で、法定相続人が2人だと相続税がいくらかかるかのシミュレーション

2-2.【詳細解説】相続税の計算 5つのステップ

相続税は、各相続人が取得した遺産の合計評価額に税率をかけて求めるわけではありません。法定相続分にしたがって遺産を分割したと仮定して相続税の総額を求めた後、それを各人の取得状況に応じて按分して納税額を求めます。具体的な手順は以下のとおりです。

- STEP1:課税遺産総額を算出する

- STEP2:相続税の総額を計算する

- STEP3:各相続人の相続割合を決める

- STEP4:各相続人の相続税額を算出する

- STEP5:各相続人の税額控除を算入する

2-2-1.STEP1:課税遺産総額を算出する

最初に、各人が取得した財産の課税価格を合計して正味の遺産額を求め、その金額から基礎控除額を差し引いて「課税遺産総額」を求めます。計算式は以下のとおりです。

- 正味の遺産額=各人の課税価格の合計額

- 課税遺産総額=正味の遺産額 − 基礎控除額

課税価格は、相続や遺贈(遺言によって法定相続人ではない人に財産を引き継ぐこと)、相続時精算課税の適用を受ける財産を贈与によって取得した人ごとに、以下の計算式を用いて計算します。

課税価格を求める際の計算要素は以下のとおりです。

- 相続または遺贈により取得した財産:現金、預貯金、土地、家屋、有価証券、貴金属など、亡くなった人が保有していた経済的価値のあるすべての財産

- みなし相続財産:生命保険の死亡保険金や死亡退職金など、被相続人が亡くなったことをきっかけに相続人が受け取る財産

- 非課税財産:墓地、墓石、仏壇などの祭祀財産。死亡保険金や死亡退職金などのうち「500万円×法定相続人の数」の非課税枠に該当する部分など

- 相続時精算課税適用財産:相続時精算課税制度を利用して、被相続人から生前に贈与された財産

- 債務:被相続人の借入金や未払いの税金・医療費など

- 葬式費用:通夜や告別式にかかった費用や火葬・埋葬にかかった費用など

- 暦年課税に係る贈与財産:被相続人が亡くなる直前の一定期間(原則として死亡前3年〜7年以内)に被相続人から贈与された財産

被相続人が所有していた財産だけでなく、未返済の借入金や未払いの税金といったマイナスの財産、および生前に贈与された所定の財産もすべて対象となります。

こうして求めた各人の課税価格を合計し、そこから基礎控除額「3,000万円 + (600万円 × 法定相続人の数)」を差し引くと「課税遺産総額」が算出されます。

【例】正味の遺産額1億4,800万円、法定相続人が3人(配偶者、長男、長女)のケースで課税遺産総額を計算します。

上記のケースにおける基礎控除額と課税遺産総額は以下のとおりです。

- 基礎控除額:3,000万円+600万円×法定相続人の数

=3,000万円+(600万円×3人)

=4,800万円 - 課税遺産総額:正味の遺産額−基礎控除額

=1億4,800万円-4,800万円

=1億円

算出された課税遺産総額の1億円をもとに、次の手順で相続税の総額を計算します。

2-2-2.STEP2:相続税の総額を計算する

課税遺産総額を算出できたら、相続人全員で負担する「相続税の総額」を算出します。相続税の総額は、実際に各相続人が取得する財産の金額は考慮せず、民法で定められる「法定相続分」にしたがって遺産を分割したと仮定して計算します。

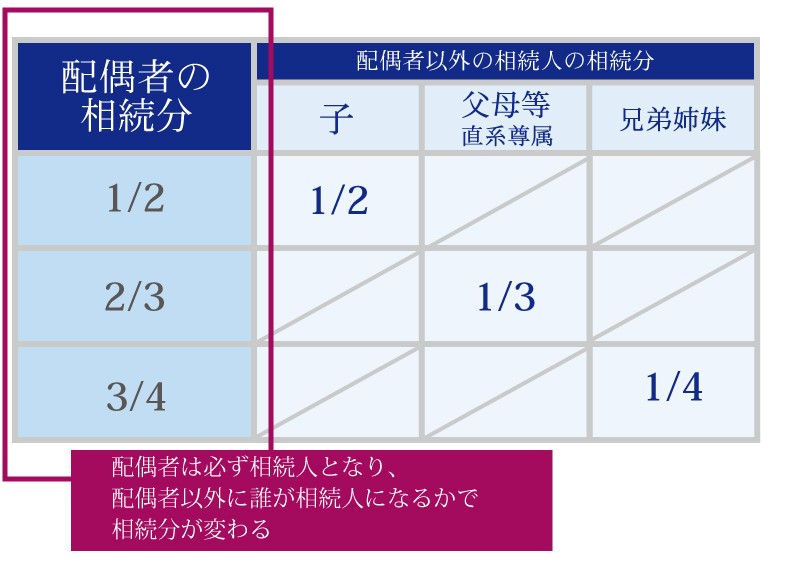

法定相続人に配偶者が含まれる場合の法定相続分は以下のとおりです。

同じ順位の法定相続人が複数いる場合は、法定相続分を人数で均等に分けます。たとえば、法定相続人が配偶者と長男、長女である場合、法定相続分は配偶者1/2、長男1/4、長女1/4です。

続いて、法定相続分にしたがって振り分けた各人の取得金額に対し、以下の速算表を用いて仮の税額を計算し、それらを合計します。

引用:国税庁「No.4155 相続税の税率」

【例】課税遺産総額1億円をもとに、配偶者・長男・長女の3人が法定相続分で分けたと仮定したときの取得金額と相続税の総額を求めます。

まず、課税遺産総額1億円を法定相続分にしたがって各相続人に振り分けます。今回のケースでは配偶者が1/2、子供2人(長男・長女)がそれぞれ1/4ずつの割合となるため、法定相続分に応じた取得金額は以下のとおりです。

- 配偶者:1億円×1/2=5,000万円

- 長男:1億円×1/4=2,500万円

- 長女:1億円×1/4=2,500万円

次に、算出された各人の法定相続分に応じた取得金額をもとに仮の税額を計算します。

- 配偶者:5,000万円×20%-200万円=800万円

- 長男:2,500万円×15%-50万円=325万円

- 長女:2,500万円×15%-50万円=325万円

最後に、算出された各人の税額を合計して、相続税の総額を求めます。

- 相続税の総額:800万円+325万円+325万円=1,450万円

計算の結果、相続税の総額は1,450万円と算出されました。

2-2-3.STEP3:各相続人の相続割合を決める

各相続人が負担する相続税を算出するためには、実際に相続する割合を決める必要があります。

STEP2で用いた法定相続分は、あくまで各相続人の取得割合の目安であるため、この通りに分ける必要はありません。

実際の遺産相続では「長男が不動産を引き継ぐ」「配偶者が遺産のすべてを受け取る」など、法定相続分とは異なる割合で遺産を承継することが可能です。

故人が遺言を残している場合、原則としてその記載内容にしたがって遺産を分けます。遺言がない場合は、相続人全員で遺産分割協議をして遺産の承継方法を決めます。

2-2-4.STEP4:各相続人の相続税額を算出する

相続税の総額と各人の実際の取得金額が決まったら、総額を各相続人に割り振って個別の税額を計算します。具体的な計算式は以下のとおりです。

【例】遺産分割協議をした結果、配偶者は7,400万円、長男は4,440万円、長女は2,960万円の遺産をそれぞれ相続することになりました。この取得金額をもとに、各人の相続税額を求めます。

STEP2で算出した「相続税の総額1,450万円」を、各人の実際の取得金額(課税価格)で按分します。

- 配偶者:1,450万円 ×(7,400万円 ÷ 1億4,800万円)= 725万円

- 長男:1,450万円 ×(4,440万円 ÷ 1億4,800万円)= 435万円

- 長女:1,450万円 ×(2,960万円 ÷ 1億4,800万円)= 290万円

上記の金額は、各種税額控除を差し引く前の「本来納めるべき相続税額」です。ここから各人の状況に応じた控除を適用します。

なお、財産を受け取った人が、被相続人の配偶者や一親等の血族(子や父母)以外である場合、税額が2割増しになります。これを「2割加算」といいます。2割加算の対象となるのは、兄弟姉妹や甥・姪、友人などです。

2-2-5.STEP5:各相続人の税額控除を算入する

最後に、各相続人の状況に応じた特例や税額控除を適用して実際に納める税額を求めます。相続税に関する代表的な特例や税額控除は以下のとおりです。

| 制度名称 | 制度内容 |

|---|---|

| 配偶者の税額軽減 | 配偶者が取得した財産のうち、1億6,000万円または法定相続分相当額のどちらか多い金額までは相続税がかからなくなる特例 |

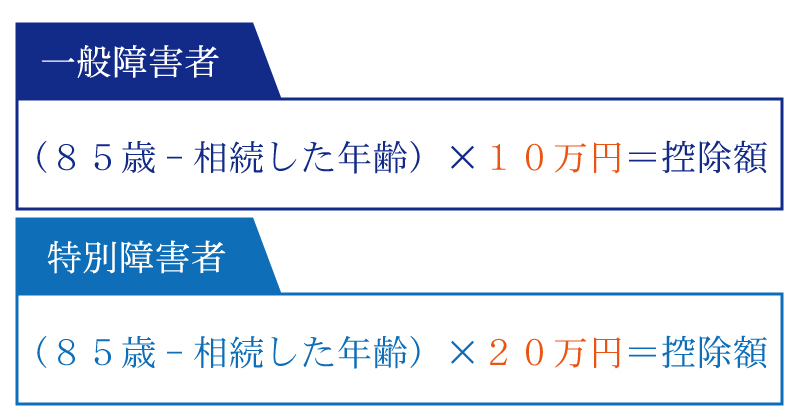

| 未成年者控除 | 相続人が18歳未満の場合、18歳になるまでの年数1年につき10万円を控除する制度 |

| 障害者控除 | 相続人が障害者の場合、85歳になるまでの年数1年につき10万円(特別障害者は20万円)を控除する制度 |

| 相次相続控除 | 10年以内に続けて相続が発生した場合、前回の相続税の一部を今回の税額から差し引く制度 |

特例・税額控除を差し引いた結果、税額が0円以下になったのであれば納税の必要はありません。

【例】配偶者に「配偶者の税額軽減」を適用し、長男と長女には適用できる特例・税額控除がない場合の最終的な納税額を求めます。

被相続人の配偶者には配偶者の税額軽減が適用されるため、取得した財産のうち1億6,000万円または法定相続分のいずれか多い金額まで相続税がかかりません。

今回のケースでは、配偶者の取得額は7,400万円であるため、配偶者の税額軽減を適用することで全額に相続税がかからなくなります。

一方、長男と長女については適用できる特例・税額控除がないため、STEP4で算出した金額がそのまま納税額となります。各人の納税額と合計納税額は以下のとおりです。

- 配偶者:725万円-725万円=0円

- 長男:435万円

- 長女:290万円

- 納税額の合計:0円+435万円+290万円=725万円

3.相続税が発生しない・減額される特例7つ

遺産総額が基礎控除額を超えている場合でも、特例や税額控除を適用することで相続税の納税額が0円になることがあります。

ここでは、相続税の負担が軽減される特例や税額控除を解説します。

3-1.配偶者の税額軽減

配偶者の税額軽減は、配偶者が相続した遺産のうち下記のどちらか多い方まで相続税がかからないという特例です。

- 1億6,000万円まで

- 法定相続分まで

配偶者の税額軽減を適用できれば、1億6,000万円を超えてかつ法定相続分を超える遺産を相続しない限り、配偶者は相続税を納める必要がありません。

配偶者の法定相続分は、以下の図を参照してください。配偶者以外に誰が相続人になるかによって法定相続分は変わります。

▲配偶者が相続する金額は、ほかの相続人の数によって配分が変わる

配偶者の税額軽減を適用するためには、相続税の申告が必要です。税額軽減を適用した結果、相続税が0円になっても税務署に申告書を提出しなければなりません。申告がなければ、特例を適用したことが税務署で確認できないからです。

配偶者の税額軽減について詳しく知りたい方は、下記の記事をご覧ください。

参考:【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説

3-2.小規模宅地等の特例

小規模宅地等の特例は、被相続人の自宅が建っている宅地や事業に使う建物がある土地として使っていた土地の相続税評価額を最大80%減額できる特例です。

小規模宅地等の特例により、土地の評価額が大幅に減額されると、相続税の対象になる遺産総額が基礎控除額以下になることもあります。その場合、相続税はかかりません。

ただし、小規模宅地等の特例を適用するためには、税務署に申告書を提出する必要があります。配偶者の税額軽減と同様、特例の適用により相続税額が0円になったとしても、相続税の申告手続きは必要です。

小規模宅地等の特例を適用して相続税を試算した段階で税額が0円になったからといって、申告をしなければ申告漏れになってしまいます。

申告期限を過ぎた後や、税務調査で申告漏れを指摘された後では、小規模宅地等の特例を適用できないことがあります。

相続税の小規模宅地等の特例について詳しく知りたい方は、下記の記事をご覧ください。

参考:【小規模宅地等の特例】相続税評価額を最大80%減額!適用要件・計算方法を解説

3-3.未成年者控除

未成年者控除は、未成年の相続人の相続税から一定額を控除する制度です。

控除する金額は相続人の年齢によって決まり、以下の式で計算します。

相続税から未成年者控除額を引ききれなかった場合は、その残額は扶養義務者の税額から差し引きます。

未成年者控除について詳しく知りたい方は、下記の記事をご覧ください。

参考:相続税の未成年者控除とは?適用要件や控除額計算方法も解説

3-4.障害者控除

障害者控除は、障害者である相続人の相続税から一定額を控除する制度です。

控除する金額は相続人の年齢と障害の重さによって決まり、以下の式で計算します。

相続税から障害者控除額を引ききれなかった場合は、その残額は扶養義務者の税額から差し引きます。

障害者控除について詳しく知りたい方は、下記の記事をご覧ください。

参考:相続税の障害者控除はいくら減額?要件・計算方法・2回目の注意点も解説

3-5.贈与税額控除

贈与税額控除は、相続発生前の一定期間内に生前贈与した財産が相続税の対象になった場合に、その財産について納付した贈与税を相続税から控除する制度です。

同じ財産に贈与税と相続税が二重に課税されることがないように設けられています。

なお、相続時精算課税により生前贈与した財産は、贈与者が亡くなったときに相続税の対象になります。その財産について納付した贈与税は相続税から控除します。

ただし、2024年1月1日以降に相続時精算課税制度により生前贈与された財産は、年間110万円の基礎控除額を超える部分が、相続税の課税対象となります。

3-6.相次相続控除

相次相続控除は、10年以内に続けて相続税が課税されることになった場合に、2回目の相続税から一定額を控除する制度です。

短期間で同じ相続財産に相続税が課され、相続人の税負担が重くなりすぎるのを防ぐために設けられています。

相次相続と相次相続控除について詳しい内容は、下記の記事をご覧ください。

参考:相次相続控除とは│10年以内の連続相続で減額される要件と計算方法を解説

3-7.外国税額控除

外国税額控除は、外国で相続税に相当する税金が課税された場合に、日本の相続税から一部控除する制度です。

同じ財産に外国と日本の両方で相続税が課されて二重課税になるのを防ぐために設けられています。

控除する金額は、外国で課税された相続税相当額、または日本の相続税のうち海外にある財産に相当する金額のいずれか少ない金額です。

外国税額控除について詳しい内容は、下記の記事をご覧ください。

参考:相続税の外国税額控除とは?二重課税を防ぐ手続き・計算方法を解説

4.相続税の対象になる財産・対象にならない財産

相続税の対象になる財産と対象にならない財産は、以下のように分類されます。

| 相続税の対象になる財産 |

|---|

|

| 相続税の対象にならない財産(非課税財産) |

|

参考:国税庁「No.4105 相続税がかかる財産」

参考:国税庁「No.4108 相続税がかからない財産」

相続税の対象になる財産は、亡くなった被相続人の遺産ではないものが漏れやすいので注意が必要です。

たとえば、死亡保険金や死亡退職金は、みなし相続財産として相続税の対象になります。

これらは被相続人の遺産ではありませんが、被相続人が死亡したことを理由に受け取るため、みなし相続財産として相続税が課税されます。

ただし、受け取った金額のうち「500万円×法定相続人の数」で求められる金額までは非課税となります。

また、相続発生前の3年以内に生前贈与した財産と、相続時精算課税を適用して生前贈与した財産も相続税の対象になります。

相続発生前3年以内の生前贈与が相続税の対象になるのは、亡くなる直前に生前贈与をして相続税を少なくする行為を防ぐ目的があります。なお、生前贈与が相続税の対象になる期間は令和9年から段階的に延長され、令和13年以降は相続発生前7年以内となります。

相続時精算課税は贈与と相続を一体のものとして課税する制度で、贈与した財産は贈与者が死亡したときに相続税の対象となります。

4-1.債務と葬式費用は差し引く

相続税の計算では、相続税の対象になる遺産から債務と葬式費用を控除します。

たとえば、遺産総額が5,000万円だったとしても、借入金が3,000万円あれば差し引き2,000万円となり、基礎控除額を下回るため、相続税はかかりません。

遺産から控除する債務には、借入金のほか未払いの税金や医療費なども含まれます。

借入金には住宅ローン残高のほか、事業のための借入なども含まれます。

ただし、住宅ローン残高は団体信用生命保険(団信)で完済されることが多く、その場合は遺産から控除することはできません。

葬式費用は、本葬(告別式)までの葬儀にかかった費用が対象です。

遺族が亡くなった人の葬儀を行うのは当然のことであり、その費用は亡くなった人の財産から負担されるべきとの考えに基づいています。

相続税の対象から控除できる葬式費用の範囲について詳しく知りたい方は、下記の記事をご覧ください。

参考:相続税から葬儀費用は控除できる?該当するもの・注意点や申告方法も解説

4-2.遺産の価額の評価方法には注意

相続税の対象になる遺産から債務と葬式費用を控除した金額が、相続税の課税対象になります。

ただし、相続税を計算するときの財産の価額の評価には、以下のような一定のルールがあります。

不動産のように、相続税を計算するときの価額が時価と一致しないものもあるため注意が必要です。

【主な財産の価額の評価方法】

| 現金・普通預金 | 相続開始の日(通常は被相続人の死亡を知った日)の残高 |

|---|---|

| 定期預金 | 相続開始の日の残高+その日までの税引後利息 |

| 土地 | (路線価方式)路線価×面積×補正率 (倍率方式)固定資産税評価額×倍率 |

| 建物 | 固定資産税評価額 |

| 上場株式 | 相続開始の日の終値・その月の終値の平均・その前の月の終値の平均・その前々月の終値の平均のうち最も低い価額×株数 |

| 死亡保険金 死亡退職金 | 受取金額(一定の要件を満たせば500万円×法定相続人の数まで非課税) |

| 自動車 書画骨董 | 相続開始の日の時価(現実に取り引きされる価格または専門家の意見を参考にした価格) |

財産の価額の評価方法は、国税庁の「財産評価基本通達」で規定されています。

参考:国税庁「財産評価基本通達」

しかし、財産評価基本通達をそのまま読んですぐに理解することは難しいかもしれません。

下記の記事では、一般的な相続でよくある財産について評価方法をわかりやすく解説しています。

5.相続税の申告は必要?不要?判断基準と手続きの要点

相続税が発生する場合は、基本的に相続開始日の翌日から10ヶ月以内に相続税の申告と納税をする必要があります。ただし、納付税額が0円でも、相続税の申告が必要となるケースがある点には注意が必要です。

ここでは、申告の要否を判断する基準や税額が0円でも申告が必要になるケースについて解説します。

5-1.原則は「遺産総額 > 基礎控除額」なら申告が必要

相続税の申告義務が生じるのは、原則として亡くなった人から引き継いだ財産の合計額(正味の遺産額)が、基礎控除額を上回る場合です。基礎控除額を超えた部分には相続税がかかるため、申告書の提出が必要となります。

相続税の申告書には相続財産の評価額や算出された税額などを詳細に記載しなければなりません。

相続財産の評価や税額の計算を誤り、相続税を本来よりも過少に申告した場合は、加算税や延滞税が課せられる可能性があります。

相続税の申告手続きを適切に行うためにも、相続が開始された後は、被相続人が所有していた財産や借入金などを漏れなく調査しましょう。

5-2.【要注意】特例を使って税額0円でも申告は必須となる場合がある

相続税の負担を軽減する特例や税額控除を適用したことにより相続税が0円になった場合は、申告書の提出が必要です。一方、税額控除の種類によっては申告が不要となる場合もあります。

相続税申告が必須である制度とそうではない制度の種類は以下のとおりです。

| 相続税申告が必須 | 相続税申告が必須ではない |

|---|---|

|

|

「相続税がかからないから申告もしなくていい」と誤った判断をしてしまうと、配偶者の税額控除や小規模宅地等の特例などを適用できなくなり、本来払わなくて済んだはずの税金が発生する恐れがあります。

相続税の申告が必須な特例を使う予定がある場合は、必ず期限内に申告手続きを済ませましょう。

5-3.申告が不要になる唯一のケースとは

相続税の申告をしなくていいのは、正味の遺産額が基礎控除額を下回っており、かつ特例や控除を一切適用しない場合のみです。

家族が亡くなり相続が発生したときは、速やかに相続財産を調査して正味の遺産額を計算し、基礎控除額を超えていないか適切に判断しましょう。

相続財産の見落とし等があり、正味の遺産額が基礎控除を下回っていると誤認して期限内に申告せずにいると、後で税務署から申告漏れを指摘されて延滞税や加算税が課されるかもしれません。

余分な税金を払わないためにも、亡くなった人が所有していた預貯金の通帳や不動産の固定資産税納税通知書、保険証券などを探し、相続財産に漏れが生じないよう入念に調べることが大切です。

5-4.申告が必要な場合の手続きと期限

相続税の申告書は、被相続人の最後の住所を管轄する税務署に申告書を提出します。

相続税の申告期限まで10ヶ月もあれば余裕があるようにも思われますが、葬儀や法事を済ませて相続人同士で遺産を分け合うだけでも数ヶ月かかってしまいます。

相続税の申告には次のようにさまざまな資料が必要で、それらの準備にも時間がかかります。

- 相続人の確定についての資料(被相続人・相続人の戸籍謄本または法定相続情報一覧図の写し)

- 遺産の分け方についての資料(遺言書または遺産分割協議書)

- 相続財産についての資料(金融機関の残高証明書、不動産の登記簿謄本、保険金の支払通知書など)

相続税の申告に必要な準備や書類については、下記の記事を参考にしてください。

参考:相続税申告は自分でできる!手順や必要書類を税理士が解説

6.相続税がいくらからかかるか正しく把握しよう

相続税がかかるかどうかは、法定相続人の数から基礎控除額を計算するとわかります。遺産総額が基礎控除額を超えなければ、相続税はかかりません。

ただし、遺産総額が基礎控除額を超える場合は、相続税がかかります。相続税早見表やシミュレーションを使って、かかる相続税の目安を把握しましょう。また適用できる特例があるかを探し、申告が必要な特例は忘れず申告してください。

相続税早見表やシミュレーションで相続税の目安はわかりますが、最終的には正確な計算が必要です。相続税の計算について不安や疑問があれば、税理士法人チェスターへご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編