死因贈与契約書とは?遺贈との違い・ひな形・作成すべき事例を掲載

死因贈与契約書と遺言書は、ともに作成しておくことで「死亡した場合に特定の人に資産を遺す」ことができますが、死因贈与契約書を選択した方が資産を遺す人、受け取る人の意思をより強く反映できる事例があります。

死因贈与契約は、贈与者が死亡すると贈与の効力が生じる契約のことです。遺言ほど厳格なルールがないため、契約の当事者同士の合意があれば比較的簡単に契約を結べます。契約は口頭でも書面でも成立しますが、口約束だけでは後から契約の効力について争いになることもあります。契約書のひな型等を利用して書面に残しておいた方がトラブルを防げます。

この記事の目次 [表示]

1.死因贈与契約書とは-生前に契約を結び資産を遺すための書面

死因贈与契約書とは、自分が死んだあと自分の資産を遺すことについて、受け取ってほしい人と生前に合意した内容を記した書面です。

死因贈与契約は、資産を受け取ることについて生前に合意しているため、死亡したときに遺産をめぐるトラブルを避けることができます。

生前に自分が持っている資産を伝えることに抵抗がない人にとっては、思いが実現しやすい方法のひとつです。

2.死因贈与契約書の作成を検討すべき4つの事例

資産を遺したいと思ったとき、まず思いつく手段が遺言書を書くことです。遺言書に比べて認知度は高くありませんが、同じ効果を得る手段として死因贈与契約書の作成があります。

死因贈与契約書の作成を検討すべき事例

- 受け取る資産について事前に知っておいてほしい場合

- 条件をつけて資産を遺したい場合

- 確実に不動産を遺したい場合

- 事実婚や同性パートナーなど法定相続人以外に資産を遺したい場合

死因贈与契約で資産を遺すほうが、思いをより正確に反映できるケースもあります。4つの事例に当てはまる人は死因贈与で資産を遺すことを検討しましょう。

2-1. 資産を遺すことを受け取る人に事前に知っておいてほしい

死因贈与契約で資産を遺すには、相手に受け取る資産について承諾を得る必要があります。自身の死亡を原因として資産を遺すのが死因贈与です。

贈与とは、民法で以下のように定められています。

(贈与)

第五百四十九条 贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

贈与が成立するためには、2つの要件を満たす必要があります。

- 資産を渡したい人が無償で渡す意思を表示する

- 資産を受け取る人が無償で受け取ることを承諾する

資産を無償で渡す意思表示と、無償での受け取りを承諾することで贈与が成立します。お互いの意思表示がないと贈与は成立しません。

相続税対策のひとつとして、現金を生前贈与する方法があり、比較的簡単に行えるため活用する人は多いといえます。

一方で受け取る側の意思表示がなかったため、贈与と認められなかったケースがあります。

「贈与」にはならないケース

父親が相続税対策のつもりで、内緒で息子の名義の預金口座に毎年110万円を預金していました。預金通帳も印鑑も父親が管理しています。秘密にしておかないと無駄遣いをしてしまうのではと考えたためです。息子は預金通帳の存在を知りません。10年後に父親が亡くなり、息子名義の預金の残高は1100万円になっていました。

このケースでは、資産を渡す側はあげるという意思はあるものの、資産をあげると意思表示を行っていないし、受け取る側も意思表示がなかったため贈与が成立しません。

受け取る側に資産を引き継ぐことの承諾が必要になるのが死因贈与です。残す資産について生前に受け取る意思を確認しておきたい人は、死因贈与を検討してみてはいかがでしょう。

2-2. 「介護をしてくれたら不動産をあげる」等の条件をつけたい

条件をつけて資産を遺したい人は、死因贈与を検討すべきです。

条件の具体例

- 残りのローンを引き継いだらマンションをあげる

- 死ぬまで週に2日以上通って介護してくれたら不動産とお金を1000万円あげる

- 死ぬまで同居してくれたら不動産をあげる

身の回りの世話をしてくれた人に資産を遺したいと考える人は多いはずです。死因贈与契約では条件や負担を決めて資産を遺すことができます。

受け取る人はプラス面だけでなくマイナス面の両方を承諾するので、条件を守る可能性が高まります。資産を遺す人の希望を叶えやすくする手段の一つです。

2-3. 生前に不動産を仮登記することで資産受取の確実性を高めたい

不動産を確実に遺したい人は、仮登記ができる死因贈与がおすすめです。仮登記とは、本登記の前に事前に登記上の順位を確保しておくための登記です。

死因贈与では、契約が成立してから実際に贈与が行われるまでに時間がかかり、その間資産を受け取る人は不安定な立場にあります。たとえば契約したあとに対象の不動産が売却され、購入した人が登記すれば不動産を引き継ぐことはできません。不動産は登記をしなければ第三者に対抗できないとされているためです。

仮登記していれば登記順位が確保され、本登記の際に順位が優先するので所有権を主張できます。仮登記がついている不動産は所有権を失う可能性のある、購入しにくい不動産といえます。

資産を遺す人にとってのメリット

- 他の相続人の反対があったとしても確実に資産を遺せる

資産を受け取る人にとってのメリット

- 死後の登記手続きがスムーズになる

- 登記順位が保全されるので安心できる

- 確実に資産を受け取ることができる

不動産の承継を死因贈与にすることでより確実に遺せます。

2-4. 事実婚や同性パートナーなどの法定相続人でない人に特定の資産を遺したい

相続人ではない人に、自宅の不動産や銀行に預けているお金を遺したい人は死因贈与契約で遺してみてはいかがでしょう。遺言書でも可能ですが、死因贈与契約の方が要件などが少なく簡単に作成できます。

3.遺言(書)による遺贈と死因贈与契約の3つの違い

| 遺贈 | 死因贈与契約 | |

|---|---|---|

| 受け取る側の事前承諾 | 不要 | 必要 |

| 遺す資産の内容を秘密にできる | 可能 | 不可能 |

| 権利の放棄 | 可能 包括遺贈の場合は 相続を知った時から3ヶ月以内 | 書面による契約の場合は不可能 |

▲遺言と死因贈与契約の異なるポイント

どちらの手段で資産を遺すか選ぶとき、双方の違いが重要なポイントになります。どのような形で資産を遺したいか、考えはさまざまです。どちらの手段を選べば自分の想いに合うか確認しましょう。

3-1. 資産を遺すことを受け取る人が承諾しているかどうかの違い

遺言はひとりの意思でできますが、死因贈与は受け取る人の承諾が必要です。渡す側の意思と受け取る側の意思があってはじめて契約が成立します。

受け取る人に遺したい資産について生前に伝え、受け取る意思を確認することとなります。

3-2. 遺す資産の内容を秘密にするか知らせておくかの違い

遺贈(※)は残す資産の内容を秘密にしたままにできますが、死因贈与はお互いに合意したうえで契約することが必要です。資産内容は秘密にしておいたほうがいい場合があります。具体的には、子どもに資産を遺したいときに、事前に知らせたことで親の遺産を期待し労働意欲が失われたり、家族の関係性が変わるケースが該当します。

遺す資産を秘密にすることは、家族の良好な関係を維持する上で必要な場合もあります。自分の家族を振り返り、内容を知られずに資産を遺したい人は、遺贈(※)を選択するのがよいでしょう。

(※比較の便宜上、遺贈と説明していますが、相続人である子に遺言(書)により資産を遺す場合は、通常、「遺贈する」ではなく「相続させる」と表現することになります。)

3-3. 資産の受け取りを放棄できるかどうかの違い

死因贈与契約は、生前に承諾を得ているため、基本的に資産の受け取りを放棄できません。

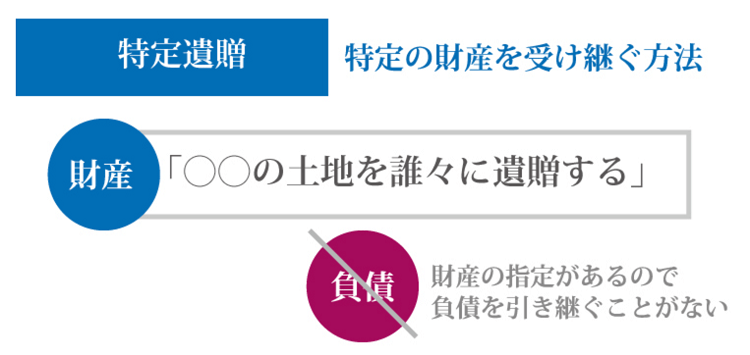

遺贈は資産の受け取りを放棄できます。遺贈については、放棄の方法が包括遺贈と特定遺贈で異なります。

| 遺贈 | ※参考 遺言(書)の ない場合の相続 | ||

|---|---|---|---|

| 包括遺贈 | 特定遺贈 | ||

| 放棄する資産 | プラス・マイナス すべての資産 | 遺贈された資産のみ | プラス・マイナス すべての資産 |

| 放棄する方法 | 家庭裁判所へ申請 | 他の相続人へ意思表示 | 家庭裁判所へ申請 |

| 放棄の期限 | 相続があったことを 知ってから3ヶ月 | 期限なし 他の相続人から催告を受けた時はすみやかに | 相続があったことを 知ってから3ヶ月 |

▲遺贈による相続放棄の違い

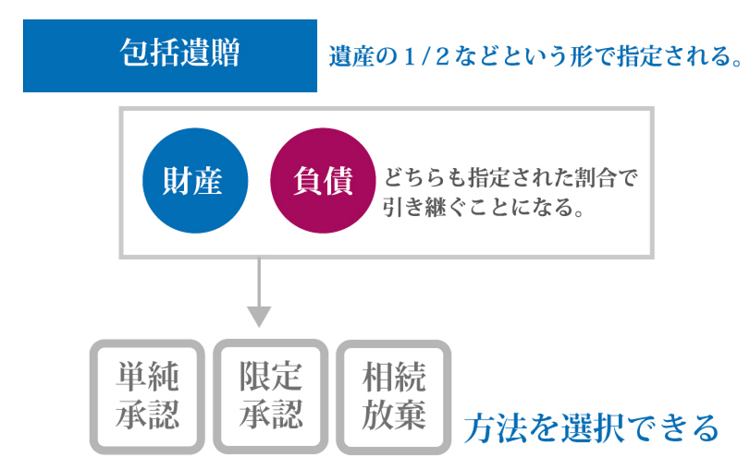

▲包括遺贈・特定遺贈イメージ図

参考:遺贈とは?相続との違いや注意点、包括遺贈と特定遺贈について解説|税理士法人チェスター

包括遺贈は、個別に資産を特定せず一括して贈与する方法です。プラスの資産だけでなくマイナスの財産(債務)も引き継ぎます。個別に資産が特定されていないので、遺贈を受けた人が相続人でなくても、相続人と同じ立場で遺産分割協議に参加します。負債が大きく遺贈を断りたい、受け取る意思がない場合などは、通常の相続放棄と同様に、遺贈の放棄をしなければなりません。

特定遺贈は、特定の資産のみを贈与する方法です。遺言書に記載されている資産のみを引き継ぐので、負債などを引き継ぎません。遺贈の放棄をする場合は、他の相続人に放棄の意思を伝えるのみで可能です。

同じ遺贈でも内容や放棄の手続きが異なります。資産の受け取りに放棄の選択肢を与えるかどうかを基準に資産を遺す方法を検討しましょう。

4.遺贈にはない死因贈与契約の5つの特徴

| 遺贈と死因贈与契約の異なる特徴 | ||

|---|---|---|

| 遺贈 | 死因贈与契約 | |

| 書式の指定 | 遺言書に決められた書式あり 満たさない場合は無効 | 書式の指定なし |

| 未成年者への承継 | 可能 | 親権者の同意が必要 |

| 家庭裁判所の 検認 | 自筆証書遺言、秘密証書遺言の場合は必要 (法務局で保管していた自筆証書遺言・公正証書遺言は不要) | 不要 |

| 不動産取得時の税金 (登録免許税・不動産取得税) | 相続人への遺贈(相続):低い 相続人以外への遺贈:高い | 高い |

| 撤回 | いつでも撤回できる 新しい遺言書を作成して撤回 | いつでも撤回できる ただし負担付死因贈与で条件の大半を履行していた場合は不可 |

▲遺贈と死因贈与契約の異なる特徴

資産を遺す方法として、死因贈与契約ならではの特徴があり、資産を遺す上での希望を叶える理由になりうることもあります。希望に合致するものがあれば、死因贈与契約で資産を遺すことを検討してみてください。

4-1. 口頭でも契約は成立するが事実の証明が困難になる

死因贈与は契約であるため、遺言のように決まった書式はありません。贈与する側、贈与を受ける側の意思があれば口約束でも成立します。

しかしながら口約束だけでは、贈与契約を結んだことを他の相続人に証明するのは困難です。契約成立の事実を証明するためにも書面で残しておきましょう。

4-2. 未成年者でも親権者の同意があれば契約ができる

未成年(18歳未満)のお孫さんに死因贈与契約で資産を遺したいときは、法定代理人である親権者の同意が必要です。民法第5条において、未成年者が親権者の同意を得ずに行った法律行為は取り消せると定められているためです。

お孫さんが高校生のときは特に注意してください。ある程度理解でき、字も書けるため、つい未成年のお孫さん本人とだけで贈与契約を結んでしまいがちです。未成年との死因贈与契約は無効となる可能性があるため、親権者の同意を得た上で契約を結びましょう。

4-3. 契約書の作り方に細かい決まりがなく検認の必要がない

死因贈与契約書には決まった書式がないので、形式不備などで契約無効となるリスクが低いです。一方、遺贈の場合は、遺言書の書式の要件が細かく指定されており、形式不備で遺言書自体が無効となるケースもしばしばあります。さらに自筆証書遺言(法務局で保管していたものは除く)や秘密証書遺言では相続発生後に家庭裁判所の検認手続きが必要です。相続人に負担をかけず比較的簡単に契約を結びたいなら死因贈与契約がいいでしょう。

遺言が無効になるリスクを下げるために司法書士法人チェスターへご相談ください。

4-4. 遺贈に比べ不動産を受け取る場合の税金が高い

遺贈 | 死因贈与契約 | ||

|---|---|---|---|

相続人に対する遺贈(相続) | 相続人以外への遺贈 | ||

不動産取得税 | 非課税 | 包括遺贈:非課税 | 固定資産税評価額×3% |

登録免許税 | 固定資産税評価額 | 固定資産税評価額 | 固定資産税評価額 |

▲死因贈与契約と遺贈における不動産取得税・登録免許税の比較

相続とみなすか贈与とみなすかで税率が異なります。相続人に対する遺贈は相続、相続人以外への遺贈および死因贈与契約は贈与とみなされ課税されます。

不動産取得税は、自分の意思で資産を取得したことを理由に課税される税金です。購入や贈与は自分の意思ですが、相続は自分の意思なしで資産を取得します。

たとえば不動産価格5000万円、固定資産税評価額3500万円の土地を引き継いだとき、それぞれいくら税金がかかるのでしょうか。

【事例】 自宅の土地 不動産購入価格:5000万円、固定資産税評価額:3500万円

◆相続人に対する遺贈の場合

不動産取得税:0円(非課税)

登録免許税:3500万円×0.4%=14万円

合計 14万円

◆死因贈与契約・相続人以外への特定遺贈の場合

不動産取得税:3500万円×1/2×3%=52.5万円

(令和9年3月31日まで宅地の課税は1/2となります。)

登録免許税:3500万円×2%=70万円

合計 122.5万円

(相続人以外への包括遺贈の場合は不動産取得税がかからず、登録免許税70万円のみとなります。)

取得方法の違いだけで、税金が約109万円も変わります。税金の負担はなるべく少ない方が好ましいでしょう。資産の渡し方については、かかる税金についてもよく検討しましょう。

4-5. 死因贈与は撤回できなくなる可能性がある

民法第1022条において遺贈は遺言の方式に従えばいつでも撤回できます。

(遺言の撤回)

第千二十二条 遺言者は、いつでも、遺言の方式に従って、その遺言の全部又は一部を撤回することができる。

つまり、内容を変更したい部分について、決まった書き方で新しい遺言を作成すればいつでも撤回できるということです。

一方で、贈与は契約です。通常、契約は、当事者一方の勝手な都合で撤回・取消はできません。しかしながら、死因贈与契約は、書面の有無にかかわらず撤回できます。

死因贈与について、民法では次のように規定されています。

(遺言の撤回)

第五百五十四条 贈与者の死亡によって効力を生ずる贈与については、その性質に反しない限り、遺贈に関する規定を準用する。

参考:昭和46(オ)1166 昭和47年5月25日|最高裁判所判例集

判例によると、死因贈与においても、遺贈と同様に、資産を遺す人の最終意思を尊重するのが相当と考えるため、死因贈与の取消については、民法1022条がその方式に関する部分を除いて準用されると解すべきであるとされています。

ただし、負担付死因贈与契約の場合、資産を受け取る側が条件(負担)の全部又は相当程度を履行した場合は、特段の事情がない限り撤回できません。

参考:昭和56(オ)487 昭和57年4月30日|最高裁判所判例集

資産を遺す人の最終意思を尊重すべきとはいえ、負担のすべてまたはそれに類する程度履行した受け取る人の利益を犠牲にはできないと考えるためです。やむをえないと認められる特段の事情がない限り撤回できません。

思いを強く反映できる条件付死因贈与ですが、一定以上条件を履行していると撤回できないこともあります。撤回する可能性を考慮して契約を結びましょう。

5.死因贈与契約書と遺言がどちらもある場合の優先順位

内容が重なっている死因贈与契約書と遺言書があった場合、日付の新しいものが優先されます。

(前の遺言と後の遺言との抵触等)

第千二十三条 前の遺言が後の遺言と抵触するときは、その抵触する部分については、後の遺言で前の遺言を撤回したものとみなす。

2前項の規定は、遺言が遺言後の生前処分その他の法律行為と抵触する場合について準用する。

内容が重なる遺言が2通あったとき、日付の新しい遺言が古い遺言を撤回したものとみなされます。

死因贈与契約においても、遺贈と同じ法律が準用されます。形式による優劣はなく、新しい日付のものが優先されるため、日付は極めて重要です。

死因贈与は口頭でも可能ですが、いつ契約したかを第三者に証明することは極めて困難です。後々のトラブルを避けるためにも、日付を記載した書面で契約を結ぶことをおすすめします。

6.死因贈与契約書を公正証書にする2つのメリット-契約の確実性を高められる

死因贈与契約書は公正証書で作成することができます。

仮登記・本登記の手続きが簡略化されることと、契約書の内容を法律の専門家である公証人に確認してもらえることが、公正証書にすることのメリットです。原本を公証役場で保管してもらえるので偽造・紛失のリスクもなく安心です。契約の確実性を高めるために公正証書での作成を検討しましょう。

6-1.単独で仮登記申請ができる

死因贈与契約書を公正証書で作成すれば受贈者単独で仮登記申請が可能です。通常仮登記の申請は、不動産を遺す人と受け取る人が共同で行います。

公正証書において契約内容に仮登記申請を承諾している旨の記載があれば単独で手続き可能です。印鑑証明書の添付もいらないので負担軽減につながります。

確実に不動産を引き継ぐにあたり登記順位を保全できる仮登記の申請は重要です。

単独で申請でき、資産を確実に遺せることが可能な点は大きなメリットといえます。

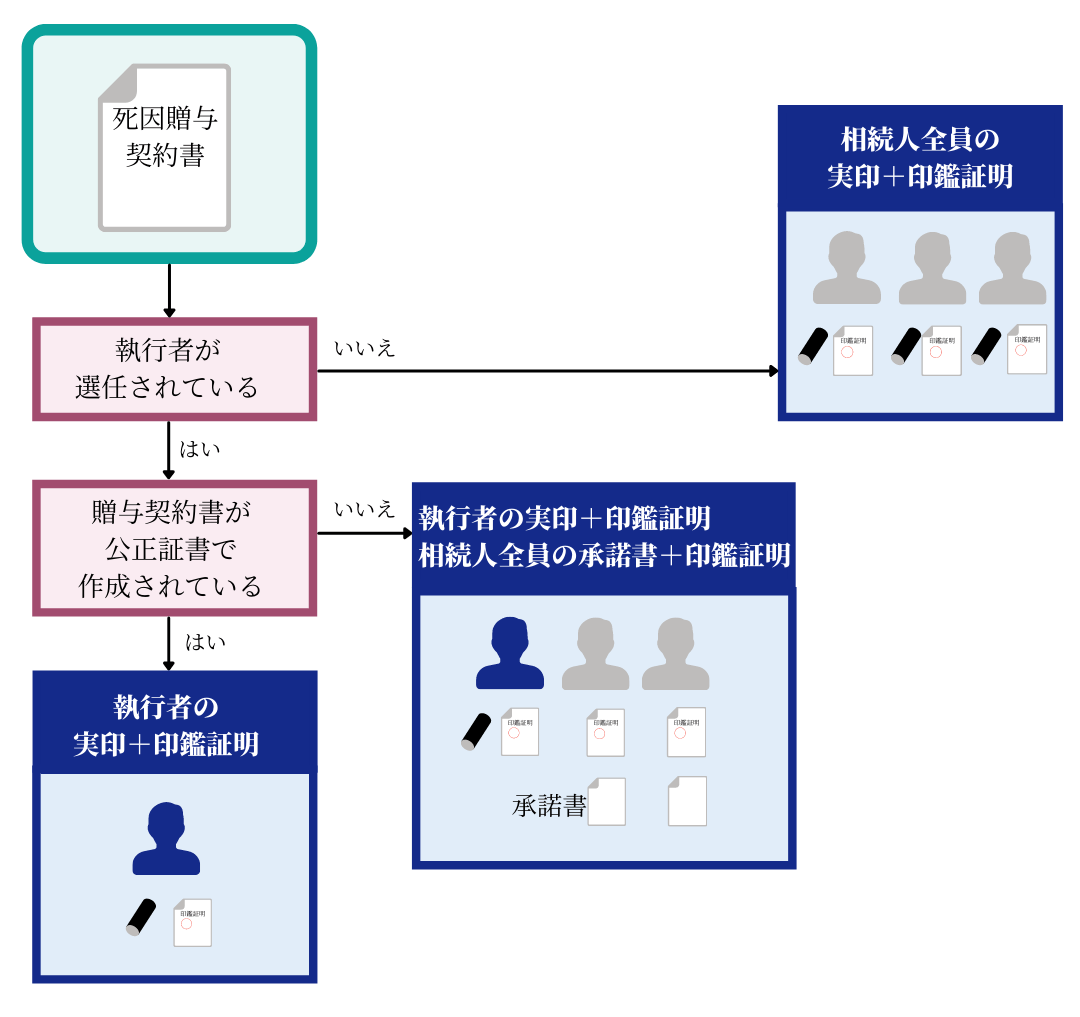

6-2.本登記の際の必要書類が簡略化できる

▲死因贈与契約の書式の違いにおける必要書類

執行者を指定した公正証書で死因贈与契約書を作成すれば、執行者の実印と印鑑証明書のみで登記申請が可能です。仮に不動産を受け取る人を執行者に指定すれば一人で登記手続きができます。

個人間で作成した私文書の場合や執行者が指定されていない場合は、相続人全員の実印および印鑑証明書が必要です。

相続人以外に不動産を遺す場合、心情的に相続人全員から協力を得るのはとても難しく、手続きがスムーズに行われずに希望した資産承継が行われない可能性もあります。思いを実現し確実に資産を遺したいなら公正証書で手続きを簡略化させておきましょう。

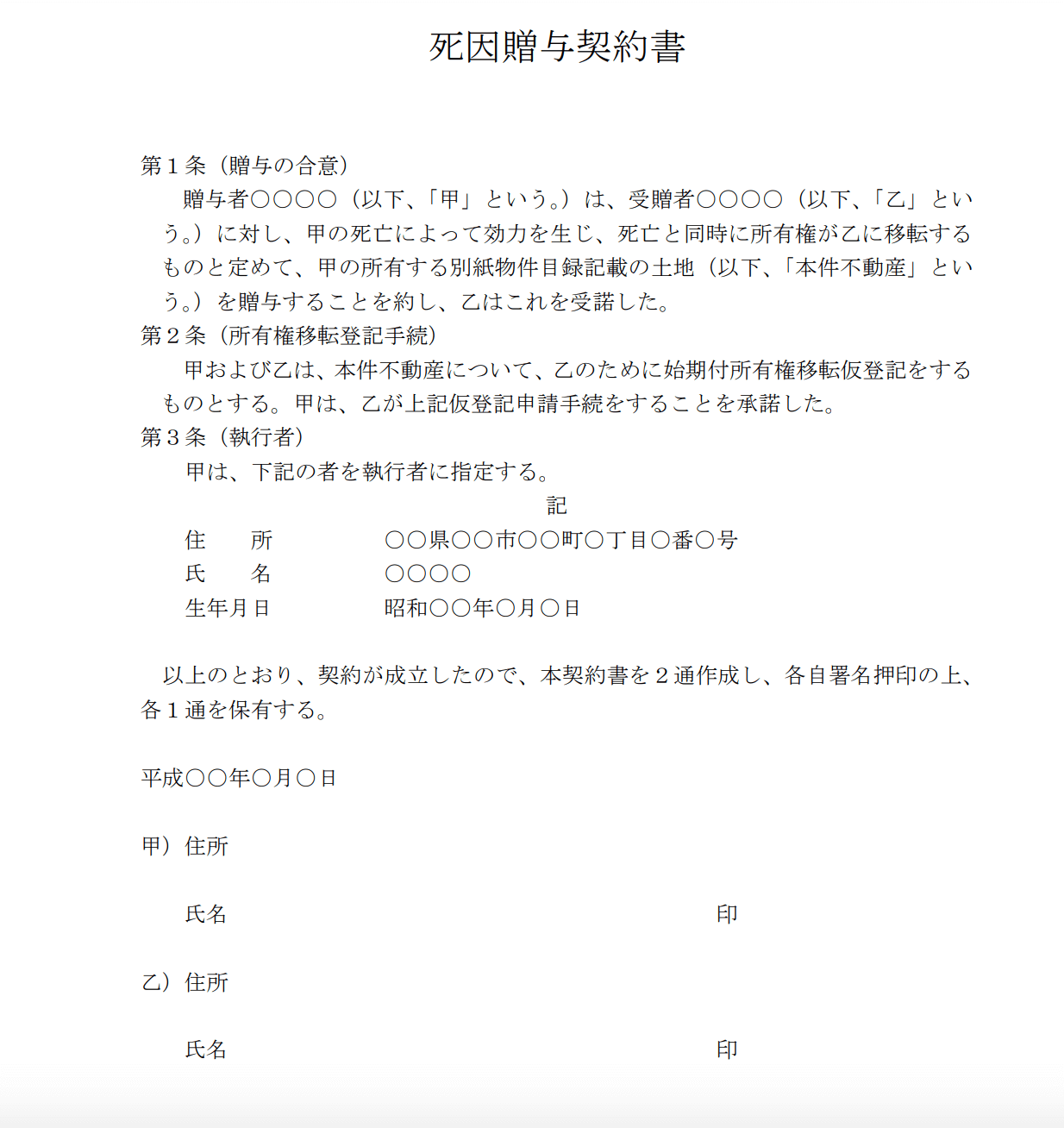

7.不動産を贈与したい場合の死因贈与契約書のひな形

▲死因贈与契約書ひな形(不動産を贈与したいとき)

契約書を作成する際の注意点

- 手書きでもパソコンでも作成可能だが日付・住所・氏名の自署の他に、実印の押印と印鑑証明書を添付した方がトラブル防止につながる

- 不動産は登記簿謄本の内容に沿って記載

- 預貯金は「銀行名・口座の種類・番号・名義人」を記載

- 死因贈与契約は執行者を記載(弁護士・司法書士などの専門家を指定しておけば、執行が確実に進む)

不動産は登記簿謄本通りに記載しないと資産の特定が困難になります。法務局で贈与したい不動産の登記簿謄本を取得し、契約書に添付しておくとよりよいでしょう。

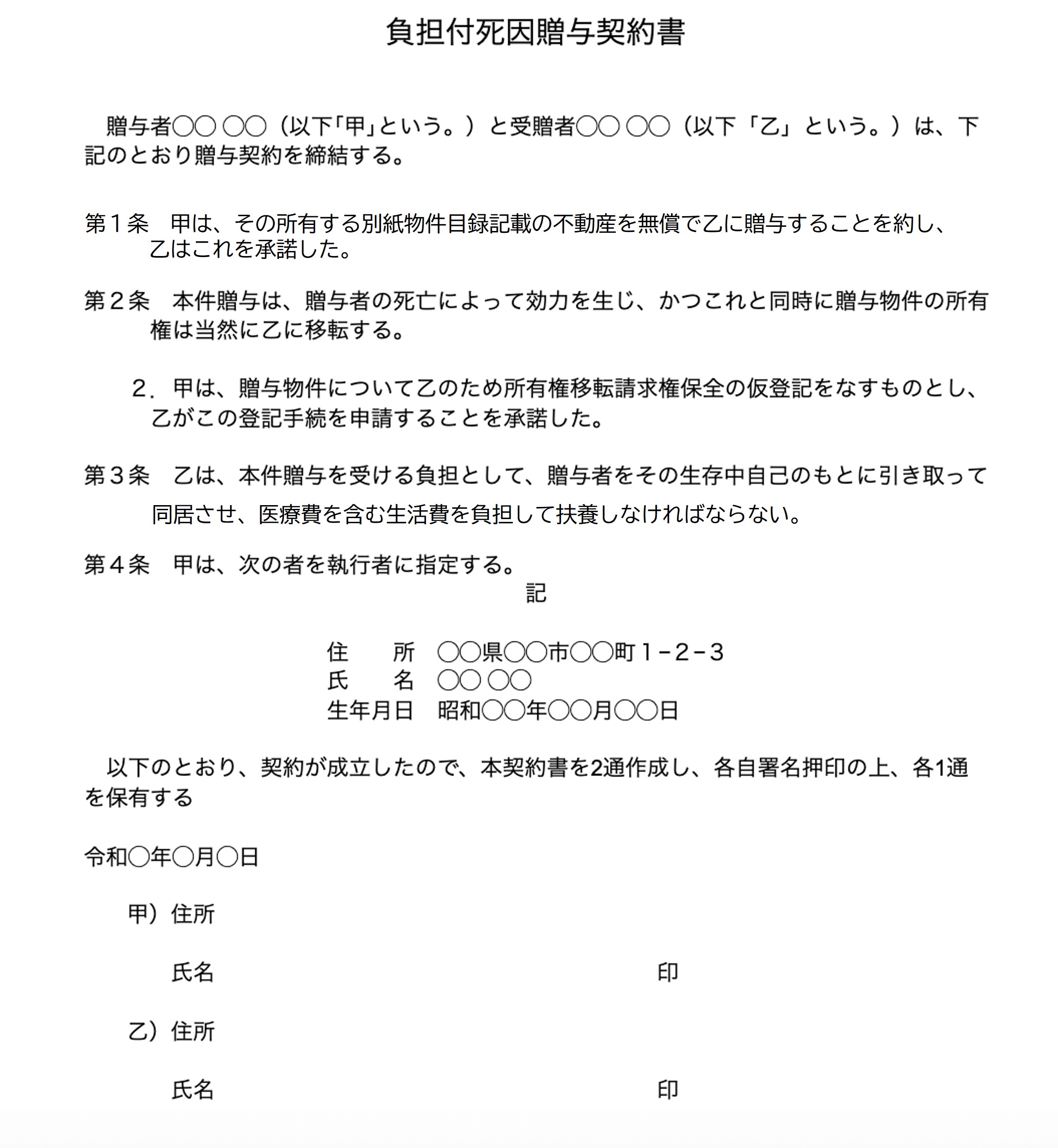

8.条件をつけて贈与したい場合の負担付死因贈与契約書のひな形

▲負担付死因贈与契約書ひな形

記載内容の説明

- 第2条 2項 不動産を受け取る人が単独で仮登記の申請ができます

- 第3条 資産を受け取るための条件部分の記載です

- 第4条 執行者を定める場合の記載です

契約書を作成する際の注意点

- 手書きでもパソコンでも作成可能だが日付・住所・氏名の自署の他に、実印の押印と印鑑証明書を添付した方がトラブル防止につながる

- 不動産は登記簿謄本の内容に沿って記載

- 預貯金は「銀行名・口座の種類・番号・名義人」を記載

- 死因贈与契約は執行者を記載(弁護士・司法書士などの専門家を指定しておけば、執行が確実に進む)

資産を受け取る人が条件を守ったかがポイントになります。条件を満たしたか判断が難しい内容にしないことがポイントです。契約内容(特に贈与の対象資産・負担の内容)は明確にしておきましょう。

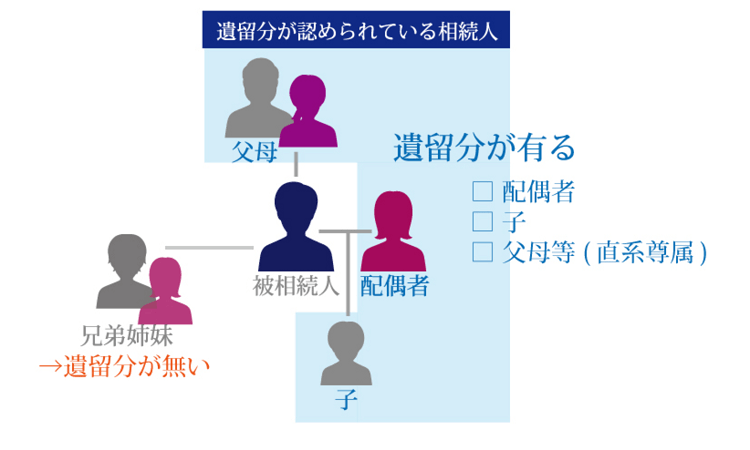

9.遺留分の侵害に注意して相続人との争いを防ぐ

遺留分侵害額請求を受けると、資産を受け取る人に金銭的負担が発生し、希望する配分とならないことがあります。トラブルなく確実に資産を遺したいなら、遺留分に気をつけた配分がおすすめです。

▲遺留分が認められている相続人の範囲

参考:遺留分減殺請求とは?遺留分侵害額請求への改正による影響と違いを解説|税理士法人チェスター

| 遺留分権利者と遺留分 | 兄弟姉妹 | |||

|---|---|---|---|---|

| 相続人の構成 | 配偶者 | 子 | 直系尊属 | |

| 配偶者と子 | 1/4 | 1/4 | ||

| 配偶者と直系尊属 | 2/6 | 1/6 | ||

| 配偶者と兄弟姉妹 | 1/2 | なし | ||

| 配偶者だけ | 1/2 | |||

| 子だけ | 1/2 | |||

| 直系尊属だけ | 1/3 | |||

| 兄弟姉妹だけ | なし | |||

▲遺留分権利者と遺留分割合

※1 子のないときは孫が、父母のいないときは祖父母が遺留分権利者になる

※2 子または親が2人以上いるときは、遺留分の割合も均等に分けたものが、各自の遺留分になる

遺留分の計算方法

遺留分=(遺留分を算定するための財産の価額)×1/2(相続人が直系尊属のみの場合は1/3)×(遺留分権利者の法定相続分)

遺留分を算定するための財産の価額

(相続時における被相続人の積極財産の額)+(相続人に対する生前贈与の額。ただし原則10年以内)+(第三者に対する生前贈与の額。ただし原則1年以内)-(被相続人の債務の額)

遺留分とは一定の相続人に遺すべき遺産の割合のことです。続柄により異なりますが、最大2分の1で法定相続分の半分が遺留分割合となります。遺留分を無視した配分で死因贈与契約すること自体は有効ですが、相続人から遺留分侵害額請求を受けると金銭的負担が生じます。また相続人とトラブルになると相続手続きも円滑に進みません。

もっとも優先すべきは資産を遺す人の意思ですが、確実に円滑に相続手続きを進めたいなら遺留分に注意した配分が好ましいでしょう。

10.死因贈与契約を活用して自分の意思を反映させた相続を

死因贈与契約は希望する人に資産を遺す有効な方法です。負担付死因贈与や不動産の仮登記設定は自分の意思を反映させやすい方法です。

資産を引き継ぐ方法は死因贈与契約や遺贈の他さまざまで、自分にとってベストな方法を選ぶことは素人には難しいものです。これまで築いてきた資産を自分の意思に沿った方法で引き継ぐには、相続の専門家に相談することをおすすめします。遺留分については財産評価も必要なため、専門家でなくてはどのような配分がいいか決めるのは困難です。

死因贈与契約の効力が発生したあとの手続きに不安がある場合は、チェスターグループの司法書士法人チェスターにご相談ください。

ご相談内容から契約締結時、効力発生後の相続手続きで注意すべき点やベストな対策をお伝えするとともに、相続の手続きをそのままお手伝いいたします。

また、確実な死因贈与契約書を作成したい場合には、相続について経験が豊富な弁護士事務所にご相談ください。

チェスターグループの法律事務所は数多くの相続案件をサポートしており、多くの経験とノウハウを持ち合わせています。過去の事例を踏まえて、自分の意思を反映させるために最適な契約の作成・執行の方法に関するアドバイスを行います。

資産を受け取る人や残される家族が困らないために、確実な死因贈与契約書を作成したいと思った場合には、ぜひチェスターにお問い合わせください。

遺留分を侵害しない配分で資産を遺したいなら「相続専門の税理士事務所」税理士法人チェスターにお問い合わせください。

税理士法人チェスターは、不動産の時価・相続税評価を適正調査し、遺留分を侵害しない配分についてサポートします。数多くの相続税申告を行う税理士法人ならではの税務面のアドバイスも可能です。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編