相続登記で遺産分割協議書は必要?作成方法/サンプル/注意点も徹底紹介

この記事の目次 [表示]

相続登記と遺産分割協議書の基礎知識

相続登記や遺産分割協議書の内容については意外と知らないものです。ここでは相続登記と遺産分割協議書の基本的な知識に加えて、遺産分割協議証明書についても詳しく解説します。

相続登記とは

不動産の所有者が亡くなった後、被相続人の名義を相続人に移す手続きのことを相続登記といいます。相続登記の詳しい説明については「相続登記とは?自分でする方法や手続きの流れ/期限/費用を徹底解説」をご参照ください。

遺産分割協議書とは

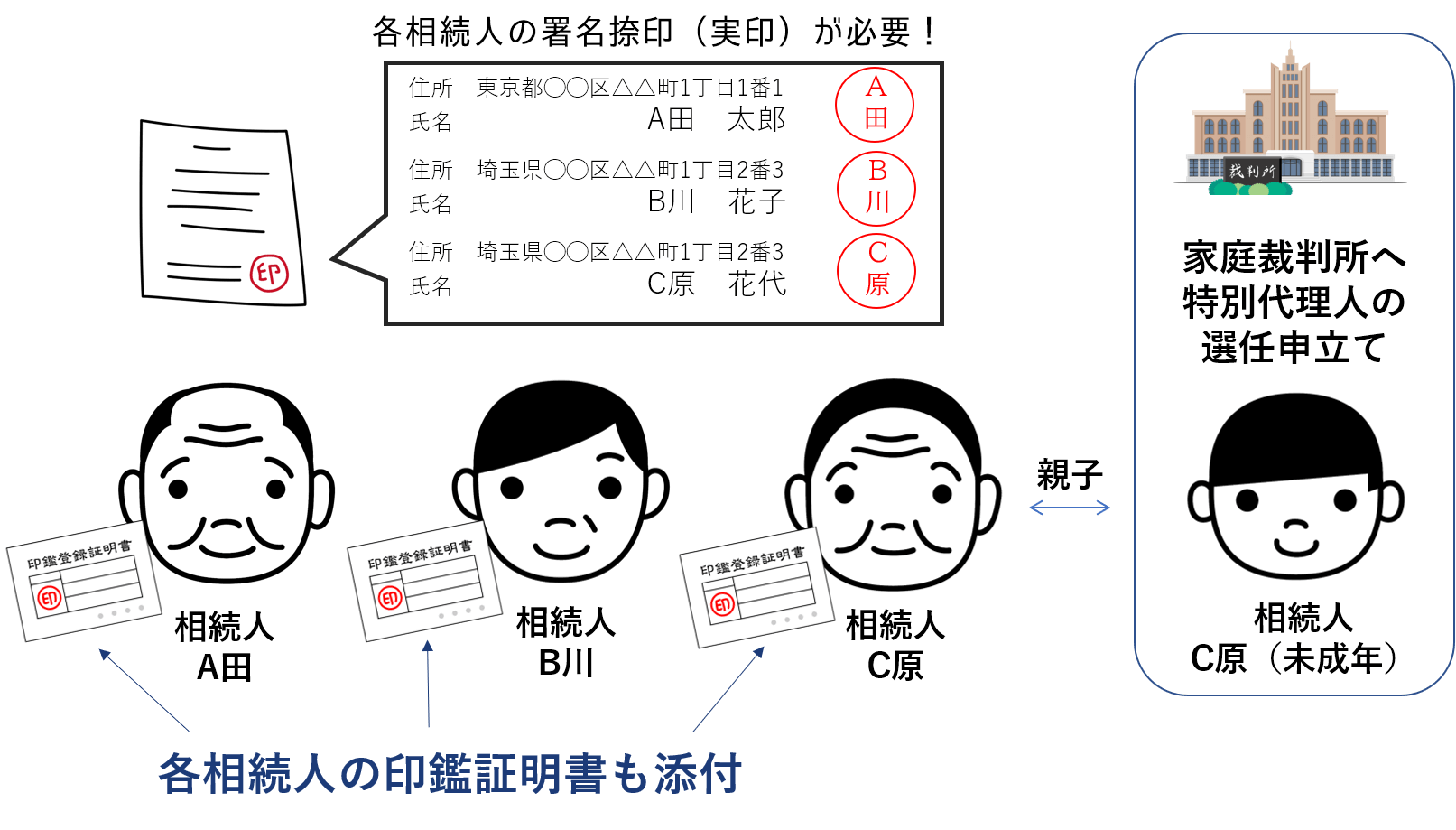

遺産分割協議書とは、被相続人が遺した財産を、相続人全員で分配した内容を記載した書面のことをいいます。遺産分割協議には相続人全員が参加する必要があり、全員が署名押印します。押印は実印で行い、印鑑証明書を添付します。

相続人の中に未成年者がいる場合は、その親が代理で遺産分割協議に参加しますが、親も相続人の一人である場合には利益が相反するので、未成年者の代理はできません。その場合は家庭裁判所に特別代理人の選任申立てを行います。

また、胎児も相続人になるため、遺産分割協議については未成年者と同様に扱われます。しかし死産の場合は相続人にならないので、胎児がいる場合は出生するまで遺産分割協議は行わない方がよいです。

さらに、相続人の中に行方不明者がいる場合は、家庭裁判所に不在者財産管理人の選任申立てを行います。選任された不在者財産管理人は、家庭裁判所の許可を得て遺産分割協議に参加することができます。

相続登記の申請時以外での役割

遺産分割協議書には不動産の他に、預貯金、株式、自動車など様々な相続財産を記載します。そして、遺産分割協議書は、相続登記だけでなく、預貯金口座を解約する際や株式を移管する際にも利用することになります。自動車や船舶など登録制度があるものについても、遺産分割協議書の内容に従って名義を書き換えることになります。

遺産分割協議証明書とは

遺産分割協議書は、相続人の全員が署名押印して作成します。相続人全員が一堂に会することができれば良いのですが、相続人が多数の場合や遠方に居住している場合など、一枚の書類に全員が揃って署名押印するのが難しいことがあります。

各相続人に郵送して持ち回りながら遺産分割協議書を完成させることもできますが、持ち回っているうちに紛失したり、書類が傷んでしまうこともあります。また、非協力的な相続人がいるときはかなりの時間を費やすことになります。

そこで、遺産分割について同じ内容を記載した書類を相続人の数だけ作成し、各自がそれぞれ署名押印したものを集めることによって、遺産分割協議書の代わりにすることができます。このような書類を、「遺産分割協議証明書」といいます。

遺産分割の協議内容は必ず1枚の紙にまとめなければならない訳ではありません。相続人全員が各自で遺産分割協議証明書を作成し、持ち寄ることで、遺産分割協議書と同じ効果を持たせることができます。

遺産分割協議証明書は、特に遠方に住む相続人が多いときに有効です。相続人全員に遺産分割協議証明書を送付し、各人から署名押印されたものを集めると、効率良く相続登記に必要な書類を揃えることができます。

相続登記で遺産分割協議書が必要となるケース

相続登記を行うときにいつでも遺産分割協議書が必要になるわけではありません。遺産分割協議書が必要なケースは主に2つあります。法定相続分とは異なる割合で遺産分割を行うケースと、遺言書が存在しないケースです。

①法定相続分とは異なる割合で遺産分割を行うケース

被相続人の所有する不動産を法定相続分で分割する場合には、遺産分割協議書が必要ありません。民法で定められた分割割合なので、相続人間の公平性が担保されているからです。そのため各相続人の署名押印や印鑑証明書の添付も不要です。

しかし、法定相続分とは異なる割合で遺産分割を行う場合には、相続人間で不平等となってしまうことがあります。たとえば、自宅不動産を相続人の一人が単独で相続する場合、他の相続人は本来取得できる権利の全部または一部を失うことにもなりかねません。

そのため、法定相続分とは異なる割合で遺産分割を行う場合、遺産分割について相続人全員が協議した内容を書面に残し、各相続人が合意して署名押印したことを示さなければなりません。そして、遺産分割協議の内容について合意が成立したことを担保するために、相続人全員が実印を押印し、印鑑証明書を添付します。

②遺言書が存在しないケース

遺言書がある場合は、遺言書の内容に従って相続登記を行うことになります。よって、遺産分割協議書を作成する必要は通常ありません。遺言書は、被相続人の最後の意思表示であるため、たとえ遺言書の内容が不公平であっても、遺言書の添付のみで相続登記をすることができます。

ただし、遺言書に被相続人が所有する不動産がすべて記載されておらず、一部の不動産の分割方法について何らの記載もされていない場合は、法定相続分で分割する場合を除き、その不動産について遺産分割協議書の作成が必要となります。また、相続人全員の同意があれば、遺産分割協議書を作成することによって、遺言書とは異なる内容で遺産を分割することができます。

相続登記で遺産分割協議書が不要となるケース

相続登記で遺産分割協議書が不要となるケースは様々ですが、主に3つに分けられます。法定相続分で遺産分割を行うケース、遺産分割協議書に代わる書面があるため不要なケース、そして相続人が一人しかいないケースです。

①法定相続分の割合で遺産分割を行うケース

法定相続分の割合で遺産を分割する場合は、民法で定められた分割割合のため、相続人間の公平性が担保されており、遺産分割協議書の作成は不要となります。最も少ない添付書類で相続登記を行うことができるのがこのケースです。

また、不動産の相続登記を法定相続分の割合で行うことを『保存行為』と呼び、他の相続人が不利益を受けることはありません。そのため、他の相続人の関与なしで相続人の一人が相続登記を行うことができます。

②遺言書が存在するケース

遺言書が存在する場合には、遺言書の内容に従って相続登記が行われるため、遺産分割協議書の作成は不要となります。ただし、遺言書の内容や形式に不備があり、無効となってしまった場合は、遺産分割協議書が作成されることもあります。

遺言書が存在するのにもかかわらず、その内容を無視して新たに遺産分割協議書を作成することの可否が問題になることがあります。結論から言えば、相続人全員が合意している場合は遺産分割協議書を作成することは可能です。この場合、遺産分割協議書の内容に従って相続登記を行うことになります。

また、遺言書の中で遺言執行者が指定されている場合もあります。遺言執行者とは、遺言の内容を実現する人のことをいいます。遺言執行者がいる場合、遺言執行者は遺言書の内容を実現するという責務を負うため、相続人が勝手に遺言書に反する遺産分割協議書を作成することはできません。遺言執行者の同意が必要になります。

③家庭裁判所の調停や審判による決定があるケース

遺産分割協議がまとまらず、家庭裁判所に紛争が持ち込まれることがあります。相続人は、家庭裁判所の調停手続を利用して、調停委員を交えて遺産分割の内容を協議することになります。この協議がまとまれば、調停調書という協議の結果を示した書類が裁判所によって作成されます。調停調書には確定判決と同じ効力があります。

また、調停での話し合いが解決しないときは、裁判官による審判に委ねることもあります。この裁判官による審判が下された場合は、審判書という書類が作成されます。確定した審判にも、確定判決と同じ効力があります。

調停調書や審判書が作成された場合には、その中に不動産の分割方法が記載されているため、その内容に従って相続登記を申請することになります。別途、遺産分割協議書を作成する必要はありません。そのため、不動産を取得しない相続人の署名押印や印鑑証明書の添付も不要となります。

④相続人が1人のみのケース

最後に、相続人が1人しかいない場合は、遺産分割協議をする相手がいないため、遺産分割協議書を作成することはありません。被相続人の全ての財産につき、相続人1人に対して名義変更がなされます。

相続登記に使用する遺産分割協議書の作成方法

相続登記に使用する遺産分割協議書を作成するためには、まず相続財産を調査・確定し、相続人全員で遺産分割協議を行わなければなりません。そこで、間違いのない遺産分割協議書を作成するための方法を流れに沿って解説します。

遺産分割協議書作成前の準備

遺産分割協議書を作成するためには、入念な事前準備が欠かせません。特に相続人と相続財産の調査は慎重に行うことが必要です。調査を誤ると遺産分割協議が無効になってしまうこともあります。

①相続人・相続財産に関する調査

まず、相続人の調査を行います。具体的には戸籍の調査です。被相続人の出生から死亡までの全ての戸籍を取得します。相続人が判明したら相続関係説明図を作成します。その際、相続人に漏れがないように注意します。

相続人に漏れがあると、遺産分割協議が無効になってしまいます。あくまでも法定相続人『全員』で協議をする必要があるからです。法定相続人のうちたった一人であっても、遺産分割協議に参加していなければ、その遺産分割協議は無効になります。

特に被相続人の前妻との間に子がいたり、被相続人が密かに認知した子がいるような場合は、相続人がその存在を認識していないことがあります。認知等の情報は戸籍に記載されるので、戸籍の記載を注意深く読み取る必要があります。

次に、相続財産について調査を行います。不動産であれば固定資産評価証明書を自治体の資産税課で取得します。不動産が東京23区内にある場合は、都税事務所で固定資産評価証明書を取得します。ただし、相続財産の中に非課税物件がある場合は、固定資産評価証明書に記載されないため、この場合は名寄帳を取得します。名寄帳も、自治体の資産税課あるいは都税事務所で取得することができます。

名寄帳とは被相続人が所有する全ての不動産情報が、課税物件、非課税物件に関係なく記載されているものです。墓地や私道などは非課税物件であることが多いため、そのような不動産を被相続人が所有していた可能性がある場合は名寄帳を取得しましょう。

名寄帳に記載されている不動産の情報に基づいて、登記事項証明書(登記簿)を取得します。登記事項証明書は全国どこの法務局でも取得できます。遺産分割協議書は、この登記事項証明書の記載に基づいて作成するため、登記事項証明書を必ず取得します。

②遺産分割協議の実施

相続人全員で、遺産分割協議を行います。一般的には法事など、親戚一同が集まる席で行われることが多いようですが、遠方に住んでいる、仕事が忙しいなどの理由で集まることができない場合もあります。

決して全員が一堂に会して話し合いをする必要はなく、相続人の代表者が遺産分割の案を作成し、全員がそれぞれ了承するという形でも協議は可能です。協議の方法が法律上指定されているわけではないので、どんな形であれ、全員が協議内容に合意すれば問題ありません。

相続人の居住地が広域に点在している場合は、遺産分割協議証明書を全員に送付し、相続人代表者の元に集める方法が望ましいです。司法書士などの専門家に依頼した場合も、このような方法で遺産分割協議を行うことが多いです。

相続登記に使用する遺産分割協議書のサンプル

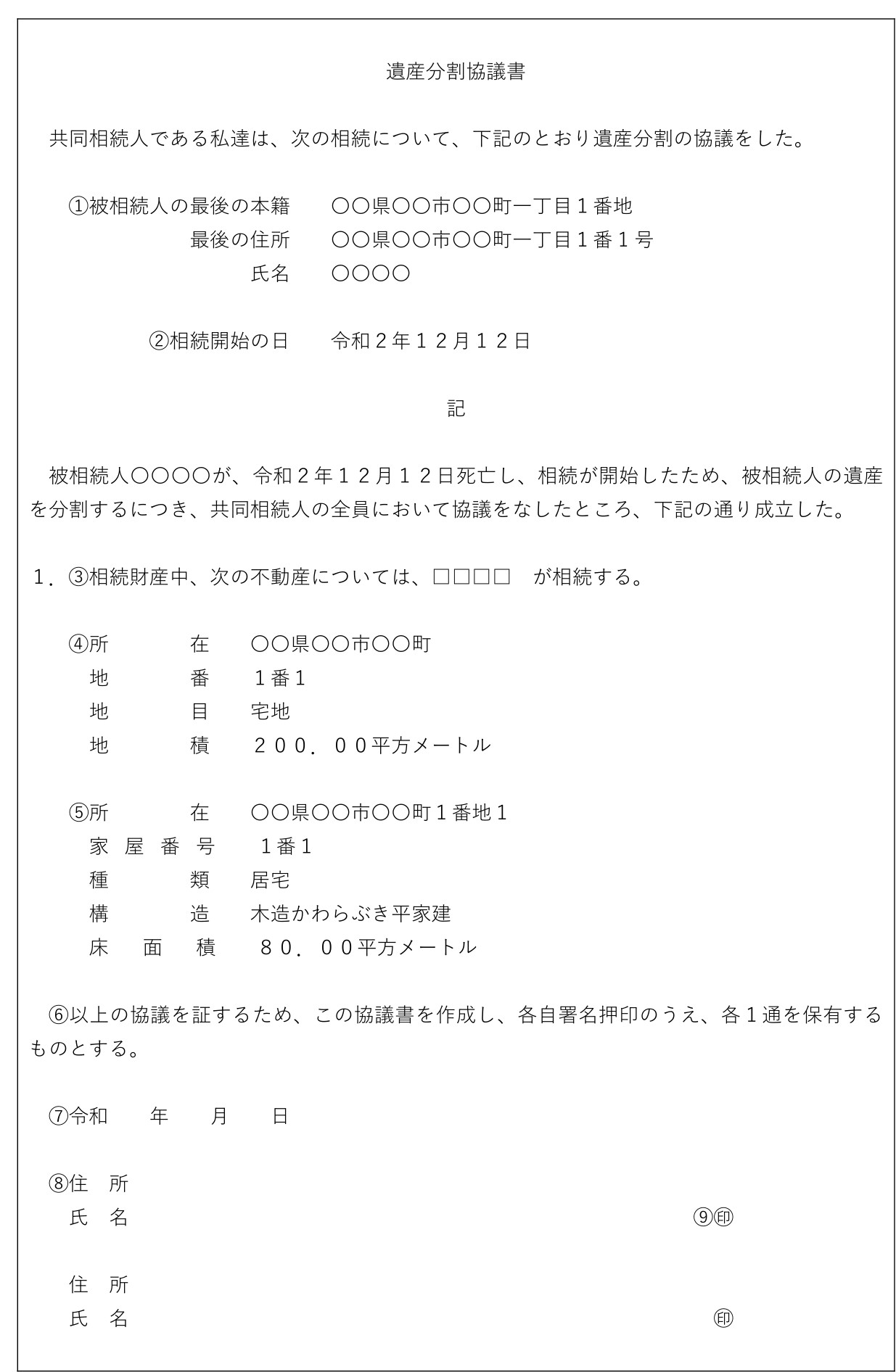

①被相続人の情報

被相続人の最後の本籍、最後の住所、氏名を記載します。最後の本籍は死亡時の戸籍から、最後の住所は住民票の除票、または戸籍の附票を参照します。名前については、『髙』や『惠』など、普段は使われない漢字が使用されていることもあるので注意します。

②相続開始の日

相続開始の日とは、被相続人の死亡日です。「相続は死亡によって開始する」と民法で定められていますので(民法第882条)、相続開始の日は死亡日となります。こちらも死亡時の戸籍の記載を参照します。

③相続内容

どの財産を誰が取得したのかを記載します。共有の場合は、『相続財産中、次の不動産は、○○○○が持分3分の1を、□□□□が持分3分の2を相続する』等の持分割合を記載します。

④不動産の情報(土地)

土地については、所在、地番、地目、地積を記載します。登記事項証明書(登記簿)の記載内容を正確に書き写します。これを間違えてしまうと、不動産を特定することができず、相続登記がスムーズに進まないことがあります。

⑤不動産の情報(建物)

建物については、所在、家屋番号、種類、構造、床面積を記載します。また、附属建物がある場合は、その符号、種類、構造、床面積も記載します。敷地権付き区分建物の場合は、さらに敷地権の記載も必要です。

⑥協議を証する文言

協議書を作成したことを示す文言を入れます。また、協議書の保有については、同じ書面を相続人の数だけ作成し、それぞれが1通ずつ保有する方法と、原本を1通のみ作成し、原本は相続人の代表者が保有し、他の相続人はコピーを保有する方法があります。

⑦日付

遺産分割協議が成立した日付を記載します。遺産分割協議証明書の場合は、相続人各人がそれぞれ協議証明書に署名押印した日付を記載します。または大安など日取りの良い日を決めて、その日付に全員が揃えることもあります。

⑧署名

遺産分割協議書への署名に代筆は厳禁です。代筆を行うと、後でその署名の効力が争われることもあり、非常に危険です。字の上手下手は遺産分割協議書の効力とは関係ないので、必ず相続人本人が署名を行います。

字を間違えてしまった場合は、間違えた箇所に二本線を引き、その上から実印を押印します。または相続人全員が欄外に捨印を押印し、その横に『〇字削除 △字追加』と記載することで訂正が可能です。

⑨押印

押印は必ず実印でします。そして印鑑証明書を1通添付します。印鑑証明書は印影さえ合致していれば古いものでも構いませんが、相続人が確かに同意したことを示すため、できるだけ遺産分割協議の日付と近い印鑑証明書を用意すべきです。

遺産分割協議書が数枚に及ぶ場合には、それぞれの頁の間に契印が必要になります。頁数が多いときは遺産分割協議書を袋とじにして、帯の部分だけ契印をする方法もあります。押印箇所が多くなると押印忘れが増えるため、できるだけ頁数を抑えることが望ましいです。

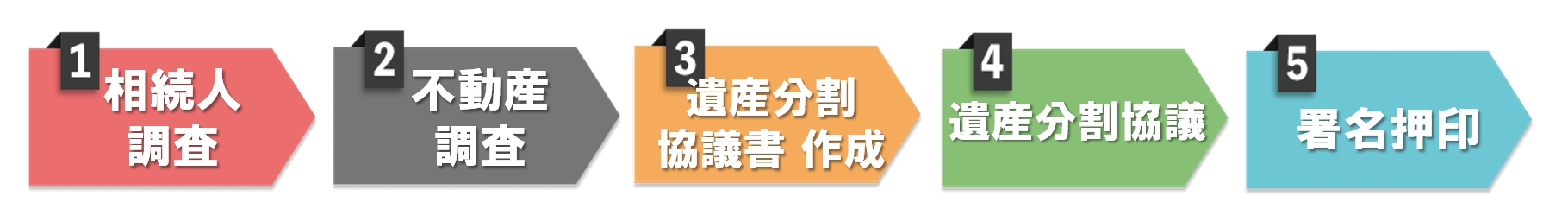

相続登記に使用する遺産分割協議書作成の流れ

相続登記に使用する遺産分割協議書を作成するには、相続人調査→不動産調査→遺産分割協議書の文面作成→遺産分割協議→署名押印という流れを軸に作成していきます。この中で一番重要なのは調査の部分です。

調査が不完全だと、それに基づく遺産分割協議書も不完全となってしまいます。特に相続人、不動産の漏れには注意が必要です。不動産の漏れは、漏れた部分について新たに協議を行えばよいですが、相続人の漏れは遺産分割協議が無効になってしまい、致命傷となります。

遺産分割協議書を作成する際の注意ポイント

一番大切なポイントは、漏れに気を付けることです。相続人、不動産の漏れは協議のやり直しを招くことになり、大変手間がかかります。そのため戸籍と名寄帳、または固定資産評価証明書の取得を漏れなく行う必要があります。

不動産の漏れを防ぐ方法として、遺産分割協議書に『今後新たに発見された不動産については、全て〇〇〇〇が相続する』など記載することによって、新たに不動産が見つかった場合でも、本遺産分割協議書を利用して相続登記を行うことができます。

相続登記に使用する遺産分割協議書作成に関するQ&A

以上、相続登記に使用する遺産分割協議書の作成について詳しく解説してきましたが、ここからはよくある疑問について答えていきます。

①登記申請する土地・建物のみ記載していても遺産分割協議書は有効?

相続登記の申請は、遺産分割協議書に土地・建物の記載があればよく、不動産のみの記載でも有効です。相続登記は不動産の名義を被相続人から相続人に移す手続きのため、不動産以外の記載は不要だからです。

しかし遺産分割協議は、不動産だけでなく、預貯金、株、債務までありとあらゆる被相続人の財産について行う必要があります。なお、相続登記に必要な不動産のみの遺産分割協議書と、それ以外の財産についての遺産分割協議書に分けて作成することも可能です。

②遺産分割協議書に有効期限はある?

一度作成した遺産分割協議書には有効期限はありません。古い遺産分割協議書であっても、印鑑証明書が添付されている限り、相続登記の申請は可能です。印鑑証明書が遺産分割協議当時の古い印鑑証明書であっても構いません。

しかし、当時、相続人が遺産分割協議書に押印した場合でも、時間が経過するにつれ、その意思が変わることもあります。その場合であっても一度成立した遺産分割協議が無効になることはありませんが、トラブルを防ぐために遺産分割協議書を作成したらできるだけ早く相続登記をするべきでしょう。

③提出した遺産分割協議書は原本還付してもらえる?

提出した遺産分割協議書は原本還付してもらえます。協議書のコピーをとり、その末尾に『本書は原本と相違ありません』という文言と相続登記を申請する相続人の署名押印があればOKです。同じように印鑑証明書も原本還付できます。

④遺産分割協議書の作成を専門家に依頼するメリットは?

遺産分割協議書の作成を専門家に依頼する一番のメリットは、問題のない遺産分割協議書を作成してもらえるということです。相続人や不動産の調査を綿密に行い、相続の状況に合わせて相続登記の申請に適した遺産分割協議書を作成してもらえます。

特に遺産分割協議書の文言については、数次相続や代襲相続といった特殊な相続の場合、状況に合わせた文言を練る必要があります。文言の内容によっては相続登記の申請が通らないこともあるので注意が必要です。

司法書士は、通常の相続だけでなく、このような特殊な相続にも対応して遺産分割協議書を作成できます。相続登記の申請についても代理してもらえるため、法務局に何度も出向く手間も省け、スムーズに相続登記を終えることができます。

相続登記の依頼費用については「相続登記にかかる費用は?自分で行う/専門家に依頼する際の報酬相場を紹介」をご参照ください。

まとめ

相続登記に使用する遺産分割協議書の作成は相続の内容によりその状況が多種多様なことから、正しく作成することは意外と難しいものです。遺産分割協議書の作成に関して不安があれば、相続手続き専門の司法書士法人チェスターにご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編