母にすべての財産を渡すための遺産分割協議書|書き方と節税方法

父が亡くなった後、母にすべての遺産を渡したいときは、相続人同士で話し合い遺産分割協議書を作成します。

財産の内容を漏らさずに書くこと、そして相続人全員が実印で署名押印することを押さえておけば、相続手続で実際に使える遺産分割協議書が作成可能です。

また、配偶者が遺産を相続するケースでは、節税のための制度も用意されています。しっかり活用すれば、相続税を抑えながら遺産相続手続を進められるでしょう。

この記事の目次 [表示]

1.母にすべての財産を渡したいときの遺産分割協議書の書き方

遺産分割協議書は、相続人全員が遺産の分割内容に同意したことを示す書類です。漏れなくしっかりと遺産分割協議書を書いておけば、手続がスムーズに行えます。母に収入が無い場合や、貯金が少なく生活に不安がある場合も、相続が滞りなく進めば安心です。

また、遺産分割協議書は相続人の好きなタイミングで作成、提出してもよいものですが、相続人全員が母にすべて相続させることで同意している場合には、早めに作っておいて損はありません。正しい書き方を把握して、遺産分割を手早く終わらせましょう。

遺産分割協議書の作成手順や書き方について詳しく知りたい場合は、以下の記事もご覧ください。

参考 :遺産分割協議書とは?作成までの流れや書き方を解説【ひな型付】|相続税のチェスター

1-1.遺産の全容が分からないときの書き方

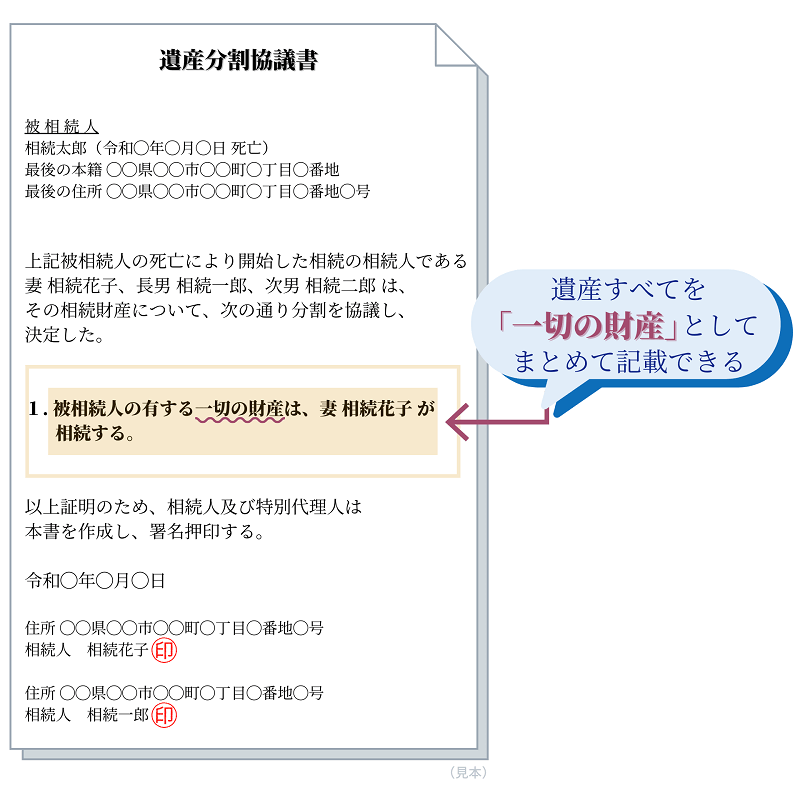

▲遺産分割協議書の見本(「一切の財産」としてまとめて記載)

父が遺した遺産のすべてが把握しきれない場合、すべての財産を調査して一つひとつ記載する必要はありません。上記画像のように遺産すべてを「一切の財産」として、まとめて記載できます。

遺産分割協議書の記載事項

- 被相続人の情報(死亡年月日・最後の住所・最後の本籍地)

- 相続人の情報(被相続人との関係・氏名)

- 誰が相続するのか

- 何を相続するのか

- 書類の作成日

- 相続人全員の押印・署名(住所・氏名・押印)

誰の財産を、誰がいつ協議してどう分けることに決めたのか、という情報が明確に分かるように記載する必要があります。被相続人の住民票除票上の住所や除籍謄本に記載されているとおり、正しい表記で記載しましょう。

1-2.具体的な財産が分かっているときの書き方

▲遺産分割協議書の見本

父の財産の内訳が分かっている場合、一つひとつの財産について母が相続することを明記する書き方もあります。基本的に、記載する事項は財産の内訳が分からない場合と同様です。

遺産分割協議書の記載事項

- 被相続人の情報(死亡年月日・最後の住所・最後の本籍地)

- 相続人の情報(被相続人との関係・氏名)

- 誰が相続するのか

- 何を相続するのか

- 書類の作成日

- 相続人全員の押印・署名(住所・氏名・押印)

財産の内訳が分かる場合は上記見本のとおり、財産を項目別に分けてすべて「妻 〇〇(氏名)が相続する」と書きましょう。土地や建物については面積や家屋番号など、詳細に内容を記載します。

また、後日遺産分割協議書に記載していない財産が新たに見つかる場合も。そこであらかじめ、「後日判明した財産」という見出しを設け、新しい財産をどうするか決めておくと安心です。財産の内容に関わらずすべて母(被相続人の妻)が相続する場合は、「すべて妻 〇〇(氏名)が相続する」と記載して問題ありません。

2.遺産分割協議書を作成するときの要注意ポイント

遺産分割協議書は契約書と同じで、後から同意を取り消すことが難しい文章です。そのため、内容をよく考慮し、あとから後悔しないように作成しましょう。

また、記載内容や体裁に不備があると、提出先の法務局や銀行などで受け付けてもらえません。遺産分割協議書は相続の内訳を証明するものとして、さまざまな機関に提出する書類です。不備があると、複数の手続がやり直しになってしまう可能性も。

特に相続人同士が離れた場所に住んでいる場合や中々会う機会がない場合、再び署名を集めるために郵送でやり取りをしなければなりません。相続人が多いほど、時間も手間もかかってしまいます。

こうした事態を避けるため、あらかじめ作成における注意点を把握しておきましょう。

2-1.子を含めた相続人全員が実印で押印して印鑑証明書を付ける

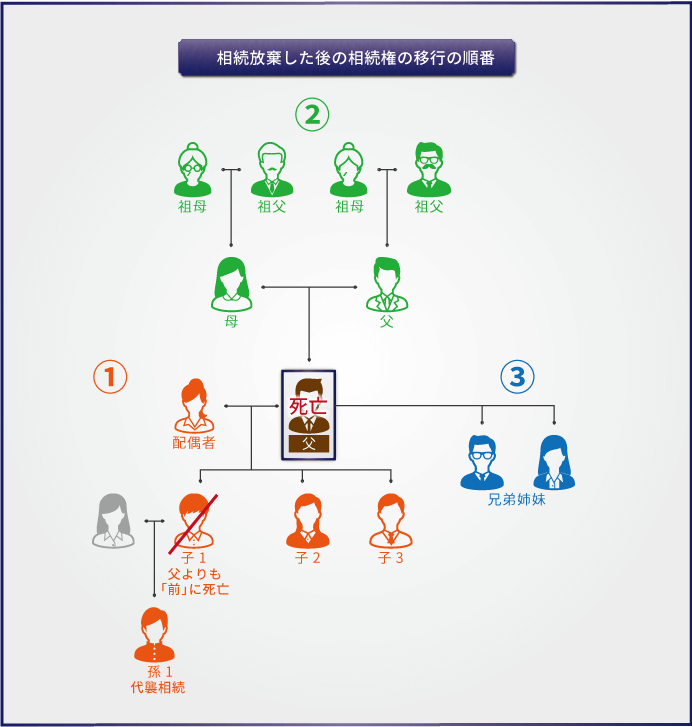

▲相続放棄をした後の相続権移行の順番

遺産分割協議書は、すべての相続人が協議のうえ、記載内容に同意したことを証明する書類です。つまり母がすべて相続するからといって、母だけの押印署名があればよいわけではありません。子を含めた相続人全員の署名と、実印による押印が必要です。

そのため財産について協議するには、まず法定相続人が誰なのか把握しましょう。誰が相続人になるのか、その優先順位などについては、以下の記事をご覧ください。

参考:相続権についてわかりやすく解説。相続の順位と法定相続分について|相続税のチェスター

2-2.遺産分割協議書が複数枚に渡るときは割印や契印が必要になる

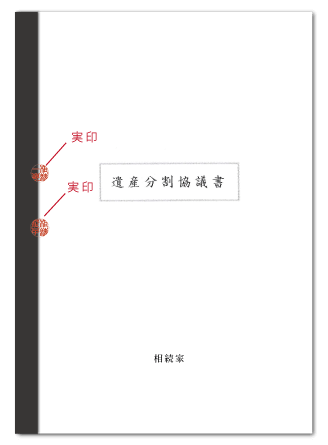

▲割印の押し方見本

遺産分割協議書がA4紙1枚に収まらない場合、割印や契印で書類が一連のものであることを示す必要があります。また、複数枚にわたる遺産分割協議書はホチキスだけでなく、市販の製本テープを使って上記画像のように製本しましょう。

割印はテープと表紙をまたぐように、相続人の実印を押します。ページを開いたところにも、両ページをまたぐように割印を押すことを忘れないようにしましょう。相続人全員の押印が必要です。

3.遺産分割協議書が無効になるケース

遺産分割協議書は、まれに無効になる場合があります。一度書類を作ってから無効になっては、作業が二度手間になってしまいます。あらかじめどのようなケースで無効になるのかを理解しておけば、正しい手順でスムーズに遺産分割書を作成できるでしょう。

3-1.遺産分割時に母が認知症になっていたときは無効

遺産分割協議書の作成は、相続人全員が協議して相続内容を決めることが前提となります。また協議には、一人ひとりの判断能力や意思表示をする能力が必要です。しかし、母が協議時に認知症になっていた場合、母には十分な判断能力がないといえます。

このように、相続人に判断能力に欠ける人がいる場合、遺産分割協議書を作っても無効になってしまうのです。このようなケースでは、認知症の人に成年後見人を付けた上で遺産分割協議を行なう必要があります。

成年後見人については、以下の記事で詳しく解説しています。

参考:成年後見人については、以下の記事で詳しく解説しています。

3-2.相続人が全員参加していなかったときは無効

相続人には等しく財産を相続する権利があります。そのため、遺産分割協議書に記載されている相続人が一人でも欠けていれば、効力を持ちません。相続人全員で相続内容について協議し、全員の同意が得られたことが証明できる内容でなければいけません。

3-3.母が未成年の子の代理をしていたときは無効

亡くなった父の子どもが未成年で、なおかつ母と未成年の子で財産を分け合う場合、母が子の代理人になることはできません。

一般的に子どもの代理人は親権者である親がつとめます。しかし母と子がどちらも相続人の場合においては、母が子の代理人になることで子に不利益が生じる可能性があるため、母は代理人にはなれないのです。そこで、未成年の子には「特別代理人」を選任した上で遺産分割協議を行う必要があります。

特別代理人の選任については、以下の記事をご覧ください。

参考: 遺産相続で特別代理人の選任が必要な2つのケースと選任の流れを解説|相続税のチェスター

4.父の遺産を母がすべて相続したときのための節税対策

相続において大きなハードルとなるのが、相続税です。父の遺産をすべて母が相続する場合、遺産の額が大きければ大きいほど相続税も高くなります。そこで知っておきたいのが、「配偶者控除」と「配偶者居住権」です。

これらをうまく活用すれば、大きな節税対策になります。また、こうした制度を知らずに相続すると莫大な相続税がかかり、損をしてしまう場合も。

少しでも得に相続を済ませるために、節税対策もチェックしておきましょう。

4-1.相続税の配偶者控除を利用すると1.6億円まで非課税

配偶者控除制度を利用すれば、被相続人の配偶者である母は1.6億円まで非課税で相続できます。たとえば父の全財産のうち、課税対象となる財産が1億円であっても、配偶者控除を利用すれば相続税を払う必要はありません。

なお配偶者控除を使うには、相続の開始があることを知ってから10ヶ月以内に相続税申告書を税務書に提出する必要があります。相続税の配偶者控除については、以下の記事をご覧ください。

参考:相続税の配偶者控除で1.6億円が無税!ただし子供にデメリットも?!|相続税のチェスター

4-2.配偶者居住権を活用して二次相続の対策が可能に

配偶者居住権とは、亡くなった人の配偶者がもつ居住権のことです。配偶者居住権を利用すれば、家の所有権を他の相続人がもつ代わりに、配偶者は家を丸ごと相続することなく住み続けられます。

なお、亡くなった人の子どもと母が相続人の場合、母は配偶者居住権を利用して家に住み、家の所有権は子どもがもつことになります。すると配偶者居住権をもつ母が亡くなっても、家は父が亡くなった時点から子どもが相続しているため、課税されません。

つまり配偶者居住権を利用すると、母が家を確保できるだけでなく二次相続対策になるのです。配偶者居住権について詳しく知りたい場合は、以下の記事をご覧ください。

参考:配偶者居住権の相続は二次相続で相続税が節税できる!|相続税のチェスター

5.遺産分割協議書に財産を漏らさず書き節税制度は積極的に活用しよう

正しく遺産分割協議書を作れば、相続は非常にスムーズに進みます。わざわざ作ったものに不備があったり、無効になったりすることがないよう、事前に書き方をリサーチしたうえで作成しましょう。

また、相続手続について不安のある方や遺産分割協議書の作成を代行して欲しい、という人は司法書士法人チェスターへご相談ください。相続税のことで不安のある方は、ぜひ税理士法人チェスターへ。実績豊富な司法書士、税理士が難しい相続手続をサポートいたします。なお、相続関連で起きてしまったトラブルについては、グループ内の法律事務所と連携いたします。相続問題の専門家が、寄り添って解決へ導きます。

財産を漏らさず着実に相続手続を進めるために、まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編