遺産分割協議書を使う相続手続きの必要書類とは?注意点や有効期限について解説

相続発生後に、相続人間で遺産分割について話し合う「遺産分割協議」が実施された場合は、通常、その合意内容を記録した「遺産分割協議書」を作成します。遺産分割協議書は、後の遺産分割トラブルを防ぐために役立つだけではなく、相続の様々な手続きにおいて提示を求められることがある大切な書類です。

本記事では、遺産分割協議書の作成手順や作成時の注意点、遺産分割協議書を使って相続手続きをする際の必要書類などについて解説します。

この記事の目次 [表示]

- 1 1.遺産分割協議書とは、どんなもの?

- 2 2.遺産分割協議書作成時に必要な書類とは

- 3 3.遺産分割協議書を使っておこなう相続手続きと必要書類

- 4 4.遺産分割協議書で必要書類を用意する際の注意点

- 5 5.遺言書が残されていても、遺産分割協議をする必要がある場合の必要書類とは

- 6 6.遺産分割協議書や必要書類の有効期限はあるのか?

- 7 7.まとめ:戸籍関係の必要書類は、特に早めに準備し、代理人に依頼することも検討を

1.遺産分割協議書とは、どんなもの?

相続発生後、被相続人(亡くなった人)に、複数の相続人(遺産を承継する立場の人)がいる場合、どの遺産を、誰が、どのように承継するのかを決めなければなりません。これを「遺産分割」といいます。

被相続人が遺言書を残していた場合は、原則的に遺言書どおりに遺産を分割します。

一方、遺言書が残されていない場合は、全相続人が集まり、どのように遺産分割をするのか、話し合いで決めます。この話し合いを「遺産分割協議」といいます。

そして、遺産分割協議の話し合いがまとまったら、その合意内容を記録して、相続人全員が署名、捺印した書類を作成します。これが「遺産分割協議書」です。

遺産分割協議書は、遺産分割の合意内容に関する「証拠」となるため、後日、相続人間での「いった、いわない」というトラブルを防ぐのに役立ちます。

また、相続の様々な手続き(後で解説します)の際に提示が求められることがある重要な書類です。

ただし、遺産分割協議書は、必ず作成しなければならないものではありません。

民法に定められた法定相続分(法定相続割合)で遺産分割を実施する場合で、不動産など名義変更が必要な遺産がない、相続税の申告の必要がない、といったケースでは、遺産分割協議書を作成する必要はありません。

とはいえ、そのような場合でも、相続人間の後のトラブル防止という観点からは、できれば遺産分割協議書を作成しておいたほうが安心だとはいえるでしょう。

2.遺産分割協議書作成時に必要な書類とは

遺産分割協議書を作成する際に必要となる主な書類は、以下のとおりです。

- 被相続人の出生から死亡までのすべての戸籍謄本等(戸籍謄本、除籍謄本、改製原戸籍謄本)

- 被相続人の住民票の除票または戸籍の附票

- 相続人全員の戸籍謄本

- 相続人全員の印鑑登録証明書

- 預貯金通帳や口座残高証明書(遺産に預貯金がある場合)

- 不動産の全部事項証明書(遺産に不動産がある場合)

- その他、遺産の内容がわかる書類

- 財産目録(あれば)

- 相続放棄申述受理証明書または相続放棄申述受理通知書(相続放棄者がいる場合、必須ではないが、あったほうがいい書類)

2-1.被相続人が生まれてから亡くなるまでのすべての戸籍謄本等

遺産分割にあたっては、まず相続人を確定させる必要があります。

相続人を確定するには、被相続人の出生から死亡までの連続した「戸籍謄本」、「除籍謄本」、「改製原戸籍謄本」が必要となります。それぞれについては、以下で解説します。

また、被相続人に配偶者、子、孫、父母などがおらず、兄弟姉妹や甥姪(第三順位の相続人)が相続人となる場合には、これに加えて被相続人の両親それぞれの出生から死亡までの連続した「戸籍謄本」、「除籍謄本」、「改製原戸籍謄本」も必要となります。

なお、親族関係の状況などによってはこれら以外の戸籍謄本等が必要となる場合もあります。親族関係が複雑な場合などは、弁護士、司法書士などの専門家へ相談したほうがよいでしょう。

2-1-1.戸籍謄本

現在の戸籍制度では、原則として、夫婦とその子(未婚)までが同一の戸籍に記載されています。

この戸籍の「写し」が「戸籍謄本」です。戸籍謄本は、戸籍に記載されている全員の身分事項を証明する書類です。

戸籍謄本は最寄りの市区町村役場で取得でき、取得手数料は1通450円です。

(以前は、戸籍謄本など戸籍証明書類は本籍地の市区町村役場で取得していました。2024年3月1日から戸籍証明書等の広域交付が始まり、最寄りの市区町村役場で取得できるようになりました。ただし、兄弟姉妹の戸籍謄本を取得する場合のほか、代理人が取得する場合、郵送で取得する場合は、本籍地の市区町村役場で手続きをする必要があります。)

2-1-2.除籍謄本

例えば、戸籍に入っていた子が婚姻すると、その子は親の戸籍からは除かれて、新しく子の夫婦の戸籍が編製されます。あるいは、戸籍に入っていた人が死亡したときにも戸籍から除かれます。このように、ある人が戸籍から除かれることを、「除籍」といいます。

また、市区町村をまたいで、本籍地の異動(「転籍」といいます)があれば、転籍前の戸籍は閉鎖され、異動後の市区町村で新たな戸籍が編製されます。戸籍に入っていた人全員が婚姻や死亡等で除籍されていなくなった場合も、戸籍は閉鎖されます。

このような「全員が除籍されて閉鎖された戸籍」のことも「除籍」と呼びます。

【除籍の意味】

①戸籍から除かれること

②全員がいなくなった戸籍のこと

この②の、全員がいなくなって閉鎖された戸籍の写しが「除籍謄本」です。

除籍謄本も、最寄りの市区町村役場で取得できます。ただし、兄弟姉妹の除籍謄本を取得する場合のほか、代理人が取得する場合、郵送で取得する場合は、その作成時点で本籍を置いていた市区町村役場から取り寄せなければなりません。例えば、被相続人の最後の本籍地が神奈川県横浜市であり、それ以前には愛知県名古屋市に本籍を置いていた場合には、名古屋市の除籍謄本は名古屋市の役場から取り寄せる必要があるということです。

なお、除籍謄本の取得手数料は1通750円です。

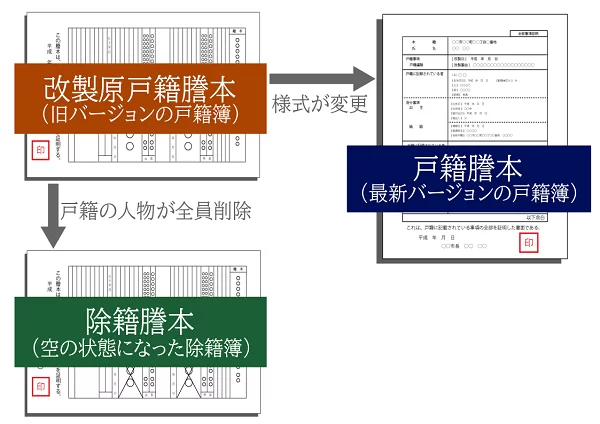

2-1-3.改製原戸籍謄本

戸籍法の改正により、戸籍の様式が変更になって、戸籍が書き換えられることがあります。その際に古くなった戸籍の写しが、「改製原戸籍謄本」です。単に「原戸籍」と呼ぶこともあります。なお、「原戸籍」は、正しくは「げんこせき」と読みますが、現在の戸籍を意味する「現戸籍」との混同を避けるため、「はらこせき」と呼ばれることが一般的です。

改製原戸籍謄本も、最寄りの市区町村役場で取得できます。ただし、兄弟姉妹の改製原戸籍謄本を取得する場合のほか、代理人が取得する場合、郵送で取得する場合は、その時点で本籍を置いていた市区町村役場から取り寄せる必要があります。取得手数料は1通750円です。

除籍謄本と改製原戸籍謄本は、どちらも、古くなって動かない戸籍ですが、これらの違いは次のようなイメージです。

2-2.被相続人の住民票の除票または戸籍の附票

遺産分割協議書には被相続人の最後の住所を記載します。そのため、被相続人の最後の住所を確認できる書類が必要です。それが、住民票の「除票」または「戸籍の附票」です。どちらかがあれば大丈夫です。

「除票」(正式には「除票の写し」)とは、死亡等により抹消された住民票のことです。被相続人の最後の住所地の市区町村役場で取得できます。

一方、戸籍の附票は、戸籍に記載されている人の住所の履歴が記録されている書類です。被相続人の最後の本籍地の市区町村役場で取得できます。戸籍謄本等とは異なり、本籍地以外の市区町村役場で取得することはできません。

住民票の除票や戸籍の附票の取得手数料は市区町村によって異なりますが、1通200円から400円程度です。

2-3.相続人全員の戸籍謄本

相続人全員の現在の戸籍謄本は、遺産分割協議書の作成に必須となる書類ではありませんが、後の相続手続きで必要になるため準備しておきます。ただし、被相続人と相続人が、被相続人の死亡時点で同じ戸籍に入っている場合は、被相続人の戸籍謄本と相続人の戸籍謄本は、同一のものが利用でき、別々に取得する必要はありません。

例えば、夫婦のうち夫が死亡して被相続人になった場合、妻の戸籍謄本を別に取得する必要はない、ということです。

2-4.相続人全員の印鑑登録証明書

遺産分割協議書には、相続人全員が署名し、実印を押印する必要があります。実印であることを証明するため、相続人全員の印鑑登録証明書が必要です。

印鑑登録証明書の取得手数料は市区町村によって異なりますが、1通200円から400円程度です。

2-5.預貯金通帳や口座残高証明書(遺産に預貯金がある場合)

遺産分割協議書には、どの遺産を、誰が、どれだけ取得するのかを正確に記載します。例えば、預金であれば、銀行名、支店名、口座番号、口座残高などを記載し、そのうちのいくらを誰が相続するのかを記載します。

預貯金の情報を正しく記載するために、被相続人の通帳が必要です。また、相続発生時点の、口座残高証明書でも問題ありません。

2-6.不動産の全部事項証明書(遺産に不動産がある場合)

遺産に不動産がある場合には、その不動産の全部事項証明書(登記簿謄本)を取得します。全部事項証明書は、全国の法務局から取り寄せることが可能です。取得手数料は1通600円です。

なお、全部事項証明書を取得するには、土地であれば「地番」、建物であれば「家屋番号」の情報が必要です。地番等は、住所と異なる場合がある点に注意しなければなりません。地番や家屋番号は、固定資産税の課税明細書(固定資産税の納付書に同封されている、不動産の一覧が書かれた書類)にも記載されています。

2-7.その他、遺産の内容がわかる書類

その他、遺産分割協議書に記載すべき財産の情報がわかる書類を、可能な限り用意しておきましょう。代表的なものとして、次のような書類があります。

- 自動車がある場合:自動車検査証など

- 証券がある場合:証券会社の残高証明書や取引明細書など

- ゴルフ会員権やリゾート会員権がある場合:会員権証書など

2-8.財産目録

財産目録は、遺産分割協議書の作成に必須となる書類ではありません。ただし、被相続人の遺産の種類が多い場合などには、それを一覧にした財産目録があると便利でしょう。

財産目録には決まった様式はありません。下記のページから財産目録のひな形をダウンロードできます。

(参考)財産目録とは?相続における作成目的・書き方【無料Excel書式&記載例付】

2-9.相続放棄申述受理証明書または相続放棄申述受理通知書(相続放棄者がいる場合)

相続放棄申述受理証明書または相続放棄申述受理通知書も、遺産分割協議書の作成に必須となる書類ではありませんが、あったほうがよいものです。

相続人は必ず相続をしなければならないわけではありません。相続人が、相続を知った日から3か月以内に家庭裁判所に申述して受理されれば、相続を放棄することもできます。

相続放棄をした人がいる場合に、相続放棄した事実を第三者に証明するための書類が、「相続放棄申述受理証明書」です。

また、相続放棄の手続きが受理された際に、家庭裁判所から送付される書類に、「相続放棄申述受理通知書」があります。これは、裁判所が相続放棄を受理したことを、申し立てた本人に通知するものです。名前が似ていますが、「相続放棄申述受理証明書」とは異なる書類です。

相続放棄申述受理証明書または相続放棄申述受理通知書自体は、遺産分割協議書を作成するにあたって必須となる書類ではありません。しかし、相続人の中に、「自分は相続放棄をする」という人がいる場合は、これらの書類を提示してもらったほうがよいでしょう。

なぜなら、「自分は相続放棄をする」という人が、実は、自分でそういっているだけで、家庭裁判所への相続放棄の申し立てをしていないとか、申し立てはしているけれども相続放棄が認められていないなどのことがあるかもしれないためです。

そういった場合、その人は相続人なので、その人が参加しないまま遺産分割協議を進めても、無効となってしまいます。そこで、「確かに相続放棄をした証拠」として、相続放棄申述受理証明書または相続放棄申述受理通知書を提示してもらったほうが安心です。

3.遺産分割協議書を使っておこなう相続手続きと必要書類

遺産分割協議書は、様々な相続手続きで使用されます。遺産分割協議書が必要となる代表的な相続手続きは、次のとおりです。

- 預貯金の相続手続き

- 不動産の相続登記

- 上場株式等の有価証券の相続手続き

- 自動車の名義変更

- 相続税の申告

3-1.遺産分割協議書を使っておこなう相続手続きで、必要となる書類

遺産分割協議書を使っておこなう相続手続きにおいて、共通して必要となる基本的な書類は以下のとおりです。

【共通書類】

- 遺産分割協議書

- 相続人全員の印鑑登録証明書

- 被相続人が生まれてから亡くなるまでのすべての戸籍謄本等

- 相続人全員の戸籍謄本

- 被相続人の住民票の除票または戸籍の附票

- 相続放棄申述受理証明書または相続放棄申述受理通知書(相続放棄者がいる場合)

以下では、手続きごとに、個別に必要になる書類を確認します。

3-2.相続手続きの例1:預貯金の相続手続き

預貯金の相続手続きでは、上記【共通書類】のほか、以下の書類を作成、提出します。

3-2-1.「相続に関する依頼書」など

金融機関には、その機関によって名称は異なりますが、「相続に関する依頼書」などの相続手続きを依頼するための書類が用意されています。金融機関に、相続手続きをしたい旨を伝えれば、書類を用意してくれます。

なお、遺産分割協議書に、預貯金の取得者が誰であるか明確に記されている場合には、その取得する人だけが手続きをすればよいことが普通です。

3-2-2.被相続人の預貯金通帳、キャッシュカード

預貯金の相続手続きをする際には、被相続人が保有していたその口座の預貯金通帳とキャッシュカードの提出も求められます。万一、紛失している場合は、別途「紛失届」の提出が求められる場合があります。

(参考)預貯金相続に必要な手続きと書類は?期限やリスクまで徹底解説!

3-3.相続手続きの例2:不動産の相続登記

被相続人が所有していた不動産を相続により承継した相続人は、法務局で不動産の所有権移転登記の手続きをします。この手続きを「相続登記」といいます。相続登記は、2024年4月1日から義務化されています。

相続登記には、上記【共通書類】のほか次の書類が必要です。ただし、状況によってはこれら以外の書類が必要となることもあるので、まずは法務局に問い合わせてみましょう。手間をかけたくない人は、司法書士へ依頼することも検討するとよいでしょう。

3-3-1.相続登記申請書

相続登記申請書は、相続登記のメインとなる書類です。原則として相続登記申請書に記載したとおりに登記がなされますので、誤りのないよう正確に作成しなければなりません。しかし、登記申請書は定められた様式が用意されておらず、原則として、すべて自分で作成しなければなりません。くわしくは、下記の記事を参照してください。

(参考)相続登記申請書の書き方を見本付きで解説!綴じ方/必要書類/記載例も

また、法務局のホームページには、記載例が掲載されており、こちらも参考になります。

(参考)不動産登記の申請書様式について(法務局Webサイト)

3-3-2.不動産を相続する人の住民票

新たにその不動産の所有者となる人の情報を正しく登記するために、不動産を取得する相続人の住民票の写しが必要です。

3-3-3.固定資産評価証明書

相続登記をする際には、登録免許税という税金を納めなければなりません。この登録免許税は、不動産の固定資産税評価額を基準に算定されます。

登録免許税額(相続)(※2)=不動産の価額(※1)×1,000分の4

(※1)固定資産税評価額(1,000円未満切捨て)

(※2)100円未満切捨て。ただし、計算結果が1,000円未満となる場合には1,000円

登録免許税額を正しく算定するため、相続登記をする年度における不動産の「固定資産評価証明書」が必要です。

固定資産評価証明書はその不動産の所在地の市区町村役場で取得できます。手数料は市区町村によって異なりますが、おおむね1通300円程度です。

なお、市区町村によっては無料で「固定資産評価通知書」の交付を受けられる場合もあり、それでも構いません。

不動産の相続登記については、下記の記事も参照ください。

3-4.相続手続きの例3:上場株式等の有価証券の相続手続き

被相続人が上場株式や投資信託等の有価証券を証券会社の口座に保有していた場合には、上記【共通書類】のほか、次の書類が必要となります。

なお、証券口座に預託している有価証券を相続するには、相続人がどこかの証券会社に口座を保有している必要があります。証券会社によっては他社口座への移管はできず、その証券会社での口座開設を必須としている場合もあります。

3-4-1.証券会社の「相続手続き依頼書」など

被相続人が上場株式等を預託していた証券会社に用意されている「相続手続き依頼書」等の手続き書類を入手します。相続が発生したことを証券会社に伝えれば、必要書類を教えてもらえます。

遺産分割協議書に、その証券口座内にある有価証券を相続する人が明確に記されている場合、その取得者のみが署名、押印などの手続きをすればよいことが一般的です。

(参考)株式を相続する場合のポイントや相続税評価の方法を税理士が解説

3-5.相続手続きの例4:自動車の名義変更

相続による自動車の名義変更には、上記【共通書類】のほか、次の書類が必要です。なお、普通自動車と軽自動車など、自動車の種類によって手続き先や手続き方法が異なりますが、ここでは普通自動車を前提として解説します。

3-5-1.移転登録申請書

自動車の名義変更をするには、移転登録申請書を運輸支局に提出します。書類は支局窓口のほか、国土交通省のWebサイトからダウンロードもできます。

(参考)国土交通省Webサイト

3-5-2.自動車検査証

自動車の名義変更には、自動車検査証(車検証)も必要です。

3-5-3.自動車の相続人の車庫証明書

相続にともない使用の本拠の位置に変更が生じる場合には、車庫証明書が必要です。

車庫証明書はあらかじめ自動車を使用する本拠の位置を管轄する警察署へ申請し、証明を受けて取得します。

その他、自動車の相続に関してくわしく知りたい方は、下記の記事を参照ください。

(参考)自動車の所有者が死亡した際の手続き│名義変更の期限・相続税も解説

3-6.相続手続きの例5:相続税の申告

遺産の評価額が、相続税の基礎控除額を超える場合には、原則として相続税の申告が必要となります。

相続税申告の際、申告書には遺言書の写しまたは遺産分割協議書の写しの添付が求められます。その他、例えば「小規模宅地等の特例」などの特例制度を利用する場合は、その特例に応じた必要書類を用意しなければなりません。また、同じ遺産額でも、どのような割合で遺産分割をするかによって、相続税額が変わることもあります。

これらの相続税の計算、申告手続きは複雑であるため、相続専門の税理士に依頼するほうが安心です。

(参考)国税庁Webサイト「相続税の申告のしかた(令和5年分用)」相続税の申告の際に提出していただく主な書類

(参考)相続税を申告するための必要書類をプロが解説!【一覧表付】

4.遺産分割協議書で必要書類を用意する際の注意点

遺産分割協議書や相続手続きに必要な書類を用意する際には、次の点に注意しましょう。

4-1.被相続人の戸籍は、生まれてから死亡までの連続した戸籍すべてが必要

1通の戸籍謄本に、その人の出生から死亡までのすべての事項が記載されているわけではありません。婚姻による分籍や、本籍地の異動があった場合は、それ以前の戸籍の情報は、新しい戸籍には記載されないためです。また、自分で戸籍を異動させていなくても、戸籍法が改正された影響で戸籍が改製(作り替え)されている可能性があります。

例えば、夫婦と子がいる場合、子が婚姻すれば除籍されますが、その除籍の記録は戸籍に残ります。ところが、その後で、戸籍法の改正によって戸籍の改製が行われると、新しい戸籍には、子が除籍された情報は記載されないのです。ここから、現在の戸籍だけを見ても、被相続人のすべての相続人を確定できないことがわかります。

そこで、すべての相続人を確定させるためには、被相続人の出生から死亡までの連続した戸籍謄本を漏れなく集める必要があるのです。

4-2.用意すべき基本の書類は、原則として1セットあれば足りる

複数回、婚姻や離婚をしている人や、複数の転籍をしている人などの場合、被相続人の出生から死亡までの連続した戸籍謄本を揃えるには、手間も費用もかかり、かなり大変です。

例えば、遺産に預金口座や不動産などが複数ある場合は、これらの書類を、手続き先の数だけ集めなければならないのかと、心配になるかもしれません。

しかし、これらの書類は原則として「1セット」のみ取得すれば構いません。なぜなら、金融機関など、ほとんどの手続き先では、原本を提示すれば、コピーを取った後で、原本を返してくれるためです。法務局でも、所定の手続きを踏むことで、原本を返してもらうことができます。

4-3.「法定相続情報一覧図」の活用も検討しよう

原本は1セットあれば足りるとはいえ、提出先の金融機関や法務局などが多い場合には、いったん原本を提出し、それを返してもらって、また別の金融機関に原本を提出し……、ということを何度も繰り返すのは、現実的には、時間も手間もかかります。

そこで、活用したいのが、法定相続情報証明制度による「法定相続情報一覧図」です。

これは、相続人の関係などを記載した「法定相続情報一覧図」を作成し、戸籍謄本などの書類と一緒に法務局に申し出ることで、戸籍謄本等の代わりとして利用できる「法定相続情報一覧図の写し」が取得できる制度です。この写しの取得は無料で、何通でも取得できるので、必要な分だけ取得して金融機関などに提出すれば、原本の返却を待つ必要がなくスムーズに手続きが進みます。ただし、最初に法定相続情報一覧図を作る手間はかかります。

手続き先の数が多い場合などにはこの方法も検討するとよいでしょう。法定相続情報一覧図について、くわしくは下記の記事を参照ください。

(参考)法定相続情報証明制度を利用した相続登記を解説!手続き方法/添付書類/注意点

4-4.相続税の計算には、通帳だけではなく口座残高証明書を用意する

被相続人の預貯金残高は、記帳済の通帳で確認できます。しかし、相続税申告が必要ならば、「既経過利息」が掲載された口座残高証明書を取得しましょう。

既経過利息とは、仮にその時点で定期預金を解約した場合に受け取ることのできる預金利息のことです。相続税を算出する際には、相続開始日時点での預貯金残高に「既経過利息」を加算して評価をする必要があります。

現在は、普通預金の利息が非常に低いため、通常、定期預金についてのみ、既経過利息の加算計算をします。

4-5.相続人に未成年者がいる場合は特別代理人の申し立てをする

未成年者は、自分で遺産分割協議に参加することができず、親権者等が代わりに遺産分割協議に参加するのが原則です。

しかし、例えば、父、母、未成年者の子の3人家族で、父が死亡して相続となった場合には、未成年者の親権者は母ですが、その母自身も相続人であるため、未成年者と親権者との利益が相反することになります。そこで、このような場合は、親権者が未成年者を代理することができず、家庭裁判所へ申し立てて、その遺産分割協議についてのみ未成年者を代理する「特別代理人」を選任してもらう必要が生じます。

特別代理人は相続人ではない人であれば誰でもよく、特別な資格は必要ありません。相続人ではない親族でも、弁護士などの士業者でも可能です。

ただし、その候補者が適任であるかどうかは、未成年者との関係や利害関係の有無などを考慮して、家庭裁判所が決定します。特別代理人が選任されれば、その特別代理人が未成年者を代理して、遺産分割協議に参加します。

5.遺言書が残されていても、遺産分割協議をする必要がある場合の必要書類とは

記事の最初で述べたように、被相続人が遺言を残していれば、原則として遺言内容どおりに遺産分割がおこなわれるため、遺産分割協議は必要ありません。

ただし、例外的に、遺言が残されていたにもかかわらず、遺産分割協議書を作成すべきケースもあります。

5-1.遺言書の形式に不備があり、無効となってしまった場合

遺言には、法律で定められた形式があります。残された遺言書の形式に不備があって、無効となる場合は、遺産分割協議をしなければなりません。

なお、遺言書の形式、書き方などについては、下記の記事を参照してください。

(参考)【遺言書の書き方】相続のプロが無効にならない方法を解説

5-2.遺言書が有効であっても、遺産分割協議書を作るべきケース

有効な遺言書が残されているにもかかわらず、遺産分割協議書の作成が必要となる主なケースは、次のとおりです。

5-2-1.遺言書に記載のない遺産があった場合

遺言書で承継先が指定されていない遺産がある場合は、その遺産をわけるために遺産分割協議が必要となります。例えば、遺言書には「自宅不動産を長男に相続させる」との内容のみが記されており、預貯金の帰属先が決められていない場合は、この預貯金について遺産分割協議が必要となり、遺産分割協議書を作成しなければなりません。

5-2-2.遺言書の内容に包括遺贈がある場合

遺言において、A不動産は長男、B銀行の預金は次男など、個々の財産を特定して、その承継相手を決めることを「特定遺贈」と呼びます。

一方、「全財産の3分の2を長男の相続一郎に相続させ、全財産の3分の1を内縁の妻である遺産花子に遺贈する」など、財産を特定せずに、割合で遺贈を指定する場合を「包括遺贈」といいます。

包括遺贈の場合には、具体的に誰がどの財産を承継するのかまでは遺言からはわからないため、遺産分割協議をおこない、遺産分割協議書を作成する必要があります。

5-2-3.遺言書と異なる遺産分割をする場合

有効な遺言書が残されている場合でも、相続人全員が「遺言とは異なる遺産分割をしよう」と合意する場合は、遺言と異なる遺産分割をすることは可能です。この場合、遺産分割協議書の作成が必要です。

なお、遺言において、相続人以外に財産を受け取る人(「受遺者」といいます)が指定されていれば、その受遺者の合意も必要となります。また、遺言執行者が定められている場合にはその遺言執行者の同意も得る必要があります。

5-3.遺言書があるものの遺産分割協議をする場合の必要書類

遺言書があるにもかかわらず遺産分割協議をする場合には、次の書類が必要となります。

5-3-1.遺言書

当然ですが、遺言書の存在が大前提です。一部の遺産が遺言書から漏れているような場合には、どの遺産について遺産分割協議が必要であるのか、財産目録と遺言書とを照らし合わせてよく確認する必要があります。

5-3-2.検認済証明書

遺言書には、主に次の4種類が存在します。

| 公正証書遺言 | 公証人と2名の証人の立ち会いで作成し、公証役場に原本が保管されている遺言書 |

|---|---|

| 自筆証書遺言(法務局保管) | 公証人が立ち会わず、自分で作成し、法務局で保管している遺言書 |

| 自筆証書遺言(法務局保管以外) | 上記と同じだが、自宅等、法務局以外の場所で保管している遺言書 |

| 秘密証書遺言 | 自分で作成して封をしたのち公証役場でその存在の証明を受け、自宅等で保管している遺言書 |

遺言書が、自筆証書遺言書(法務局保管以外)または、秘密証書遺言書であった場合は、遺言が発見された後、すみやかに家庭裁判所の「検認」を受けなければなりません。検認とは遺言書の偽造や変造を防ぐことを目的とした手続きです。

そして、無事に検認を終えると、遺言書に「検認済証明書」が付されます。検認が必要であるにもかかわらず検認済証明書が付されていない遺言書は、相続手続きなどに使用することができません。

なお、検認は、遺言書に偽造、変造などがないことのみを証明する手続きであり、遺言書の内容については、なんら証明するものではないことに注意してください。

6.遺産分割協議書や必要書類の有効期限はあるのか?

遺産分割協議書やその他の必要書類を手続きで使用できる有効期限は、それぞれ次のとおりです。

6-1.遺産分割協議書の有効期限

遺産分割協議書は、有効期限はありません。何年前に作成した遺産分割協議書であっても、相続手続きに使用することが可能です。

なお、相続発生日前の日付で作成した遺産分割協議書は無効であり、手続きに使用することができません。これは当然でしょう。

6-2.必要書類の有効期限

遺産分割協議書とともに添付する書類のうち、除籍謄本や原戸籍謄本には、有効期限はありません。なぜなら、除籍謄本や原戸籍謄本は、その後に、内容の変化が生じる可能性はないためです。

一方、現在の戸籍謄本や印鑑証明書などは、内容に変更がある可能性があるため、有効期限があります。有効期限は、手続き先によって異なります。例えば、金融機関などに提示する場合、発行後3か月以内、6か月以内などと定められていることが多いでしょう。

なお、相続手続きの期限については、下記の記事も参考にしてください。

(参考)遺産分割協議の期限は10年?ベストな時期と理由を解説

7.まとめ:戸籍関係の必要書類は、特に早めに準備し、代理人に依頼することも検討を

被相続人の戸籍をはじめとした必要書類の取り寄せには、場合によってはかなりの手間がかかります。相続人の数が多いご家庭や、遺産の額、種類が多い場合も、相続手続きの手間は増えます。

一方で、相続税の申告・納付をはじめとした相続の手続きの多くには、期限が定められており、期限内におこなわれないとペナルティが課される場合もあります。

ご家族が亡くなってただでさえ気落ちしているご遺族が、多くの必要書類収集や提出手続きを期限内におこなうことは、相当の負担となります。

そこで、検討したいのが、相続にくわしい税理士をはじめとした士業者のサポートを受けることです。費用はかかりますが、時間と手間をかけず、しかも間違いなく相続手続きを進めることができます。特に相続人や遺産額が多いご家庭の方は、ぜひ専門家の活用をご検討ください。

相続税に関するご相談は税理士法人チェスターへ

相続手続きのご相談は行政書士法人チェスターへ

相続登記等に関するご相談は司法書士法人チェスターへ

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編