相続税はいつまでに誰が払う?基礎控除額・支払い方法も解説

「相続税って誰が払うの?」

「相続税はいつまでに払うの?」

「相続税はどこでどうやって払うの?」

「相続税申告の税理士報酬は誰が払うの?」

この記事をご覧のみなさんは、このようにお悩みではないでしょうか。

家族が亡くなったとき、「相続税を誰が・いつ・どのように払うか」を誤解したまま申告手続きを進めると、思わぬところでトラブルに見舞われる可能性があります。

他の相続人等の相続税を払わされることもありますし、1日でも期限を過ぎたら延滞税・加算税などの追徴課税になってしまいます。

この記事では、「相続税を誰が・いつ・どのように払うか」について詳しく解説し、期限に遅れた時にどのようなペナルティがあるかについてもお伝えします。

なお、相続税申告を依頼する税理士への報酬を誰が払うのかは、自由に決められます。

しかし税額負担や二次相続を考慮すると、被相続人の配偶者が負担された方が良いでしょう。

この記事の目次 [表示]

1.相続税は誰が払う?

「相続税を払う人は誰?」、この答えは「亡くなった人の財産を受け継いだ人」です。

ただし、亡くなった人の財産を受け継いだ人“全員”に、相続税が課税されるわけではありません。亡くなった人に一定以上の財産がなければ、相続税は課税されません。

ここ数年の国税庁の相続税の申告事績の概要によれば、亡くなった人のおおよそ12人に1人が、相続税申告に係るとされています。

昔は「相続税は一部のお金持ちに課税される税金」でしたが、税制改正によって平成27年以降は、相続税が課税される人の割合が増えているのが現状です。

1-1.相続税は財産を受け継いだ人が払う

亡くなった人の財産を受け継いだときに相続税を払う必要があるのは、亡くなった人の法定相続人(親族)だけではありません。

亡くなった人の財産を受け継いだ、「代襲相続人」「受遺者」「特別縁故者」「特別寄与者」も相続税を払うことになります。

財産を受け継いだときに相続税を払う必要がある人

| 相続人 | 民法で定められた法定相続人 (例:配偶者、子供、父母、兄弟姉妹) |

|---|---|

| 代襲相続人 | 先に死亡した法定相続人(子供、兄弟姉妹)の代わりに相続人となる人 (例:子供が死亡したときの孫、兄弟姉妹が死亡したときの甥姪) |

| 受遺者 | 法定相続人ではない親族や親族以外の人で、遺言によって財産を受け継ぐよう指定された人 (例:法定相続人ではない兄弟姉妹・子供の配偶者、代襲相続人ではない孫・ひ孫・甥姪、友人・知人など) |

| 特別縁故者 | 相続人がいない場合に、特別縁故者として財産を受け継いだ人 |

| 特別寄与者 | 法定相続人ではない親族で、特別寄与者として相続人から財産を受け取った人 |

法定相続人の範囲や代襲相続人、受遺者、特別縁故者、特別寄与者についての解説は、以下の記事をご覧ください。

(参考)

› 相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!

› 代襲相続とは?死亡した相続人の代わりに相続できる人について解説

› 受遺者(じゅいしゃ)とは~相続人との違いは?相続税申告は必要?

› 特別縁故者とは?要件・相続財産分与手続きの流れ・必要書類・かかる費用

› 特別寄与料とは?もらえる要件・相場・計算方法・請求手続き・注意点を解説

また、相続税申告をする場合に必要な書類については、以下の記事をご覧ください。

(参考)

› 相続税のための必要書類をプロが解説!【一覧表付】

1-1-1.財産を受け継いでも相続税を払う必要がないケース

亡くなった人の財産を受け継いだ人であっても、以下に当てはまる場合は、相続税を払う必要はありません。

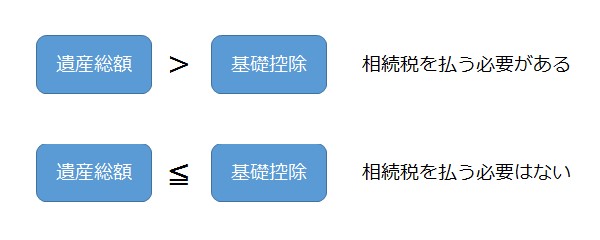

・正味の遺産総額が基礎控除額以下の場合

・亡くなった被相続人の配偶者(まれに例外があり)

相続税には「基礎控除」があり、正味の遺産総額のうち基礎控除額を超える部分に対して相続税が課税されます。

つまり、「正味の遺産総額」が「基礎控除額以下」である場合は、亡くなった人の財産を受け継いだとしても、相続税を払う必要はありません。

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で計算されますが、いくつか注意点がありますので、「相続税の基礎控除とは?計算方法・申告要否判断の注意点・相続税軽減の特例を紹介」の記事を併せてご覧ください。

また、相続税には「配偶者控除(配偶者の税額軽減)」という税額控除があり、配偶者の相続した財産が1億6,000万円(もしくは法定相続分)までであれば、相続税が0円になります。

つまり、何億円もの遺産を独り占めするようなケースを除いて、配偶者は相続税を払わなくてよいことになります。

配偶者控除について、詳しくは「1.6億円が無税に!相続税の配偶者控除の条件・注意点・計算方法を解説」をご覧ください。

なお、小規模宅地等の特例を適用させれば遺産総額が基礎控除額以下になる場合や、配偶者控除を適用すれば配偶者の相続税が0円になる場合、相続税は非課税であるものの申告書の提出は必要ですのでご注意ください。

1-2.孫・兄弟姉妹・親族以外は相続税が2割加算される

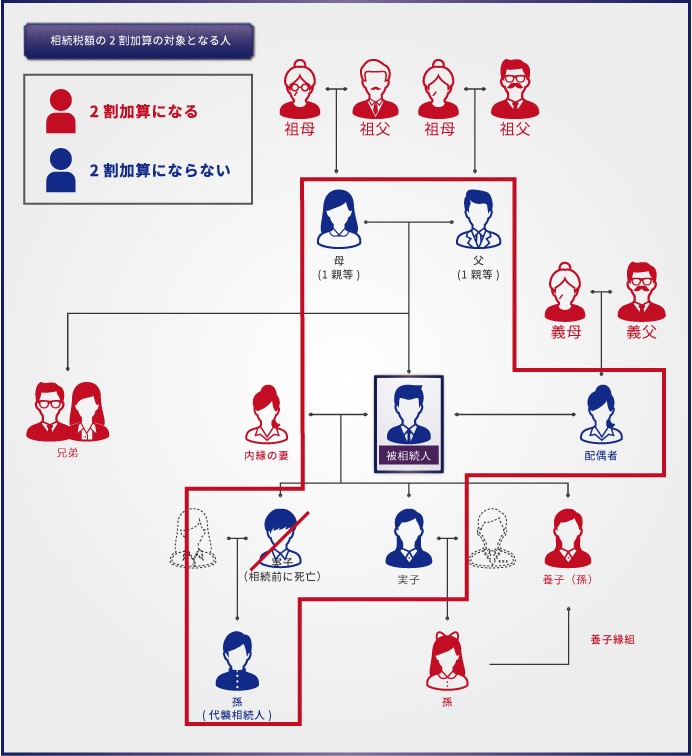

相続税を払う必要がある人は幅広く定められていますが、被相続人からみて血縁関係が薄い人は相続税が2割加算されます(相続税法第18条)。

相続税が2割加算されるのは、「配偶者・一親等の血族・代襲相続人である孫」以外の人です。

つまり、代襲相続人でない孫・養子になった孫・兄弟姉妹・甥姪などは、相続税の2割加算の対象になります。

家族関係を図で示すと、下の図の枠外にいる赤色で表示された人が、相続税2割加算の対象になります。

この他にも、上記の図に記載のない、受遺者・特別縁故者・特別寄与者も相続税が2割加算されます。

相続税が2割加算される背景として、孫が財産を受け継ぐと相続が1回分飛ばされることや、血縁関係の薄い人が財産を受け継ぐことは偶然性が高いことなどが考慮されています。

相続税の2割加算について、詳しくは「相続税2割加算の対象者は誰?加算額の計算方法となぜ2割加算されるかも解説」をご覧ください。

1-3.滞納する人がいれば連帯責任で納付させられる

法定相続人等の中に滞納する人がいれば、連帯責任で、他の法定相続人等が相続税を納付させられるという点に注意しなければなりません。

相続税法第34条では連帯納付義務について規定されていて、同じ人から遺産を受け取ったすべての人は、互いに連帯して相続税を納めることとされています。

1-3-1.連帯納付義務とは

連帯納付義務とは、相続税を支払う義務がある人のうち、誰か1人でも相続税を納税していない場合、相続等で受け継いだ遺産の額を限度に、連帯して納付する義務のことです。

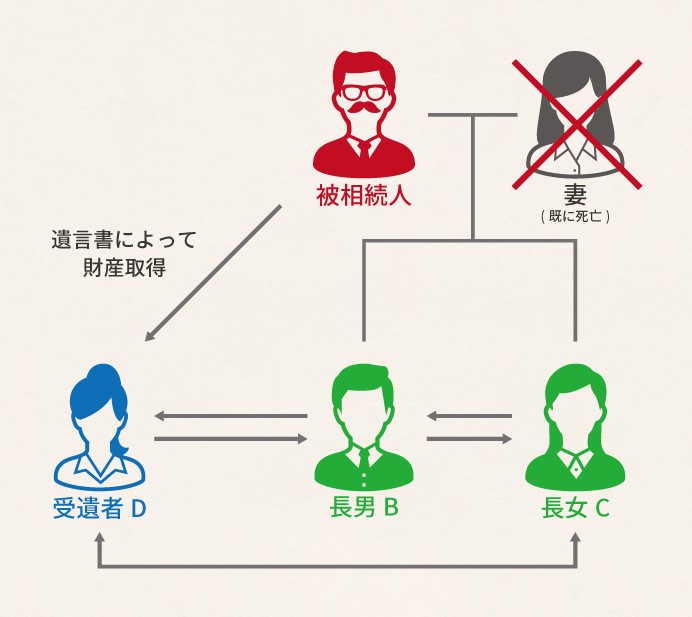

連帯納付義務があるのは相続人だけでなく、遺言書によって遺贈された受遺者も対象になります。

上記のイメージを元に、受遺者Dが遺言書によって財産を取得後に、相続税を払わずに行方を暗ましたとしましょう。

この場合、連帯納付義務として、法定相続人である長男Bや長女Cが、自己が取得した遺産の額を限度に、受遺者Dの相続税を払わされるということです。

どのような場合に連帯納付義務が生じるのか、連帯納付義務を回避するにはどのようにすればよいかについて、詳しくは「相続税の連帯納付義務とは。概要や注意点、事前の対策を解説」をご覧ください。

1-4.相続人が相続税を払う前に亡くなったら誰が払う?

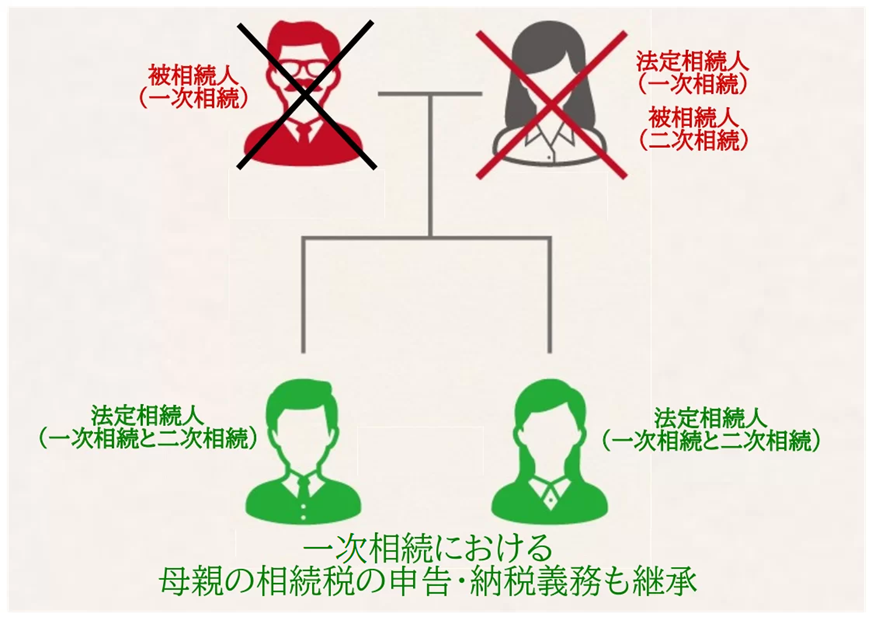

相続人が相続税を払う前に亡くなったら、その相続税を支払うはずだった相続人の相続人に申告・納税義務が継承されます。

例えば、被相続人が父親であり、配偶者である母親は相続税を支払う前(相続税の申告前)に亡くなったとします。

この場合、一次相続(最初の相続)と二次相続(次に起こった相続)における相続人である子供は、父親の一次相続における母親の相続税の申告・納税義務も継承するのです。

このように、一次相続の申告・納税前に二次相続が発生することを「数次相続」と呼び、相続手続きが通常とは異なりますのでご注意ください。

数次相続について、詳しくは「遺産分割中に新たな相続が発生。数次相続の遺産分割方法とは?」をご覧ください。

2.相続税はいつ払う?

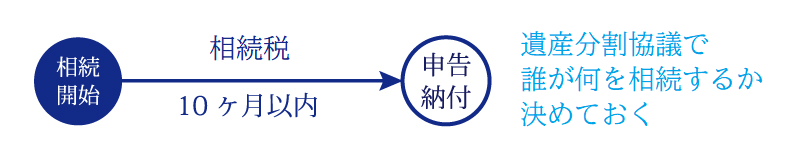

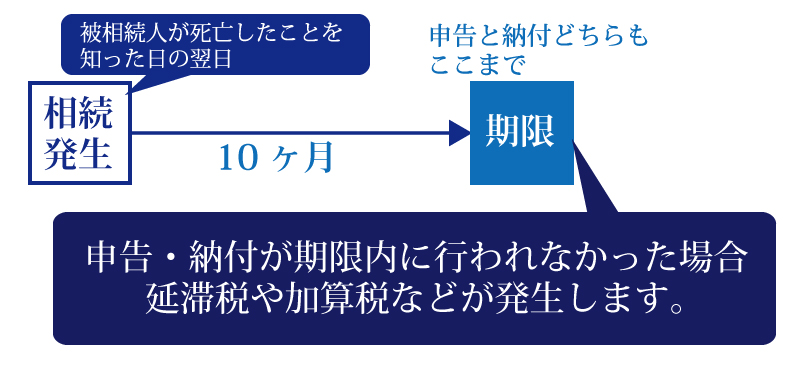

「相続税はいつ払うの?」、この答えは「亡くなった人の死亡日の翌日から10か月以内」です。

しかし、さまざまな事情により、申告や納付が期限に間に合わないケースもあります。

この章では、申告・納付期限に間に合わない場合の対処法もご紹介します。

2-1.相続税の申告・納付期限は死亡の翌日から10か月以内

相続税の申告・納付期限は、被相続人が死亡したことを知った日の翌日から10か月以内です。

この10か月以内の間に、法定相続人を確定して相続財産を評価し、遺産分割協議を行って「誰が何をどの程度相続するのか」を決めて遺産分割協議書を作成し、相続税の申告に取りかかりますが、すぐに期限が迫ってきます。

所得税の確定申告などに比べると期間は長いですが、被相続人が亡くなってしばらくの間は遺産相続どころではなく、時間的な余裕がないのが実情です。

2-2.相続税の支払いをするタイミング

相続税の申告と納税の順序は定められていないため、申告・納付期限さえ守っていれば、相続税を支払うタイミングはいつでも構いません。

相続税の申告書は相続人全員の連名で作成・提出することが一般的ですが、納付は各相続人等で行わなければなりません。

つまり、相続税の税額が計算できていれば、代表者や税理士が申告書を税務署に提出する前に、申告書に記載された自己の相続税を払ってしまっても良いということです。

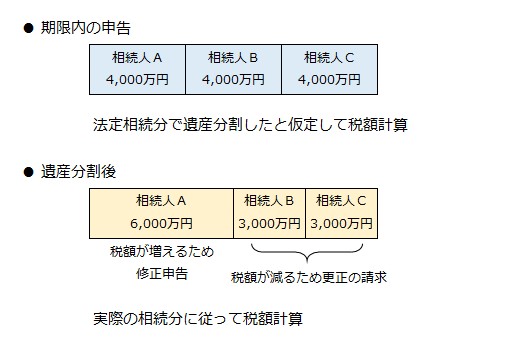

2-3.期限に間に合わない場合は仮計算で申告

相続税の申告期限・納期限までに、遺産分割できない場合があります。

例えば、遺産相続でトラブルが起こっているケースや、連絡の取れない相続人がいて捜し出すのに手間取っているケースなどです。

しかしこのような事情があっても、原則として相続税の申告と納税の期限は延長できません。

相続税の申告と納税が期限に間に合わない場合は、ひとまず法定相続分で遺産を分けたことにして、申告期限までに「未分割申告」を行います。

そして遺産分割ができ次第、未分割申告の内容を修正する手続き(修正申告または更正の請求)を行います。

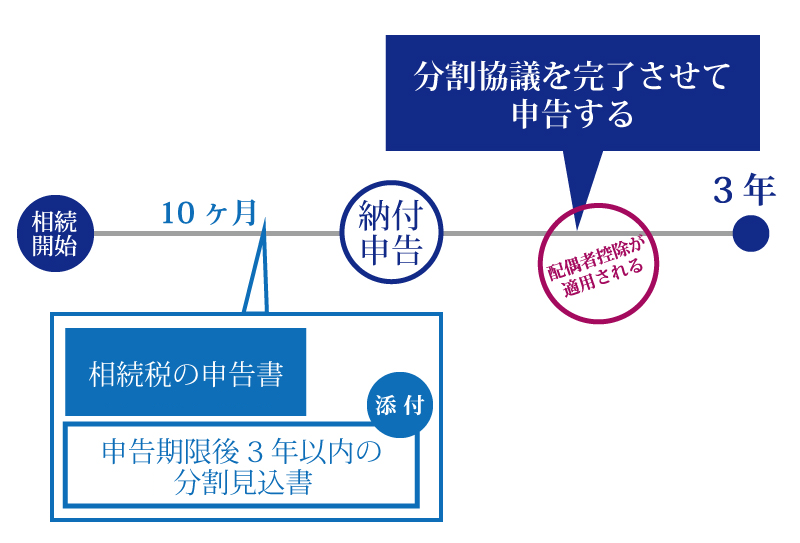

未分割申告をすると追徴課税を免れることができますが、配偶者控除などの特例が適用できないため、税負担が増える場合があります。

しかし、未分割申告の際に「申告期限後3年以内の分割見込書」を提出しておけば、遺産分割後の「修正申告(または更正の請求)」において配偶者控除や小規模宅地等の特例を適用しなおすことができます。

未分割申告の詳細について、詳しくは「相続税の申告期限までに遺産分割が間に合わない場合の未分割申告」をご覧ください。

2-4.災害や新型コロナウイルスの影響があれば延長が認められる

前の項目では「相続税の申告と納税の期限は延長できない」とお伝えしましたが、災害など納税者の責任ではないやむを得ない事情があれば、期限の延長が認められます。

新型コロナウイルス感染症についても同様で、感染拡大の影響で期限までに申告と納税が困難な場合には、感染した場合だけではなく、感染拡大により外出を控えているなどの理由であっても延長が認められます。

新しい期限は、申告・納税ができない理由がやんだ日から、2か月以内の日が指定されます。

期限を延長するには、「災害による申告、納付等の期限延長申請書」を税務署に提出して申請します。

この申請は「申請ができるようになった時点」で手続きすればよく、本来の申告期限を過ぎてからでも問題はありません。

なお、新型コロナウイルスの感染が拡大した当初認められていた、申告書の余白に「新型コロナウイルスによる申告・納付期限延長申請」と記載する簡易な申請は、令和3年4月16日以降認められなくなりました。

詳しい内容は、国税庁の「新型コロナウイルス感染症に関する対応等について」を参照してください。

3.相続税はどこで・どうやって払う?

相続税は金額が大きくなる場合も多いですが、原則として現金一括で払います。

つまり、自宅や事業用の財産など換金できないものを受け継いだ場合は、相続税を納めるための資金を別途準備しておく必要があるのです。

どうしても現金一括で相続税を払うことができない場合は、延納や物納、換価の分割(税金の分割払い)といった方法で、相続税を納付することができます。

相続税の納付方法について、詳しくは「相続税の7種の納付方法│納付書の書き方や支払いタイミングも解説」をご覧ください。

3-1.現金一括納付が原則

相続税は、銀行、郵便局、信用金庫などの金融機関に、払うべき人がそれぞれ納付書を持参し、「現金一括納付」するのが原則です。

相続税の申告書を提出する税務署で相続税を支払うこともできますが、現金を持ち運ぶため、高額の場合や遠隔地の場合はおすすめできません。

税額が30万円以下であれば「コンビニ納付(コンビニエンスストアでの支払い)」も可能ですが、利用するためには税務署でバーコード付きの納付書を発行してもらうか、自宅のパソコンでQRコードを作成する必要があります。

また平成29年以降は、クレジットカードで相続税を納付することもできます。

ただし、クレジットカードの利用限度額の範囲内に限られ、1回の手続きで取り扱いできるのは1,000万円未満、さらに税額1万円毎に決済手数料が76円(消費税別)発生しますので、あまり現実的ではありません。

クレジットカードの納税方法について、詳しくは「相続税はクレジットカードで納付できるのか?!」をご覧ください。

このほかの納税方法も含めた詳しい納税の手続きについては、国税庁ホームページの「国税の納付手続」もご確認ください。

3-2.相続税を払えない場合は延納・物納などができる

相続税は、相続や遺贈によって取得した財産から支払うことが基本です。

しかし、不動産等の容易に換金できないものにも相続税が課税されるため、相続税の支払いが困難な場合もあります。

相続税の納税期限までに現金を用意できず、期限内の支払いが難しい場合は、延納や物納を申請することができます。

なお、延納の担保や物納に充てる財産がなく、延納や物納ができない場合は、「換価の猶予」を申請して相続税を分割払いにすることもできます。

換価の猶予について、詳しくは「換価の猶予は相続税が払えない場合に申請できる」をご覧ください。

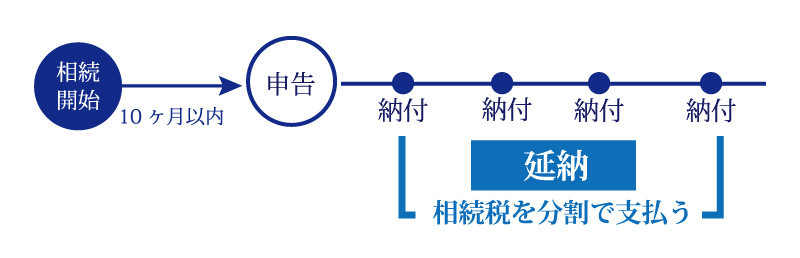

3-2-1.延納とは

延納とは、相続税の税額が10万円を超え、なおかつ、現金一括での納付が困難である場合に、年払いによる分割払いが認められる制度のことです。

ただし、延納は誰もが気軽に利用できる制度ではなく、「延納額が100万円を超える」または「延納期間が3年を超える」場合は担保の提供が必要になります。

担保には、相続した財産のほか相続人の固有財産を充てることもできますが、換金しやすい一定のものに限られます。

延納について、詳しくは「相続税の延納とは?4つの要件や手続き方法をわかりやすく解説」をご覧ください。

3-2-2.物納とは

物納とは、延納をしても現金による納付が困難である場合に認められます。

ただし、物納に充てることができる財産は、相続した財産であって換金しやすい一定のものに限られる上、優先順位があるためあまり現実的ではありません。

物納について、詳しくは「相続税の支払い方には、物納がある!?物納を理解するための7つのポイント」をご覧ください。

4.相続税の申告・納付期限を過ぎたら追徴課税!誰が払う?

相続税を支払うケースにおいては、申告と納付の両方を期限までに終わらせることが重要です。

申告と納付のどちらかが1日でも過ぎた場合は、「延滞税」と「無申告加算税」という2種類の追徴課税となります。

なお、追徴課税されるのは「申告書に不備があった相続人等」のみですが、相続財産の評価自体を間違えていた場合は、その財産に係る相続人等全員が追徴課税となります。

4-1.納期限までに納税しなかった場合は延滞税

相続税の納税が納期限までに間に合わなかった場合は、納付期限の翌日から「延滞税」が課税されます。

この延滞税とは「納税が遅れたこと」に対するペナルティで、滞納した税額に対して年率で課されます。延滞税の割合は、申告書を提出した日(期限内に申告した場合は法定納期限)から最初の2か月は年2.4%、2か月経過後は年8.7%です(いずれも令和4年~5年の割合)。

なお、延滞税の税率は毎年変動しますので、国税庁「延滞税について」で最新情報を必ず確認しましょう。

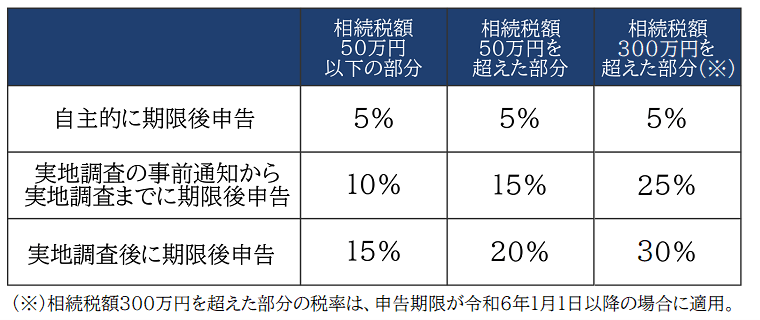

4-2.申告期限までに申告書を提出しなかった場合は無申告加算税

相続税の申告期限までに申告書を提出しなかった場合は、申告期限の翌日から「無申告加算税」が課税されます。

無申告加算税の税率は、期限後申告をした時期や税額に応じて5%~30%となります。

相続税の無申告加算税について、詳しくは「相続税無申告による罰金と罰則とは?無申告が発覚する理由を解説」をご覧ください。

5.相続税申告を依頼する税理士への報酬は誰が払う?

相続税の申告を税理士に依頼すると、税理士に対する報酬を支払う必要があります。ただし、相続税とは異なり、税理士への報酬は誰が支払うべきとは定められていません。

つまり、税理士報酬は誰が支払っても良いこととなり、以下のような選択肢があります。

・相続人等で均等に分割

・相続人等で財産の取得割合に応じて分割

・相続人等の誰か1人が代表して負担

なお税理士報酬は「遺産総額の0.5~1.0%」が相場ですので、仮に遺産総額が1億円であれば、税理士報酬は50~100万円に収まることが多いです。

ここに依頼内容や状況により、加算報酬やオプション料金が別途上乗せされます。

税理士報酬について、詳しくは「相続税の税理士報酬・費用の相場は、価格ドットコムと同じ?」をご覧ください。

5-1.税理士報酬は配偶者負担がおすすめな2つの理由

相続税申告を依頼する税理士への報酬は、被相続人の配偶者が負担されることをおすすめします。

でも、どうして税理士報酬を配偶者が負担した方が良いのでしょうか?その理由を見ていきましょう。

理由①配偶者控除で税理士報酬にあたる価額が無税になる

被相続人の配偶者は、「配偶者控除(配偶者の税額軽減)」という税額控除により、相続税が無税になることがほとんどです。

つまり、遺産分割の際に、税理士報酬にあたる金額を配偶者に相続させておけば、その金額は相続税がかからないということです。

配偶者控除の詳細について、詳しくは「1.6億円が無税に!相続税の配偶者控除の条件・注意点・計算方法を解説」をご覧ください。

理由②配偶者の税理士報酬負担は二次相続への備えになる

配偶者が税理士報酬を負担すれば、将来発生する二次相続(配偶者の相続)の備えになります。

具体的に言うと、一次相続の際に配偶者が税理士報酬を負担しておけば、二次相続(配偶者の相続)における遺産総額を下げることに繋がり、二次相続における相続人等の税負担も軽くなります。

二次相続において相続税の課税対象となるのは、「一次相続で取得した財産」と「配偶者の自己資産」の合計額となり、相続税の課税対象となる価額が高くなってしまいます。さらに、二次相続では配偶者控除を適用できません。

その結果、二次相続では相続税負担が高くなってしまうため、一次相続の時点で配偶者が税理士報酬を負担して資産を減らしておくことが大切なのです。

二次相続を見据えた相続税対策の大切さについて、詳しくは「二次相続とは? 一次相続との違い・相続税対策のポイントを解説」をご覧ください。

6.相続税を誰が払うかについてよくある疑問

相続税は何度も支払うものではないため、誰がいつ払うかについてさまざまな誤解があります。

ここでは、相続税を払う人についてよくある誤解をとりあげ、正しい内容をご紹介します。

6-1.相続税は相続人全員が均等に払うのですか?

相続税は、相続人等全員が均等に払うわけではありません。

各相続人等が納付する相続税は、相続人等全員に対して課税される相続税総額を、実際に遺産を受け取る割合に応じて分配します。

遺産を多く受け取った人は相続税を多く払うことになり、受け取った遺産が少ない人は相続税も少なくなります。

また、相続人の属性によっては、 配偶者控除・未成年者控除・障害者控除等の税額控除により納付する相続税額が軽減されます。一方、被相続人との血縁関係が薄い人(被相続人の配偶者・父母・子供以外)は、相続税の2割加算が適用されます。

6-2.生命保険金に係る相続税は誰が払うのですか?

生命保険金(死亡保険金)に係る相続税は、指定されている受取人が払うこととなります(遺産分割の対象にはなりません)。

しかし、生命保険金に相続税が課税されるのは、非課税枠(500万円×法定相続人の数)を超えた金額のみです。

仮に受け取った生命保険金が非課税枠以下であれば、相続税は課税されません。

生命保険金と相続税について、詳しくは「生命保険に相続税はかかる?相続税対策に効果的な保険の加入方法まで徹底解説」をご覧ください。

6-3.他の相続人等の相続税を立て替えて払いたいのですが問題はありますか?

他の相続人等の相続税を、一時的に立て替えて払う(立て替えてもらう)ことは問題ありません。

ある相続人が相続税を払えないために、他の人が一時的に相続税を立て替えるケースは、実際によくあります。

6-4.他の相続人等に相続税を肩代わりしてもらうことはできますか?

他の相続人等に、自己の相続税を「肩代わり(完全に負担)」してもらうことはできますが、贈与税が課税される可能性があります。

この理由は、実質的に肩代わりしてもらう場合は、相続税にあたる金額を贈与したとみなされてしまうためです。

ただし、贈与税は暦年贈与の基礎控除があり、年間110万円以下であれば贈与税は課税されません。

暦年贈与の基礎控除の範囲内で相続税を肩代わりしてもらうのであれば、贈与契約書を締結しておくと良いでしょう。

暦年贈与における贈与契約書について、詳しくは「贈与契約書のメリットとは?書き方【保存版】ポイント・注意点を記載例付きで解説」をご覧ください。

6-5.相続税は誰かが代表でまとめて払うのですか?

相続税は誰かが代表でまとめて払うのではなく、各相続人等がそれぞれ納付書を作成して支払います。

相続税申告は相続人等全員の連名による1組の申告書の提出で済ませるのが一般的ですが、納税は各人が個別に行う必要があるのです。

しかし「1-3.滞納する人がいれば連帯責任で納付させられる」でお伝えしたように、相続税には連帯納付義務がありますので、他の相続人等がきちんと相続税を納付しているかどうかを確認しておくことが大切です。

6-6.納付書は税務署から届けてもらえるのですか?

税金には住民税や固定資産税のように納付書が送られてくるものもありますが、相続税では申告書を提出しても納付書は届けられません。

納付書の用紙は税務署に備え付けられており、税額などの必要事項を自身で書き込む必要があります。

納付書の書き方について、詳しくは「相続税申告の納付書の書き方ガイド!入手方法や納付方法も解説」をご覧ください。

7.遺産と相続人をきちんと把握することが大切

相続税は、亡くなった被相続人の遺産総額が、基礎控除額を超えた場合に課税される税金です。

相続税が課税される場合、「亡くなった人の財産を受け継いだ人全員」が個別に払うこととなりますが、ケースによっては親族以外の人も相続税を払う義務がある点に注意をしてください。

そして被相続人が死亡したことを知った日の翌日から10か月以内に、相続税申告書を税務署に提出し、原則「現金一括」で相続税を払う必要があります(申告と納付の順番は問われません)。

相続税の申告・納税は何度も経験するものではないため、分からないことが多いかと思います。

相続税を定められた期限までに正しく申告・納付するためにも、相続税に強い税理士に相談されることをおすすめします。

7-1.税理士法人チェスターへご相談を

税理士法人チェスターは、年間3,000件超えの相続税申告実績を誇る、相続税専門の税理士事務所です。

税理士法人チェスターでは、原則すべての申告書類に書面添付制度を採用しており、税務調査が入る確率は1%以下という、業界でも低い数値を実現しております。

税理士報酬も初回面談後に明確に提示させていただき、その内容をご説明させていただきます。

税理士法人チェスターでは、すでに相続が発生された方であれば、初回面談が無料となりますので、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編