相続税の計算方法を解説!具体例・シミュレーションソフト付き!

相続税がいくらかかるのか、とりあえず目安となる金額を計算したいという方は多いのではないでしょうか。

正確な相続税の計算は税理士に任すとしても、事前に大体の相続税の金額は把握しておきたい、そんな方のためにこの記事では相続税を計算する方法についてどこよりも分かりやすくご紹介しています。

相続税の計算は「5,000万円の土地を相続したから10%の税金がかかります」というような計算はできません。

しかし、計算方法の概要を把握した上でシミュレーションツールを使えば、相続税の目安となる金額を簡単に確認できます。

相続税の概算を把握することで今後の相続手続きの不安を少しでも解消していただければ幸いです。

相続税の正しい計算方法を知り、あなたが相続税を申告する必要があるかを把握してください。

1.相続税の計算方法の概要

相続税を求めるためにやることは次の3ステップです。

- 遺産総額を求める

- 相続人の人数を調べる

- シミュレーションソフトを使い相続税を算出する

このステップを経ることで相続税の概算を計算できます。 一体いくらの相続税がかかるのかという概算を把握することで

- 相続税の申告が必要かどうか

- 税理士に相続税の申告を頼むべきか

の判断ができるようになります。 このようにまずは「相続税の概算」を出すことが肝要です。

後述しますが、自身で「正確な」相続税を算出することは困難です。ただし、上記の判断をするためには、ご自身で概算を求めることが大切です。

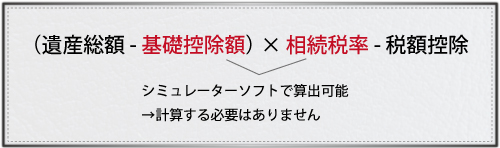

本来相続税を計算するには以下の計算式で算出します。

基礎控除額とは、遺産のうち相続税が課税されない部分のことです。3,000万円を基礎として、相続人1人ごとに600万円ずつ加算されます。

相続税率は、上記の式の(遺産総額 - 基礎控除額)の金額に応じて、10%~55%の範囲で定められています。金額の低い部分には低い税率がかけられ、高い部分には高い税率がかけられる累進課税と呼ばれるしくみになっています。

シミュレーションソフトを使うと上記の式にある基礎控除の差引きと税率計算はやってくれるため、全ての項目を調べる必要はありません。

遺産総額と相続人の人数を調べるだけで計算できるので、簡単に相続税の概算を求めることができます。

この記事でご紹介するのは、あくまで「概算」です。

正確な計算は、専門の税理士に依頼することをお勧めします。

相続税の正確な計算をするためには、専門知識が必要な上に大変な労力がかかります。さらにどんなに調べて計算しても、相続税の経験がない状態ではミスをする可能性が高く、そのミスについて追徴課税のリスクが大きく高まります。

例えば自分で計算をして1,000万円の財産を相続したから税率が15%で150万円支払うと申告しても、税務署の審査の結果5,000万円の財産で税率30%・納税額は1,500万円だと判明したら、差額分の納税に加えて加算税や延滞税を支払わなければいけません。

相続税申告の義務があり、相続税の計算をご自身でやろうと考えている方には、総合的な観点から税理士に依頼することを勧めています。

それでは概算で相続税を計算する方法をそれぞれ詳しく見ていきましょう。

1-1.遺産総額を求める

遺産総額とはあなたが相続した財産の合計額です。 注意点は土地や現金などの財産(正の財産)に加えて借金(負の財産)も含まれることです。 遺産総額は以下の算式で求めることが可能です。

(1)正の財産 (2)負の財産 (3)葬儀費用などの債務 それぞれに分けて詳しくお話をしていきます。

(1)正の財産

概算を求める際には主として土地・預貯金・生命保険の3つの総額を求めます。 このほかにも株式など財産性のあるものは正の財産として集計しましょう。

実際に申告書を作成する際には、正確にかつできる限り評価額を低くするよう心がけますが、財産の正確な評価額を求めようとすると大変な労力がかかります。

したがって、申告の必要性を調べる概算計算の際には財産の漏れがないように気を付けて、評価額はざっくりと、気持ちとしてはやや多めに求めることを心がけましょう。

①土地

土地の価額は

で求められた額を概算として算定します。

固定資産税評価額を1.14倍する理由は、土地の相続税評価額は時価の80%程度に設定されているため、時価の70%程度に設定されている固定資産税評価額を1.14倍することによって、固定資産税評価額を計算するのです。

市街地では正確には「路線価」と呼ばれる価格指標を使いますが、相続税の概算では上記のとおり固定資産税評価額を1.14倍するだけで結構です。

②預貯金

銀行に預けている預金や家にあるお金の総額です。

お金は土地のように価格が変動しないので、預金通帳に書かれている額をそのまま使います。 注意点としては、「相続開始時」、つまり亡くなられた日の金額を計上する点です。

葬儀費用などの支出前の残額であることを注意しましょう。

上場株式や投資信託は価格が変動するので、証券会社に「相続開始時」(亡くなられた日)の残高証明書を発行してもらって金額を確認しましょう。

③生命保険

被相続人(亡くなられた方)が設定していた保険金の額です。 保険会社から受け取る通知に記載されている額をそのまま使います。

注意するべき点は、生命保険金は相続人1人につき、500万円の非課税枠があることです。 非課税枠とは下記の数式で求められる額は税金を課税しないという制度です。

例えば相続人が3人で、総額3,000万円の生命保険を相続した場合

となり、本来であれば3,000万円に課税されるところ、課税されるのは1,500万円で済みます。

上記の計算はイメージをもってもらうための計算で実際は違いますが、このように比較すると非課税枠を使った方が節税対策として有効ということがわかります。

生命保険はそもそも相続税になるのか、所得税になるのかといったこともありますので生命保険金についての詳しいことは「税理士がわかりやすく解説!知っておきたい”みなし相続財産”の全て」をご覧ください。

ただ、保険については論点が膨大になりますため、こちらも保険会社から送られてくる支払い通知書の金額をそのまま使うことをお勧めします。

(2)負の財産

負の財産とは借金や未払金などの負債を指します。

例えば、被相続人(亡くなられた方)が払い終えていない住宅ローンや銀行からの借り入れなどです。

ご高齢の方であれば、ローンは完済されているケースがほとんどですので、ない方の方が多いと思います。

投資用のマンションなどをお持ちの方はローンが残っている場合もありますが、多くは団信という保険が付されているケースが多く、ローンは保険によって完済されるため、基本的には計上できるケースは少ないと思います。

(3)葬儀費用などの債務

葬式費用も、相続財産からマイナスすることができます。

葬式費用は種類が様々あり、控除できる葬式費用に該当しないものもあります。 控除できる葬式費用についての詳しいお話は「相続税の納税額は葬儀費用で減らすことができる」の記事の中の「2-1.相続財産から差し引くことができる葬儀費用11項目」をご覧ください。

財産を合計して遺産総額を求める

(1)正の財産 (2)負の財産 (3)葬儀費用などの債務 各財産の額を求めることができたので全てを合計します。

遺産総額がわかりましたら、次は相続人の人数を調べます。

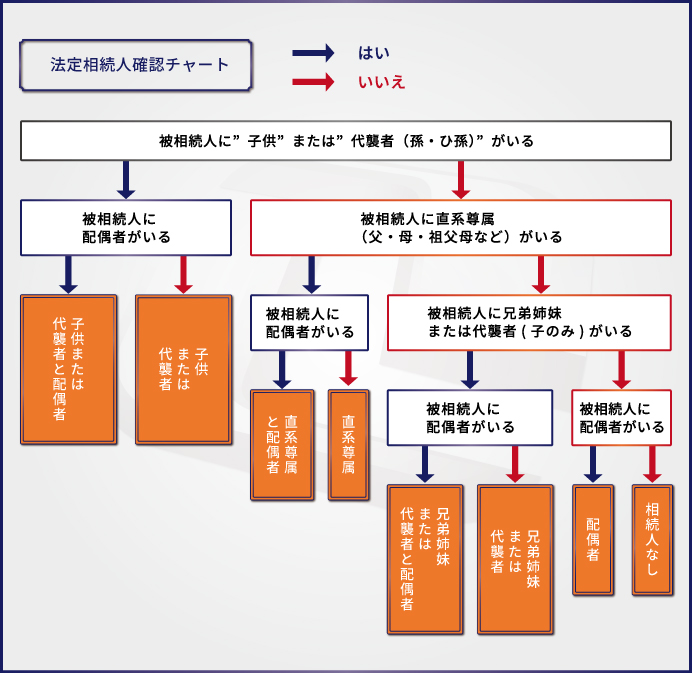

1-2.相続人の人数を調べる

相続人の人数を把握しましょう。 相続人は簡単に言って誰が該当するかというと

- 配偶者(夫・妻)

- 子

です。 下記の「法定相続人確認チャート」も参考にしてください。

【ワンポイント用語解説】

※被相続人:亡くなられた方のことです。

※代襲者:例えば、親よりも子が先に死亡してしまった場合に、孫がいれば死亡した子の立場を引き継いで相続人となります。この場合の孫を代襲者(代襲相続人)といいます。 被相続人(亡くなられた方)の両親や親族が該当する場合もありますが、特殊なパターンにもなりますので、詳しくは「相続人の範囲がすぐに分かる方法(簡単フローチャート付)」をご覧ください。

厳密に相続人の人数を調べるときは、被相続人(亡くなられた方)の出生から死亡までの連続した戸籍謄本を取得します。 離婚歴がある場合には念のため戸籍謄本を取っておいたほうがよい場合もありますが、相続税の概算ではそこまでしなくてもとりあえずは大丈夫でしょう。

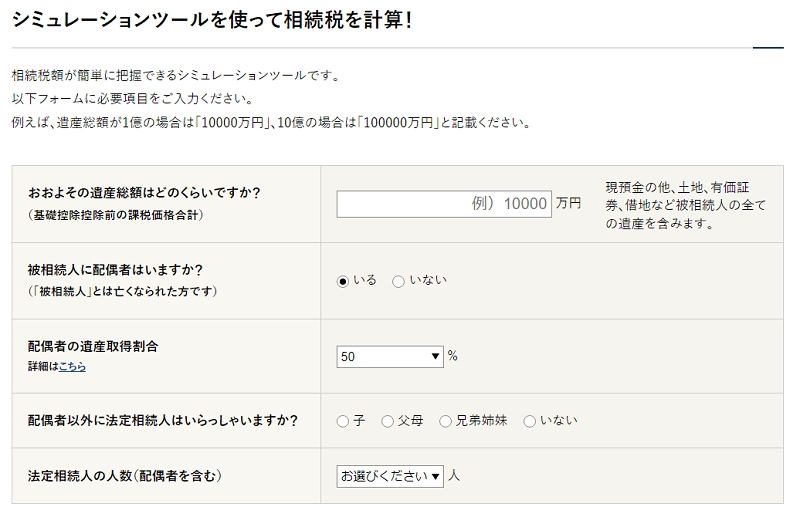

1-3.シミュレーションソフトを使い相続税を算出する

- 遺産総額

- 相続人の人数

と、シミュレーションソフトで相続税を計算するためのパーツが揃いました。 あなたがいくら税金を支払うべきなのか相続税シミュレーションソフトを使って相続税の総額を求めます。

●遺産総額

●遺産総額「1-1.遺産総額を求める」で求めた遺産総額を入力してください。

●配偶者の有無

配偶者の有無を選択してください。

●配偶者の遺産取得割合

配偶者が財産の何%を取得するかということですが、この記事では、遺産の取得割合や配偶者の税額軽減の計算は最後の工程で行いますので、0%と設定してください。0%にしなければ、配偶者の税額軽減の特例を加味してしまい、申告の要否の判断に必要な概算金額が出せなくなってしまいます。

●配偶者以外の法定相続人の続柄

あてはまる項目を選択してください。

●法定相続人の人数(配偶者も含む)

「1-2.相続人の人数を調べる」で求めた相続人の人数を入力してください。

上記の情報を記載したら、相続税額が出てきます。

1万円でも計算結果がでたら相続税の申告が必要

全ての項目を記入した後に算出された額が1万円でもありましたら相続税の申告が必要になります。

シミュレーションソフトでは基礎控除は差し引かれているので、他に使うべき特例や控除がなければ支払うべき相続税の目安になります。

改めて強調しますが、ここで算出される額は“相続税の総額”です。 あなたが支払うべき相続税を計算するには、この計算結果で算出された相続税をさらに相続人の財産の取り分に応じて振り分けます。

例えば、兄弟2人で相続、シミュレーションソフトの計算結果で200万円の相続税を支払わなければいけないとします。

といった場合に、兄が支払うべき相続税は200万のうち70%の140万円、弟が支払うべき相続税は30%の60万円となります。

2.相続税の計算の具体例

ここまで、

- 遺産総額を求める

- 相続人の人数を調べる

- シミュレーションソフトを使い相続税を算出する

の手順を経て相続税の計算方法をご紹介させていただきました。 しかし方法論だけでは計算するにあたりイメージするのが難しいと思いますので、具体例をもってご説明します。

平成27年8月11日 父が死亡

残された家族(相続人):母と兄(24歳)と妹(20歳)

①遺産総額を求める

まずは父が残した遺産の総額を求めます。 計算して求められる遺産総額は以下のとおりです。

【財産内訳】

| 価額 | 課税額 | 備考 | |

|---|---|---|---|

| 土地 | 6,000万円 | 6.840万円 (概算価格) | 6,000万円(固定資産税評価明細書の記載額)×1.14 = 6,840万円 |

| 現金 | 3,000万円 | 3,000万円 | 銀行口座・家にあるものを含む |

| 生命保険金 | 2,000万円 | 500万円 | 生命保険金(2,000万円)-(500万円 × 相続人の人数(3人))= 500万円 |

| 価額 | 備考 | |

|---|---|---|

| 借金 | 800万円 |

|

| 葬式費用 | 400万円 | 通夜、告別式に際し葬儀会社に支払った費用 ・通夜、告別式に係る飲食費用 ・葬儀に関しお手伝いしてもらった人などへの心付け ・お布施、戒名料、読経料 ・埋葬、火葬、納骨にかかった費用 の合計 |

遺産総額から、債務や葬式費用を差し引きます。

遺産総額:1億340万円 - 債務・葬式費用:1200万円

=課税対象遺産総額(非課税などの適用後): 9,140万円

この具体例の場合、9.140万円が相続税の課税対象となります。

②相続人の人数を調べる

相続人の人数を把握します。 今回、相続人は計3人(母・子二人)です。

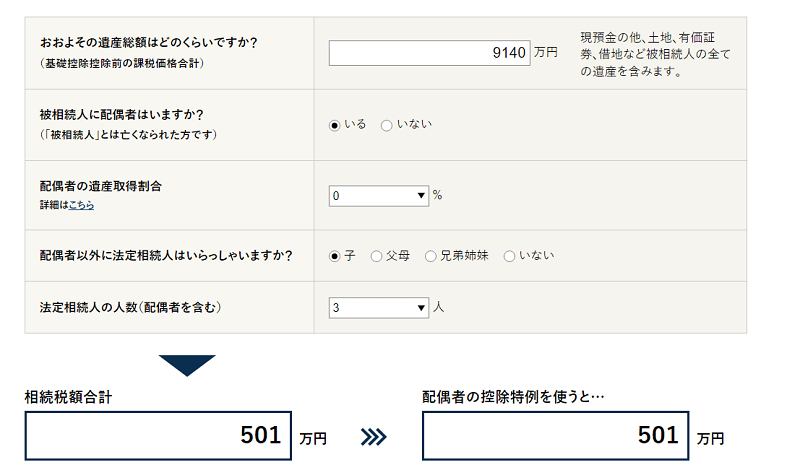

③シミュレーションソフトを使い相続税を算出する

シミュレーションソフトに必要事項を入力していきます。

●遺産総額

非課税などを適用した課税対象遺産総額9,140万円を入力します。万円単位なので「9140」とだけ入力します。

●配偶者の有無

配偶者がいるので「あり」を選択します。

●配偶者の遺産取得割合

実際の取り分は後で決められるので、ここでは0%にします。 0%にしなければ、配偶者の税額軽減の特例を加味して計算するため、申告の要否に必要な概算金額が出せなくなるからです。

●配偶者以外の法定相続人の続柄

配偶者(母)以外に子二人が相続人になっているため、「子」を選択します。

●法定相続人の人数(配偶者も含む)

相続人は計3人(母・子二人)ですから、「3」を選択します。  必要事項を入力すると、相続税合計として「501万円」という金額が求められます。

必要事項を入力すると、相続税合計として「501万円」という金額が求められます。

ここで求められたのは相続税の総額なので、各相続人の税金支払い分を求めるには501万円を母・兄・妹の3人の財産の取り分に応じて振り分けていきます。

④遺産の取り分を決定する

課税対象となる財産総額を母数にして各相続人の相続財産の受け取り割合を求めます。

今回の例では課税対象となる遺産総額は9,140万円なので、9,140万円を母数にして各相続人の取り分を求めます。

今一度まとめると、相続した財産は以下のとおりになります。

- 土地:6,840万円(固定資産税評価明細書の記載額×1.14)

- 現金(銀行口座・家にあるものを含む):3,000万円

- 生命保険金:2,000万円

- 借金:800万円

- 葬式費用:400万円

話し合いの結果、以下のように財産を分けるとします。

母:土地を相続(6,840万円)

兄:生命保険*と借金と現金、葬式費用を相続(500万円 、-800万円、1,500万円、-400万円)

妹:現金を相続(1,500万円)

*生命保険は非課税枠適用後の金額を使用 それぞれの取り分は課税遺産総額:9,140万円に対しての割合になりますのでそれぞれの割合を計算すると

兄:生命保険・借金・現金・葬式費用 {500万円 - 800万円 + 1,500万円 - 400万円}÷ 9,140万円 = 約9%

妹:現金 1,500万円 ÷ 9,140万円 = 約16%

算出されたそれぞれの取り分に相続税額の総額を掛けていきます。

母:501万円 × 75% = 376万円

兄:501万円 × 9% = 45万円

妹:501万円 × 16% = 80万円

それぞれ支払うべき税金が算出され、総額501万円の相続税が発生するため、申告が必要ということがわかりました。

実際の申告では、下記、「3.さらに正確な相続税を計算する(各種控除・特例)」で説明する控除を利用したり、財産の評価を精査して、税額を求めます。

3.さらに正確な相続税を計算する(各種控除・特例)

ここまでで相続税の総額の計算ができました。 最後にこの相続税の総額から税額控除を適用してあなたが支払うべき相続税を決定します。

最終的にあなたが支払う相続税は、 あなたが支払うべき相続税 - 税額控除額 として計算した税額です。

税額控除は以下の6種類があります。

②配偶者の税額軽減

③未成年者の税額控除

④障害者の税額控除

⑤相次相続控除

⑥外国税額控除

相続税の概算計算においては、上記のうち税額への影響が大きい ②配偶者の税額軽減 ③未成年者の税額控除 ④障害者の税額控除、および被相続人の自宅を相続する場合につかえる「小規模宅地等の特例」に絞って考えていくことにしましょう。

3-1.配偶者の税額軽減

【適用対象となる方(相続人)】

民法の規定による配偶者

【控除できる金額】

配偶者が取得する財産の総額が1億6千万円以下である場合には、配偶者は相続税がかかりません。

また、配偶者が取得する財産の総額が1億6千万円を超えていても、その配偶者の取得する財産の割合が法定相続分の範囲内であれば、配偶者は相続税がかかりません。

従って、財産の内、配偶者が取得する財産については、相続税がかからないケースが多いと考えていただいて問題ございません。

【具体例】

先ほどの例では、母(被相続人の配偶者)は、土地を相続し、相続税の納税義務がありました。

取得する財産:土地を相続(6,840万円)

相続税額(控除等適用前):501万円 × 75% = 376万円

しかし、取得する財産の総額が1億6千万円未満のため、配偶者の税額軽減が適用され、実際の納税額は【0円】となります。

配偶者控除について、詳しく知りたい方は「【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説」をご覧ください。

3-2.未成年者の税額控除

【適用対象となる方(相続人)】

相続開始日(被相続人の死亡日)現在で、18歳未満の未成年

(相続開始日が令和4年3月31日以前の場合は「20歳未満の未成年」)

【控除できる金額】

10万円 × その未成年者が満18歳になるまでの年数 ※

※ 1年未満の期間は切り上げます

相続開始日が令和4年3月31日以前の場合は「満20歳になるまでの年数」となります

配偶者控除について、詳しく知りたい方は「相続税の未成年者控除とは?適用要件や控除額計算方法も解説」をご覧ください。

3-3.障害者の税額控除

【適用対象となる方(相続人)】

相続開始日(被相続人の死亡日)現在で、85歳未満の障害者

【控除できる金額】

一般障害者の場合: 10万円 × その障害者が満85歳になるまでの年数 ※

特別障害者の場合: 20万円 × その障害者が満85歳になるまでの年数 ※

※ 1年未満の期間は切り上げます

障害者控除について、詳しく知りたい方は「相続税の障害者控除はいくら減額?要件・計算方法・2回目の注意点も解説」をご覧ください。

3-4.小規模宅地等の特例

小規模宅地等の特例とは、被相続人等の自宅や事業をしていた宅地等の相続税評価額を、最大80%減額できる特例です。主に4つの利用区分に分類されています。

| 上限面積 | 減額割合 | |

|---|---|---|

| 特定居住用宅地等(住んでいた土地) | 330㎡ | 80% |

| 特定事業用宅地等(事業をしていた土地) | 400㎡ | 80% |

| 特定同族会社事業用宅地等(同族会社のための土地) | 400㎡ | 80% |

| 貸付事業用宅地等(貸付事業をしていた土地) | 200㎡ | 50% |

いずれの宅地にも、下記の条件が必須です。

- 被相続人等の事業又は居住の用に供されていた宅地等である

- その宅地等が建物又は構築物の敷地である

「同居していた土地や家」を相続する場合などは、適用を検討できるケースが多いでしょう。

【具体例】

先ほどの例で、母(被相続人の配偶者)が相続した土地に、小規模宅地等の特例が適用できたとします。

減額される金額:6,840万円×減額割合80%= 5,472万円

課税価格:6,84万円 – 5,472万円 = 1,368 万円

このように、小規模宅地等の特例の適用できれば大幅な減額ができます。

ただし他にも厳しい条件があるため、小規模宅地等の特例を適用させたい場合は、相続に強い税理士に相談することをおすすめします。

参考:【小規模宅地等の特例】相続税評価額を最大80%減額!適用要件・計算方法を解説

簡単に述べましたが控除や特例についてもっと知りたい・控除額を詳しく知りたいという方は各控除の詳細記事を参考にしながら控除額の計算をしてください。

4.相続税の計算が業務としてできるのは税理士のみ

相続税を計算するための方法と具体例を見てきました。

まず、遺産総額と相続人の人数を調べたのちに相続税の総額を決定します。次に、相続税の総額を相続人ごとの取り分に応じて振り分け、最後に控除を当てはめて支払うべき相続税を決定します。

冒頭でも述べましたが、ここでご紹介したのは概算です。

正確に相続税の計算をしようとすると、計算式を当てはめるだけでなく税務署が納得するような計算の根拠が必要になります。初めての方がやると労力がかかり、税務調査のリスクもあることからオススメはしていません。

実際にあなたが支払う相続税がいくらになるか適切な答えを得るには、相続に強い税理士に相談しましょう。税理士以外の人が、お客様の相続税を個別具体的に計算すると税理士法違反になり、それは違法なものとなりますのでご注意ください。

税理士法人チェスターは、年間3,000件を超える相続案件を取り扱っており、高品質の申告サービスをご提供しております。

相続発生後の方の初回のご面談は無料で行っておりますので、お気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編