配偶者控除とは何かを分かりやすく解説。相続税にも控除がある?

配偶者控除は頻繁に法改正されるため、分かりにくいと感じている人も多いでしょう。どのような人が配偶者控除の対象になるのか、分かりやすく解説します。一般的に知られている所得税などの優遇以外に、相続税の配偶者控除についても見ていきましょう。

この記事の目次 [表示]

1.配偶者がいる人の税金面の優遇

配偶者控除とは、配偶者がいる人の税金を優遇する制度です。また配偶者特別控除を受けられるケースもあります。それぞれどのような制度なのか、概要を紹介します。

1-1.配偶者控除か配偶者特別控除が活用できる

控除には『差し引く』という意味があります。『配偶者控除』は、特定の条件を満たす配偶者のいる納税者の所得から、一定の金額を差し引く制度です。

『配偶者特別控除』は、配偶者の所得が一定額を超えたときに受けられます。所得税から差し引かれるのは配偶者控除と同じですが、納税者と配偶者の所得によって段階的に控除額が変わる点が違いです。

所得は所得税や住民税を計算する際に使われる基準のため、税額を抑える働きがあります。ただし、納税者本人の合計所得金額が1,000万円を超えると控除の対象外です。

参考:No.1191配偶者控除|国税庁

参考:No.1195配偶者特別控除|国税庁

1-2.配偶者控除を受けるには

配偶者の合計所得金額が『48万円』以下であれば、配偶者控除を受けられます。加えて合計所得金額が『48万円超103万円以下』なら、配偶者特別控除の対象です。

対象となる配偶者がいる会社員は、年末調整で『給与所得者の配偶者控除等申告書』を提出すると控除を受けられます。勤務先の企業へ提出すると、企業から所轄の税務署へ提出する仕組みです。

ただし結婚のタイミングによって、配偶者控除や配偶者特別控除の対象者であっても、年末調整で手続きできない場合もあるでしょう。このようなケースでは『確定申告』をすれば所得税の還付を受けられます。

参考:No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき|国税庁

2.配偶者控除とは?

納税者の所得から控除を受けられる配偶者控除について、くわしく見ていきましょう。控除される金額や条件のほか、103万円の壁といわれる点も解説します。

2-1.配偶者控除では13~38万円が控除される

配偶者控除は、納税者の合計所得額によって控除される金額が下記の通り異なります。合計所得額が大きくなるほど控除額が少なくなる仕組みです。

- 900万円以下:38万円

- 900万円超950万円以下:26万円

- 950万円超1,000万円以下:13万円

控除対象配偶者のうち、その年の12月31日時点で『70歳以上』の配偶者を『老人控除対象配偶者』といいます。同じように控除を受けられますが、通常の配偶者控除より控除額が高いのが特徴です。

- 900万円以下:48万円

- 900万円超950万円以下:32万円

- 950万円超1,000万円以下:16万円

2-2.配偶者控除が受けられる人の条件

配偶者の合計所得金額が48万円以下という条件のほかにも、配偶者控除を受けるには満たすべき条件があります。まず配偶者は民法の規定にのっとっていなければいけません。内縁関係では対象とならない点に注意しましょう。

納税者と同一生計であることも、必要な条件です。納税者が青色申告や白色申告をしている事業主である場合、配偶者が事業専従者として給与の支払いを受けていないことも満たしている必要があります。

加えて納税者本人の合計所得金額が1,000万円以下である点も、配偶者控除を受ける条件です。

参考:No.1191配偶者控除|国税庁

参考:No.1190配偶者の所得がいくらまでなら配偶者控除が受けられるか|国税庁

2-2-1.103万円の壁とは

『103万円の壁』という言葉を聞いたことがある人は多いでしょう。配偶者がパートとして給与を得る場合、収入が103万円までなら、給与所得控除55万円を差し引くと所得48万円となり、配偶者控除の対象です。

さらに基礎控除48万円が差し引かれることで、配偶者本人に税金がかかりません。税金の負担が増えないよう、パート収入を103万円までに抑えて働く人が多いことから、このように呼ばれています。

参考:No.1800パート収入はいくらまで所得税がかからないか|国税庁

参考:家族と税|国税庁

3.配偶者控除が対象外の人は配偶者特別控除

配偶者の合計所得額が48万円を超えると、配偶者控除は対象外です。ただし合計所得額が133万円以下であれば、配偶者特別控除を受けられるかもしれません。配偶者特別控除の条件や、150万円の壁・201万円の壁について確認しましょう。

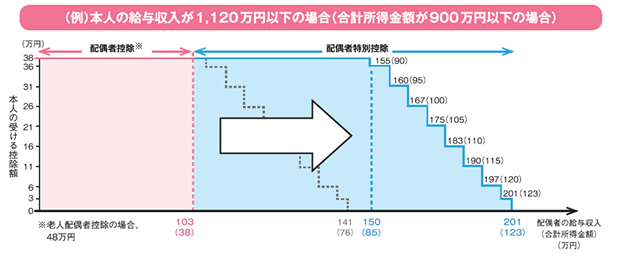

3-1.配偶者特別控除では1~38万円が控除

48万円を超える所得がある配偶者でも『1~38万円』の配偶者特別控除の対象となるかもしれません。配偶者の合計所得金額が48万円超133万円以下の場合が対象です。

控除額は納税者の合計所得金額との組み合わせで決まります。配偶者控除との違いは、配偶者の合計所得金額に応じて段階的に控除額が変わる点です。

配偶者控除で設けられている老人控除対象配偶者のように、年齢によって増額される仕組みはありません。

3-2.配偶者特別控除が受けられる人の条件

配偶者特別控除を受けるためには、下記の条件を満たしている必要があります。

- 納税者の合計所得金額が1,000万円以下

- 民法で定められている配偶者であること

- 配偶者と同一生計であること

- 納税者が青色申告や白色申告の事業者の場合、その年に配偶者は事業専従者として給与を受け取っていないこと

- 配偶者の合計所得金額が48万円超133万円以下

- 夫婦でお互いに配偶者特別控除を受けていないこと

夫婦によっては、お互いに配偶者特別控除内の所得といったケースもあるでしょう。そのようなときも、配偶者特別控除が適用されるのはどちらか一方のみです。

3-3.150万円、201万円の壁とは

『150万円の壁』とは、配偶者特別控除が徐々に減っていく年収を意味します。年収150万円でゼロになるわけではありませんが、少しずつ減っていく分岐点として考えましょう。

配偶者特別控除がゼロになり適用対象外となるのは、年収201万円です。控除がまったく適用されなくなる年収として『201万円の壁』と呼ばれています。

4.相続における配偶者控除とは

一般的によく知られている配偶者控除は、所得税の制度で、納税者の所得から引かれるものです。加えて配偶者控除は相続税にも設定されています。相続税額が大きく変わる控除のため、制度をよく把握して活用することが大切です。

4-1.無税の条件は1億6,000万円または配偶者の法定相続分相当額のいずれか多い金額までなど

夫や妻が亡くなったとき、配偶者が引き継ぐ相続財産は配偶者控除(配偶者の税額軽減制度)を受けられます。遺産額1億6,000万円までか、法定相続分相当額までが非課税になる仕組みです。

例えば夫が亡くなり、妻が評価額5,000万円の自宅を相続したとします。このとき本来であれば相続税がかかりますが、配偶者控除が適用されれば非課税で相続可能です。

ただし、対象となるのは、配偶者が実際に相続した相続財産に限られます。そのため、相続税の申告期限までに遺産分割が終わっていなければ適用されません。

期限内に遺産分割終了の見込みがないようであれば、相続税の申告書へ『申告期限後3年以内の分割見込書』を添えて提出しましょう。申告期限から3年以内に遺産分割が実行されれば、配偶者控除が可能です。

参考:財産を相続したとき|国税庁

参考:No.4158 配偶者の税額の軽減|国税庁

4-1-1.配偶者に相続する財産を増やし配偶者控除により相続税負担を減らすと二次相続に影響

相続税の配偶者控除は、とても影響の大きな仕組みです。利用すれば数千万円の相続税がゼロになるケースもあります。ただし『二次相続』を考慮した相続が重要です。

一次相続のときに子どもより配偶者に相続する財産の割合を増やし、配偶者控除を使い相続税を大きく減らせたとしても、配偶者が亡くなったときに発生する二次相続では、配偶者から財産を相続した子どもは配偶者控除を利用できません。高額な相続税が発生し、子ども世代へ大きな負担になる可能性があります。

4-2.配偶者控除を適用するための手続き

適用に手続きが必要な制度という点も要注意です。具体的には相続税を申告するときに、税額軽減の明細を記載するとともに、戸籍謄本・遺言書の写し・遺産分割協議書の写し・配偶者の取得財産が分かる書類を添えます。

配偶者控除の適用で相続税額がゼロになる場合でも、手続きしなければ控除が適用されず追徴課税されるかもしれません。相続税の申告後に遺産分割が行われたときにも、成立した翌日から4カ月以内に更生の請求を行う必要があります。

5.要件を確認して配偶者控除を上手に活用

一般的によく知られている配偶者控除は所得税の制度で、納税者の所得から決められた控除額が差し引かれる制度です。納税者にも配偶者にも条件がありますが、満たすと税の負担を抑えられるポイントといえます。

相続税の配偶者控除を活用すれば、数千万円の相続税をゼロにできるかもしれません。ただし利用には手続きが必要なことに加え、うまく使うには二次相続についても考える必要があります。

どちらの配偶者控除も、仕組みをよく知って使いましょう。相続税に関しては『税理士法人チェスター』へ相談するのもよい方法です。

『相続税の配偶者控除』については、下記もご覧ください。

https://chester-tax.com/encyclopedia/8987.html

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編