定期預金の相続税計算と手続手順|トラブル回避のポイントを押さえよう

定期預金の相続税は、手順を理解することで誰でもわかりやすく計算できます。相続税の評価額を計算する方法は、利息も計算に含まれることだけを理解すれば普通預金と大差がありません。

また相続手続の手順も、シンプルな4つのステップで把握できます。税額の計算方法や手続の手順を把握しながら定期預金の相続にかかわる疑問を解消し、手間や精神的な負担を減らしましょう。

この記事の目次 [表示]

1.定期預金の相続税評価|利息も含めて評価する

定期預金の相続税評価額は、相続開始時点の残高に、相続開始日に預金口座を解約した場合に支払われる利息を加算します。定期預金は普通預金より、利息が高額となる可能性もあるためです。

1-1.定期預金の相続税評価額の計算式

相続税の申告で定期預金の価額を評価する場合の計算式は、以下のとおりです。

預金残高+相続開始日までの利息(既経過利息)-利息にかかる税金※

※源泉徴収されるべき所得税の額に相当する金額

相続開始日時点の預金残高に、同時点で解約した場合の利息(既経過利息)を加算します。そして、その利息にかかる税金を差し引くことで、定期預金の相続税評価額が算出されます。

1-2.既経過利息とは|相続開始日時点までの利息

既経過利息とは、定期預金を相続開始日時点で解約したと仮定した場合の利息のことです。

実際に解約するかどうかは関係なく、預入時から相続開始日までの期間を対象にした利息を計算します。計算は金融機関が行い、残高証明書や既経過利息計算書に記載されます。

定期預金の相続税評価では、既経過利息からその20.315%分に税金(所得税・復興特別所得税・住民税)を差し引きます。

2.定期預金にかかる相続税の計算方法

相続税は、亡くなった被相続人の財産を相続した人に課税されます。定期預金も相続税の課税の対象になります。

ここでは定期預金を相続する場合の相続税の計算方法を解説します。

2-1.相続税額の計算例|妻と子ども2人が遺産相続した場合

実際の相続税額がいくらになるのか、妻と子ども2人が遺産相続した場合にあてはめて計算します。相続税額の計算方法は、下記の流れです。

- 評価額を計算

- 基礎控除額と相続税課税対象金額を計算

- 相続税の総額を計算

- 各相続人の相続税額を計算

これから、下記の場合に相続税額がいくらになるのかを計算します。

| 被相続人 | 夫 |

|---|---|

| 相続人(法定相続分) | 妻:1/2 子2人:各1/4 |

| 相続財産 | 普通預金(相続開始日の残高):500万円 |

| 定期預金(相続開始日の残高):7000万円 ・預入日から相続開始日までの日数:255日 ・満期利率:年利0.08% ・中途解約利率:年利0.04% | |

| 分割方法 | 法定相続分で分割 |

2-1-1.評価額を計算

まず、定期預金と普通預金の評価額を計算します。定期預金の既経過利息は、中途解約利率で計算します。

なお、既経過利息の計算は、実際には金融機関が行い、残高証明書や既経過利息計算書に記載されます。

| 1.評価額を計算 | 評価額 | 評価方法(計算式) |

|---|---|---|

| 定期預金 | 7001万5588円 | 既経過利息の計算(中途解約利率、円未満切捨) ・7000万円×0.04%×255日÷365日=1万9561円 源泉所得税等の計算(円未満切捨) ・1万9561円×20.315%=3973円 相続税評価額 ・7000万円+(1万9561円-3973円)=7001万5588円 |

| 普通預金 | 500万円 | 相続開始日の残高 |

| 合計 | 7501万5588円 | 7001万5588円+500万円 |

2-1-2.基礎控除額と相続税課税対象金額を計算

次に、相続税の基礎控除額と相続税の課税対象となる金額を計算します。

| 2.基礎控除額と 相続税課税対象金額を計算 | 金額 | 計算式 |

|---|---|---|

| 基礎控除額 | 4800万円 | 3000万円+600万円×3人(妻、子2人) |

| 課税対象金額 | 2701万5000円 | 7501万5588円-4800万円=2701万5588円 (端数処理:1000円未満切捨) |

評価額の合計から基礎控除額を差し引き、相続税の課税対象となる金額を計算します。相続税の基礎控除額は「3000万円+600万円×相続人の人数」の計算式で求めます。

2-1-3.相続税の総額を計算

続いて、相続税の総額を計算します。

| 3.相続税の総額を計算 | 相続税額 | 計算式 |

|---|---|---|

| 妻 | 152万6050円 | 2701万5000円×1/2=1350万7500円 (端数処理:1000円未満切捨) 1350万7000円×15%‐50万円=152万6050円 |

| 子2人 | 135万600円 | 2701万5000円×1/4=675万3750円 (端数処理:1000円未満切捨) 675万3000円×10%=67万5300円 67万5300円×2人(子2人)=135万600円 |

| 総額 | 287万6600円 | 152万6050円+135万600円=287万6650円 (端数処理:100円未満切捨) |

評価額の合計が基礎控除額を上回っている場合は、相続税の申告が必要となります。相続税の課税対象となる課税遺産総額から、法定相続人ごとに相続税を計算します。

相続税額の総額を計算する流れは、以下のとおりです。

- 相続税の課税対象となる課税遺産総額を、相続人が法定相続分によりそれぞれ相続したとして法定相続分で分割

- 相続税の税率(相続税の速算表)をもとに、法定相続分で分割した取得金額に税率をかけて仮の相続税額を計算

- 各相続人の相続税額すべてを合計して相続税の総額を算出

相続税率は、国税庁のホームページで確認できます。相続開始日が平成27年1月1日以降の場合の税率は、以下のとおりです。

| 法定相続分に応ずる取得金額(基礎控除後) | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

2-1-4.各相続人の相続税額を計算

最後に、各相続人が実際に納める税額を計算します。

| 4.各相続人の相続税額の計算 | 相続税額 | 計算式 |

|---|---|---|

| 妻 | 0円(配偶者の税額軽減) | 287万6600円×1/2=143万8300円 ※配偶者の税額軽減により、結果的に0円となる。 |

| 子2人 | 143万8200円 | 287万6600円×1/4=71万9150円 (端数処理:100円未満切捨) 71万9100円×2人(子2人)=143万8200円 |

算出した相続税の総額から、遺言書や遺産分割協議などの結果で各相続人が実際に取得した相続割合を適用し計算します。各相続人の納税額の計算方法は、以下のとおりです。

- 相続税の総額を、各相続人が実際に取得した相続割合に応じて割り振って、各相続人の相続税額を計算

- 被相続人の配偶者、父母、子以外の人は相続税額を2割加算

- 各相続人の相続税額から各種の税額控除額(配偶者の税額軽減、未成年者控除、障害者控除など)を差し引き、各相続人の納税額を計算

被相続人の配偶者は、「配偶者の税額軽減」により相続財産のうち正味の額が「1億6000万円」または「配偶者の法定相続分相当額」のうち、どちらか多い金額まで相続税がかからなくなります。

当該ケースで配偶者が取得する正味の遺産額は1億6000万円を下回るため、相続税は課せられません。

3.定期預金の相続手続|シンプルな4ステップで解説

定期預金の相続手続には、以下の4ステップが必要です。普通預金の相続手続も同様の流れでおこないます。

3-1.金融機関へ手続を申し込む

金融機関で相続手続する場合、まずは被相続人と取引のあった金融機関に相続が発生したことを知らせるための申し出が必要です。

必要書類の説明を受け、金融機関ごとに定められた方法で手続を進めます。

3-2.必要書類を準備する

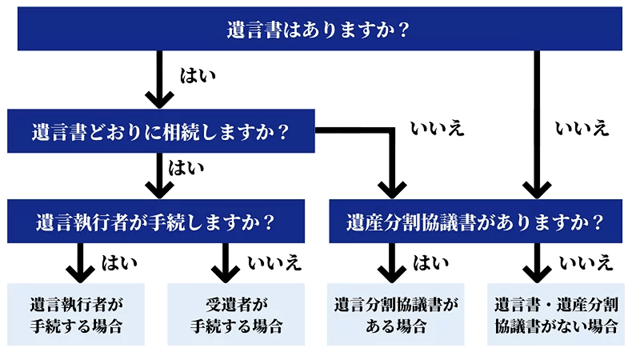

相続手続を進めるため、必要書類を準備します。必要書類は、以下のパターンによって異なります。

- 遺言書があり遺言執行者が手続する場合

- 遺言書があり受遺者が手続する場合

- 遺産分割協議書がある場合

- 遺言書および遺産分割協議書がない場合

以下のフローチャートにしたがって、どの手続に当てはまるかを確認します。

▲相続手続のフローチャート

3-2-1.遺言書があり遺言執行者が手続する場合

遺言書があり、遺言執行者が手続する場合の必要書類は以下のとおりです。

| 必要書類 | 請求先 | 概要 | 費用 |

|---|---|---|---|

| 被相続人の戸籍(除籍)謄本(原本) | 市区町村役場 | 被相続人の死亡が分かる戸籍(除籍)謄本。 金融機関によっては、被相続人の出生~死亡までの戸籍(除籍・改製原戸籍)謄本が必要。 | 戸籍謄本:1通450円 除籍謄本:1通750円 改製原戸籍謄本:1通750円 |

| (上記の戸籍(除籍)謄本に代えて) 「法定相続情報一覧図」の写し(金融機関によっては、扱っていないところもあり) | 法務局 | 被相続人の出生から死亡までの戸籍(除籍・改製原戸籍)謄本、住民票(除票)の写し、相続人の戸籍謄本、住民票の写しなどを収集し法務局に申し出ることで交付される。 | 無料 |

| 遺言執行者の印鑑登録証明書(原本) | 市区町村役場 | - | 1通300円程度 |

| 遺言執行者の実印 | - | - | - |

| 遺言書(原本) | - | 公正証書遺言の場合は遺言書謄本の原本、自筆証書遺言・秘密証書遺言の場合は家庭裁判所での検認が必要。 遺言者が自筆証書遺言書保管制度を利用し、自筆証書遺言に代えて遺言書情報証明書を提出する場合は検認が不要。 | - |

| 検認済証明書(原本) | 家庭裁判所 | 検認申立:800円(収入印紙) 連絡用の郵便切手:金額は家庭裁判所により異なる 検認済証明書の申請:150円(収入印紙) | |

| 遺言書情報証明書(原本) | 法務局 | 1通1400円(収入印紙) | |

| 遺言執行者選任審判書謄本(原本) | 家庭裁判所 | 家庭裁判所で遺言執行者が選任されている場合に必要(遺言書で指定された者が就任する場合は不要) | 800円(収入印紙) |

| 相続に関する依頼書 | 銀行窓口 | - | - |

| 被相続人の資産情報 | - | 預金口座通帳、証書類、キャッシュカード、貸金庫の鍵など。 | - |

3-2-2.遺言書があり受遺者が手続する場合

遺言書があり、受遺者が手続する場合の必要書類は以下のとおりです。

| 必要書類 | 請求先 | 概要 | 費用 |

|---|---|---|---|

| 被相続人の戸籍(除籍)謄本(原本) | 市区町村役場 | 被相続人の死亡が分かる戸籍(除籍)謄本。 金融機関によっては、被相続人の出生~死亡までの戸籍(除籍・改製原戸籍)謄本が必要。 | 戸籍謄本:1通450円 除籍謄本:1通750円 改製原戸籍謄本:1通750円 |

| (上記の戸籍(除籍)謄本に代えて) 「法定相続情報一覧図」の写し(金融機関によっては、扱っていないところもあり) | 法務局 | 被相続人の出生から死亡までの戸籍(除籍・改製原戸籍)謄本、住民票(除票)の写し、相続人の戸籍謄本、住民票の写しなどを収集し法務局に申し出ることで交付される。 | 無料 |

| 受遺者の印鑑登録証明書(原本) | 市区町村役場 | - | 1通300円程度 |

| 受遺者の実印 | - | - | - |

| 遺言書(原本) | - | 公正証書遺言の場合は遺言書謄本の原本、自筆証書遺言・秘密証書遺言の場合は家庭裁判所での検認が必要。 遺言者が自筆証書遺言書保管制度を利用し、自筆証書遺言に代えて遺言書情報証明書を提出する場合は検認が不要。 | - |

| 検認済証明書(原本) | 家庭裁判所 | 検認申立:800円(収入印紙) 連絡用の郵便切手:金額は家庭裁判所により異なる 検認済証明書の申請:150円(収入印紙) | |

| 遺言書情報証明書(原本) | 法務局 | 1通1400円(収入印紙) | |

| 相続に関する依頼書 | 銀行窓口 | - | - |

| 被相続人の資産情報 | - | 預金口座通帳、証書類、キャッシュカード、貸金庫の鍵など。 | - |

3-2-3.遺産分割協議書がある場合

遺産分割協議書がある場合の必要書類は、以下のとおりです。

| 必要書類 | 請求先 | 概要 | 費用 |

|---|---|---|---|

| 被相続人の戸籍謄本(除籍)(原本) | 市区町村役場 | 被相続人の出生~死亡までの戸籍(除籍・改製原戸籍)謄本。 | 戸籍謄本:1通450円 除籍謄本:1通750円 改製原戸籍謄本:1通750円 |

| 全相続人の戸籍謄本または抄本(原本) | 市区町村役場 | 被相続人との関係が分かる戸籍謄本(または戸籍抄本)、被相続人の戸籍(除籍・改製原戸籍)謄本で確認できる場合は不要。 | 戸籍謄本(抄本):1通450円 |

| (被相続人・全相続人の戸籍(除籍・改製原戸籍)謄本に代えて) 「法定相続情報一覧図」の写し(金融機関によっては、扱っていないところもあり) | 法務局 | 被相続人の出生から死亡までの戸籍(除籍・改製原戸籍)謄本、住民票(除票)の写し、相続人の戸籍謄本、住民票の写しなどを収集し法務局に申し出ることで交付される。 | 無料 |

| 全相続人の印鑑登録証明書(原本) | 市区町村役場 | - | 1通300円程度 |

| 代表相続人の実印 | - | 相続人を代表して相続手続する人(取得する人)の実印。 | - |

| 遺産分割協議書 | - | 全相続人の署名、実印の押印が必要。 | - |

| 相続に関する依頼書 | 銀行窓口 | - | - |

| 被相続人の資産情報 | - | 預金口座通帳、証書類、キャッシュカード、貸金庫の鍵など。 | - |

3-2-4.遺言書および遺産分割協議書がない場合

遺言書および遺産分割協議書がない場合の必要書類は、以下のとおりです。

| 必要書類 | 請求先 | 概要 | 費用 |

|---|---|---|---|

| 被相続人の戸籍(除籍・改製原戸籍)謄本(原本) | 市区町村役場 | 被相続人の出生~死亡までの戸籍(除籍・改製原戸籍)謄本。 | 戸籍謄本:1通450円 除籍謄本:1通750円 改製原戸籍謄本:1通750円 |

| 全相続人の戸籍謄本または抄本(原本) | 市区町村役場 | 被相続人との関係が分かる戸籍謄本(または戸籍抄本)、被相続人の戸籍(除籍・改製原戸籍)謄本で確認できる場合は不要。 | 戸籍謄本(抄本):1通450円 |

| (被相続人・全相続人の戸籍(除籍・改製原戸籍)謄本に代えて) 「法定相続情報一覧図」の写し(金融機関によっては、扱っていないところもあり) | 法務局 | 被相続人の出生から死亡までの戸籍(除籍・改製原戸籍)謄本、住民票(除票)の写し、相続人の戸籍謄本、住民票の写しなどを収集し法務局に申し出ることで交付される。 | 無料 |

| 全相続人の印鑑登録証明書(原本) | 市区町村役場 | - | 1通300円程度 |

| 代表相続人の実印 | - | 相続人を代表して相続手続する人(取得する人)の実印 | - |

| 相続に関する依頼書 | 銀行窓口 | - | - |

| 被相続人の資産情報 | - | 預金口座通帳、証書類、キャッシュカード、貸金庫の鍵など。 | - |

戸籍や印鑑証明書など市区町村役場で発行された書類の発行日が古い場合は、金融機関から再発行を依頼される場合があります。戸籍謄本は発行より1年以内のもの、印鑑証明書は発行より6ヶ月以内のものを準備しておきましょう。

3-3.残高証明書を発行する

相続税の評価額を計算するため、金融機関で残高証明の発行を依頼します。残高証明書の発行を依頼する場合は、必要な書類を用意して金融機関へ持参し、銀行所定の発行依頼書に必要事項を記載します。

残高証明の発行に必要となる書類は、以下のとおりです。相続手続に必要な書類とおおむね共通しています。

| 必要書類 | 概要 |

|---|---|

| 被相続人の戸籍(除籍)謄本(原本) | 口座の名義人(被相続人)の死亡が確認できるもの |

| 請求者が相続人・遺言執行者・相続財産管理人であることが確認できる書類(原本) | 被相続人との関係が分かる戸籍(除籍・改製原戸籍)謄本、遺言書(公正証書遺言、検認済証明書、遺言書情報証明書)、審判書(遺言執行者選任、相続財産管理人選任) など ※金融機関によって異なる |

| (上記の戸籍(除籍・改製原戸籍)謄本に代えて) 「法定相続情報一覧図」の写し(金融機関によっては、扱っていないところもあり) | 被相続人の出生から死亡までの戸籍(除籍・改製原戸籍)謄本、住民票(除票)の写し、相続人の戸籍謄本、住民票の写しなどを収集し法務局に申し出ることで交付される。 |

| 請求者の印鑑登録証明書(原本) | 市区町村役場にて取得 |

| 請求者の実印 | - |

| 被相続人の資産情報 | 預金口座通帳、証書類、キャッシュカード、貸金庫の鍵など(被相続人と金融機関の取引が分かるもの) |

定期預金の残高証明書を依頼する場合は、定期預金の種類によって利息の計算が異なります。利息計算書もあわせて依頼しましょう。

3-4.金融機関へ書類を提出する

必要書類が揃ったら、金融機関へ書類一式を提出します。金融機関の預金を相続するには、各金融機関所定の「相続手続依頼書」が必要です。相続手続依頼書は各金融機関が独自に作成する書類のため、手続する金融機関ごとに用意しましょう。

被相続人が複数の金融機関を利用していた場合は、各機関から取得した用紙に必要事項を記入します。金融機関によっては、法定相続人全員分の署名捺印や印鑑登録証明書が必要です。

金融機関によって手続の方法が異なるため、事前に記載方法や必要書類を確認しておきましょう。

3-4-1.ゆうちょ銀行の場合は2段階の手続が必要

ゆうちょ銀行のみ、2段階の手続が必要となります。窓口で提出する書類が「相続確認表」と「貯金等相続手続請求書(名義書換請求書兼支払請求書)」の2種類であるためです。ゆうちょ銀行の手続は、被相続人が口座を作成した郵便局以外の窓口でもできます。

ゆうちょ銀行での手続の流れは、以下のとおりです。

| 手続の流れと必要書類 | 手続先 | 手続方法 |

|---|---|---|

| 1.「相続確認表」の提出 | 窓口 | ゆうちょ銀行所定の「相続確認表」に必要事項を記入して提出。 相続確認表はゆうちょ銀行のホームページでダウンロードが可能。 |

| 2.「必要書類のご案内」の受領 | 郵送 | 相続確認表の提出から1~2週間程度で発送。 |

| 3.「貯金等相続手続請求書(名義書換請求書兼支払請求書)」と必要書類の提出 | 窓口 | 「必要書類のご案内」に同封されている「貯金等相続手続請求書(名義書換請求書兼支払請求書)」へ必要事項を記入。 案内に従い書類を用意し、ゆうちょ銀行の窓口に提出。 |

| 4.相続払戻金の受領(払戻証書または名義書換された通帳の受領) | 入金または郵送 | 貯金等相続手続請求書の提出から1~2週間程度で代表相続人の通常貯金口座に入金、または希望に応じて以下の書類が届く。 現金での払戻を希望した場合:払戻証書 名義変更を希望した場合:通帳(名義変更後の通帳) |

| 5.払戻証書の現金化 | 窓口 | 払戻証書を受領した場合は、窓口で現金化が必要。 |

ゆうちょ銀行で手続する場合は、以下の点に注意しましょう。

- 相続手続は原則ゆうちょ銀行(郵便局)の窓口対応のみ

- 貯金の払戻金の支払いは現金または名義書換の2種類(代表相続人の通常貯金口座への入金も可)

- 払戻証書はゆうちょ銀行または郵便局の窓口のみ対応

- 貯金額が100万円以下の場合は代表相続人のみで手続可能

4.定期預金の相続における名義変更・解約の選択方法

定期預金を相続する場合は、原則「名義変更」と「解約」のどちらかを選択します。遺産の分割方法が相続人間で確定後、金融機関での手続前に選択肢を決めておくとスムーズです。

相続人の人数や分割方法、金融機関の金利などの情報から、定期預金を名義変更するか解約するか選択します。

4-1.すぐに引き出し予定がなく高金利の場合は名義変更を選択

以下のケースに該当する場合は、名義変更をおすすめします。

- 遺産分割により定期預金を1人で相続する場合

- 預金の金利が高い場合

預金の名義変更とは、被相続人が使用していた預金口座を相続人の名義に変えることです。

相続する定期預金をすぐに使う予定がなく、預金の金利が高い場合は、名義変更をおすすめします。名義変更の場合には、高い金利を引き継げるためです。

ただし、口座の引継ぎは1人のみとなります。遺産分割により定期預金を1人で相続する場合や金利が高い場合は、名義変更を検討してみましょう。

4-2.複数の相続人で遺産を分割する場合は解約を選択

以下のケースに該当する場合は、解約をおすすめします。

解約を推奨するケース

- 複数の相続人で遺産分割する場合

- 預金の金利が低い場合

預金の解約とは、被相続人の預金を現金化して相続人の取得割合にしたがって口座振込することです。利息を含めた金額が容易に分割できるため、複数の相続人で遺産分割する場合は解約の選択をおすすめします。

預金の金利が低い場合は、解約後に金利の高い別預金での再運用も可能です。複数の相続人で相続手続を円満に終わらせたい場合や、高金利の預金で運用しなおしたい場合は解約を選択しましょう。

5.トラブルや負担を回避するため注意したいポイント

定期預金を相続する場合は、トラブルや負担を回避するため、以下のポイントに注意しましょう。

5-1.故人の口座は残高証明書の発行により凍結する

残高証明書の発行を依頼するなど、金融機関に相続の発生を申し出たときは、故人の口座は入出金や振込、振替などが一切できなくなります。これは一般に「口座の凍結」と呼ばれています。凍結する口座が公共料金の引き落とし先となる場合は、事前に変更しておくことも必要です。

葬儀費用の支払いや医療費の精算などで凍結した口座の資金が一時的に必要となった場合は「遺産分割前の相続預金の払戻し制度」を利用できます。

この制度を利用すると、口座(定期預金は明細)ごとの「相続開始日時点の預金残高の3分の1」に、払戻しする相続人の法定相続分をかけた金額が払戻し可能です。払戻金額は、被相続人の取引先金融機関ごとに150万円を上限とします。

5-2.凍結した口座の利用は相続人同士で確認をとる

被相続人が所有していた預金は相続財産であるため、相続人間での遺産分割が必要です。相続人が複数いる場合に単独で払戻しすると、相続人間でのトラブルが発生してしまう可能性もあります。

「遺産分割前の相続預金の払戻し制度」を利用して葬儀費用を払戻しする場合は、遺産の横領を疑われないよう、領収証を保管して使途が分かるようにしておきましょう。

5-3.預貯金の引き出しにより相続放棄できなくなる場合がある

相続放棄を検討している場合は、預貯金の引き出しに注意が必要です。被相続人の預貯金から払い戻した金銭を自己(払い戻した相続人)のために使用した場合、単純承認として相続放棄が認められない可能性もあります。

葬儀費用として使用する場合は、基本的に単純承認とみなされません。しかし、相続人が自己のために使用していないことが証明できるよう、領収証を保管して費用の明細が分かるようにしておきましょう。

6.定期預金の相続税で気になるQ&A

定期預金の相続税で気になるポイントは、事前に確認しておきましょう。疑問や不安が残るポイントを事前に理解しておくことで、相続税の申告をスムーズに進められます。

6-1.定期預金の口座を生前に名義変更すれば相続税がかからない?

被相続人の生前に贈与契約にもとづいて名義変更した場合、課税対象となるのは相続税ではなく贈与税です。なお、被相続人の相続発生後に定期預金口座を名義変更した場合は、相続税の課税対象となります。

親が子ども名義の口座を子どもに知らせず財産管理していた場合は、相続税の課税対象財産となる可能性があります。口座の名義人と口座管理する人が異なる場合は、名義預金つまり口座管理者の財産として扱われるためです。

相続税対策として特定の人に財産を渡す場合は、事前に贈与契約書を作成して銀行振り込みで贈与することをおすすめします。

6-2.名義変更した口座が夫婦の共有財産の場合も贈与税がかかる?

夫婦の共有財産となる口座を名義変更しても、贈与税の対象とならない可能性があります。たとえば共働きの夫婦が、毎月の収入で貯めたお金を管理していた場合です。定期預金口座の名義を夫から妻へ変更しても、贈与税の対象とはなりません。

しかし相続が発生した場合に、共有財産である預金の一部が相続財産として扱われる場合があります。

実務上では、共働き夫婦のどちらかが亡くなって相続が発生した際、定期預金の実質的な所有者が不明な場合は、夫婦の収入額や勤続年数などを考慮して被相続人に帰属した算出金額で判断することがあります。

また、妻が専業主婦の場合は、夫から生活費として受け取っていた財産があまりにも高額であると相続税の対象となる場合もあります。

6-3.相続税の計算に不安の残る素人が計算しても問題ない?

相続税の計算に不安が残る場合は、専門家への相談をおすすめします。相続税の申告が必要なケースでは、被相続人がさまざまな種類の財産を保有している可能性があるためです。

相続税の申告では、財産ごとに課税対象財産となるかどうかの判断や評価が必要となります。たとえば土地を所有していたり会社を経営していたりする場合は、専門知識がないと申告漏れや不備による加算税や延滞税が発生してしまうこともあります。

節税効果のあるさまざまな対策も、慣れていない素人では把握しきれていない場合がほとんどです。知識と経験が豊富な専門家へ相談することで、申告漏れや不備、制度の利用漏れを防ぐことにつながります。

6-4.専門家に相談した場合の費用は?

相続税について専門家に相談した場合の費用は、遺産総額や財産の種類によって異なります。下記は、税理士法人チェスターの相続税申告における税理士報酬規程です。

| 税理士報酬の例(税理士法人チェスターの場合) | |

|---|---|

| 基本報酬額 | |

| 遺産の総額 | 報酬額 |

| ~7千万円 | 45万円(税込49.5万円) |

| 7千万円~1億円 | 55万円(税込60.5万円) |

| 1億円~1億5千万円 | 70万円 (税込77万円) |

| 1億5千万円~2億円 | 90万円 (税込99万円) |

| 2億円~2億5千万円 | 115万円(税込126.5万円) |

| 2億5千万円~3億円 | 140万円 (税込154万円) |

| 3億円~4億円 | 170万円 (税込187万円) |

| 4億円~5億円 | 200万円 (税込220万円) |

| 5億円~ | 別途お見積り |

| 加算報酬 | |

| 土地(1利用区分につき) | 6万円 |

| 非上場株式(1社につき) | 15万円 |

| 相続人が複数の場合(2名以上の場合)※ | 上記基本報酬×10%×(相続人の数-1) |

※5名以上は加算対象となりません。

ご依頼日が申告期限より3か月以内の場合は別途報酬総額の20~50%がかかります。

▲税理士報酬の例(税理士法人チェスターの場合)

会計事務所で遺産総額に応じた基本報酬を決定するのが一般的です。土地や非上場会社の数、および相続人数によって加算する報酬体系を採用しています。

以下のケースでは、別途報酬が加算される可能性もあります。

- 申告期限までの期間が短い

- 相続財産の評価が複雑(土地や不動産)

- 相続税を現金以外の方法で納めることを検討している

- 相続関係が複雑

- 戸籍謄本のような必要書類の取得代行を依頼(取得実費含む)

- 現地調査が必要(交通費のような実費含む)

- 申告後税務調査があった

7.定期預金は4ステップで相続できる|節税対策は専門家に相談を

定期預金の相続は、必要な4ステップを理解することでスムーズに手続可能です。

相続手続は多岐にわたり、相続税の申告期限も決まっているため想像以上に手間がかかります。慣れない手続に時間をかけてしまい、申告漏れや不備で税金が加算されてしまうことのないよう計画的な着手が必要です。残された家族に相続税の申告や納税で負担をかけないためにも、専門家へ事前相談して相続税対策をしておくことも大切です。

相続税申告の対応に不安を感じる場合や節税対策を検討したい場合は、ぜひ税理士法人チェスターにお問い合わせください。相続に詳しい専門税理士に任せることで、申告漏れや制度の利用漏れを防ぎ、財産を贈る人と受ける人がともに安心できる方法をご提案します。

≫≫ 相続手続専門の司法書士法人チェスターへ相談する

≫≫ 相続税専門の税理士法人チェスターへ相談する

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編