【2023年】生前贈与が税制改正!3年から7年へ加算期間が延長。その内容とは?

2023年の税制改正により、相続税の対象となる財産に加算される生前贈与の期間が「相続開始前3年間」から「7年間」に延長されました。

さらに相続時精算課税において基礎控除が創設されるとともに、土地・建物が災害により一定以上の被害を受けた際に相続税の対象となる価格の見直しが行われました。

相続財産に加算される生前贈与の期間の延長と相続時精算課税の基礎控除は、2024年1月1日以後の贈与に適用されます。また、相続時精算課税における相続税の対象となる価格の見直しは、2024年1月1日以後に生ずる災害により被害を受けた場合に適用されます。

本記事では2023年税制改正における贈与税・相続税のトピック、相続税と贈与税の概要と仕組み、改正の影響や今後の相続税対策についてお伝えしていきます。

この記事の目次 [表示]

1.生前贈与が相続開始7年前(改正前:3年前)から相続税の対象に加算される

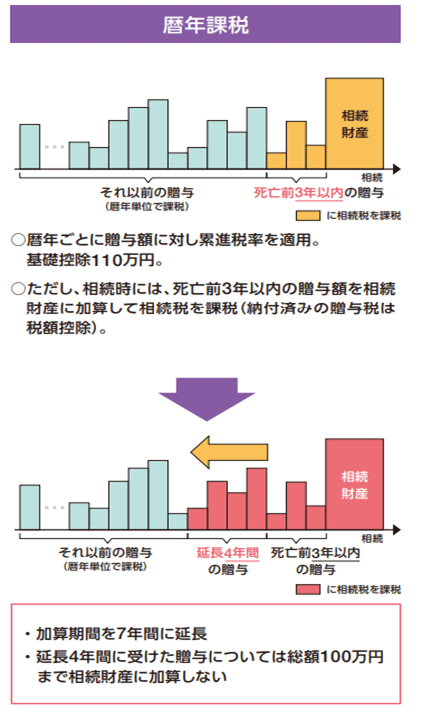

2023年の税制改正において、暦年課税で贈与を受けた財産を相続財産に加算する期間が「相続開始前3年間」から「7年間」に延長されました。

2024年1月1日以降に贈与を受けた財産については、相続税の加算対象になる期間が順次延長され、最終的には相続開始前7年になるのです。

これまで被相続人(亡くなった方)から、相続または遺贈(死因贈与を含みます)により財産を取得した人は、被相続人が亡くなる前3年以内に被相続人から贈与を受けた財産の価額を、相続財産の価格に加算して相続税を計算する旨定められていました。

相続税を計算する際には、生前贈与により贈与税が生じた場合に、支払った贈与税を差し引きます。贈与税は個人が贈与で取得した財産に課される税金で、生前贈与することで相続税から逃れようとする行為を防ぎ相続税を補完する役割を担っています。よって、相続税法は、相続税だけではなく贈与税についても規定しています。

2023年の改正で「3年以内」が「7年以内」に延長されたため、相続税対策として生前贈与した財産であっても、相続税の課税対象になる期間が長くなります。

延長した4年間については、事務負担を軽減する観点から贈与の価額のうち総額100万円までは相続財産の価格に加算されません。

引用:財務省「令和5年度税制改正」

1-1.暦年課税が廃止される?

上記は、贈与税の「暦年課税制度」を選んだケースです。

贈与税には「暦年課税制度」と「相続時精算課税制度」があります。贈与者(贈与する人)が60歳以上の父母や祖父母、受贈者(贈与される人)が18歳以上の子や孫などの要件に当てはまり、相続時精算課税の選択届を提出した人は、届出の対象となった贈与者に限り相続時精算課税を適用することができます。

届出を行っていない場合は、暦年課税制度が適用されます。

なお、2021年の税制改正大綱(税制改正のたたき台)では「相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直す」という記載がありました。

「暦年課税を廃止し、相続時精算課税に一本化するのでは」というニュースもありましたが、2023年の改正では廃止となっていません。

ただし、2023年の税制改正大綱には「諸外国の制度も参考にしつつ、資産移転の時期の選択により中立的な税制を構築していく必要がある」と記してあります。

次に紹介する相続時精算課税の使い勝手が向上される改正を含めて、相続時精算課税を推進していく方向と見られています。

2.相続時精算課税制度の見直し2点

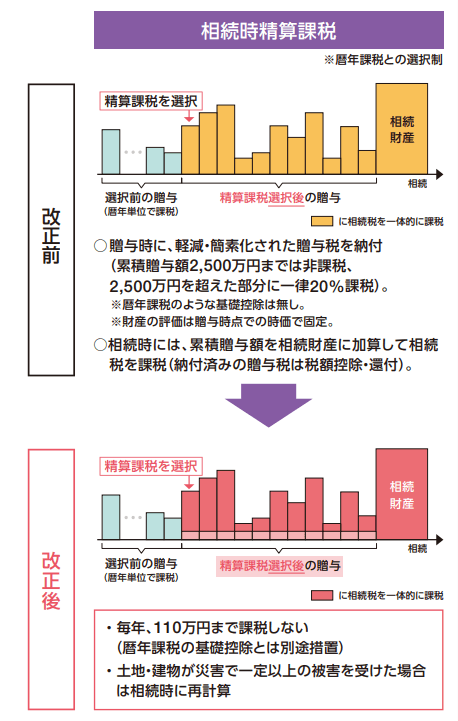

2023年の改正では、相続時精算課税について①110万円の基礎控除を創設するほか、②土地・建物が災害により一定以上の被害を受けた場合に相続税の対象となる価額の見直しが行われました。

①の基礎控除は、2024年1月1日以後に受けた贈与に適用され、②の相続税の対象となる価額の見直しは、2024年1月1日以後に生ずる災害により被害を受けた場合に適用されます。

相続時精算課税制度とは、一定の要件を満たし、税務署に届け出をした場合に財産の贈与で最大2,500万円の特別控除ができるものです。

控除額を超えた場合は残額に20%の贈与税が課されます。

贈与者(贈与した人)が亡くなり、受贈者(贈与された人)が相続する際には、相続時精算課税制度により贈与を受けた財産の価額は相続財産の価格に加算され、相続税の課税対象となります。

なお、相続時精算課税制度を適用して納付した贈与税額は控除されます。

相続時精算課税を選択すると、同じ贈与者からの贈与は「暦年課税」へ変更することはできません。

2023年の改正において、相続時精算課税制度にも、毎年110万円まで基礎控除が設けられました。

引用:財務省「令和5年度税制改正」

さらに土地・建物が災害で一定以上の被害を受けた場合には相続時に再計算されることになりました。

2-1.相続時精算課税の見直しで何が変わる?

これまで相続時精算課税は、基礎控除額が利用できないため「税金の先送り」ともいわれてきました。

相続時精算課税を利用すると贈与時には2,500万円まで税金が課されないものの、贈与の相続時には相続税の対象となる相続財産の価格に加算されます。

贈与税は相続税の補完税としての性格を持つことから、相続税より税率が高く設定されています。

これまで、相続時精算課税を選択すると2,500万円の特別控除を利用することで納税額が発生しない場合であっても暦年課税のような基礎控除が設けられておらず、また、相続時に全ての贈与財産の価額が相続財産の価格に加算されるため「節税効果は無く、贈与税から相続税に税金を先送りしているだけ」という意見もありました。

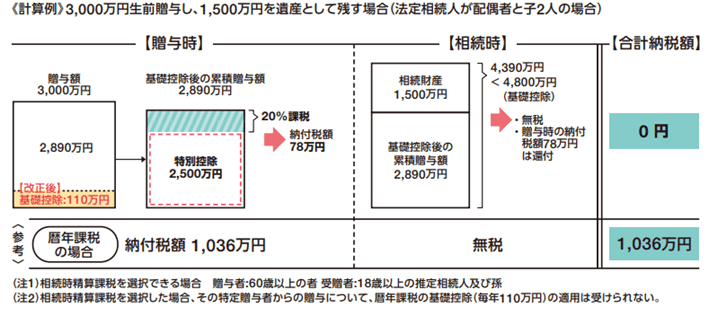

しかし2023年の改正により基礎控除が設けられたことにより、以下のように暦年課税に比べ税金をおさえられる事例が増えると期待できます。

引用:財務省「令和5年度税制改正」

3.教育資金の一括贈与に関わる非課税措置は3年延長、結婚・子育て資金の非課税措置は2年延長に

現在①教育資金②結婚・子育て資金③住宅取得等資金という3つの用途に対して、年齢・贈与者と受贈者の関係などが一定の要件に当てはまる場合は、贈与税を一定額まで非課税にする措置が講じられています。

最大1,500万円の贈与に税金が課されない「教育資金の一括贈与の非課税措置」は2023年3月末までの予定でしたが、2026年3月末まで3年延長されました。

2023年の税制改正大綱では「近年利用件数が減少しており、また、資産を多く保有する者による利用が多い等の状況にある。(中略)次の期限到来時には、利用件数や利用実態等を踏まえ、制度のあり方について改めて検討する」と記載があります。

よって、教育資金・結婚・子育て資金の非課税措置は近い将来制度が見直し・廃止される可能性がないわけではありません。要件を満たす場合は、早めに検討しましょう。

(なお、結婚・子育て資金の非課税措置は、2025年の税制改正で見直し・廃止は行われず、期限が2027年3月末まで延長されました。)

4.2023年税制改正の影響で相続税が増える?

2023年の改正では多くの方が「生前贈与の相続財産への加算が相続開始3年前から7年前に延長」という点が気になるのではないでしょうか。

改正前と改正後でどの程度の違いがあるのか、以下のケースでシミュレーションしてみましょう。

相続人:Bさんのみ(Aさんの子ども・30歳)

相続財産の額:5,000万円

非課税財産:なし

相続財産から控除する債務・葬式費用:100万円

生前贈与:相続開始までの10年間、毎年110万円を贈与

※生前贈与は定期的な贈与ではなく、贈与税は課税されていない

※Bさんは相続時精算課税を選択しておらず、障害者控除など人的控除は適用されないものとする

まずは相続財産の額から、債務・葬式費用(相続税の控除対象)100万円を差し引きます。

次に、相続人Bさんが被相続人Aさんから生前贈与で得た財産の額を相続財産に加算します。

改正前では110万円×3年間=330万円が相続税の対象である相続財産に加算されますが、改正後は110万円×7年間=770万円が加算されます。ただし、税制改正で延長された4年間に行われた贈与のうち、総額100万円は加算しません。

相続財産の額は5,570万円です。相続税には基礎控除(3,000万円+法定相続人の数×600万円)があります。今回の基礎控除額3,600万円を差し引き1,970万円に対して課税されます。

相続税の税率表に当てはめて計算すると245.5万円を納めることになります。

改正前の場合は相続税額が194.5万円ですので、納める相続税が51万円増える計算結果となりました。

5.改正を踏まえた相続税対策3つ

改正を踏まえた相続税対策としては、以下の3つが考えられます。

5-1.「住宅取得等資金」「教育資金」「結婚・子育て資金」の一括贈与を受けた場合の非課税措置を活用

「住宅取得等資金」「教育資金」「結婚・子育て資金」の一括贈与の要件を満たしており非課税措置を活用すると、一定額に税金が課されません。

概要や要件を見ていきましょう。

| 住宅取得等資金 | 教育資金 | 結婚・子育て資金 | |

|---|---|---|---|

| 贈与者 | 父母・祖父母などの直系尊属 | ||

| 受贈者 | 18歳以上の子・孫など | 30歳未満の子・孫など | 18歳以上50歳未満の子・孫など |

| 受贈者の合計所得金額 | 贈与年 2,000万円以下 床面積40㎡~50㎡の場合は1,000万円以下 | 贈与年の前年 1,000万円以下 | |

| 限度額 | 省エネ住宅など:1,000万円 上記以外:500万円 | 1,500万円 | 1,000万円 |

| 贈与の期限 | 2023年12月末まで(※1) | 2026年3月末まで | 2025年3月末まで(※2) |

| 使い道 | 居住用の家屋・敷地の購入資金や増改築費用 | ①学校などの入学金・授業料 ②音楽・スポーツなど習い事の費用 ※23歳以上は原則①のみ | 結婚費用(300万円まで) 出産や子どもの保育料・医療費など |

| 贈与者が亡くなった時の取り扱い | 限度額以下の部分は生前贈与に加算されない | 適用されない金額は相続税の課税対象 ※受贈者が贈与者の孫・ひ孫などのケースでは相続税の2割加算の対象 | |

(※1)2024年の税制改正で2026年12月末まで延長

(※2)2025年の税制改正で2027年3月末まで延長

教育資金と結婚・子育て資金は金融機関に専用の口座を開設し、贈与を行います。

贈与者が亡くなった際に、口座に残額がある場合には相続税の課税対象となりますので注意しましょう。

また相続・遺贈、相続時精算課税の贈与によって財産を取得した人が、被相続人の一親等の血族・配偶者以外の者である際には、相続税額に2割相当の金額が加算されます。

引用:国税庁「No.4157 相続税額の2割加算」

参考:相続税の2割加算とは?対象者は誰?相続税の計算方法や注意点【税理士解説】

5-2.相続時精算課税制度を利用する

相続財産の価額や被相続人と相続人の続柄・年齢などによっては、相続時精算課税制度を利用することで税金の負担を減らせる可能性があります。

相続税は贈与税より基礎控除額が多く税負担も重くないため、節税の効果が得られる事例もあります。

参考:【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

5-3.生命保険に加入する

生命保険金には相続税の計算で「非課税枠」があります。

非課税枠は「500万円×法定相続人の数」で、非課税枠を利用して税金が軽減できることがあります。

参考:節税対策として生命保険が優れている理由とは?相続税金対策に注意すべきこと

6.税制改正に疑問がある、相続税対策に迷ったら

2023年の税制改正により、相続税対策として行った生前贈与でも相続財産に加算される期間が延長されました。

相続税対策には贈与税の非課税措置や相続時精算課税制度の活用、生命保険への加入などの方法がありますが、相続財産の額や相続の内容によっては効果が無いケースも存在します。

税制改正や相続税対策について詳しく知りたい方は相続専門の税理士に相談してみましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編