銀行口座の凍結解除にかかる費用や手続|ケースごとの必要書類もチェック

死亡した本人名義の口座は、亡くなった後すぐに凍結され、以後預金を引き出すことは不可能です。預金を引き出すには、口座の凍結解除をしなければなりません。口座を凍結解除するための必要書類は多く、シチュエーションごとに書類は異なります。手続が面倒だからといって、専門家に依頼すると費用がかかります。

口座の凍結を解除するには、まずは被相続人の口座をすべて掴むことが大切です。今回は口座の凍結解除における費用や手続、事前に行うべきことなどをチェックしていきましょう。

この記事の目次 [表示]

1.口座の凍結解除にかかる費用

口座を凍結解除する場合、自分で手続する以外にも弁護士や司法書士に依頼する方法があります。自分で行う場合、費用は提出書類の取得にかかる実費だけです。

弁護士や司法書士などの専門家に依頼すると、着手金や報酬金といった手数料が発生します。しかし、専門家に依頼することで相続人自身の手間が大きく省けるでしょう。

戸籍謄本を取得しにわざわざ役所へ行く必要もないうえ、すべての提出書類が揃っているか自分で確認することもありません。

さらに専門家が代理人になると手続がスムーズに進みます。銀行側とのやり取りも迅速に進むため、早急に預金を引き出したい場合にはとくにおすすめです。

1-1.弁護士等の専門家に手続を代行してもらう場合の費用

弁護士や司法書士に凍結解除を依頼した場合の費用は、事務所によって異なります。日本弁護士連合会や日本司法書士連合会における報酬の基準は廃止されており、自由に報酬を設定できるとされています。

また、亡くなった人の口座凍結解除だけを依頼するのは珍しいケースです。一般的には相続手続全般をまとめて依頼することがほとんどです。そのため、口座凍結解除だけを依頼した場合の費用の相場は一概に言えず、それぞれの事務所によって大きく異なります。

参考に、相続手続全般を依頼した場合の費用相場を見てみましょう。

| 弁護士 | 司法書士 | |

|---|---|---|

| 費用相場 | 20万円+報酬金 | 7万~15万円 |

▲相続手続を依頼した場合の費用相場

弁護士の場合は、20万円前後の着手金に加えて相続財産の数%を報酬金として加算するケースがほとんどです。とはいえ銀行口座の凍結解除だけなら5万~10万円といったように、上記の金額よりも安く依頼できるでしょう。

できるだけ安く依頼したい場合は、まずは複数の法律事務所に相談することをおすすめします。なかには相談料がかからない事務所もあるため、とりあえず複数社に相談を依頼して比較検討することが大切です。

相談時に見積もりをもらいつつ、信頼できる弁護士や司法書士を見つけましょう。

1-2.自分で手続を行う場合の費用

自分で手続を行う場合の費用は、提出書類にかかる実費のみです。なかでも取得に費用がかかるのは、戸籍謄本と印鑑登録証明書です。

| 必要書類 | 1通の取得費用 | 必要数 |

|---|---|---|

| 戸籍謄本 | 450円 | 亡くなった人(出生から死亡まで)+相続人全員分 |

| 除籍謄本、改製原戸籍謄本 | 750円 | 亡くなった人(出生から死亡まで) |

| 印鑑登録証明書 | 300~400円 | 預金を相続する人または相続人全員分 |

▲口座凍結解除にかかる書類の取得費用

亡くなった人の戸籍謄本については、出生から死亡まで連続したものが必要で、多くの場合除籍謄本や改製原戸籍謄本もあわせて何通かに分かれて発行されます。

たとえば、亡くなった人の戸籍謄本が3通あって(戸籍謄本1通、除籍謄本、改製原戸籍謄本各1通)、相続人が3人いる場合、書類の取得費用は次のようになります。

- 戸籍謄本4通(亡くなった人+相続人全員分):450円×4=1800円

- 除籍謄本、改製原戸籍謄本各1通(亡くなった人):750円×2=1500円

- 印鑑登録証明書3通(相続人全員分):300円×3=900円

- 合計:1800円+1500円+900円=4200円

ただし、遺言がある場合は、亡くなった人の戸籍謄本と、該当者1人の戸籍謄本と印鑑登録証明書のみで済むこともあります。必要書類については、次章をご参照ください。

なお口座凍結を解除する際、銀行側に支払う手数料はありません。

2.口座凍結された預金を引き出すための手順

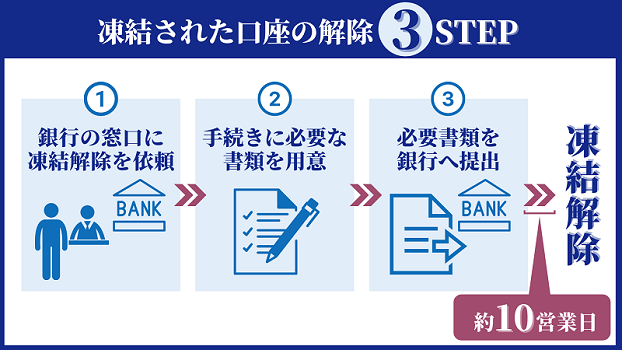

口座の凍結が解除されるまでのステップは、以下のとおりです。

▲凍結された口座を解除する流れ

必要書類を提出してから口座が使えるようになるまでの日数は、およそ10日間です。また、提出書類を集めるには市役所で手続をする必要があり、多くの時間を要します。葬儀費用の精算などでいち早く預金を下ろしたい場合は、できるだけ早めに動きはじめましょう。

なお、口座は名義人の死亡がわかるとすぐに凍結されます。相続人か、弁護士をはじめとする専門家が解除の手続をするまで、一切取引ができません。公共料金等の引き落としもできなくなるため、凍結期間中に未払いの料金が発生する可能性もあります。

場合によっては未納代金の延滞料が請求されることも考えられます。そのため、相続する人が決まったら早急に解除の手続を行いましょう。

2-1.銀行に対して凍結解除の意思を伝える

まずは銀行に解除したい意志を伝えましょう。電話でも、直接窓口へ行って伝えても問題ありません。解除したい旨を伝えると、銀行側から手続の流れや必要書類について案内があります。とくに必要書類については銀行によって異なる場合があるため、聞き取った内容をメモしておくと安心です。

なお手続は、家族なら誰でもできるわけではありません。手続できるのは、以下のいずれかに該当する人のみです。

解除手続できる人

- 相続人

- 遺言執行者

- 相続財産管理人

- 弁護士や司法書士など、相続人から依頼された代理人

解除後は、相続人のうち誰かが名義を変更して引き継ぐか、解約するか任意で選択できます。解除手続をはじめる段階で、今後は口座をどうするかも検討しておきましょう。

また弁護士や司法書士に代理人を依頼する場合、基本的にここから先の手続を自分で行う必要はありません。

2-2.必要書類を準備する

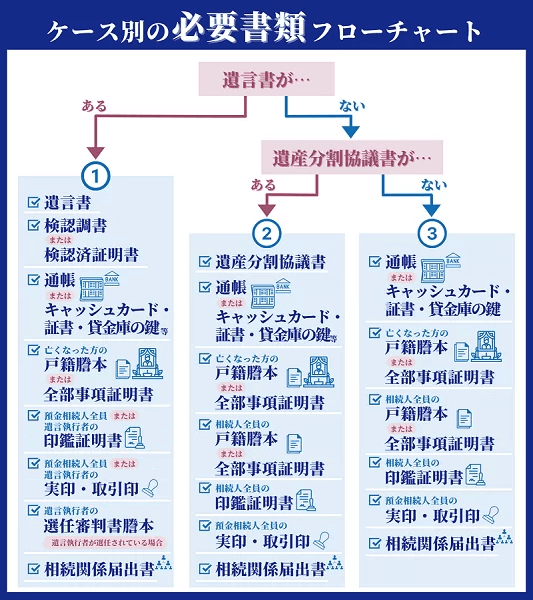

提出を求められる書類は、銀行や相続の状況によって異なります。銀行の指示に従い必要書類を準備しましょう。一般的に、銀行で必要とされる書類は、以下のとおりです。

▲ケース別の必要書類フローチャート

遺言書か遺産分割協議書がある場合は、必要書類に含まれるため手元で大切に保管しておきましょう。

口座を引き継ぐ相続人が複数いる場合は、どのような書類が必要かを全員に知らせます。そして、それぞれが自分の戸籍謄本などを取得して代表の相続人に送るとスムーズです。相続人同士が離れて住んでいる場合は書類のやり取りなどに時間がかかることも考慮しておきましょう。

また複数の銀行に対して解除手続をする場合も、書類はワンセットで問題ありません。手続が終わると戸籍謄本や印鑑証明書などの書類は返却してもらえるため、使い回しができます。

なお亡くなった人の通帳やキャッシュカードなどの書類を紛失した場合は、その旨を銀行に申し出ましょう。代わりの書類で対応してもらえる場合があるため、銀行側の指示に従います。

亡くなった人や相続人の戸籍謄本については、代わりに「法定相続情報一覧図の写し」を利用できます。「法定相続情報一覧図の写し」は、亡くなった人と相続人の関係を図または表で示したもので、法務局に申請して交付を受けます。一度だけ戸籍謄本を取り寄せて法務局で認証を受ければ、無料で何部でも発行されるため、複数の銀行に対して解除手続をする場合に便利です。

参考:法定相続情報証明制度で相続手続きが簡単に!利用方法を徹底解説|税理士法人チェスター

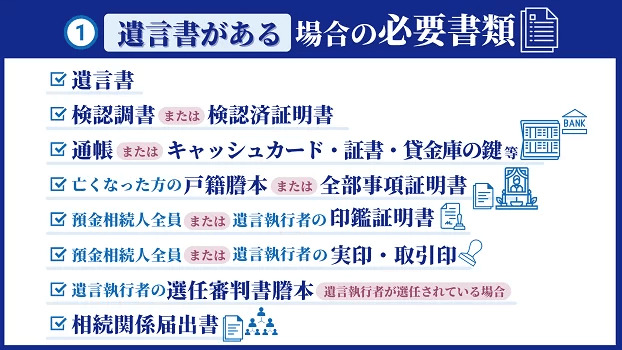

2-2-1.遺言書がある場合

▲遺言書がある場合の必要書類

遺言書がある場合、ポイントとなるのは遺言書が有効であることを示す書類の提出です。遺言書が偽造されたものでないことを証明するために、検認調書や検認済証明書を合わせて提出しましょう。

検認調書とは、家庭裁判所が発行する書類です。遺言書の日付や内容を明確にし、裁判所がしっかりと確認したことを証明します。

もし遺言書の検認を受けていない場合は、亡くなった人が最後に住んでいた住所地の管轄家庭裁判所へ検認の請求を行いましょう。検認については、下記記事で詳しく解説しています。

参考:自宅で遺言書を見つけたら検認が必要!検認手続について解説します|税理士法人チェスター

なお、公正証書遺言や法務局で保管していた自筆証書遺言は、作成時または保管時に内容の公的なチェックが入るため、検認調書は必要ありません。

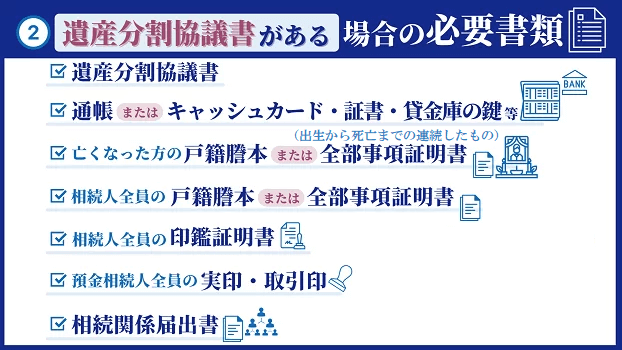

2-2-2.遺産分割協議書がある場合

▲遺産分割協議書がある場合の必要書類

遺産分割協議書がある場合、必要となるのは亡くなった人に関する書類と相続人全員に関する書類です。亡くなった人と相続人の関係を確認するため、預金口座を相続しない人がいる場合でも相続人全員の戸籍謄本が必要です。また、遺産分割協議書には相続人全員が実印を押印するため、相続人全員の印鑑証明書も必要です。

遺産の分け方がまだ決まっておらず、遺産分割協議書がない場合は、下記の記事を参考に遺産分割協議書を作成しましょう。

参考:遺産分割協議書とは?作成までの流れや書き方を解説【ひな形付】|税理士法人チェスター

もし相続人同士で話がまとまらない場合は、弁護士や司法書士に相談して協議を進めるとスムーズです。

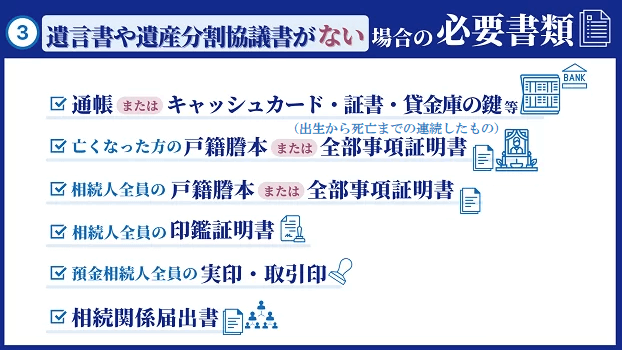

2-2-3.遺言書も遺産分割協議書も存在しない場合

▲遺言書や遺産分割協議書がない場合の必要書類

遺言書や遺産分割協議書がない場合も、亡くなった人に関する書類と相続人全員に関する書類が必要です。なぜなら、財産の分け方が明確に決まっていないということは、1つの財産(預金口座)を全員で共有するという考え方になるためです。

またこの場合、亡くなった人にとって誰がどのような関係にあるかを示すために、銀行所定の「相続関係届出書」を必要とするケースが多く見受けられます。相続関係届出書とは、銀行が亡くなった人と相続人の関係性を把握するために提出を求める書類です。銀行ごとに書式が異なり、「相続届」や「相続手続依頼書」と呼ばれることもあります。

用紙は銀行窓口でもらい、預金口座を相続する人全員の署名と実印の押印を集めましょう。

2-3.書類を揃えて銀行に提出する

書類が揃ったら、銀行へ提出しましょう。直接窓口へ行って手続をする方が、その場で書類の内容を確認してもらえるため、不備にも早く気付けます。手続する人は、自分の実印または銀行届出印を持参しましょう。

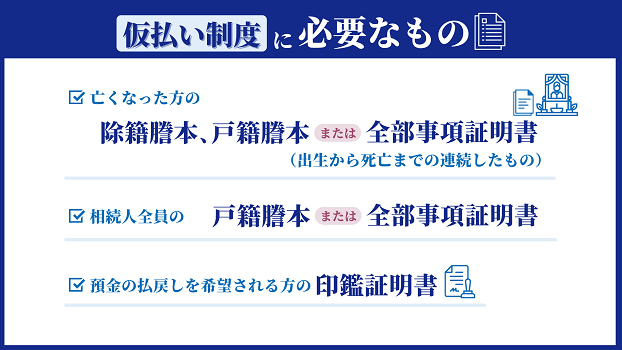

3.仮払い制度を使えば口座の凍結解除前に預金を引き出すことが可能

2019年7月より民法が改正され、口座の凍結解除を待たずに一定額の預金を引き出せるようになりました。これを「仮払い制度」と呼び、同一の金融機関からは最大150万円まで引き出せます。口座ごとに引き出せる最大額は、以下の計算式で求められます。

参考:ご存じですか?遺産分割前の相続預金の払戻し制度|一般社団法人全国銀行協会

たとえば預金が600万円あり、相続人が息子2人のみで長男が手続する場合、引き出せる額の計算式は以下のとおりです。

600万円 ×1/3 × 1/2 = 100万円

もし上記の計算式で150万円を超えた場合、引き出せる額は150万円のみとなります。また仮払い制度を利用する際の必要書類は以下のとおりです。

▲仮払い制度に必要な書類

遺産分割協議書の作成に時間がかかり、ひとまず葬儀費用を精算したい場合には便利な制度です。

4.口座の相続人を決定する際の注意点

口座凍結を解除するよりも前に、家族が亡くなった時点で相続人同士で財産をどう分けるか決めましょう。とくに相続人同士のトラブルを生まないためにも、遺産分割協議書の作成をおすすめします。

遺産分割協議書で何をどう分けるか明確に決めておくと、所有権を共有せずに済みます。

ただし遺言書がすでにある場合は、その内容に従えば問題ありません。

4-1.新たに見つかった財産について遺産分割協議をする必要があるか確認する

遺産分割協議をした後に預金口座や証券などの財産があると分かった場合は、再度遺産分割協議を行います。新たに協議を行う際は相続人全員の署名と押印付きの遺産分割協議書を作成しましょう。

ただし、1人でも新たな遺産分割協議に反対する人がいる場合は実施できません。必ず相続人全員の合意のもと、協議を進めましょう。もし全員の了解なく書類を作成した場合、協議書は無効となるため注意が必要です。

なお、新たに見つかった財産の遺産分割協議書を作らなくても、口座は相続できます。

以下のケースでは、相続人全員が法定相続分に従って預金を引き継ぐことになります。

- 遺産分割協議書に口座の相続方法が明記されていない

- 遺産分割協議書がそもそもない

4-1-1.最初の遺産分割協議書に特別条項を含めるのも1つの手段

遺産分割協議書に、新たな財産が見つかったときの対応についてあらかじめ記載しておけば、遺産分割協議をやりなおす必要はありません。具体的には「本協議後に存在が判明した相続財産は〇〇が取得する」といった文章を記載します。

亡くなった人の財産をすべて精査するには、時間がかかることもしばしばで、後から相続人の知らない財産が発見されるのはよくあることです。しかし、その都度遺産分割協議を行うのは非常に手間がかかるため、はじめから上記のとおり網羅的に記載しておくことをおすすめします。

ただし、後から見つかる財産には「借金」や「債務」といったマイナスの財産も含まれるため注意しましょう。遺産分割協議書を作成するときは、少なくとも亡くなった人に借金や債務がないかどうか確実に調べておく必要があります。

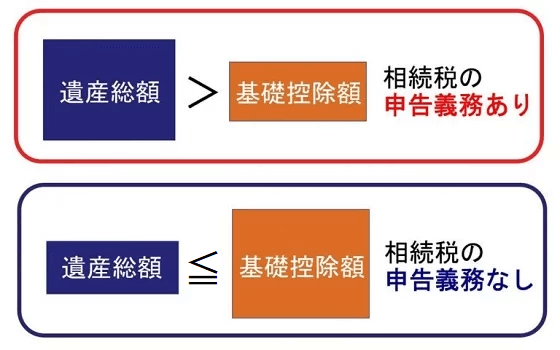

4-2.相続税の申告が必要か確認する

▲相続税の申告が必要な場合とそうでない場合の違い

相続する財産の総額によっては、相続税の申告が必要になるケースがあります。相続税の申告が必要かどうかは、国税庁の「申告要否の簡易判定シート」で判断しましょう。ただし、申告の義務があるからといって、相続人全員が納税するとは限りません。

まず遺産を受け取らなかった相続人は、申告と納税の義務がなくなります。さらに、「配偶者控除」や「小規模宅地の特例」といった制度を使うことで税金を払わなくていいケースもあります。税金の申告と納税については下記記事で詳しく解説しているので、ぜひご覧ください。

参考:相続税の申告義務あり?なし?要否判定のポイントを解説|税理士法人チェスター

4-2-1.判断が難しければ税理士への相談がおすすめ

相続税について、自身での判断が難しいと感じたら税理士へ相談しましょう。相続税の申告が必要かどうか、実際に支払う金額がいくらになるか計算するためには、専門的な知識が必要です。また、知らないと損をする控除や特例も多数あります。

税理士に相談すれば相続の状況を加味した上で、節税対策や手続の流れについて詳しく教えてもらえて安心です。税理士法人チェスターでは相続に関する知識と実績の豊富な税理士が、丁寧に手続をサポートいたします。

5.口座は銀行の手によって確実に凍結される

口座が使える状態のまま、預金を相続することはできません。口座の持ち主が死亡したことを知ったタイミングで、銀行はすぐに口座を凍結します。また口座凍結を確認するには、亡くなった人の通帳やキャッシュカードを使ってATMを利用してみるとよいでしょう。

凍結されている場合、現金の引き出しはもちろん残高照会もできない状態になります。

5-1.死亡者の口座を凍結する理由

銀行が亡くなった人の口座を凍結するのは、財産を悪用されないためという理由が主です。口座を凍結しないと、相続人をはじめとする関係者がお互いの了解なしに勝手にお金を引き出せるため、トラブルに発展する可能性が高くなるでしょう。

また、預金の引き出しや引き落としができる状態のままだと、相続財産がはっきりと確定できません。亡くなってすぐに口座を凍結することで死亡時の財産を確定し、遺産分割協議や相続税の計算をスムーズにするといった目的もあります。

5-2.凍結のタイミングは銀行が死亡の事実を知ったとき

銀行は、口座の持ち主が亡くなったと知るとすぐに口座を凍結します。基本的には相続人から名義人が亡くなったことを伝えられてから、凍結するケースがほとんどです。

場合によっては新聞や地域の広報などで銀行側が亡くなった事実を知り、凍結することもあります。

なお、死亡届を受け取った役所が銀行に連絡して口座を凍結するといったことはありません。

6.凍結解除に戸惑わないために事前準備をしっかりと

預金口座の凍結解除には、複数の書類が必要です。相続人同士の連携も必要となるため、早い段階から計画的に準備を進めましょう。また、家族が亡くなった後にはほかにもさまざまな手続があります。早めに動きはじめたにもかかわらず、相続税の申告が期限ギリギリになってしまったという状況も珍しくありません。

手続をスムーズに進めるためには、ぜひ司法書士法人チェスターへご相談ください。遺産分割協議書の作成や、相続に関する諸手続をサポートいたします。また相続人同士でトラブルが起きてしまった場合は、チェスターグループの法律事務所と連携し、相続のプロが問題解決に向けて尽力いたします。

相続税の計算や財産評価について知りたい人は、税理士法人チェスターへご相談ください。実績豊富な税理士が節税対策についてのご相談にも対応いたします。まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編