相続登記しない場合の固定資産税を解説!誰が支払うべきか、手続き、デメリット

不動産を所有していると毎年「固定資産税」を納税しなくてはいけません。これは、毎年1月1日時点の不動産の登記名義人に対して課せられます。管轄の役所によって異なりますが、4月から6月にかけて「固定資産税納税通知書」が所有者あてに届きます。

固定資産税は、1年分をまとめて一括支払いをすることもできますが、役所が指定している期及び額ごとに(およそ4期程度)分割支払いすることもできます。

いずれにしても、固定資産税は不動産を所有している以上支払わなくてはなりません。支払いが遅れると固定資産税額に延滞税も加算されてしまいます。

この記事の目次 [表示]

相続登記しない場合も固定資産税の支払いは必要

さて、不動産の所有者が死亡した場合には相続が発生するのですが、これまで不動産の名義を変更する相続登記は義務付けられておらず(義務化の法改正については後述)、相続登記をしなくても罰則規定はありませんでした。

そのため相続登記は長らく放置されたままであることも多く、登記簿上の名義人は亡くなった人の名義のまま残っているといった状態になります。そうすると、役所としては誰に対して固定資産税納税通知書を送付すればよいかがわからないようにも思えます。

ところが、役所としては相続人のうちの一人に対して請求すればよいので、相続人の代表者とみられる人の住所あてに納税通知書を送付することになっています。亡くなった人(被相続人)と同居していた配偶者がご存命であればその配偶者あてに送付されるのが一般的となるでしょう。

固定資産税は誰が支払うべきか?

相続登記が完了していない場合には、上述のとおり相続人のうちの一人に対して納税通知書が送付されますが、納税通知書が送付された相続人だけに固定資産税の支払い義務があるわけではありません。

相続登記がされていない場合の固定資産税は、法定相続人全員が連帯して負担するべき債務ですので、相続人全員に支払い義務があります。

それぞれが法定相続分の割合だけをばらばらに支払うことはできませんから、納税通知書が届いた場合には法定相続人で話し合って、どのように固定資産税を納付するかを決定する必要があります。これを納付せずに放っておくと差押えの登記がされてしまいます。

差押えとは、税金に限らず債務を支払わない債務者の財産を、売却等の処分ができないようにして、それを強制的に債権者が競売にかけて債権額を回収する手段です。ちなみにこの場合の売買代金は、通常の取引で売買するよりは相当安くなることが多いです。

相続登記がされていない場合には、この差押えの登記はできませんが、債権者が差押えの前提として法定相続人全員に代わって相続登記をすることができることになっています。これを「債権者による代位登記」と言います。

このように放っておくと大切な相続財産が売却されてしまうということにもなりかねませんから、固定資産税は遅れずに必ず支払うことが重要となってきます。

代表者を指定するためには?

相続登記がされていない場合、役所から相続人代表とみられる人宛てに固定資産税の納税通知書が送られてきます。上述したとおり、共有者全員が連帯して固定資産税の納付義務を負いますので、役所としては相続人であれば誰に払ってもらっても良く、最も払ってくれそうな方を選んで通知書を送付します。

もちろん、相続人間で誰が固定資産税を負担するか決めた場合、その人に納税通知書を送ってもらった方が便利です。この場合、役所に代表者変更届出書が備え付けられていますので、所定の様式に従って届出をしましょう。

立替払いした固定資産税を他の相続人に請求できる?

まだ遺産分割協議がまとまっておらず、とりあえず相続人の代表者が固定資産税を立て替えて支払った場合に、のちに遺産分割協議の結果、その人が不動産の所有者とならなかったような場合には、所有者となった相続人に対して立て替えて支払った固定資産税相当額の返還を請求することができます。

これは、遺産分割協議の結果不動産を取得した相続人は、被相続人が亡くなった時から不動産を所有していたものと考えられるからです。

また、遺産分割協議がまとまらないうちでも、相続分の割合に応じて、他の相続人に立て替えて支払った固定資産税の返還を請求することもできます。

相続登記しないと固定資産税を節約できる?

相続登記をしないことによって固定資産税の支払い義務を免れることはありません。また、前述したとおり、固定資産税を支払わずに放置すると延滞税がかかりますし、債権者による代位登記をされて不動産を差し押さえられてしまうこともあります。

ひとまず、相続人のうちの誰かが立て替えて支払いましょう。

相続登記しない場合に生じるデメリット

相続登記をするには、戸籍等の書類をそろえる実費・司法書士の報酬・登録免許税(収入印紙代)がかかります。司法書士に依頼せずに申請したとしても、実費分はかかってきますから、相続登記をせずに節約したいと考えられるかもしれません。

しかしながら、相続登記は放っておくとデメリットしかありません。その点についてケースを分けてお話ししていきます。

①他の相続人の債権者などから不動産を差し押さえられる

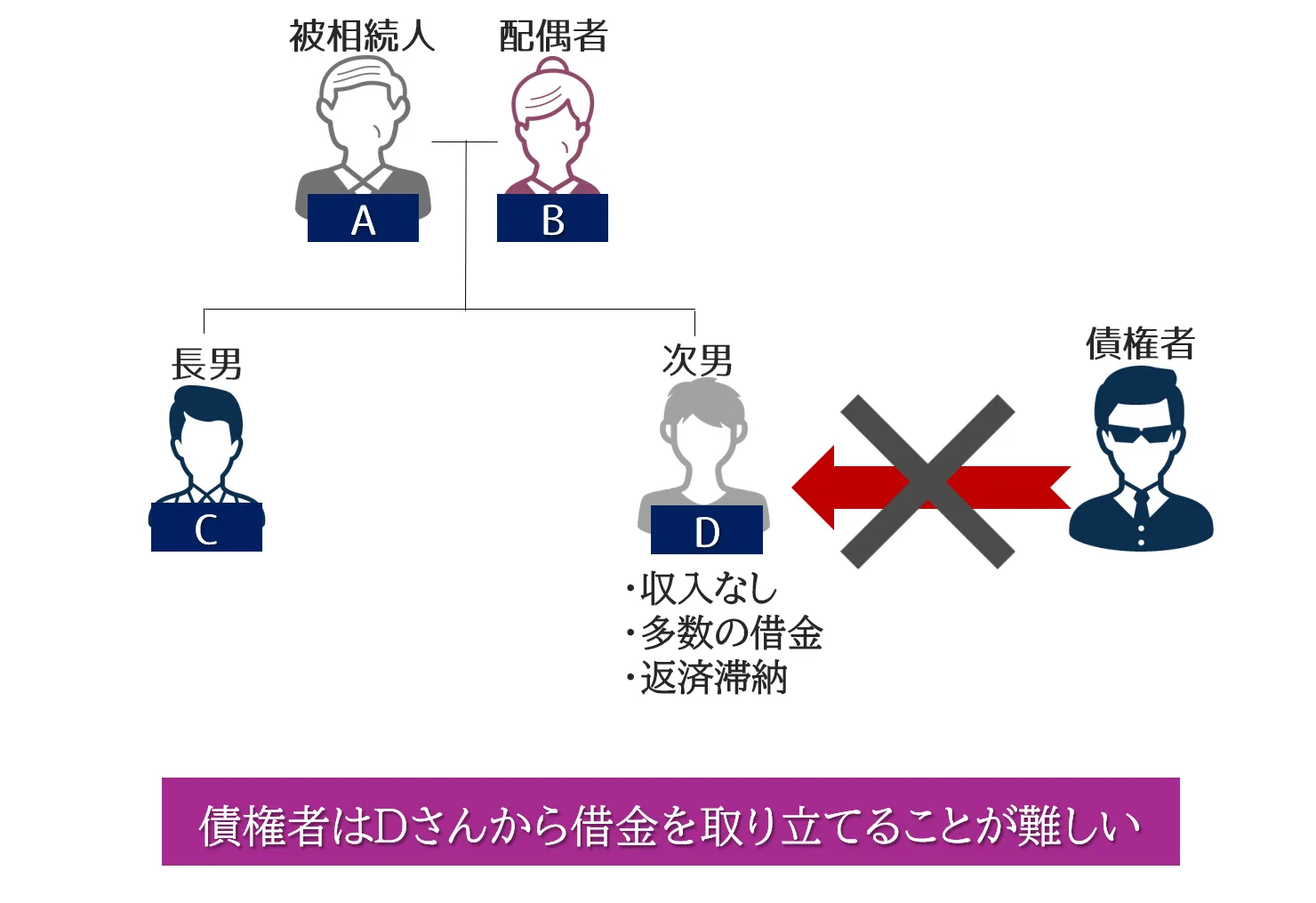

被相続人が、亡Aさんとして、法定相続人が配偶者Bさん、長男Cさん、次男Dさんとして説明します。

Dさんがお金にだらしなく、借金が多いうえに収入もなく返済が滞っているというようなケースでは、債権者はDさんから借金を取り立てることができなくなります。

そうなれば、債権者としては、Dさんの財産を探し出して、その財産を差し押さえて競売にかけることで借金を回収するしかありません。

ところが、Dさんにめぼしい財産もなく、あるとすればAさんが残した相続財産のみという場合はどうなるでしょうか。

Aさん名義の不動産について相続登記が未了の状態で、遺産分割協議も未だできていないような場合、Dさんの債権者としては、Dさんの法定相続分についてのみ差し押さえることができます。Aさん名義の不動産を差し押さえるためには、前提として相続登記がなされている必要があります。この点については、すでに説明したように、Dさんの法定相続分を差し押さえる前提として、債権者が法定相続分通りの相続登記を代わりにすることができます(「債権者による代位登記」)。

先ほどの固定資産税の場合とは異なり、この場合には債務者がDさんだけですから、不動産のすべてを差し押さえることはできません。Dさんの法定相続分である4分の1だけを差し押さえます。

ここで疑問が出てくると思うのですが、その4分の1を競売にかけたとして、不動産の持分だけを買い受けてくれるような人が出てくるのか、ということです。

共有不動産を売却するためには、共有者全員の承諾を得る必要がありますから、買い受けた不動産をさらに売却するためには、BさんとCさんの承諾を得て3人で売却しなければなりません。このような手間を考えると、通常は買い受ける人はいないように思えます。

しかし、そのような共有持分だけを買い受けて商売にしている不動産業者もあります。Bさん、Cさんとしては見知らぬ他人と不動産を共有していかなければならない上、場合によっては共有物の分割を求めて裁判を起こされることもありますので、かなり面倒なことになるとお考え下さい。

これを早いうちに、たとえばBさんが不動産を相続する内容の遺産分割協議をし、その遺産分割協議の結果に基づいて相続登記をしておけば、Dさんの債権者はもはやBさんの財産を差し押さえることができませんから、このような事態にはなりません。

②不動産の売却・担保設定ができない

被相続人名義の不動産が相続登記未了のうちに、売却してお金に換えたいというケースもあるかと思います。しかし、被相続人名義のままの状態で不動産業者に売却の仲介を申し込んでも、まずは相続登記をするように促されます。

不動産売買契約の契約者や売却時の登記の申請人には、亡くなった人はなれませんから、それらの行為をする前提として必ず相続登記が必要となります。

実際には、不動産業者の取引先の司法書士を紹介してもらい、スムーズに売却までの手続きをサポートしてもらいます。

また、被相続人が遺した不動産を担保として銀行からお金を借りたいといった場合、銀行はその不動産に抵当権や根抵当権の設定登記をします。抵当権等を設定するにあたって債務者が不動産の登記名義人になっていることが求められますので、売却の場合と同様、相続登記が必要となります。

売却や担保設定行為のことを法律上は「処分」と言いますが、相続登記が未了の場合には不動産を処分するような手続きができないのです。

③相続関係が複雑となり更に手間が増える

相続登記を長期間せずに放っておくと、さらなる相続が発生することがあります。これは人間である以上必ず起こることですからお分かりいただけると思います。もちろん、新たに相続が発生した場合であっても、遺産分割協議や相続登記に協力してもらえる関係性であればよいのですが、必ずしもそうとは限りません。

相続人が増えれば増えるほど、疎遠になって連絡がつかない相続人や、仲の悪い相続人が生じる可能性が高くなります。つまり、遺産分割協議ができないような相続関係に発展することもあるのです。そうなれば、いよいよ相続登記を避けるようになり、ゆくゆくは相続人を証明する書類をそろえることすら一苦労といった複雑な相続関係になってしまいます。

④費用が更に発生するリスク

相続登記に費用がかかるからと放っておいてもいずれはどこかの世代で相続登記をしなければならない状態になってきます。その際、相続関係が複雑になっていれば、そろえなければならない戸籍等が増えますし、手続に協力してもらうにも一苦労です。

また、疎遠の相続人に対してそもそも連絡が取れなかったり、手続に反対されて弁護士に依頼しなければ解決できない問題に発展した場合には、費用が更に発生してしまいます。相続登記にかかる費用を節約したつもりでも、その何倍もの費用を負担せざるを得ない状況となり得るのです。

⑤納税が遅れるリスク

相続が発生すると、法定相続人の数や相続財産の評価額によっては、相続税を納付しなければなりません。相続税の場合、控除額が大きいため、相続財産の額がさほど大きくない場合には、そもそも申告自体不要となることが多いです。

しかし、申告が必要な場合には、被相続人の死亡を知った日から10か月以内に申告・納税をしなければなりません。

被相続人が死亡した場合、不動産や預貯金を誰がどのように取得するかを決めることも大事ですが、それと併せて相続財産の総額を意識し、場合によっては税理士に相談することも検討しなければなりません。

司法書士に相続登記の相談をする場合は、その際に相続税のことも話してみると、司法書士が懇意にしている税理士を紹介してもらえることも多いです。相続手続きの窓口としてまず相続登記の相談を司法書士にしてみるのもよいと思います。

いずれにしても、相続税の申告と納税には期限がありますので、司法書士等の専門家に早めに相談されることをお勧めします。

相続登記を怠らないための対策

相続登記は、後回しにしてしまうと忘れたまま長期間が過ぎてしまうことにもなりかねません。また、相続人同士が集まるような機会がなければ、遺産分割協議や相続登記の話を切り出すタイミングもなくなってしまいます。

相続税が発生するような相続財産がある場合には、相続税の申告と納税に期限がありますので、ある程度急がなければなりません。そうでないような場合であっても、たとえば一周忌の法要などの相続人が集まりやすいタイミングを目安として相続登記の準備をすることもひとつの方法かと思います。

ただもちろん、早いに越したことはありませんから、被相続人が亡くなられてから落ち着いたころに、まずは司法書士に登記の相談からされてみてはいかがでしょうか。

相続登記の義務化はいつから?

不動産登記には、その形状を登記する「表題部」と権利関係を登記する「権利部」に項目が分かれています。国家資格者の職域としては、「表題部」の登記申請をするのが土地家屋調査士の業務となっており、「権利部」の登記申請をするのが司法書士となっています。

「表題部」の登記は義務であるため、たとえば建物を建てたらその形状を登記しておかなければ過料の対象となります。

しかし、「権利部」の登記については義務ではなく、ペナルティーもありません。

「権利部」について法律上の建前を簡単に説明すると、「権利を取得したら登記しておかないとその権利を他人に主張できませんよ」、「登記しないことで受ける不利益は自分で負ってください」ということになっています。

ところが、相続登記をしないまま放置する不利益は、もはや本人だけの問題ではなくなってきています。というのも、長期間にわたって相続登記が放置されると、登記名義人と相続人を結びつける接点すら見つからなくなることも多く、実際の所有者が誰だか分からないといった不動産が増え続けているからです。所有者不明による経済的損失額は約1,800億円に上ると言われており、法改正に至ったわけです。

改正法は2024年4月1日から施行されます。主な内容としては「相続により所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から3年以内に、所有権の移転の登記を申請しなければならない」と義務の内容と期限が規定され、ペナルティーとしては10万円以下の過料と規定されています。

ここでは改正法の詳細については割愛いたしますが、今後は相続登記を放置することができなくなるということをご紹介しておきます。

まとめ

今回ご紹介したように、相続登記をしなくとも固定資産税の納税義務は免れず、また相続登記を放置するデメリットはかなり大きいため、早期に相続登記の話し合いをされることをお勧めします。

また、スムーズな相続手続きのためには司法書士や場合によっては税理士に相談しながら進めていくことをお勧めします。報酬を節約するためにご自身で手続きされるのもひとつの方法ではありますが、問題点があった場合には気づかずに終わってしまい、後で大きなダメージになることもあります。

固定資産税や相続登記などの相続手続き全般についてのご相談は、まず司法書士法人チェスターまでご連絡ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編