小規模宅地の特例を適用するなら相続税の申告は必須!申告書類と添付書類をご説明します。

被相続人や被相続人の同一生計の親族の居住用や事業用の宅地には、一定の要件を満たすことで評価額が最大80%減額される小規模宅地等の特例という制度があります。

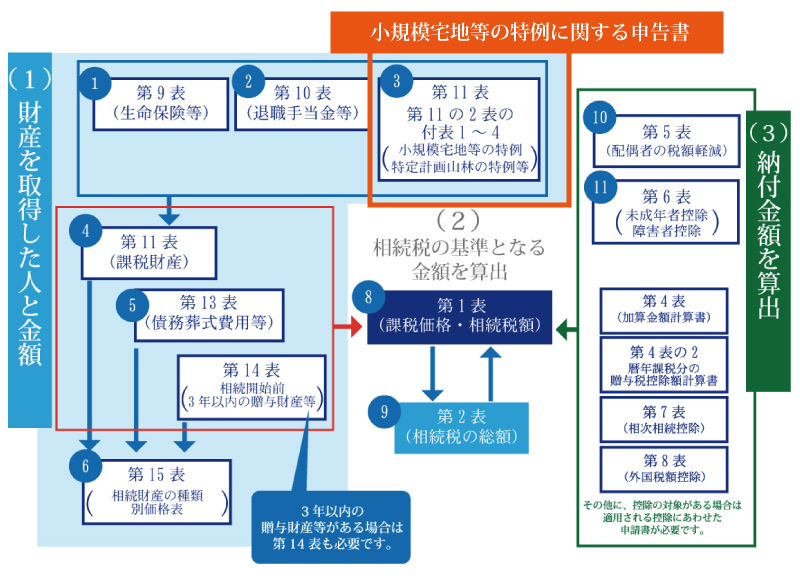

小規模宅地等の特例を適用するためには、相続開始から10ヶ月以内に相続税の申告を行う必要があります。相続税の申告書類はたくさんあり、いったいどの申告書が必要なの?

添付書類ってなに?と悩んでしまいますよね。小規模宅地等の特例を適用する場合に必要な申告書類と添付書類をまとめてご紹介します!

1.揃えておく必要がある添付書類

小規模宅地等の特例の適用を受ける場合には添付書類が必要となります。添付書類は状況等によって必要なものが変わります。

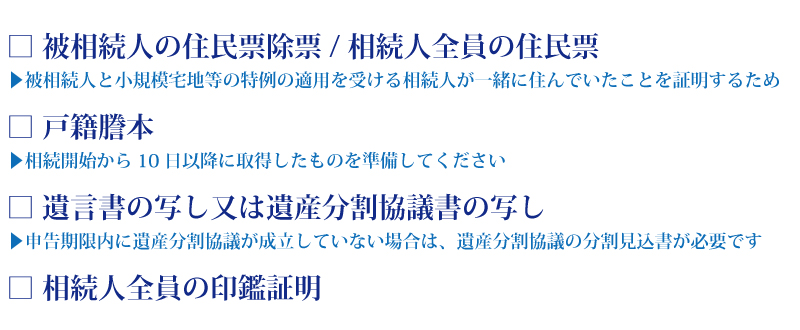

(1)小規模宅地等の特例の適用を受ける場合に必ず必要な添付書類

(2)状況によって必要となる添付書類

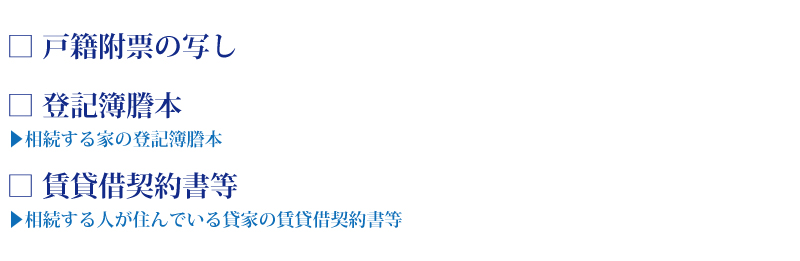

① 別居の親族が小規模宅地等の特例を適用する場合

別居している親族が特例の適用を受ける場合には、要件を満たしていることを証明するための書類が必要です。

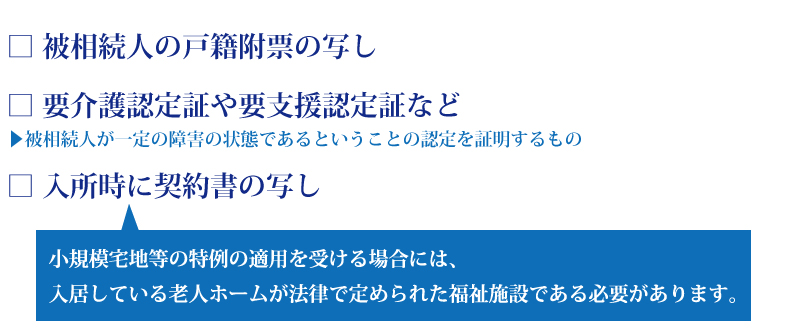

② 被相続人が老人ホームに入居していた場合

2.小規模宅地等の特例を適用するために必要な申告書類

小規模宅地等の特例を適用するために必要な申告書類は「第11・11の2表の付表」です。

小規模宅地等の特例の適用をうける宅地の種類によって提出する書類が異なります。

(1)小規模宅地等の特例の基本パターン

①第11・11の2表の付表1「小規模宅地等についての課税価格の計算明細書」

特定の相続人が宅地を相続する場合や、貸付不動産の貸付割合が100%の場合は

第11表の11の2表の付表1に記載し、提出します。

【第11・11の2表の付表1の注意点】

複数の相続人がそれぞれ土地を相続し、小規模宅地等の特例の適用を受ける場合には、「選択した小規模宅地等」という欄、1枠に1人づつ記載していきます。

書ききれない場合には、第11・11の2表の付表1(続)に記載してください。

小規模宅地等の特例の適用を受けない土地の相続人に関しては記載の必要はありません。

② 第11・11の2表の付表1と第11・11の2表の付表1(別表)

宅地を相続人同士で共有して相続する場合や、貸付不動産等の貸付割合が100%ではない場合には、第11・11の2表の付表と第11・11の2表の付表1(別表)に記載し、提出します。

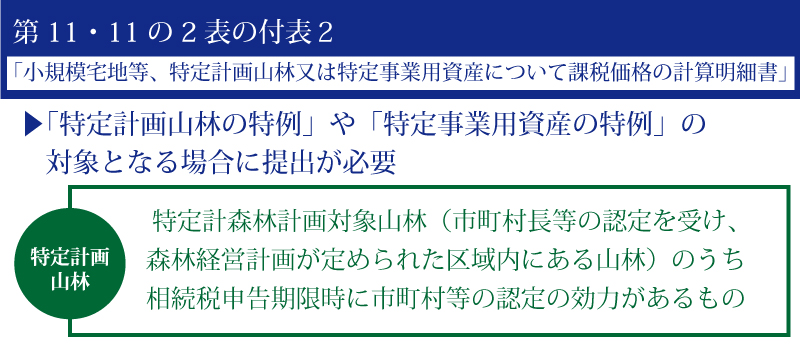

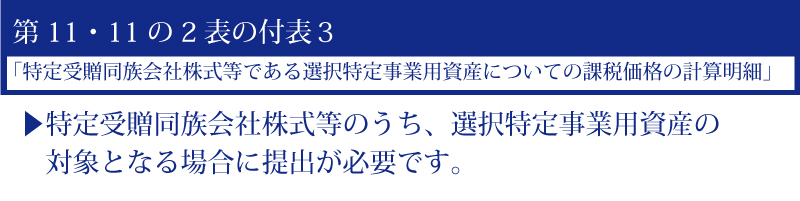

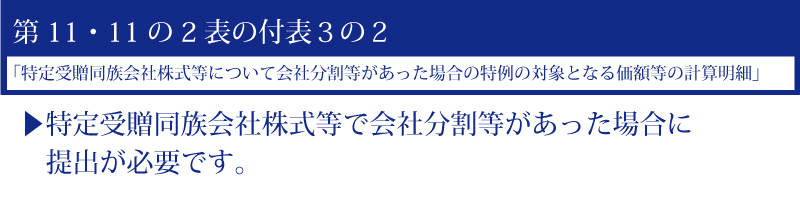

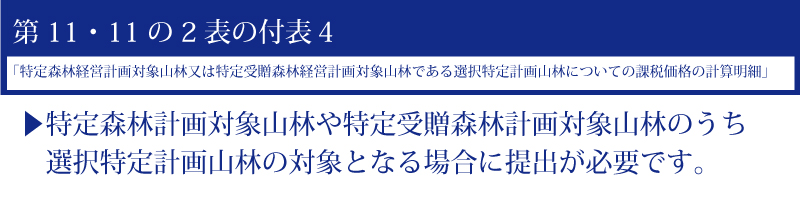

(2)相続する財産の種類に応じて提出するもの(特別なケース)

以下は株式や山林を相続した場合に、評価額が減額される特例と小規模宅地等の特例を併用する場合に提出する申告書です。上記(1)と比較するととても特殊なケースです。

下記のケースに該当するような場合には、小規模宅地等の特例とそれぞれの特例の併用について税理士に相談することをおすすめします。

まとめ

小規模宅地等の特例における、添付書類と相続税申告書についてご紹介しました。土地や不動産は評価額の計算を間違えると相続税に大きな影響を及ぼします。

しっかりと評価額を計算し、適用できる特例は適用することで相続税を減額することが可能です。状況や相続する財産の種類によって、添付書類や申告書類が変わり、判断が難しいケース等もあります。

小規模宅地等の特例等特例の適用などを含め、相続税の申告書作成は相続経験の豊富な税理士に依頼することをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編