名義預金とは│条件や相続税が課税されない方法、時効も解説

親が子の名義で預金していた場合や、夫から受け取ったお金を妻が自分の名義で預金していた場合は、実質的にその預金は親や夫の財産となることがあります。

亡くなった人にこのような預金があると、「名義預金」として相続税がかかることもあります。

これから、名義預金とはどのようなもので、どのような場合に相続税がかかるかについて解説します。

あわせて、名義預金と判定されないための対策もご紹介します。

この記事の目次 [表示]

1.そもそも名義預金とは?

名義預金とは、亡くなった被相続人の名義ではないものの、被相続人の財産とみなされる預金のことです。

子供や孫、配偶者など、家族の名義で開設した預金口座に自分のお金を預ける行為をさすこともあります。

たとえば、父が子供の名義の預金口座にお金を預けていた場合では、口座の名義は子供ですが、実態として父が自分の財産を預けていたことになります。

父が亡くなって相続税の税務調査が行われると、この預金口座は子供の名義であっても父の財産とみなされて、相続税が課税されることになります。

税務調査でどのようなことが行われるかについては、下記の記事で詳しく解説しています。あわせて参考にしてください。

参考:税務調査って何されるの?相続税の税務調査の概要と事前準備

2.名義預金と判定される条件

家族名義の預金が名義預金にあたるかどうかは、口座の名義だけで判断するわけではありません。

税務調査では、口座に預けられたお金の出どころや、名義人がその口座の存在を知っていたかなどの実態をもとに、預金が誰の財産であるかを判定します。

名義預金と判定される条件は次の5つです。

これらのいずれかの条件にあてはまれば、名義預金と判定される可能性があります。

- 被相続人が他人名義で口座を開設した

- 預けられたお金の出どころが被相続人である

- 名義人が口座の存在を知らない

- 名義人は贈与されたと認識していない

- 被相続人が口座を管理していた

2-1.被相続人が他人名義で口座を開設した

亡くなった被相続人が他人名義で口座を開設して預金をしていれば、その口座は名義預金になる可能性があります。

2-2.預けられたお金の出どころが被相続人である

次に、口座に預けられたお金がもともと誰のお金であったかを確認します。

たとえば、口座の名義が専業主婦の妻や大学生の子供であるにもかかわらず、残高が数千万円あるといった場合は、そのお金の出どころに注意が必要です。

専業主婦や学生が自分で働いて得たお金で数千万円貯めることは通常考えられず、誰かからお金をもらったと考えるのが自然です。

被相続人が口座に入金した、あるいは被相続人からもらったお金を預けていたのであれば、その口座は名義預金になる可能性が高いでしょう。

2-3.名義人が口座の存在を知らない

次に、口座の名義人がその口座の存在を知っていたかどうかを確認します。

名義人が口座の存在を知らなかった場合は、名義預金と判定される可能性が高いでしょう。

たとえば、被相続人が子供の名義で口座を開設して預金をしていても、名義人である子供はその口座の存在を知らない場合があります。

名義人が口座の存在を知らなければ、親から子供へ贈与したことにはなりません。親が子供の名義を借りて自身の財産を預金していたに過ぎないということになります。

2-4.名義人は贈与されたと認識していない

口座の存在のほか、お金を贈与されたという認識が名義人にあったかどうかも確認します。

贈与は、財産をあげる人ともらう人の両方の合意があってはじめて成り立ちます。

名義人が口座を自分のものと認識して、お金を贈与されたと認識していなければ、その口座は名義預金と判定されます。

2-5.被相続人が口座を管理していた

預金通帳やキャッシュカード、印鑑を誰が管理していたかも確認します。

贈与契約を結ぶなど形式上は贈与の体裁をとった場合でも、子供や孫に無駄使いさせないように被相続人が通帳や印鑑を渡さないケースもあるでしょう。

このようなケースでは、子供や孫ではなく被相続人が口座を管理していたことになります。

名義人ではなく被相続人が口座を管理していた場合は、その口座は名義預金と判定されます。

3.名義預金と判定された具体例

ここで、家族名義の預金口座が名義預金であると判定された具体例をご紹介します。

3-1.被相続人の妻の預金が名義預金と判定された

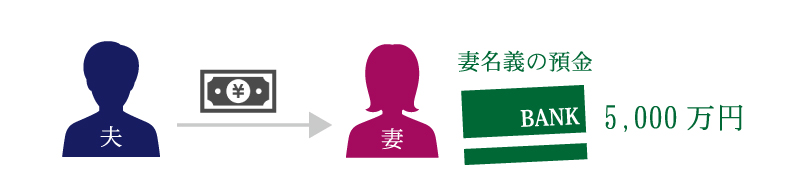

税務署職員が税務調査で、被相続人の妻の預金通帳を確認したところ、残高が5,000万円あることがわかりました。

税務署職員は妻に、「これは、あなたが働いて得たお金ですか」と尋ねました。

これに対して妻は、「夫から生活費のためにと言われてもらっていました」と答えました。

しかし、5,000万円という金額は、一般家庭の生活費にしては多すぎます。

その結果、この預金は被相続人(夫)の財産を妻の名義で預かっていた名義預金であると判定されました。

つまり、妻は5,000万円の預金を夫から「相続」したとして、相続税がかかることになったのです。

このように、夫婦の間でやり取りされたお金を預けていた場合も名義預金となります。

生活費として夫から受け取ったお金の中からへそくりとして貯めていた場合も同様で、このようなケースは時折発生します。

苦労して貯めたお金が名義預金として課税されてしまうのは、受け入れがたいかもしれません。一般的に夫婦の財産は共有するものと認識されているため、この預金も妻の財産であると考えられがちです。

しかし、法律上は、夫が稼いだお金は夫のもの、妻が稼いだお金は妻のものと考えることになっています。

3-2.相続税専門の税理士に相談するのがベスト

家族名義の預金が名義預金であると判定された場合は、その後は税務署の指示に従うしかありません。ただし、税務署に指示されたとおりにしていると、本来あるべき金額よりも多くの税金を納めてしまうケースがあります。

負担を軽減して、本来あるべき金額を正しく納税するためには、相続税専門の税理士に相談することをおすすめします。

税理士は税務調査に立ち会うことができます。相続税専門の税理士であれば、税務署の指摘が妥当でない場合に反論するほか減額要素を主張するなど、税負担が軽減されるようにできる限りのことをします。

税理士に依頼するとそれ相応の報酬が必要ですが、相続税の増加額よりも税理士への報酬が安いというケースもよくあります。

後になって「税理士に立ち会ってもらえばよかった」といっても、取り返しがつきません。名義預金に課税されることが心配な方は、前もって相続税専門の税理士に相談するとよいでしょう。

4.名義預金は税務署に目を付けられやすい

相続税の税務調査では、名義預金があるかどうかが重点的に調べられます。

名義預金は口座の名義人と実質的な持ち主が異なり、特に申告漏れが起こりやすいからです。

4-1.名義預金の調査方法

税務署には、預金口座のお金の流れを調べるための強い権限があります。

相続税の調査では、亡くなった被相続人だけでなく、相続人の預金口座の過去の入出金も調べられます。多額の出金があれば、その相手方も調べられます。

以前は郵便局なら大丈夫と言われていましたが、そのようなことはなく、郵便局を含めたすべての金融機関が例外なく調査の対象になります。

特に100万円以上の入出金があると目を付けられやすく、名義預金が見つかる可能性が高いと考えた方がよいでしょう。

4-2.名義預金の申告漏れは追徴課税の対象に

税務調査で家族名義の預金が名義預金と判定されると、その預金は相続税の申告から漏れていたことになります。

申告漏れの財産は相続税の追徴課税の対象になりますが、この場合は追徴される相続税に加えて、加算税や延滞税が課されます。

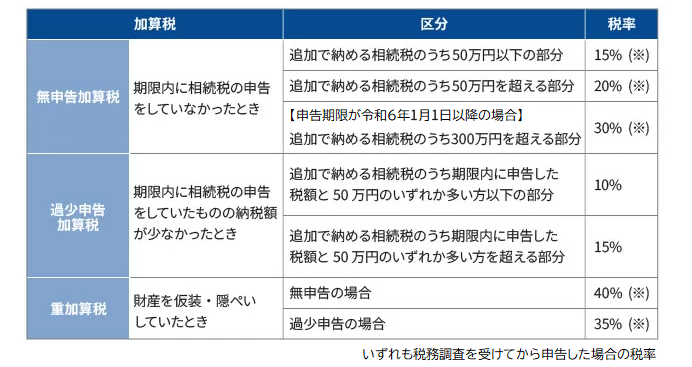

4-2-1.無申告加算税・過少申告加算税・重加算税

加算税(無申告加算税・過少申告加算税・重加算税)は、追加で納める相続税に対して下記の税率で課されます。

(※)申告期限が平成29年1月1日以降の場合、過去5年以内に相続税で無申告加算税または重加算税を課されたことがあれば10%加算。申告期限が令和6年1月1日以降の場合、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があれば、当年度分の税率は10%加算。

4-2-2.延滞税

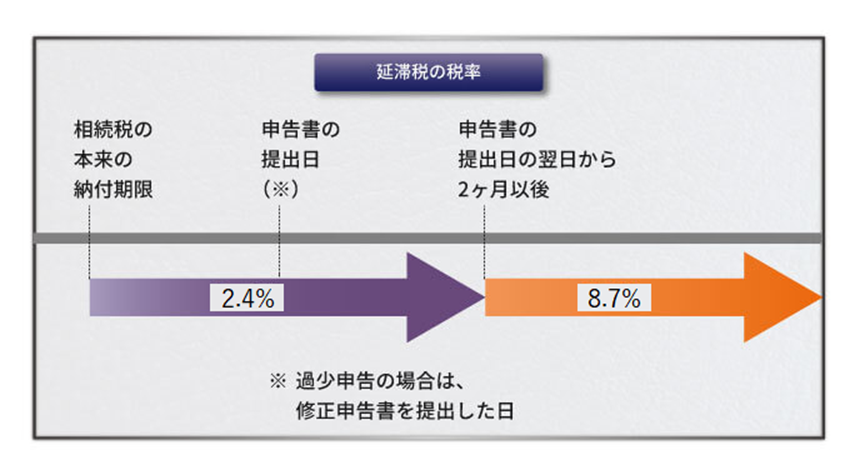

延滞税は、相続税の本来の納付期限の翌日から追徴税額を納めた日までの日数で日割り計算します。税率は下記のとおりです。

- 申告書の提出日の翌日から2か月以内:年2.4%

- 申告書の提出日の翌日から2か月以後:年8.7%

上記の税率は令和4年1月1日から令和6年12月31日までのものです。これ以外の期間の税率は国税庁ホームページで確認してください。

5.名義預金と判定されないための対策

ここまで、亡くなった被相続人が家族の名義で預けた預金は、名義預金として相続税がかかる場合があることをお伝えしました。

しかし、事前に対策をしておけば、名義預金と判定されないようにすることができます。

ポイントは、子供や孫、配偶者に現金を贈与して贈与契約書を作成しておくことです。

贈与をした後は、口座の名義人(贈与を受けた人)が自分で口座を管理することも大切です。

5-1.贈与契約書を作成しておく

贈与は、財産をあげる人ともらう人の両方の合意があってはじめて成立します。法律上は書面による契約はなくてもよく、口約束でも構いません。

しかし、名義預金として課税されるかどうかが問題になるときには、贈与した人はすでに亡くなっています。口約束では贈与に必要な双方の合意があったかどうか、後から確認することができません。

そのため、贈与をしたことの客観的な証拠として、贈与契約書を作成しておきます。

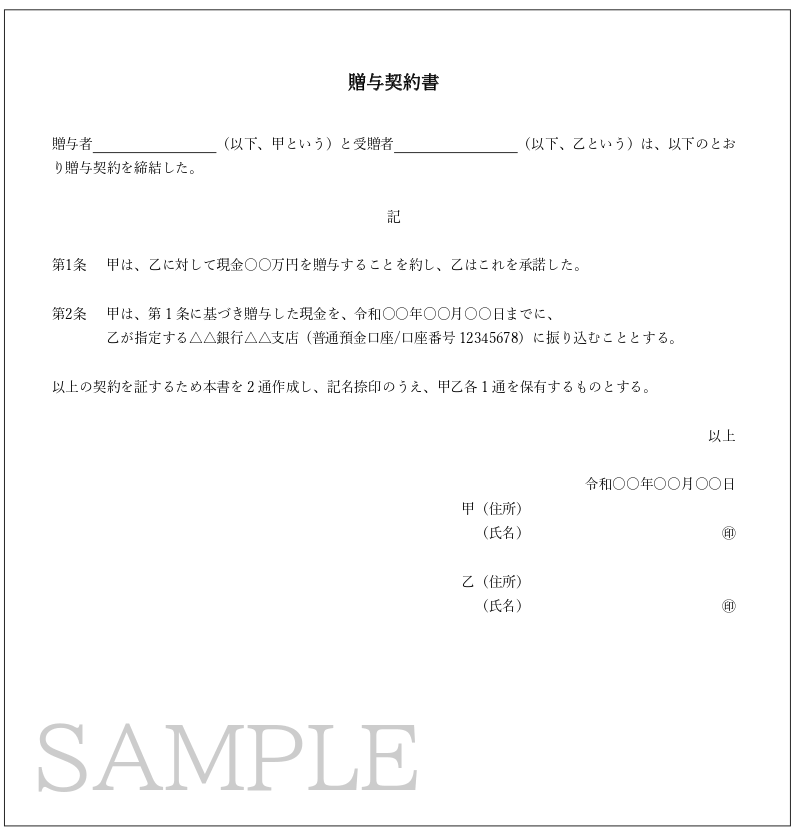

5-1-1.贈与契約書の書き方

ここで、現金を贈与する場合の贈与契約書の書き方の例をご紹介します。

- はじめに、贈与者と受贈者の間で贈与の契約を締結したことを記載します。

- 第1条として、贈与者が受贈者に現金を贈与する約束をしたこと、受贈者がこれを受諾したことを記載します。

- 第2条として、指定の期日までに現金を受贈者の預金口座に振り込むことを記載します。

- 最後に、この契約を証するために贈与契約書を作成して、記名捺印のうえ各自1通ずつ保管することを記載します。

- 契約書の作成日と贈与者・受贈者双方の住所と氏名を記載し捺印すれば、贈与契約書が完成します。

贈与契約書の書き方については、下記の記事でも詳しく解説しているので参考にしてください。

参考:【ひな形付】贈与契約書とは?書き方や作成のメリット、注意点まで解説

5-2.毎年110万円以下のお金を口座に振り込む

財産を贈与すると、財産をもらった人に贈与税がかかります。

しかし、贈与税には110万円の基礎控除額があり、その枠内で贈与をすれば贈与税はかかりません。

参考:生前贈与の非課税枠は年間110万円以内!注意点や節税対策を解説

110万円以下の贈与を毎年繰り返せば、贈与税がかかることなく多額の贈与をすることも可能です。

ただし、長期間にわたって定期的に贈与をした場合は、毎年の贈与の合計額に対して贈与税がかかることがあるため注意が必要です。

口座への預け入れは、ATMや窓口で現金を入金するのではなく、振込することをおすすめします。振込手数料がかかりますが、振込した人の名前と金額が通帳に記載されるため、贈与の客観的な記録になります。

5-3.贈与された人が口座を管理する

贈与契約を締結してお金を振り込んだ後は、その口座の通帳や印鑑、キャッシュカードは、口座の名義人(贈与を受けた人)が自ら管理するようにしましょう。

贈与をした人が引き続き口座を管理していれば、名義預金と判定されます。

名義人が自分で口座を管理していることを示すために、もらったお金を少し使っておいてもよいでしょう。

また、口座で使う印鑑(届出印)は、贈与を受けた人が自身の印鑑を使うようにしましょう。

苗字が同じだからといって、贈与者と受贈者で同じ印鑑を使うと、贈与者が引き続き口座を管理しているとみなされる可能性があります。

6.名義預金と判定されるのはいつ?

家族名義の預金が名義預金と判定されるタイミングは、相続税の税務調査の時です。

税務調査を免れることができれば相続税を払わなくて済むと考える人もいるかもしれませんが、税務調査を免れることは困難といってよいでしょう。

6-1.贈与税と相続税の時効は5~7年

贈与税と相続税にはそれぞれ時効があります。

- 贈与税:6年

- 相続税:5年

- 故意に申告しなかったなど悪質な場合:贈与税・相続税ともに7年

時効が成立するまでに税務署から通知がなければ、制度の上では税金を納める義務はなくなります。

しかし、税務署は時効が成立するまでに調査を実施するため、課税を免れるために時効の成立を待つことは現実的ではありません。

贈与税と相続税の時効については、下記の記事で詳しく解説しています。

参考:相続税の時効は5年か7年!ペナルティ発生前に申告するべき理由を解説

6-2.名義預金に時効はないため要注意

贈与税には6年または7年の時効がありますが、名義預金はそもそも贈与ではないため、贈与税の時効は適用されません。

10年前にお金が預けられた口座であっても、名義預金と判定されればその時点で相続税の課税対象になります。

親が子供のために貯めたお金や夫婦で貯めたお金は、長い時間をかけて形成されることも多いですが、預けた時期が古いからといって見逃してはもらえません。

7.名義預金を解消することはできる?

名義預金と判定されそうな預金口座がある場合は、前もって解消しておくことができます。

方法は簡単で、家族名義の口座に預けたお金を引き出して自分名義の口座に戻すだけです。

ここまでお伝えしてきたように、自分だけで家族名義の口座にお金を預けても、名義人に贈与したことにはなりません。

したがって、名義預金を解消するためにお金を自分の口座に戻したとしても、それは自分の財産を預け替えたにすぎず、名義人から贈与されたことにはなりません。

あるいは、名義人に預金の存在を伝えたうえで贈与契約を締結し、正式に贈与するという方法もあります。

この場合は贈与税が課税されるため注意が必要です。

8.もしも名義預金を使ってしまったら?

もし、名義預金と判定されそうな預金口座があって、そのお金を使ってしまった場合は、預金を贈与されたこと、または相続したことを正直に申告しましょう。

お金を預けた人が亡くなる前であれば、速やかに贈与税を申告します。申告する金額は、お金を使う前の残高です。

ただし、お金をもらったつど生活費や教育費として使った場合は、贈与税はかかりません。

お金を預けた人が亡くなった後であれば、他の遺産と合わせて相続税を申告します。申告する金額は、故人が亡くなった日の残高です。

9.まとめ

ここまで、家族など他人の名義の預金でも、名義預金と判定されれば相続税がかかることをお伝えしました。

家族名義の預金が名義預金にあたるかどうかは、個人では判断が難しく、税務調査を受けてはじめて発覚することも少なくありません。

税務調査で名義預金と判定されると、相続税が追加で発生するうえに加算税や延滞税が課され、思いがけない負担になります。

名義預金と判定されないようにするには、事前の対策が必要です。確実に対策をするためには、相続税に強い税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターは、相続税申告だけでなく、生前の対策や税務調査の立ち合いにも対応できます。

名義預金の対策でお困りの方は、お気軽にお問い合わせください。

>>税務調査の連絡が来た!名義預金と判定されてしまうか不安な方

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編