数日で終わる、贈与税申告手続きをするために必要な書類の集め方

贈与を受けたときの贈与税の手続きには、どのようなものがあるでしょうか。

手続きの流れや必要な書類について知っておきましょう。

この記事の目次 [表示]

1.贈与税申告の手続きに必要となる4つ知識

贈与税申告の手続きでは、

- ①贈与税の申告期限

- ②贈与税の申告を行う人

- ③贈与税の申告の手続きの場所

- ④贈与税の申告の際に必要な添付書類

の4つの知識が必要です。

2.贈与税の申告期限について

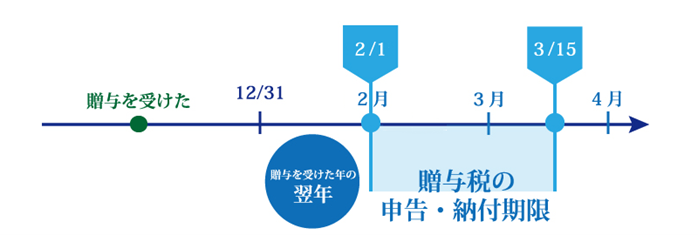

贈与税は、贈与を受けた年の翌年2月1日から3月15日までに申告する必要があります。

3.贈与税の申告を行う人について

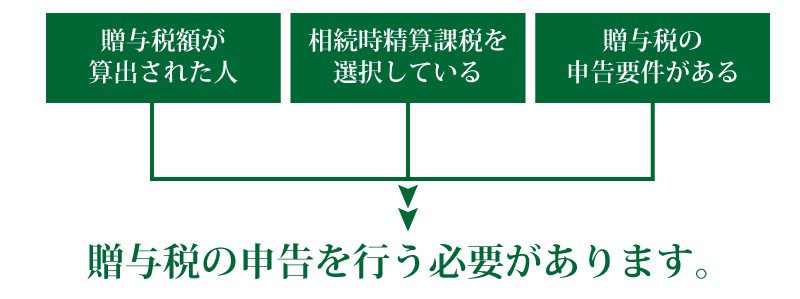

贈与税の申告をする必要がある人は、次の3つのいずれかに当てはまる人です。

1つ目は、年間に贈与された財産の価額が基礎控除の110万円を超えて贈与税額が発生した人です。

2つ目は、相続時精算課税を選択した人です。相続時精算課税には2,500万円の特別控除がありますが、贈与財産の価額が特別控除額以下であっても申告が必要です。(令和6年1月1日以降の贈与については、相続時精算課税を選択したときにも110万円の基礎控除が適用され、110万円以下の贈与は申告不要となります。)

3つ目は、贈与税の申告要件がある規定を適用しようとする人です。例えば、贈与税の配偶者控除を受けようとする人は、税額が0であっても申告が必要です。

相続時精算課税についての詳細は、下記をご参照ください

相続時精算課税制度とは何か?メリットやデメリットも全て解説!

4.贈与税の申告手続きの場所について

贈与税の申告書は、贈与を受けた人の住所地を管轄する税務署長あてに提出します。

5.申告時に必要となる添付書類について

贈与税申告の手続きでは、贈与税申告書のほか添付書類が必要になることもあります。

贈与税申告書の様式は、最寄りの税務署または国税庁ホームページから入手することができます。

国税庁ホームページ 贈与税の申告

(1)暦年課税で贈与税の申告を行うには

暦年課税で贈与税の申告を行う場合は、「申告書第1表」に必要事項を記入して提出します。

なお、直系尊属(父母、祖父母など)からの贈与について「特例税率」を適用する場合で、基礎控除後の財産の価額が300万円を超える場合は、「受贈者の戸籍謄本または抄本」が必要です。ただし、過去に同じ人からの贈与があってすでに提出している場合は、重ねて提出する必要はありません。

暦年課税について

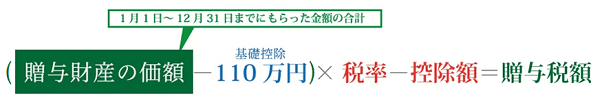

暦年課税は贈与税の原則的な課税方法で、1月1日から12月31日までの期間に贈与によって得た財産の合計金額から基礎控除額の110万円を引いた額に対して課税されます。

1年間に贈与によって得た財産の合計金額が110万円以下の場合は、贈与税の申告は必要ありません。

ただし、毎年継続して同じ時期に同じ金額を贈与していた場合は、一度に贈与するつもりであったとみなされることがあります。もし、一度に贈与したとみなされた場合は、多額の贈与税が課される場合があるので注意が必要です。

このような危険を回避するためには、贈与契約書を作成すると安心です。贈与契約書の書き方については、下記をご参照ください。

贈与契約書の書き方【保存版】様式・注意点を記載例付きで解説

さらに危険を回避するには、わざと基礎控除額の110万円を超過して贈与を行い、超過した分について贈与税を納めるという方法があります。

例として、親が子供に150万円を贈与したとします。

贈与額が150万円なので、先ほどの式を使用すると150万円-110万円(基礎控除額)=40万円に対して贈与税が課税されます。40万円の場合の税率は10%であるため、4万円を贈与税として納めます。

つまり、このようにわざと超過させた分の税金を納めることによって、贈与税を払ったという事実を証明することができます。毎年贈与税を払っておけば、一度に贈与したとみなされる危険を回避できる可能性があります。

贈与額が一定であれば、申告書は毎年同じものを作ることになります。作成をした際は、コピーを取っておくと便利です。もしも申告書で分からないことがある場合は、税務署に電話で問い合わせすると教えてもらえるので安心です。

(2)相続時精算課税を選択する場合には

相続時精算課税を選択する場合は、「申告書第1表」、「申告書第2表」に必要事項を記入して提出します。

また、新たに相続時精算課税の適用を受ける場合は、「相続時精算課税選択届出書」、「受贈者や特定贈与者(相続時精算課税の対象になる贈与者)の戸籍謄本または抄本」が必要です。

特別控除により納付税額が0円になった場合でも、申告書の提出が必要です。もしも提出を忘れてしまった場合は、納付税額が0円ではなくなってしまいます。

相続時精算課税制度とは何か?メリットやデメリットも全て解説!

(3)配偶者が贈与税の配偶者控除を受ける場合には

配偶者が贈与税の配偶者控除を受ける場合は、「申告書第1表」に必要事項を記入して提出します。

他には「受贈者の戸籍謄本または抄本」、「受贈者の戸籍附票の写し」、「控除の対象となった居住用不動産に関する登記事項証明書」、「固定資産評価証明書(居住用不動産の贈与を受けた場合)」が必要です。

参考:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

贈与税の配偶者控除について

配偶者から居住用の不動産やその購入資金を贈与されたときに、最高で2,000万円まで贈与税の課税対象から控除することができます。配偶者控除を受けるには申告書の提出が必要です。

こちらも、控除を受けて納付税額が0円となる場合でも必ず申告が必要になります。もしも申告を忘れてしまうと、納付税額が0円ではなくなってしまうため注意が必要です。

まとめ

贈与税の申告をする場合、110万円の暦年課税を利用するのみであれば、手続きをする上で必要になる書類はほとんどありませんが、それ以外の制度を利用すると必要書類が増えます。

時間をかけることでご自身でも申告することはできますが、手間がかかるのであれば最初から税理士に依頼することも一つの方法です。

【関連記事】

贈与税の計算方法が簡単にわかる!?税額を0にできる4つの特例を解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編