すぐに実践できる!贈与税の節税対策方法6つをご紹介!

贈与税の節税対策はどのようなものがあるのでしょう?

今回は贈与税の節税対策を6つご紹介しています。

贈与税の節税対策は相続税の節税対策にもなるので、しっかり確認しておきましょう。

この記事の目次 [表示]

1.110万円の基礎控除(暦年贈与)を利用しよう

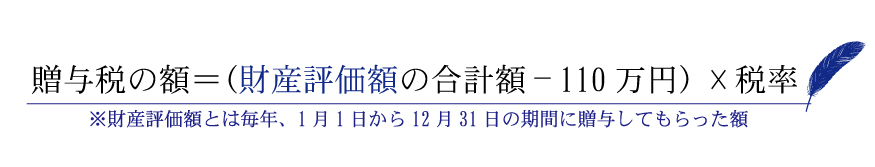

贈与税は、受贈者一人につき、毎年1月1日~12月31日までの間に贈与により得た財産の合計金額から、110万円の基礎控除額を差し引いた残りの金額に対してかかるものです。つまり、「贈与による取得財産合計-110万円」に対して課税されることになります。

一年間で贈与により得た財産の合計金額が基礎控除額110万円以下であれば、贈与税はかかりません。よって、申告も必要ありません。例えば、4人の子供に毎年110万円ずつ10年間贈与し続けた場合、合計で4,400万円の財産を、贈与税を支払うことなく贈与することができるのです。

(なお、「毎年同じ時期に同じ金額を贈与している」といったような場合には、税務署は「最初からまとまった財産を1人の人にあげることを想定していた」という判断をすることがあります。このように判断されると、結果として多額の贈与税を支払うことになってしまうため注意が必要です。)

暦年贈与の詳細は、下記をご参照ください。

(参考)暦年贈与とは?改正点と相続税を減らすためのポイントを解説

2.贈与税の配偶者控除を利用しよう

(1)贈与税の配偶者控除とは?

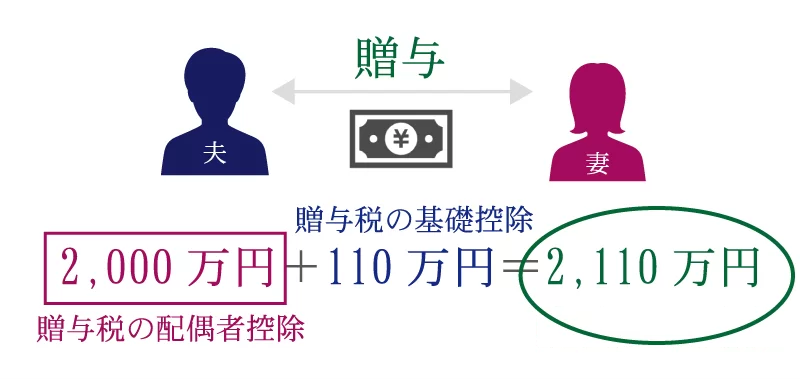

贈与税の配偶者控除とは、夫から妻へ、あるいは妻から夫へ、夫婦の間で居住用不動産または、その取得のための資金を贈与した時には、2,000万円までは贈与税がかからないという特例のことです。

さらに、110万円の基礎控除を利用すれば、2,110万円まで贈与税を支払うことなく配偶者に贈与することができます。

ただし、同一の配偶者間では、一生に一度しか、この特例の適用を受けることができません。十分な知識や情報がないまま実行してしまうことがないように、専門家に十分相談して、ベストなタイミングや金額で贈与されたほうがよいでしょう。

(2)贈与税の配偶者控除の適用要件とは?

贈与税の配偶者控除という特例の適用を受けるためには、三つの条件を全部満たしていなければなりません。

A.夫婦の婚姻期間が20年以上であること

B.贈与を受ける者が住む住宅または住宅を取得するための資金の贈与であること

C.贈与を受けた者が、その贈与を受けた年の翌年3月15日までに贈与により取得した不動産に居住し、その後も引き続き居住する見込みであること

以上の三つの条件を満たしている必要があります。

3.相続時精算課税制度を利用しよう

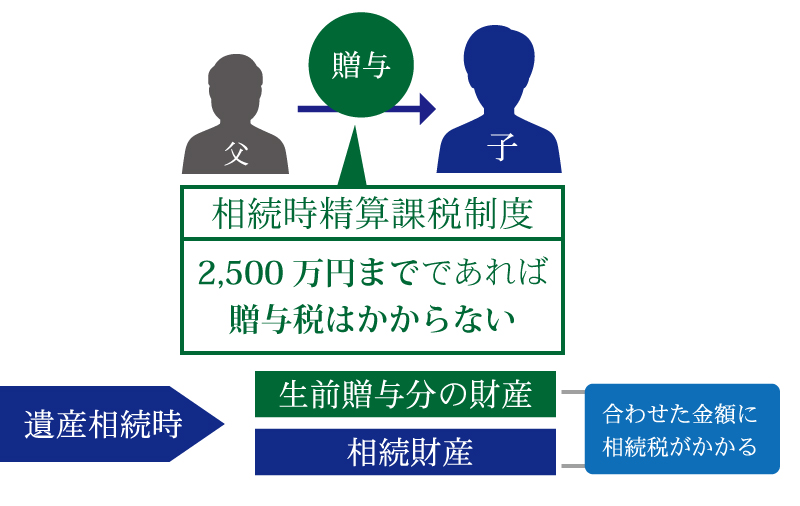

相続時精算課税制度とは、生前に2,500万円まで贈与しても税金がかからないというものです。

2,500万円という多額の財産を贈与税なしに贈与することができますが、注意しなくてはいけないのは、相続時精算課税制度は一度選択すると撤回できないということです。

もし後になって気が変わってしまっても、変更することができません。相続の時まで継続して適用されてしまいます。

また、この相続時精算課税制度を利用した場合には、相続時に相続した財産のほかに、この制度によって贈与を受けた財産にも相続税がかかってきます。そのため、相続時精算課税制度は、将来相続が発生した時に相続税を支払う必要のないご家庭で、なおかつ、今すぐ多くの財産の贈与が必要な場合に便利な制度といえるでしょう。

将来的に相続税が発生する方が利用する場合には、一時的に課税を遅らせる効果があります。また、相続税の課税は贈与時の価額で行われるため、値上がりが見込まれる財産や収益不動産を贈与する場合にも効果があります。

相続時精算課税制度についての詳細は下記をご参照下さい。

(参考)【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

4.住宅取得等資金贈与を利用しよう

(1)住宅取得等資金贈与とは?

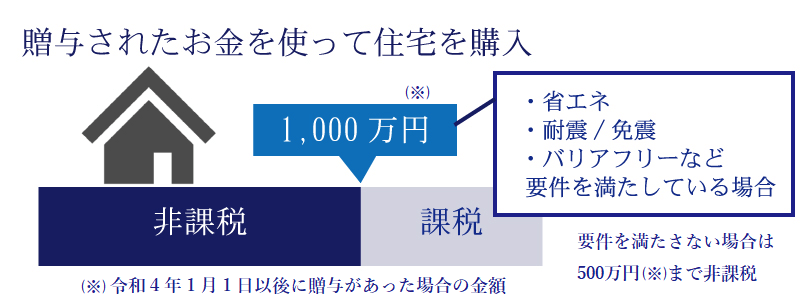

住宅取得資金の贈与を受けると、最大1,000万円までの贈与に対して贈与税が非課税になります。

暦年贈与では、その年の1月1日~12月31日までの間に贈与を受けた財産額の合計が110万円まで基礎控除がありますので、2つの合計で1,110万円まで贈与税がかかりません。

(2)適用対象者は?

住宅取得等資金贈与の適用対象者は、父母および祖父母(直系尊属)から贈与を受けて、贈与があった年の1月1日に18歳以上(※)である子または孫です。子や孫などの配偶者は含まれません。

(※:贈与が令和4年3月31日以前の場合は、20歳以上)

適用期間は、令和8年12月31日までに贈与があった場合です。

(3)住宅取得等資金贈与の制度についての注意ポイントは?

贈与した年の翌年3月15日までに住宅を取得し、居住を開始すること。または、未完成あるいは未入居でも、完成後すぐに居住することが確実であることが条件となっています。また、この制度は住宅取得等のための資金に限られた特例ですので、その条件を満たさなくてはなりません。

住宅取得等資金の贈与についての詳細は、下記をご参照ください。

(参考)【最新】住宅取得資金等贈与の非課税特例を簡単解説!手続き・必要書類・期限

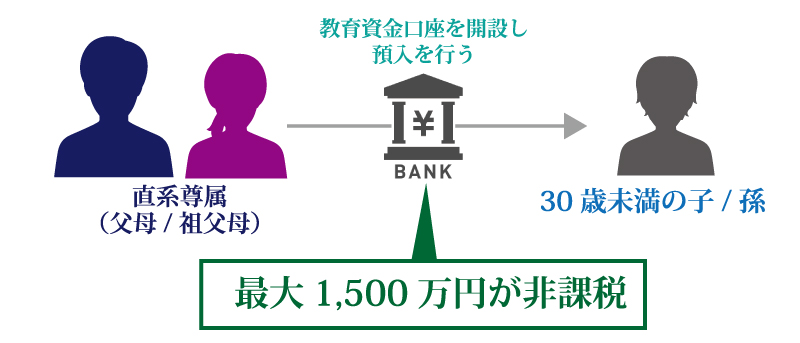

5.教育資金の一括贈与を利用しよう

平成25年4月に、「直系尊属からの教育資金の一括贈与にかかる贈与税の非課税制度」という制度が始まりました。令和8年3月31日までにこの制度を利用すると、子または孫一人につき1,500万円までの贈与が非課税になります。ただし、原則として子(孫)が30歳までに使い切れずに資金が口座に残った場合には、その金額に対して贈与税がかかってしまいます。

対象となる教育費は、学校の教育費と学校以外の教育費の二つに分かれており、学校教育費には学校に支払うもののほかに、教材や制服など販売店に支払うものも含まれます。学校以外の教育費については、塾や習い事の費用が対象となります。

ただし、学校以外の教育費については500万円が非課税限度額となっています。

教育資金一括贈与についての詳細は下記をご参照下さい。

(参考)教育資金の一括贈与は本当にお得?条件・期限などを解説

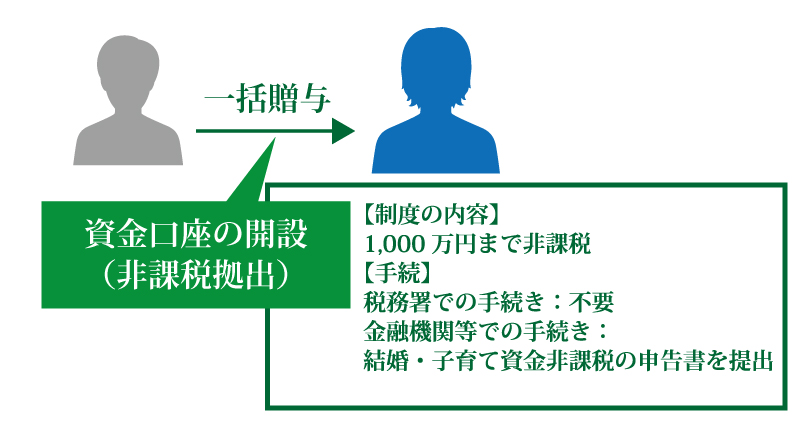

6.結婚・子育て資金が非課税に

平成27年4月1日~令和9年3月31日までの間で、金融機関等と一定の契約をすれば、18歳以上(※)50歳未満の方が結婚・子育て資金のために、直系尊属つまり父母もしくは祖父母などから信託受益権または金銭等を贈与された場合、そのうち1,000万円までの金額に相当する部分については、結婚・子育て資金非課税申告書を提出すれば、贈与税がかかりません。

申告書は金融機関を経由して提出します。

(※:贈与が令和4年3月31日以前の場合は、20歳以上)

ただし、50歳になった時点でお金の一部が使い切れずに残った場合には、その残額がその年の贈与税の課税価格に算入されます。

結婚・子育て資金の贈与についての詳細は下記をご参照下さい。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

7. まとめ

節税対策に利用できる贈与の方法をご紹介させていただきました。

利用できる制度を確認して節税しておきましょう!

【関連記事】

【贈与税の計算シミュレーション】税額を0にできる5つの特例も解説

平成27年に改正された贈与税のポイントとは?

数日で終わる、贈与税申告手続きをするために必要な書類の集め方

【自分でできる】贈与税の申告方法・申告書の書き方・必要書類をすべて解説

ただ、複雑な要素が絡む相続税対策では、自分でおこなう場合はもちろんのこと、相続税申告経験が少ない税理士がおこなっても、見落としなどのミスが生じる恐れがあります。

相続税対策でお悩みの方は、ぜひ一度、相続専門の税理士法人チェスターにお問い合わせください。

税理士法人チェスターでは、生前の相続税対策から相続開始後の相続税申告まで、相続に関するサポートを幅広くおこなっています。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編