【税理士監修】相続税の按分割合とは?端数処理の方法を具体例で解説

相続税は、被相続人の財産から債務や葬儀費用を差し引き、課税価額を算出します。相続税の総額は課税価格から基礎控除額を引いた額になります。

相続人が一人だけのとき、この金額を相続することになるのですが、複数の相続人がいる場合は各相続人の税額を求めるために「按分割合」を用います。

これは、法定相続分を基準にした割合で総額を分ける仕組みです。按分割合でしっかり割り切れないとき、小数点以下第二位未満に端数があるとき端数処理をします。少数第三位を四捨五入しますが、最後全体が一になるように調整していくことができます。

本記事では「相続税の按分割合」の意味や計算方法、分担割合・負担割合との違いをわかりやすく解説します。

この記事の目次 [表示]

1.相続税は実際に相続した遺産の割合で分担する

相続税は、各人が相続した遺産の額から求めるものではありません。

相続人が法定相続分で遺産を得たとして相続税の総額を計算し、その総額を実際の相続割合に応じて分担します。

この課税方式を法定相続分課税方式といいます。

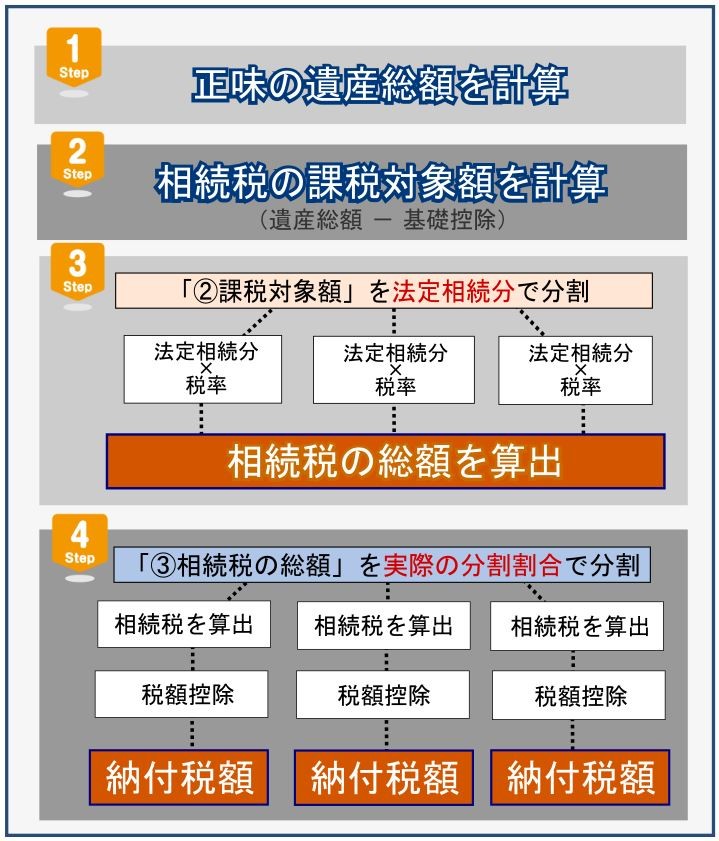

相続税の計算方法を簡単に整理すると、以下のように表されます。

【Step1】

負債や非課税財産などを除いた正味の遺産総額を計算します。

【Step2】

正味の遺産総額から基礎控除額を差し引いたものが相続税の課税対象額になります。

基礎控除額は「3,000万円+600万円×法定相続人の数」で求めます。

【Step3】

相続税の課税対象額を法定相続分で分割したものとして各人の相続税を計算し、その総額を求めます。

【Step4】

相続税の総額を各人が実際に相続した遺産の割合に応じて按分します。

相続人ごとに加算や控除を行ったものが最終的な納付税額となります。

2.按分割合の端数処理の方法

民法の法定相続分は分数で表しますが、相続税の相続人ごとの按分割合は小数で表します。

その際、小数点以下二位未満の端数は端数処理をします。端数処理は法律による取り決めはありませんが、按分処理、端数処理によって各財産取得者の相続税が変わってくることもあるため、相続人どうしの公平を図りながら、相続人全員の負担が少なくなるように工夫することが大切です。

2-1.按分割合の桁数は多い方が公平に分担できる

相続税の按分割合の端数調整については、相続税法基本通達17-1に定めがあります。

通達では、相続税の按分割合の小数第二位未満の端数は、遺産を取得した人全員の合意のもとで、その合計が1になるように調整できることになっています。

(あん分割合)

17-1 法第17条に規定する「財産を取得した者に係る相続税の課税価格が当該財産を取得したすべての者に係る課税価格の合計額のうちに占める割合」に小数点以下2位未満の端数がある場合において、その財産の取得者全員が選択した方法により、各取得者の割合の合計値が1になるようその端数を調整して、各取得者の相続税額を計算しているときは、これを認めて差し支えないものとする。なお、上記の方法を選択した者について相続税額を更正する場合には、その選択した方法によって相続税額を計算することができるものとする。(昭42直審(資)5、昭47直資2-130、昭50直資2-257、昭57直資2-177改正)

引用:国税庁「相続税法基本通達」

2-2.【シミュレーション】按分割合の端数処理で、相続税額はどれだけ変わる?

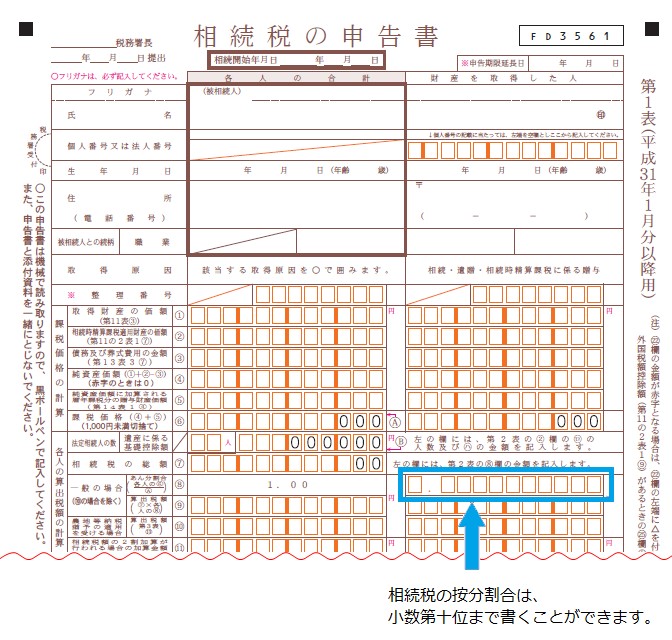

相続税の申告書では、相続人ごとの按分割合を小数第十位まで記載できるため、実務では小数第二位から第十位までの間で端数を調整します。

(国税庁ホームページ掲載の様式(第1表 相続税の申告書)より作成)

按分割合の桁数が少ないと計算は簡単ですが、一部の人に負担が偏って相続人どうしで不公平になる場合があります。

桁数を多くすれば、相続人どうしで公平に相続税を分担できるようになります。

下記の例では、按分割合の桁数が多いほど相続人どうしで公平に相続税を分担できることがわかります。

【例】遺産を3人の相続人で3等分したとき、相続税の総額9,000万円の分担額を求めます。

遺産を3等分したときの按分割合を小数で表すと0.333333…ですが、0.333333…を3人分足しても0.999999…となり1にはなりません。按分割合の合計を1にするには、誰か1人の按分割合を調整しなければなりません。

3人の相続人A、B、Cのうち相続人Aの按分割合で端数を調整する場合、調整する桁によって各人どうしの相続税額の差は次のように変わります。

小数第二位で調整した場合

相続人Aと相続人B・Cの間で相続税額に90万円の差が生じます。

- A:9,000万円×0.34=3,060万円

- B:9,000万円×0.33=2,970万円

- C:9,000万円×0.33=2,970万円

小数第十位で調整した場合

相続人Aと相続人B・Cの間の相続税額の差は100円にとどまります。

- A:9,000万円×0.3333333334=30,000,000.006円 → 3,000万円

- B:9,000万円×0.3333333333=29,999,999.997円 → 2,999万9,900円(100円未満切捨)

- C:9,000万円×0.3333333333=29,999,999.997円 → 2,999万9,900円(100円未満切捨)

このように、按分割合の桁数が多いほど相続人どうしの税額の差は少なくなり、より公平に分担できるようになります。

相続税を専門に扱う税理士事務所では、申告書に記入できる小数第十位まで按分割合を求めています。

2-3.按分割合の端数を調整するときの注意点

実際の遺産相続では、多くの場合遺産を現物で分け合います。

そのため、相続税の按分割合が0.5や0.25のように桁数の少ない小数になることはまれで、ほとんどの場合は小数が延々と続く割り切れない数値になります。

按分割合の端数調整について、相続税法基本通達で具体的な方法は指定されていません。

そのため、端数調整の方法を工夫して、相続人全体で納める相続税を引き下げることも可能です。

たとえば、配偶者の税額軽減により配偶者が相続税を納めなくてよい場合は、配偶者の按分割合を多くして他の人の相続税を引き下げることができます。

【例】相続税の課税価格で7億円に相当する遺産を、4人の相続人で以下のように分割した場合の各人の相続税を求めます。

相続税の総額(配偶者の税額軽減適用前)は、197,699,200円とします。

相続人どうしの合意で、小数第四位を四捨五入して小数第三位まで按分割合を求めることにしました。

| 相続人 | 相続税の 課税価格 | 按分割合 | 小数第三位までの 按分割合 |

|---|---|---|---|

| 母 | 3億円 | 0.42857142857… | 0.429 |

| 長男 | 2億円 | 0.28571428571… | 0.286 |

| 次男 | 1億円 | 0.14285714285… | 0.143 |

| 長女 | 1億円 | 0.14285714285… | 0.143 |

| 総額 | 7億円 | 1 | 1.001 |

このとき、按分割合の合計は1.001になります。

合計を1にするためには、誰かの按分割合を0.001だけ減らす必要があります。

相続割合が最も多い母の按分割合で調整したいところですが、母の按分割合を減らしても相続税の総額は少なくなりません。

母は配偶者の税額軽減を適用して実際には相続税を納めないからです。

母の按分割合はそのままにして他の人の按分割合を減らすと、相続税の総額を少なくすることができます。

以下の表では、母の按分割合を調整する場合と、長男の按分割合を調整する場合の相続税を求めています。

母の按分割合はそのままにして長男の按分割合を調整すれば、相続税の総額を20万円近く減らすことができます。

【母の按分割合を調整する場合】

| 相続人 | 相続税の総額 | 按分割合 (調整前) | 按分割合 (調整後) | 相続税 (100円未満切捨) |

|---|---|---|---|---|

| 母 | 197,699,200円 | 0.429 | 0.428 | 0 (配偶者の税額軽減適用) |

| 長男 | 0.286 | 0.286 | 56,541,900円 | |

| 次男 | 0.143 | 0.143 | 28,270,900円 | |

| 長女 | 0.143 | 0.143 | 28,270,900円 | |

| 総額 | 197,699,200円 | 1.001 | 1.000 | 113,083,700円 |

【長男の按分割合を調整する場合】

| 相続人 | 相続税の総額 | 按分割合 (調整前) | 按分割合 (調整後) | 相続税 (100円未満切捨) |

|---|---|---|---|---|

| 母 | 197,699,200円 | 0.429 | 0.429 | 0 (配偶者の税額軽減適用) |

| 長男 | 0.286 | 0.285 | 56,344,200円 | |

| 次男 | 0.143 | 0.143 | 28,270,900円 | |

| 長女 | 0.143 | 0.143 | 28,270,900円 | |

| 総額 | 197,699,200円 | 1.001 | 1.000 | 112,886,000円 |

上記の例で相続税額の2割加算の対象になる人(孫、兄弟姉妹など)がいる場合は、その人の按分割合を調整して、税額を少なくすることができます。

按分割合をどのように設定すれば相続税が少なくなるかについては、いろいろな按分割合を定めてシミュレーションしながら結論を探していくとよいでしょう。

3.相続税の分担についてその他の注意点

相続税の分担については、按分割合のほかにも注意点があります。

他の人が相続税を払えない場合に、その人の相続税を代わりに払うと贈与にあたる場合があります。

しかし、放っておくと、連帯納付義務でその人の相続税を代わりに払わされることにもなりかねません。

このような問題が起こらないようにするには、自己資金が少ない相続人には換金できない遺産を相続させないといった対策も必要です。

3-1.他の人の相続税を負担すると贈与になる

換金できない遺産を相続したなど、期限までに相続税を納付できない相続人がいるときは、他の相続人が相続税を立て替えることもあるでしょう。

一時的に立て替えるのであれば問題はありませんが、立て替えたままにしておくと、贈与とみなされて贈与税が課税される場合があります。

期限内の納付が難しい場合は、下記の記事を参考に立て替え以外の方法をとることをおすすめします。

(参考)相続税を払えない場合の対処法4選│事前にできる対策も解説

3-2.連帯納付義務にも注意

相続税の分担では、連帯納付義務にも注意が必要です。

分担した相続税を納付しない人がいる場合は、その人が納付すべき税額を他の相続人が共同で負担しなければなりません(相続税法第34条)。

連帯納付義務で他の人の相続税を払うことにならないように、相続税を分担すれば互いに納付を済ませたかどうかできるだけ早く確認するようにしましょう。

連帯納付義務について詳しい内容は、下記の記事をご覧ください。

(参考)相続税の連帯納付義務とは。概要や注意点、事前の対策を解説

4.相続税の分担割合・負担割合とは?按分割合との違い

按分割合と似た言葉で、相続税の「分担割合」、「負担割合」といった言葉を聞くことがあるかと思います。

混同しないよう、それぞれの用語について整理します。

4-1.相続税の分担割合とは

相続税の分担割合とは、それぞれが「どのくらい分け合って負担するか」を表す割合を指します。

例えば、遺産の中から納税資金を誰がどれくらい用意するか、相続人同士で話し合った結果の割合を指す場合があります。

「Aは不動産しか相続していないから、現金を多く受け取ったBが実際の納付を多めに分担する」など、実際の支払い負担を決める場面で用いられることが多いでしょう。

4-2.相続税の負担割合とは

相続税の負担割合とは、実際にそれぞれが背負うことになった割合を指します。つまり、結果としての負担の比率ともいえます。

相続人ごとに最終的に確定した相続税額そのものを「負担割合」と表現するケースが多く、「按分割合に基づいて計算した → 分担の取り決めをした → 実際に誰がどれだけ納めたか」という流れの結果が「負担割合」と考えるとよいでしょう。

4-3.それぞれの割合を具体例で確認

按分割合、分担割合、負担割合はそれぞれ別のものを指します。イメージしやすいよう、下記に例を挙げますので、参考にしてください。

【例】

- 遺産総額:6,000万円

- 法定相続人:子ども2人(A・B)

- 相続税の総額:180万円

- Aは不動産を取得し現金が少なく、Bは現金を多く相続したため、納税資金はAが50万円、Bが130万円を出すことに合意した

この場合、按分割合、分担割合、負担割合は下記になります。

| 区分 | 計算の根拠 | 子・A | 子・B | 合計 |

|---|---|---|---|---|

| 按分割合 | 法定相続分(50%/50%)で配分 | 90万円 | 90万円 | 180万円 |

| 分担割合 | 実際の納税資金の出し分を合意で決定 | 50万円 | 130万円 | 180万円 |

| 負担割合 | 実際に負った負担の比率 | 約28% | 約72% | 100% |

5.相続税の分担でお困りの方は相続税専門の税理士に相談を

相続税の分担では、按分割合の端数調整や、他人の相続税の立て替え、連帯納付義務に注意しなければなりません。

按分割合の端数調整のシミュレーションなど相続税の分担についての対策は、相続税専門の税理士に相談することをおすすめします。

税理士法人チェスターは、相続税専門の税理士法人として税理士業界からも高い評価を受けています。

一般の方のほか、同業の税理士の先生からのご依頼も承っています。

相続税申告業務全般をご依頼いただくほか、たとえば難しい土地評価だけといったように一部の業務だけご依頼いただく場合もあります。

相続税の分担でお困りの方は、ぜひ一度税理士法人チェスターにお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編