相続税の延納とは│分割払いの4つの要件と手続き・利子税も解説

相続税は、金銭での一括納税が基本です。しかし突然の相続に「そんな大金手元にない!」と、一度の全額払うのが困難な場合と言うのも存在するでしょう。

そんなとき使えるのが、相続税の「延納」です。

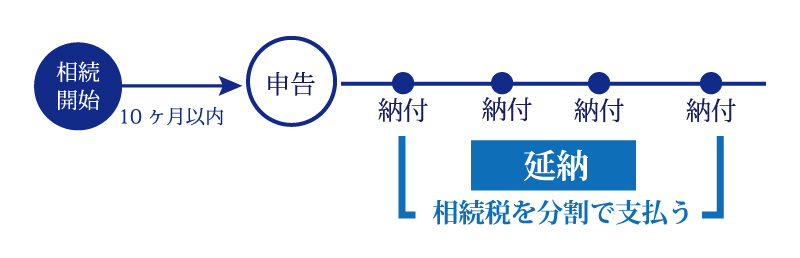

延納とは、納期限までに納付することが困難な金額の範囲内で、相続税を分割して支払うことができる制度のことです。一度にすべて納税するのは無理だけれど、分割なら何とか、というときに使うことができます。

ただし、延納を利用するためには4つの要件を満たす必要があり、利子税が課税されるというデメリットもあり、申請手続きも複雑です。

この記事では、延納の概要や要件はもちろん、利子税の計算方法や延納期間、申請手続きの流れや必要書類について、相続専門の税理士が解説を行います。

なお、「延納を利用する」と決められた方は、相続税に強い税理士に相談した上で、手続きを行われることをおすすめします。

この記事の目次 [表示]

1.延納とは?

「延納(読み方:えんのう)」とは、相続税や贈与税などの国税の納付方法の1つで、一定の要件を満たせば、分割(年賦)で税金の納付(納税)が認められる制度です。

わかりやすく言うと、「延納=分割で国税を納税できる制度」ですね。

延納が認められれば、相続税であれば5~20年間、贈与税であれば5年以内の年賦が可能となります。

しかし、相続税等の延納は、クレジットカードの分割払いのように、誰もが気軽に利用できる制度ではありません。

次章でご紹介する延納の4つの要件を全て満たした上で、「現金一括で相続税を納付すると生活や事業を営むのが困難である」といった特別な理由がある場合のみ認められます。

国税庁では延納に係る情報を公開しておりますので、詳細を知りたい方は、以下リンクを併せてご確認ください。

>>国税庁「相続税贈与税の延納の手引き」

>>国税庁「相続税の延納」

※この記事では「相続税」に特化して解説を行います

1-1.相続税の延納はどんな場合に使うべき?

相続税法において、相続税の納付方法は「原則、金銭による一括納付」と定められています(平成29年1月4日以降はクレジットカード払いも可能です)。

しかし、以下のような状況である場合、金銭による一括納付が困難となることが想定されるため、延納を検討されると良いでしょう。

- 相続税額が高額である

- 相続財産の多くが不動産等を占める

- 相続財産の売却が納期限までに間に合わない

- 相続財産に現金や預貯金がなく自己資金もない

このような場合の特例措置として、設けられている制度の1つが「延納」です。

なお、期限後申告事案や無申告事案に課せられる、加算税や延滞税などは延納の対象にはなりません。

このような場合の特例措置として、設けられている制度の1つが「延納」です。

なお、期限後申告事案や無申告事案に課せられる、加算税や延滞税などは延納の対象にはなりません。

相続税の納付方法について、詳しくは「相続税は誰がいつ払うか徹底解説!よくある誤解も解消します」をご覧ください。

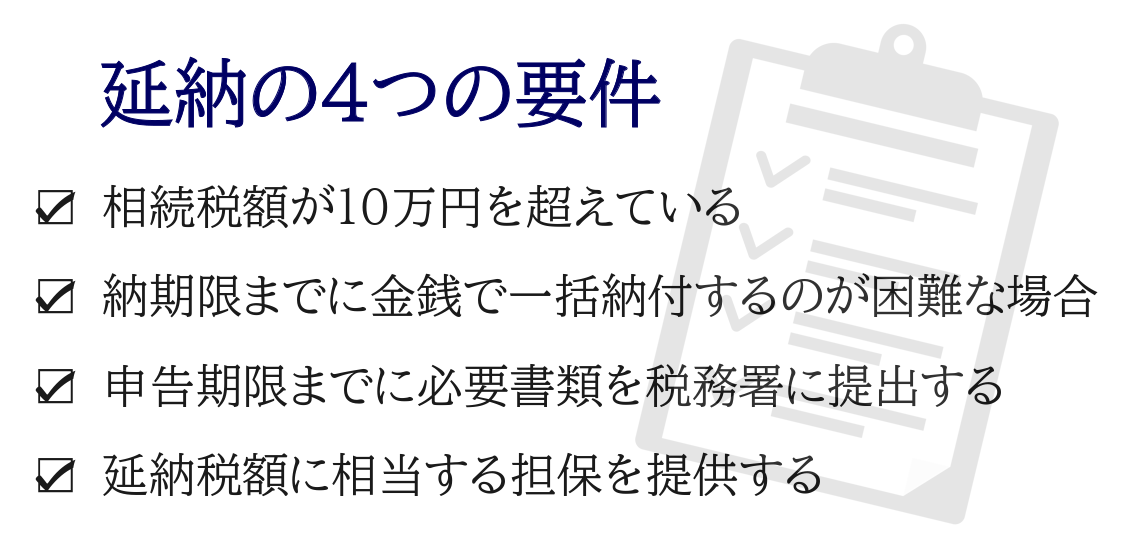

2.相続税の延納は4つの要件を満たす必要がある

相続税の延納を利用するためには、上記の4つの要件をすべて満たす必要があります。

それでは、延納の4つの要件の詳細を確認していきましょう。

2-1.相続税額が10万円を超えている

相続税の延納の1つ目の要件は、相続によって財産を取得した相続人や受遺者が納める相続税額が、10万円を超えていることです。

「家族全体に課税される相続税(贈与税額)の合計」ではありませんので、間違えないようご注意ください。

各相続人や受遺者が納付する相続税額が10万円を超えている場合のみ、相続税の延納を利用できます。

2-2.納期限までに金銭で一括納付するのが困難な場合

相続税の延納の2つ目の要件は、法定納期限(相続開始の翌日から10ヶ月以内)までに、相続税を金銭一括で納付するのが困難な場合です。

ここで注意をしていただきたいのが、延納を選択する事由となる「金銭で一括納付するのが困難な事由」の解釈です。

延納では、クレジットカードの分割払いのように「手元にお金はあるけど分割払いにしておこう」といった、自己都合による事由は認められません。

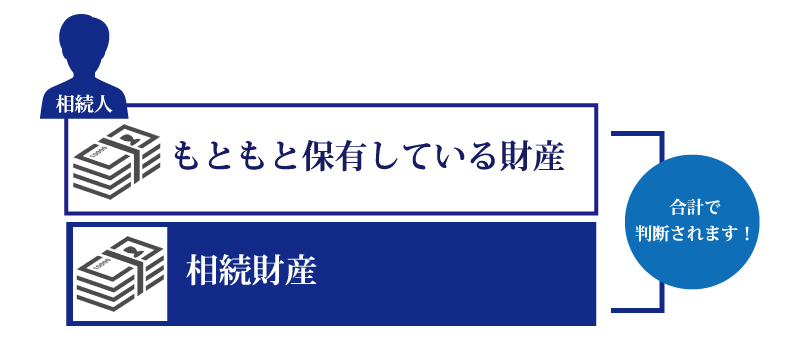

延納を利用できるのは、相続財産だけではなく、相続人等がもともと保有している財産(自己財産・ポケットマネー)を足しても、相続税を金銭で一括納付できない場合です。

もちろん、当面の生活費や事業の運転資金などは考慮してもらえますが、金銭的に余裕がある場合、延納は認めてもらえません。

具体的に「どの金額までであれば延納が認められるのか」については、「6.延納することができる金額(延納許可限度額)の計算方法」でご紹介します。

2-3.申告期限までに必要書類を税務署に提出する

相続税の延納の3つ目の要件は、相続税の申告期限(相続開始の翌日から10ヶ月以内)までに、延納申請に係る必要書類を税務署に提出することです。

延納に係る必要書類については後述しますが、多くの添付書類の提出も求められることとなります。 なお、延納は「延納申請者が個別で行うこと」となりますので、家族全員が延納を利用したい場合は、家族全員分の必要書類を期限までに提出する必要があります。

2-4.延納税額に相当する担保を提供する

相続税の延納の4つ目の要件は、「延納税額(相続税額)」と「利子税額(利息)」に相当する価額の財産を、担保として提供することです。

この理由は、延納は「国への借金」となるため、原則として「保証となる担保」を提供する必要があるのです。 ただし、延納税額が「100万円未満」で、なおかつ「延納期間が3年以下」である場合は、担保を提供する必要はありません(平成27年度に50万円から100万円に変更されています)。

2-4-1.担保として提供できる財産

延納を利用する際に担保として提供できる財産は、以下のような財産となります。

- 国債や地方債

- 社債やその他の有価証券で税務署長が確実と認めるもの

- 土地

- 建物、立木、登記や登録された船舶や自動車など(要保険加入)

- 鉄道財団、観光施設財団などの財団など

- 税務署長が確実と認める保証人の保証

担保は見積価額を時価で計算する必要があります。見積価額は、「延納税額」と「1回目の分納税額の利子税×3」の合計額よりも高くなければなりません。

なお、相続で取得した財産や自己財産だけではなく、第三者の財産でも担保として提供が可能です(承諾が必要)。

2-4-2.担保として提供できない財産

延納を利用する際に担保として提供できない財産(担保不適格財産)は、以下のような財産となります。

- 法令上担保権の設定又は処分が禁止されている財産

- 共同相続人間で所有権を争っている相続財産

- 売却できる見込みのない財産

- 共有財産の持分(共有者全員が持分全部を提供する場合を除く)

- 担保に係る国税の附帯税を含む全額を担保としていないもの

- 担保の存続期間が延納期間より短いもの

これらの財産が担保として提供できない理由は、税務署側が延納する国税を徴収しきれない可能性があるためです。

仮に延納申請者が提示した担保が適当でないと判断された場合、担保の変更を求められることとなります。

3.相続税の延納を利用するメリット・デメリット

相続税の延納を利用するメリットとデメリットについて確認しておきましょう。

3-1.【メリット】分割で支払える

相続税の延納を利用するメリットは、分割で支払うため、一度に多額の相続税等を払わなくて良いことです。

相続によって取得した財産の多くが不動産を占める場合は、納税資金を自己資金から準備しなくてはなりません。

しかし自己資金がない場合や、納期限までに相続財産を売却できずに納税資金が準備できない場合があります。

延納を利用することで、相続税を金銭一括で納付する必要がなく、年賦で納付できるのは大きなメリットと言えるでしょう。

3-2.【デメリット】利子税がかかる

相続税の延納を利用するデメリットは、延納期間中は「延納する相続税額」に対して、「延滞利子税(以下、利子税)」がかかることです。

利子税とは、国税を延納することによる「延滞金」や「利息」のようなものと考えてください。

利子税は毎年変動する上に固定金利となるため、利率が高い時期に発生した相続で延納を選択すると、利子税が高額になる可能性もあります。

延納を利用すべきか、借入など他の方法を選択すべきか、よく検討する必要があると言えるでしょう。

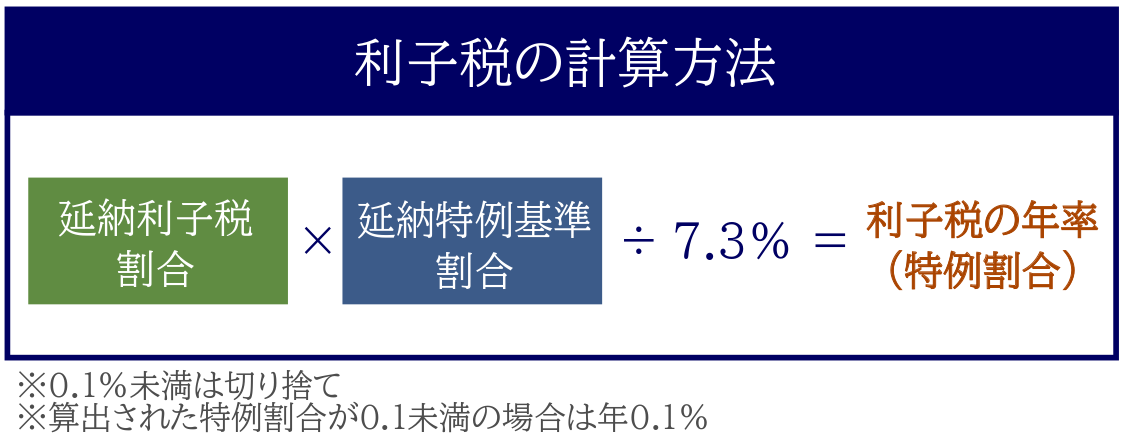

4.延納するときにかかる利子税の計算方法

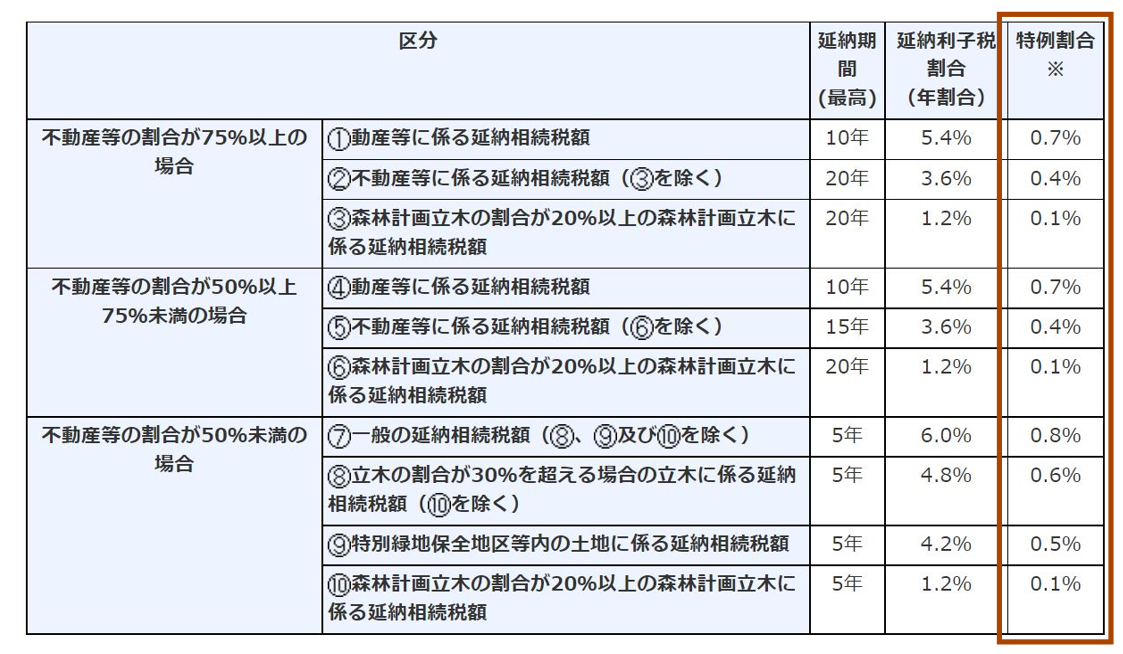

延納による利子税は、相続等によって取得した財産の中で「不動産を占める割合」や、「延納する相続財産の種類」によって変動します。

なお、延納特例基準割合(詳細は後述します)が7.3%に満たない場合、利子税の割合は以下の計算方法によって算出される「特例割合」が、利子税の利率として適用されます。

この理由は、現代の日本は超低金利であり、国が定めた割合だと、市場の実勢金利とかけ離れてしまうためです。

具体的な利子税の計算方法は、以下の通りとなります。

計算式だとイメージし辛いかと思うので、令和3年1月1日現在の「延納特例基準割合(1.0%)」である場合の、特例割合(利子税の年率)をご紹介します。

【引用:国税庁「相続税の延納」】

※令和3年1月1日現在の表を記載しています

計算式に当てはめる延納特例基準割合は毎年変動し、自動的に特例割合(利子税)も毎年変動しますので、必ず最新の情報をご確認ください。

相続税の延納における利子税の具体的な計算方法について、「延納に関する利子税の%は?」でも解説しております。

4-1.延納特例基準割合とは

延納特例基準割合とは、その分納期間の開始の日の属する年の前々年の9月から前年の8月までの各月における、銀行の新規の「短期貸出約定平均金利」の合計を12で除して得た割合として、各年の前年の11月30日までに財務大臣が告示する割合に、年0.5%の割合を加算した割合のことです。

先述したとおり、延滞特例基準割合は毎年変動するため、相続開始日の年の延納特例基準割合を参照の上、特例割合の計算式に算入してください。

| 延納特例基準割合 |

|---|---|

| 平成30年1月1日~平成30年12月31日 | 1.6% |

| 平成31年1月1日~令和元年12月31日 | 1.6% |

| 令和2年1月1日~令和2年12月31日 | 1.6% |

| 令和3年1月1日~令和3年12月31日 | 1.0% |

| 令和4年1月1日~令和4年12月31日 | 0.9% |

最新の延納特例基準割合や特例割合については、管轄の税務署へ問い合わせをするか、国税庁「相続税の延納」や「延滞税の割合」からご確認ください。

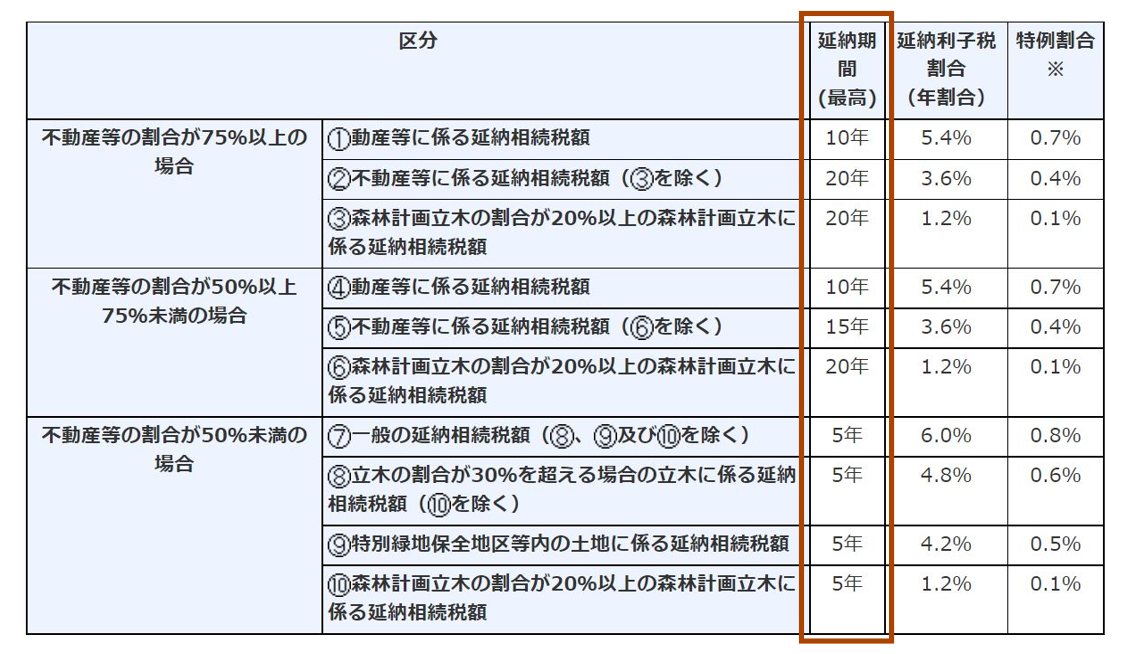

5.相続税の延納ができる期間(年数)

相続税の延納ができる期間も、相続等によって取得した財産の中で「不動産を占める割合」や、「延納する相続財産の種類」によって変動します。

【引用:国税庁「相続税の延納」】

※令和3年1月1日現在の表を記載しています

例えば、相続等によって取得した財産のうち、不動産等の割合が80%で、取得した不動産に係る相続税の延納をしたいとしましょう。

しかし、相続税の延納税額が150万円未満(②③⑥は200万円未満)の場合は、不動産の占める割合が50%以上(②③は75%以上)であっても、延納期間は「延納税額を10万円で除して得た数(1未満の端数は切り上げ)」に相当する年数が限度となります。

例えば、延納税額が130万円である場合、計算式は【135万円÷10万円=13.5(端数は切り上げ)】となるため、延納期間14年となります。

5-1.繰り上げ返済も可能

延納は長いと20年を超える場合があります。分割納税中に経済状況が変わるなどして、繰上げ納税が可能になった場合、繰上げ返済も可能です。その場合、期間を短縮してもらうよう申請を行うことになります。

逆に、経済状態が厳しくなってきた場合も、申請によって延納条件を変更してもらうことも可能です。

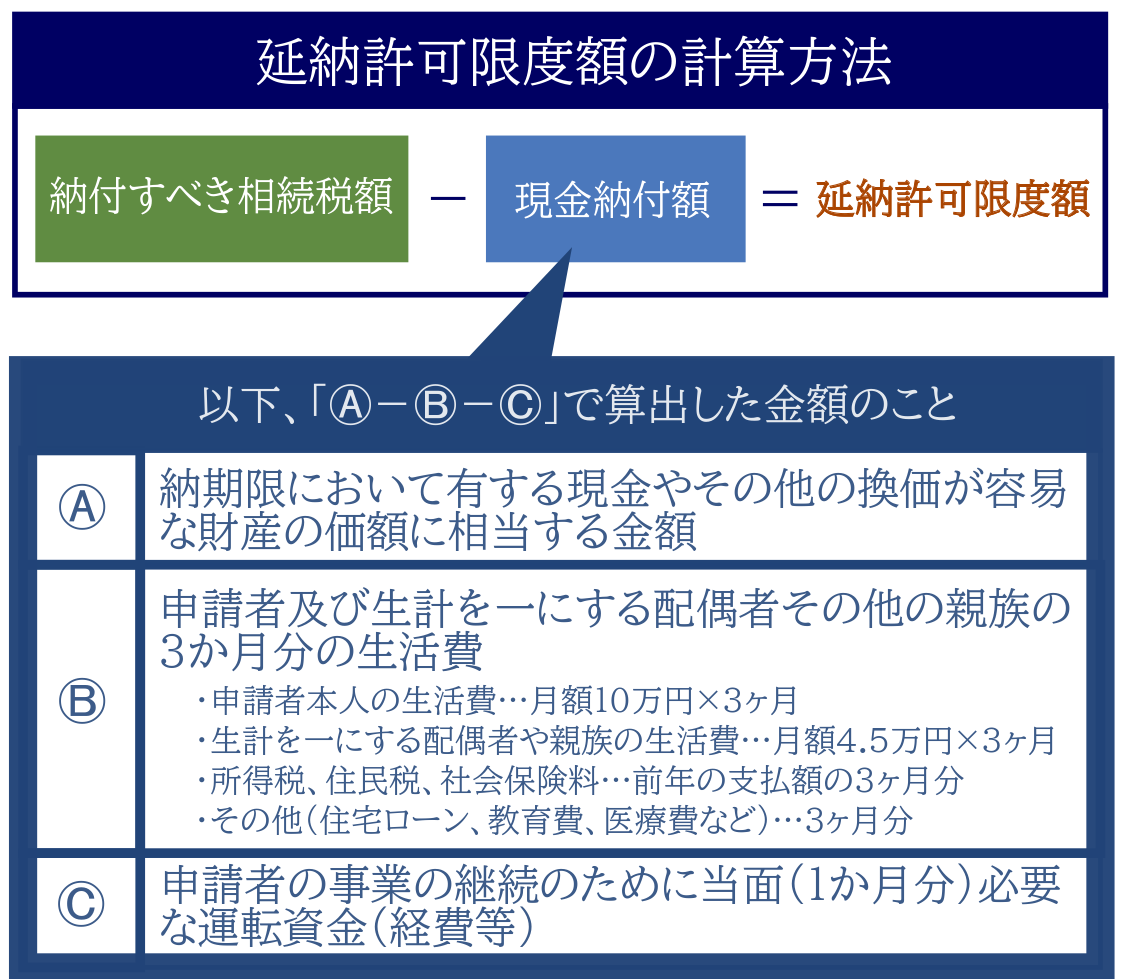

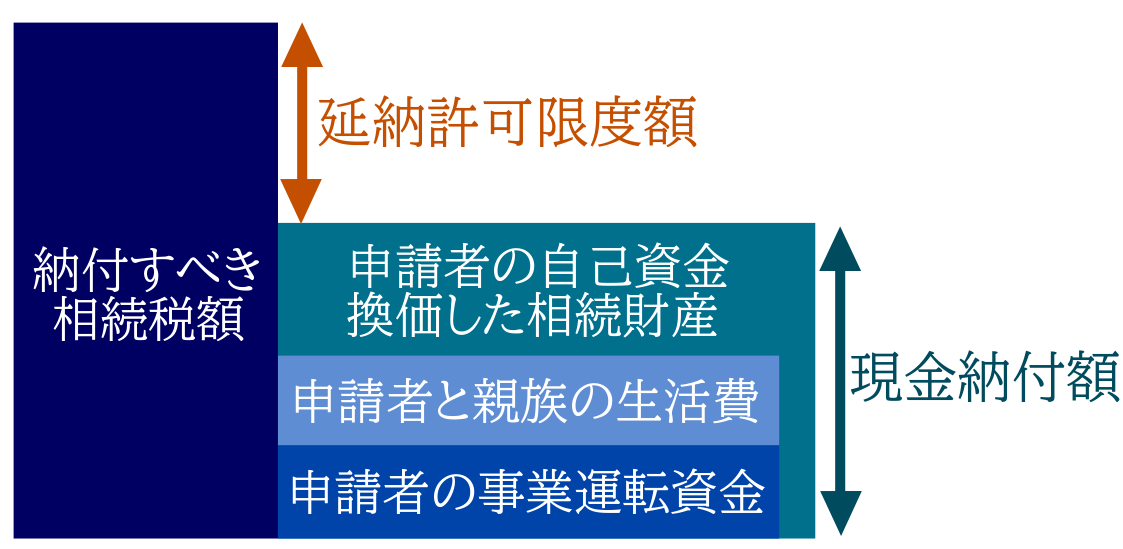

6.延納することができる金額(延納許可限度額)の計算方法

延納することができる金額(延納許可限度額)の計算方法は、以下の通りとなります。

計算式だけだとイメージし辛いと思うので、わかりやすくイラストでご紹介すると、以下のようになります。

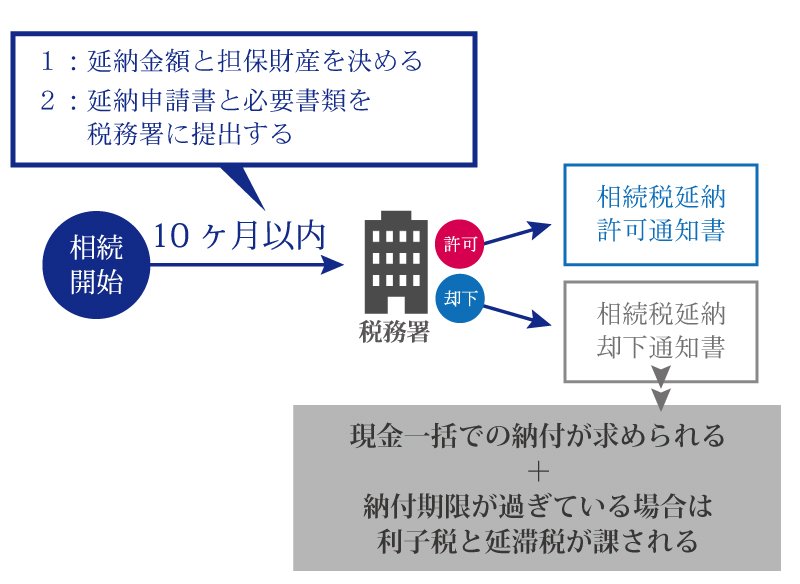

7.相続税の延納申請手続きの流れ

相続税の延納申請手続きは、以下の流れとなります。

なお、延納申請後の税務署側の審査期間は「提出期限から原則3ヶ月以内」ですが、災害等の事由が生じた場合は3ヶ月延長され、提出期限から6ヶ月以内となります。

延納許可が出れば延納する相続税額を毎年納付していくこととなりますが、延納却下された場合は「金銭一括で納付」か「物納」を選択することとなります(物納については次章で解説します)。

7-1.延納手続きに係る必要書類

延納手続きに係る必要書類は数種類あり、それぞれ書き方がとても複雑です。

延納を選択される方は、必ず相続税に強い税理士に相談されることをおすすめします。

なお、具体的な書き方について、詳しくは「相続税の延納申請書の記載方法」をご覧ください。

7-1-1.延納申請書

延納申請書とは、延納を申請するための書類のことです。

不動産等の割合や延納税額の内訳、分納税額、分納期限や分納税額の計算の明細など、細かく記入する必要があります。

7-1-2.金銭納付を困難とする理由書

金銭納付を困難とする理由書とは、その名の通り、納期限までに金銭での一括納付ができない事由などを詳細に記載します。

相続等によって取得した相続財産の価額、相続人等の自己資産(預貯金等の金額)、当面の生活費などの内容を全て細かく記載します。

なお、生活費に含まれる住宅ローンや教育費などは、金額の算出根拠となる書類の添付も求められます(学費や医療費の領収書など)。

7-1-3.各種確約書

各種確約書とは、税務署から必要書類の提出などを求められた場合、その請求に応じることを約束する書類のことです。

例えば、担保として不動産を提供する場合、その不動産には抵当権が設定されます。

この際の各種確約書は、「抵当権の設定に必要な書類の提出を求められた場合は速やかに応じます…」と約束する書類、と考えていただけるとわかりやすいですね。

7-1-4.延納申請書別紙

延納申請書別紙とは、担保として提供する財産の詳細を記載した書類のことです。

どの財産を担保として提供するのかで、提出すべき種類が異なります(土地、建物、有価証券、保証人)。

また、担保を提供するにあたり、以下のような添付書類の提出も求められます。

| 担保とする財産 | 添付書類 |

|---|---|

| 土地 | ・登記事項証明書 ・固定資産税評価証明書 ・抵当権設定登記承諾書 ・印鑑証明書 |

| 建物 | ・登記事項証明書 ・固定資産税評価証明書 ・抵当権設定登記承諾書 ・印鑑証明書 ・質権設定承認請求書 ・保険証券等の写し |

| 国債 | ・登録済通知書 |

8.延納が却下された場合は物納へ移行することができる

審査の結果、延納が却下された場合は、物納へ移行することができます。

物納とは、国税を金銭以外の相続財産で納付する方法のことで、相続税にのみ例外的に認められている制度のことです。

しかし、物納が認められるのは、「延納でも納付が困難な場合」に限定されます。

なお、物納できる財産や優先順位が定められており、ご自身で判断されるのはとても難しいかと思いますので、必ず相続に強い税理士に相談をしてください。

物納の概要について、詳しくは「相続税の支払い方には、物納がある!?物納を理解するための7つのポイント」をご覧ください。

9.相続税の延納は専門家にご相談を

取得した相続財産の多くが不動産を占める場合などの理由により、相続税の金銭による一括納付が難しい場合は、延納を選択することで年賦が可能となります。

しかし、相続税の延納の申請手続きは複雑で、提出すべき必要書類の種類も多くなります。

相続税の延納をお考えの方は、必ず相続税に強い税理士に相談をしましょう。

9-1.「税理士法人チェスター」へご相談を

税理士法人チェスターは、年間3,000件超えの相続税の申告実績を誇る相続税専門の税理士事務所です。

相続税申告のご依頼はもちろん、延納に係る申請手続きのご依頼も併せて承っております。

相続税には沢山の控除や特例がありますが、相続税申告に慣れていない税理士に依頼したがために、これらの特例や控除を適用しきれていないことも多々あるのが現状です。

つまり「延納が必要かもしれない」と思っていても、もしかしたら実際の相続税額が低くなり、金銭一括で納付できる可能性もあるということです。

税理士法人チェスターでは、各種控除や特例が適用できるか否かを見極め、相続財産を的確に評価させていただきます。

税理士法人チェスターは、すでに相続が発生されているお客様でしたら、初回面談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編