【相続税申告書の書き方】書く順から必要書類までわかりやすく解説!

遺産を相続して相続税申告が必要になったとき、「相続税申告書って、自分で書けるの?」と疑問に思う方もいるでしょう。

相続税の申告書は、自分で書くことができます。実際に、相続税を申告する人のうち1割ほどの人は、税理士に依頼せず、自分で申告書を作成しています。

ただし、相続税申告書の書き方や税額の計算方法は決められているため、そのとおりに申告書を書く必要があります。

本記事では、初めての方でもスムーズに進められるよう、相続税専門の税理士が相続税申告書の書き方をわかりやすく解説します。

この記事の目次 [表示]

- 1 1.【モデルケースで解説】相続税申告書をゼロから作成する全手順

- 1.1 1-1.【ステップ1】取得した財産を集計する

- 1.2 1-2.【ステップ2】相続税額を計算する

- 1.3 1-3.【ステップ3】最終的な納付税額を計算する

- 2 2.相続税の申告書へ添付する書類

- 3 3.相続税を申告する義務がある人

- 4 4.相続税の申告書の提出期限

- 5 5.相続税の申告書の提出先

- 6 6.相続税申告はe-Taxでも可能?メリット・デメリットを解説

- 7 7.まとめ

1.【モデルケースで解説】相続税申告書をゼロから作成する全手順

相続税の申告書は、第1表から第15表まで、さまざまな様式で構成されています。中には付表や別表に詳細を記入する場合もあるため、様式は数十種類に及びます。

必ずしもすべての様式に記入する必要はありませんが、途中の計算や様式の間の転記などを間違えやすいので注意が必要です。

相続税申告書の主な様式の関係を示すと、下の図のとおりです。第1表から順番に記入するのではなく、おおむね下の図の丸数字で示す順に記入していきます。

このあと、下記のモデルケースをもとに、相続税申告書の書き方を解説します。

- 被相続人:国税太郎

- 相続人:国税花子(妻)、国税一郎(長男)、税務幸子(長女)

- 相続人は生命保険金を受け取っている

- 相続した宅地の一部に小規模宅地等の特例を適用する

- 相続人は被相続人の債務および葬式費用を負担しており、それらの金額を相続財産から控除する

- 国税花子(妻)は、配偶者の税額軽減の適用を受ける

参考:国税庁「相続税の申告のしかた(令和7年分用)」

なお、相続税申告書は、税務署の窓口または国税庁ホームページで入手できます。

相続税の申告では、被相続人が亡くなった年の分の様式を使用します。国税庁ホームページには、過去の年分の様式も掲載されています。

国税庁:税務手続きの案内「相続税の申告手続」

1-1.【ステップ1】取得した財産を集計する

相続税申告書の作成でははじめに、取得した財産を集計します。

被相続人から相続等により取得した財産と、負担した債務・葬式費用を集計し、相続税の対象となる財産の金額(課税価格)を計算します。

1-1-1.(1) 第9表「生命保険金などの明細書」

第9表「生命保険金などの明細書」は、被相続人が加入していた保険から死亡保険金が支払われた場合に記入します。

「1 相続や遺贈によって取得したものとみなされる保険金など」の欄に、相続人が受け取った保険金の明細を記入します。記入欄が足りない場合は、第9表をもう1枚用意して記入します。

「2 課税される金額の計算」の欄では、受け取った保険金の金額から非課税金額を差し引き、課税の対象となる金額(課税金額)を計算します。

この表で計算した「③課税金額」は、第11表の付表4「相続税がかかる財産の明細書」の「財産の明細」の「価額」の欄に転記します。

生命保険金の非課税の適用が受けられるのは、相続人に限られます。相続放棄した人や相続人でない人は、適用を受けることができません。

被相続人国税太郎の死亡に伴い、相続人国税一郎、税務幸子が、それぞれ保険金を受け取り、生命保険金の非課税の適用を受ける場合。法定相続人の数は3人である。

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-1-2.(2) 第10表「退職手当金などの明細書」

第10表「退職手当金などの明細書」は、被相続人の死亡により会社から退職金や功労金などが支払われた場合に記入します。

記入する内容は、第9表「生命保険金などの明細書」と同様です。

1-1-3.(3) 第11・11の2表の付表1「小規模宅地等についての課税価格の計算明細書」

被相続人や同一生計の親族の事業用や居住用の宅地を相続等により取得して、一定の要件を満たすときは、「小規模宅地等の特例」の適用を受けてその宅地の価額を減額することができます。

この特例の適用を受ける場合は、第11・11の2表の付表1「小規模宅地等についての課税価格の計算明細書」に記入します。記入欄が足りない場合は、第11・11の2表の付表1(続)に記入します。

この表で計算した「⑧課税価格に算入する価額」は、第11表の付表1「相続税がかかる財産の明細書」の「財産の明細」の「価額」の欄に転記します。

一つの宅地を2人以上で取得する場合や、敷地の上に建つ貸家の賃貸割合が100%でない場合は、第11・11の2表の付表1(別表1)にも記入します。

被相続人国税太郎の死亡に伴い、相続人国税花子、国税一郎が下記の宅地を相続し、「小規模宅地等の特例」の適用を受ける場合。

- 国税花子:特定居住用宅地等(自宅の敷地)の1/2、貸付事業用宅地等(貸家の敷地)

- 国税一郎:特定居住用宅地等(自宅の敷地)の1/2

税務幸子も本特例の対象となり得る宅地を相続しているが、本特例の適用は受けない。

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-1-4.(4) 第11表の付表1~4「相続税がかかる財産の明細書」

第11表の付表1~4「相続税がかかる財産の明細書」には、相続等により取得した財産の明細を記入します。

第11表は、2024年分(令和6年分)の申告書から下記のとおり細分化され、財産の種別ごとに明細を記入するようになっています。

- 第11表(合計表)

- 第11表の付表1(土地・家屋等用)

- 第11表の付表2(有価証券用)

- 第11表の付表3(現金・預貯金等用)

- 第11表の付表4(事業(農業)用財産・家庭用財産・その他の財産用)

記入の順序としては、付表に財産の明細を記入し、合計表で財産を取得した人ごとの金額を集計することになります。

生命保険金・退職手当金の非課税や小規模宅地等の特例の適用を受けている場合は、適用を受けた後の金額を記入します。

第11表の付表1~4表に記入した「取得財産の価額」は、財産を取得した人・財産の種類ごとに集計して、第15表「相続財産の種類別価額表」の各欄に転記します。

ここでは、「第11表の付表1(土地・家屋等用)」の記入例をご紹介します。

なお、第11表の付表1~4では、財産を取得した人を名前ではなく番号で記入します。誰が何番であるかは、第11表(合計表)に記入します。

被相続人国税太郎の死亡に伴い、相続人国税花子、国税一郎、税務幸子が、それぞれ宅地、山林、家屋等を相続した場合。

財産を取得した人の番号は、国税花子=1、国税一郎=2、税務幸子=3とする。

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-1-5.(5) 第13表「債務及び葬式費用の明細書」

第13表「債務及び葬式費用の明細書」は、相続人等が被相続人の債務や葬式費用を負担し、それらの金額を相続財産から控除する場合に記入します。

「1 債務の明細」「2 葬式費用の明細」の各欄に明細を記入し、「3 債務及び葬式費用の合計額」の欄で負担した人ごとに金額を集計します。

この表で計算した金額は、下記のとおり転記します。

- 債務及び葬式費用の小計・合計 → 第15表「相続財産の種類別価額表」の各欄に転記

- 債務及び葬式費用の合計 → 第1表「相続税の申告書」の「債務及び葬式費用の金額③」の欄に転記

被相続人国税太郎の死亡に伴い、相続人国税一郎、国税花子が下記のとおり被相続人の債務と葬式費用を負担し、それらの金額を相続財産から控除する場合。

- 国税一郎:被相続人の未払税金(固定資産税、所得税、住民税)、借入金

- 国税花子:葬式費用

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-1-6.(6) 第15表「相続財産の種類別価額表」

第15表「相続財産の種類別価額表」では、相続等により取得した財産と、負担した債務・葬式費用を集計し、財産の種類ごとに価額を記入します。

金額は、第11表の付表1~4「相続税がかかる財産の明細書」、第13表「債務及び葬式費用の明細書」などから転記します。

左側には、各人が取得した財産の合計金額を種類ごとに記入します。右側には、財産を取得した人の名前と、その人が取得した財産の金額を種類ごとに記入します。

課税価格(相続税の対象になる財産の価額)は、1,000円未満を切り捨てて記入します。

財産を取得した人が複数いる場合は、2人目以降の人について、第15表(続)に記入します。

被相続人国税太郎の死亡に伴い、相続人国税花子、国税一郎、税務幸子が財産を相続した場合。

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-1-7.(7) 第11表「相続税がかかる財産の合計表」

第11表「相続税がかかる財産の合計表」では、財産を取得した人ごとに金額を集計します。

「1 遺産の分割状況及び財産取得者の一覧」の欄には、遺産の分割状況や分割の日、財産を取得した人の氏名を記入します。

「2 取得財産の価額の合計表」の欄では、第11表の付表1~4「相続税がかかる財産の明細書」をもとに、財産を取得した人ごとに金額を集計します。

財産を取得した人ごとの「③取得財産の価額」は、第1表「相続税の申告書」の「取得財産の価額①」の欄に転記します。

なお、第11表の付表1~4では、財産を取得した人を名前ではなく番号で記入しますが、誰が何番であるかはこの表に記入します。

被相続人国税太郎の死亡に伴い、相続人国税花子、国税一郎、税務幸子が財産を相続し、2025年(令和7年)8月16日に遺産をすべて分割した場合。

財産を取得した人の番号は、国税花子=1、国税一郎=2、税務幸子=3とする。

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-1-8.(8) 第1表「相続税の申告書」

第1表「相続税の申告書」では、相続等により取得した財産と負担した債務・葬式費用などを集計し、相続税の対象となる財産の金額(課税価格)を計算します。

財産を取得した人が複数いる場合は、2人目以降の人について、第1表(続)に記入します。

なお、この段階では、「課税価格の計算」の部分まで記入します。残りは、相続税額を計算してから記入します。

1-1-8-1.一般事項

一般的な事項として、下記の内容を記入します。

- 提出先の税務署名(被相続人の最後の住所地の税務署)(第1表のみ) 提出日(第1表のみ)

- 相続開始年月日(通常、被相続人が亡くなった日)(第1表のみ)

- 被相続人の氏名(フリガナ)、生年月日、年齢、住所、職業(第1表のみ)

- 財産を取得した人の氏名(フリガナ)、生年月日、年齢、住所、電話

- 番号、被相続人との続柄、職業、個人番号(マイナンバー)(第1表、第1表(続)とも)

「取得原因」の欄は、相続、遺贈、相続時精算課税に係る贈与のうち、該当するものを○で囲みます。

1-1-8-2.課税価格の計算

「課税価格の計算」の欄では、相続等により取得した財産の価額から債務・葬式費用の金額を差し引き、課税価格を計算します。

第1表の右側、第1表(続)には、財産を取得した人ごとに金額を記入します。第1表の左側には、財産を取得した人ごとの金額の合計を記入します。

金額は、第11表「相続税がかかる財産の合計表」、第13表「債務及び葬式費用の明細書」などから転記します。

課税価格は、1,000円未満を切り捨てて記入します。まず、財産を取得した人ごとに端数を切り捨てた課税価格を計算し、その金額を合計します。

課税価格の合計は、第2表「相続税の総額の計算書」の「①課税価格の合計額」の欄に転記します。

被相続人国税太郎が2025年(令和7年)5月10日に死亡したことに伴い、相続人国税花子、国税一郎、税務幸子が財産を相続して、相続税を申告する場合。

(ここでは、第1表、第1表(続)のうち、「課税価格の計算」の部分までの記入例を示します。)

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-2.【ステップ2】相続税額を計算する

ここまで、相続税の対象となる財産の金額(課税価格)を計算しました。

次に、納付する相続税のもととなる「算出相続税額」を、財産を取得した人ごとに計算します。

1-2-1.(9) 第2表「相続税の総額の計算書」

第2表「相続税の総額の計算書」では、財産を取得した人が全員で負担する相続税の総額を、下記の手順で計算します。

- 第1表「相続税の申告書」から「課税価格の合計額」を転記。

- 「遺産に係る基礎控除額」を計算。

- 「課税価格の合計額」から「遺産に係る基礎控除額」を引き、「課税遺産総額」を計算。

- 「課税遺産総額」に「法定相続人に応じた法定相続分」をかけて、各相続人の「法定相続分に応ずる取得金額」を計算(1,000円未満は切り捨て)。

- 第2表下部の「相続税の速算表」を利用して、各相続人の「法定相続分に応ずる取得金額」から「相続税の総額の基となる税額」を計算。

- 各相続人の「相続税の総額の基となる税額」を合計し、「相続税の総額」を計算。

この表で計算した金額・数値は、下記のとおり転記します。

- 法定相続人の数、基礎控除額 → 第1表「相続税の申告書」のⒷ「法定相続人の数」「遺産に係る基礎控除額」の欄に転記

- 相続税の総額 → 第1表「相続税の申告書」の「相続税の総額⑦」の欄に転記

被相続人国税太郎の死亡に伴い、相続人国税花子、国税一郎、税務幸子が財産を相続した場合。各人の法定相続分は下記のとおりである。

- 法定相続分:国税花子2分の1、国税一郎4分の1、税務幸子4分の1

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-2-2.(8) 第1表「相続税の申告書」

第1表「相続税の申告書」の「各人の算出税額の計算」の欄では、第2表「相続税の総額の計算書」で計算した相続税の総額を、財産を取得した人ごとに課税価格の比率で割り振ります。

1-2-2-1.各人の算出税額の計算

「法定相続人の数」「遺産に係る基礎控除額」「相続税の総額」は、第2表「相続税の総額の計算書」から転記します。

課税価格の比率(あん分割合)は「各人の課税価格÷課税価格の合計額」で計算し、全員の合計が1になるように小数で記入します。

被相続人国税太郎の死亡に伴い、相続人国税花子、国税一郎、税務幸子が財産を相続した場合。相続税の総額と各相続人の課税価格の比率は、下記のとおりである。

- 相続税の総額:1億3,050万5,000円

- 課税価格の比率(あん分割合):国税花子0.51、国税一郎0.26、税務幸子0.23

(ここでは、第1表、第1表(続)のうち、「各人の算出税額の計算」の部分までの記入例を示します。)

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-3.【ステップ3】最終的な納付税額を計算する

最後に、財産を取得した人ごとに控除額を差し引き、実際に納付する相続税額を計算します。

1-3-1.(10) 第5表「配偶者の税額軽減額の計算書」

被相続人の配偶者が財産を取得したときは、「配偶者の税額軽減」の適用が受けられます。

第5表「配偶者の税額軽減額の計算書」では、配偶者が相続税額から控除できる金額を計算します。

計算にあたっては、第1表「相続税の申告書」から「課税価格の合計額」、配偶者の「債務及び葬式費用の金額」などを、第11表「相続税がかかる財産の合計表」から配偶者の「分割財産の価額」などを転記します。

計算した「配偶者の税額軽減額㋩」は、第1表「相続税の申告書」の「配偶者の税額軽減額⑬」の欄に転記します。

被相続人国税太郎の死亡に伴い、配偶者が財産を相続し、配偶者の税額軽減の適用を受ける場合。配偶者の法定相続分は2分の1である。

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

1-3-2.(8) 第1表「相続税の申告書」

第1表「相続税の申告書」の「各人の納付・還付税額の計算」の欄では、第5表「配偶者の税額軽減額の計算書」などで計算した控除額を算出税額から引いて、納付税額を計算します。

1-3-2-1.各人の納付・還付税額の計算

「配偶者の税額軽減額」は、第5表「配偶者の税額軽減額の計算書」から転記します。そのほかに控除する金額があれば、それらも転記します。

税額は、100円未満を切り捨てて記入します。

被相続人国税太郎の死亡に伴い、相続人国税花子、国税一郎、税務幸子が財産を相続した場合。

(下記の記入例では、相続人は「配偶者の税額軽減」のほか、「暦年課税分の贈与税額控除」「相次相続控除」の適用を受けているが、詳細は割愛。)

※国税庁「相続税の申告のしかた(令和7年分用)」から弊社にて作図

上記の記入例では、各相続人が納付する相続税は、下記のとおりとなります。

- 国税花子:108万7,800円

- 国税一郎:3,382万100円

- 税務幸子:2,982万9,500円

- 合計:6,473万7,400円

2.相続税の申告書へ添付する書類

相続税の申告書を提出するときは、さまざまな書類を添付する必要があります。

主な添付書類としては、次のようなものがあります。

- マイナンバーが確認できるもの、本人確認書類(e-Taxで申告する場合は不要)

- 被相続人の出生から死亡までの戸籍謄本、除籍謄本、改製原戸籍謄本

- 遺言書、遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- 相続人の住民票など(小規模宅地等の特例を適用する場合)

このほか、取得した財産の種類によっては、評価額の計算の根拠となる書類も必要になります。

相続税の申告に必要な書類については、下記の記事もご覧ください。

相続税を申告するための必要書類をプロが解説!【一覧表付】

必要な書類を揃えて自分だけで相続税申告をする方法については、下記の記事で解説しています。

相続税申告は自分でできる!手順や必要書類を税理士が解説

3.相続税を申告する義務がある人

ここからは、相続税の基本的な事項を確認します。

亡くなった被相続人から財産を受け継いだ人は、原則として、相続税を申告する義務があります。

具体的には、以下の条件にあてはまる場合に申告の義務があります。

このほか、一定の特例を適用することで税額が0になる場合も、申告が必要です。

3-1.被相続人から財産を受け継いだ

被相続人から財産を受け継いだ人は、相続税を申告する義務があります。民法上の相続人(法定相続人)だけでなく、遺言の指定により財産を受け取った人(受遺者)も含まれます。

また、法定相続人や受遺者ではない次のような人も相続税を申告する必要があります。

- 法定相続人がいない場合に、特別縁故者として財産をもらった人

- 法定相続人でない親族で、特別寄与者として相続人から財産を分けてもらった人

3-2.遺産総額が基礎控除額を超える

相続税は、遺産の総額から基礎控除額を引いた残りの部分に課税されます。つまり、遺産総額が基礎控除額を超える場合に、相続税を申告する義務があります。

相続税の課税対象になる「遺産総額」は、現預金や不動産など財産の総額から、借入金や未払金などを差し引いて求めます。

相続税の「基礎控除額」は、下記の算式で示すとおり、法定相続人の数に応じて金額が増えていきます。

法定相続人の範囲は、次のとおり定められています。配偶者以外の血族には順位があり、先の順位の人がいれば、後の順位の人は相続人になりません。

- 常に法定相続人:配偶者

- 第1順位:子(子が亡くなっている場合は孫)

- 第2順位:直系尊属(父母が亡くなっている場合は祖父母)

- 第3順位:兄弟姉妹(兄弟姉妹が亡くなっている場合は甥姪)

なお、基礎控除額を求める場合の法定相続人の数は、相続放棄がなかったものとして数えます。養子については、実子がいる場合は1人まで、実子がいない場合は2人まで法定相続人に加えます。

誰が法定相続人にあたるかを詳しく確認したい方は、下記の記事をご覧ください。

相続順位を一覧図で紹介!順位が変わるケースや相続割合なども解説

3-3.一定の特例を適用することで相続税が0になる場合

相続税が軽減される特例を適用する場合は、税額が0であっても相続税を申告する義務があります。

「配偶者の税額軽減」は、被相続人の配偶者が相続した遺産のうち1億6,000万円または法定相続分までの部分に相続税が課税されないという特例です。

「小規模宅地等の特例」は、被相続人が自宅や事業用地として使っていた宅地の相続税評価額を最大80%減額できる特例です。

これらの特例を適用して相続税が0になった場合は、その適用を受けるために申告書を提出しなければなりません。

相続税が軽減される特例について詳しい解説は、下記の記事をご覧ください。

【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説

小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう

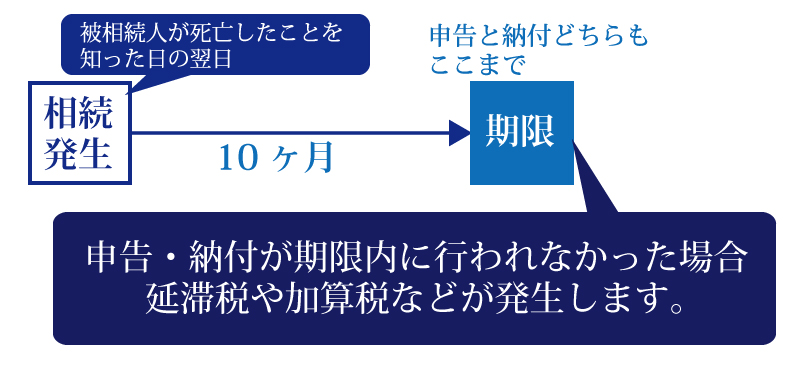

4.相続税の申告書の提出期限

相続税の申告書は、原則として、被相続人が亡くなったことを知った日の翌日から10か月以内に提出しなければなりません。

相続税の納付期限も申告期限と同じであり、納めるべき相続税があれば期限までに納めなくてはなりません。

10か月もあれば余裕があると思いがちですが、財産の相続手続きなど亡くなった後に行うことはたくさんあります。後回しにしていると、すぐに相続税の申告期限を迎えることになるため注意が必要です。

もし、申告書の提出や税額の納付が期限内に行われなかった場合は、納めるべき相続税に延滞税や加算税が加算されることになります。

延滞税・加算税については、下記の記事で詳しく解説しています。

相続税の延滞税・加算税はいくら?税率・計算方法・免除特例も解説

5.相続税の申告書の提出先

相続税の申告書は、被相続人が亡くなったときに住んでいた場所を管轄する税務署に提出します。

そのため、被相続人から相続や遺贈などで財産を受け取った人は、異なる場所に住んでいたとしても、すべて同じ税務署に申告書を提出することになります。

相続税の申告書の提出先については、下記の記事で詳しく解説しています。

相続税申告書の提出先・納税地の調べ方│海外在住の場合も解説

以前は、税務署の窓口で申告書を提出すると、控えに受付印を押してもらえましたが、2025年(令和7年)1月以後は受付印が廃止され、押されなくなっています。なお、念のため控えを取って手元に保管しておくことをおすすめします。

6.相続税申告はe-Taxでも可能?メリット・デメリットを解説

e-Taxは「国税電子申告・納税システム」のことで、インターネットを利用して自宅や事務所などから税務申告ができるシステムです。2019年分(令和元年分)から、相続税申告でもe-Taxが利用できるようになりました。

ここでは、相続税申告をe-Taxで行うことのメリット・デメリットを簡単にご紹介します。

ただし、このあとお伝えするように、個人が税理士に依頼しないでe-Taxで相続税の申告を行うことは、おすすめできません。e-Taxで申告したい場合は、税理士に相談することをおすすめします。

6-1.相続税申告をe-Taxで行うメリット

相続税申告をe-Taxで行うメリットは、次のとおりです。

- 場所を選ばず、メンテナンス時間を除き、24時間利用できる

- 本人確認書類の添付が省略できる

- 申告した記録を残すことができる

e-Taxを利用すれば、場所を選ばず、メンテナンス時間を除き、24時間相続税の申告ができます。紙の申告書であれば、税務署に出向いて提出するか、郵送するなどの手間がかかります。

また、e-Taxではマイナンバーカードで本人確認を行うため、本人確認書類(マイナンバーカードや住民票の写し、運転免許証など)の提示や写しの提出は不要です。

このほか、申告した記録を残すことができる点も、メリットの一つです。2025年(令和7年)1月以降、税務署で提出する紙の申告書の控えに収受日付印が押されなくなっています。

6-2.相続税申告をe-Taxで行うデメリット

相続税申告をe-Taxで行うデメリットは、次のとおりです。

- システム環境を整備する負担が大きい

- 税額計算は自分で行わなければならない

e-Taxを利用するためには、パソコンやインターネット回線など、システム環境を整備する必要があります。複数の相続人が共同で申告する場合は、全員が同じようにe-Taxを使えるようにしなければなりません。

また、e-Taxで相続税を申告するときは、紙の申告書に記入する場合と同様に、自分で計算した金額を直接入力しなければなりません。所得税の確定申告書作成コーナーのように、自動的に金額を転記する機能や、税額を自動で計算する機能はありません。

つまり、相続税の税額計算の方法を理解していなければ、申告ができないということです。e-Taxでの相続税申告に対応する税務会計ソフトもありますが、多くは税理士事務所に向けたものであり、個人が簡単に利用できるものではありません。

6-3.e-Taxで相続税申告したい場合は税理士に相談を

個人が自身でe-Taxで相続税申告を行うことは、デメリットが大きく現実的ではありません。

自身で何とかe-Taxで相続税を申告したものの、結局誤りがあって、税務調査が実施されるといった事例も少なくありません。

申告した記録を残したいなど、どうしてもe-Taxで相続税申告をしたい場合は、相続税を専門にしている税理士に相談することをおすすめします。

7.まとめ

相続税の申告書は記入する表の種類が多く、金額の計算や転記、記入もれなどの間違いも起こりやすいです。e-Taxでも相続税の申告はできますが、自動的に計算や転記がされないので、間違いが起こりやすいという点は手書きの場合と変わりません。

相続財産が現預金のみといったように、財産の種類が少なければ、自分で申告書に記入して手続きをすることもできます。しかし、相続税が課税されるほどの財産があれば、それがすべて現預金であるということは少なく、有価証券や不動産が含まれることが多いでしょう。

財産の種類が多いと、記入する表の種類が多くなり、間違いも起こりやすくなります。相続税申告の手続きは、相続税に強い税理士に依頼することをおすすめします。

税理士法人チェスターは、相続税申告を専門に行う税理士法人です。年間の相続税申告件数は3,000件を超え、業界トップクラスの実績があります。

すでに相続が発生されたお客様であれば、初回面談が無料となります。まずは、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編