相続税の時効は5年か7年│税務署は何年さかのぼる?ペナルティも解説!

「相続税の時効っていつ?どれくらいさかのぼるの?」

「タンス預金や名義預金なら税務署にバレないでしょう?」

この記事をご覧のみなさんは、このようにお考えではないでしょうか。

相続税の時効は、原則5年です。悪意がある場合(不正がある場合)は7年に延長されます。

ただし、相続財産の帰属の調査には期限がなく、過去の資金移動の記録などは数十年さかのぼって調べられることもあります。

相続税の時効成立までに、税務署から税務調査の通知が来なければ、納税者は相続税の申告・納税義務がなくなります。

しかし、無申告や申告漏れのまま相続税の時効成立を待っていても、高確率で税務調査が行われ、税務署から追徴課税のペナルティを課せられることがほとんどです。

本稿では、相続税の時効の基礎はもちろん、無申告や申告漏れのまま時効成立を待つリスクや、税務署に見つかった時のペナルティについてご紹介します。

この記事の目次 [表示]

1.相続税の時効(除斥期間)とは?

相続税をはじめとする国税には、「時効(除斥期間)」が定められています。

この時効とは、特定の期間が過ぎることで、税務署が税金を課す行為(課税処分)を行う権利を失うことを意味します。

つまり、遺産を相続して相続税の申告・納税の義務があったとしても、相続税の時効成立までに税務署から課税処分を受けなければ、相続税の申告・納税を行う義務はなくなります。

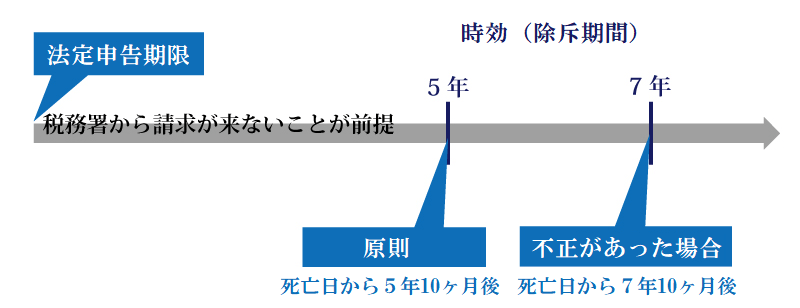

相続税の時効は、法定申告期限(死亡日の10ヶ月後)から原則5年ですが、悪意がある場合(不正がある場合)は7年に延長されます。

なお、金銭の貸し借りなどに伴う一般債権の時効は10年と定められていることから、相続税の時効は10年と考えられる方もいらっしゃいますが、これは間違いです。

1-1.相続税の時効は原則5年

相続税の時効は、法定申告期限から原則「5年」と定められています(国税通則法第70条第1項)。

相続税の更正または決定は、相続税の法定申告期限から5年を経過した日以後においては、することができないと規定されています(国税通則法第70条1項)。

1-2.相続税の時効は悪意があれば7年に延長

相続税の時効は、悪意がある場合(偽りその他不正の行為がある場合)は、7年に延長されます(国税通則法第70条第5項)。

相続税の税務調査において、相続税の時効が7年に延長されるのは、以下のようなケースです。

- 財産に関する書類について改ざん、偽造、変造、虚偽の表示、破棄又は隠匿していること

- 課税財産を隠匿し、架空の債務をつくり、又は事実をねつ造して課税財産の圧縮をしていること

- 取引先その他の関係者と通謀し帳簿書類について改ざん、偽造、変造、虚偽の表示、破棄又は隠匿を行わせていること

- 取得した課税財産について、被相続人以外の名義、架空名義、無記名等であったこと等を認識しながら、課税財産として申告していないこと

したがって、単に「申告義務があることを知らなかった」、「申告期限を忘れていた」という場合は7年の延長の対象にはなりません。

1-3.相続税の時効はいつから数える?起算日(起算点)とは?

相続税の時効の起算日(起算点)は、相続税の法定申告期限の日と定められています。

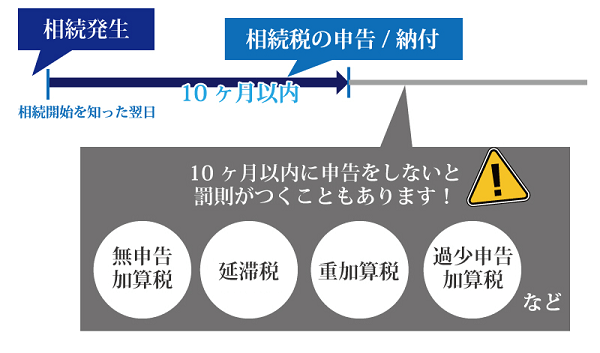

この法定申告期限とは、被相続人が亡くなったことを知った日(通常は相続発生日)の翌日から10ヶ月後の日です。

したがって、被相続人が亡くなった日から数える場合は、相続税の時効は「5年10ヶ月後」、悪意があった場合は「7年10ヶ月後」となります。

1-4.税務署に指摘されても相続税の時効は中断しない

金銭の貸し借りなどに伴う、民法上の「一般債権の時効」には、更新(中断)という概念があります。

例えば、借金の返済を求める訴訟が起こされて判決が確定したときや、借り手が借金の存在を認めたときなどは、その時を起点に時効までの期間を数え直すことになります。

しかし、相続税をはじめとする税金の時効には、更新(中断)という概念がありません。

除斥期間の途中で時効成立までの期間を数え直すことはなく、最初の法定申告期限から一定期間を経過すると、税務署は課税処分ができなくなります。

2.税務署は何年前までさかのぼる?指摘がなければ時効成立を待って良い?

相続税には時効が定められていますが、税務署から指摘がなければ時効まで待って良い…ということではありません。

2-1.必ず指摘があるので時効成立まで待つのは不可能

相続税の時効成立まで待って、相続税の申告・納税義務から逃れることはほぼ不可能と考えてください。

この理由は、相続税の時効成立までの間に税務調査が入り、必ず税務署から申告漏れを指摘されるためです。

仮に相続税申告をしなかった場合でも、時効を待っている間に必ず税務署から無申告を指摘されます。

2-2.税務署はあらゆる情報を入手できる

遺族が市区町村役場に死亡届を提出すると、その内容は法務省を経由して国税庁に通知されます(相続税法第58条)。

つまり、税務署は誰が・いつ亡くなったかを把握しているということです。

税務署は死亡の通知と同時に、被相続人の過去の所得税の確定申告やその他の資料情報なども、KSK(国税総合管理)システムで共有しています。

つまり、税務署は被相続人の財産に係る様々な情報から、被相続人にはどれぐらい相続財産があるのか見積もり、相続税が課税される可能性があるか否かを検討します。

これら税務署で見積もった相続財産の内容と実際の申告内容と比較をして、無申告や申告税額の不足が見込まれれば、税務調査が実施されます。

必要であれば、金融機関調査で被相続人や相続人(家族)の預金残高や入出金の流れを調べますし、不動産登記の内容を調べることも可能です。

2-3.相続税の税務調査の確率は7人に1人

国税庁では、相続税の申告件数と税務調査の実施件数を公表しています。

国税庁「令和5事務年度における相続税の調査の状況」によると、実地調査及び簡易な接触の合計は27,337件でした。

相続税の申告に係る被相続人の人数は193,861人ですので、おおよそ7人に1人の割合で税務調査が実施されたこととなります。

上記は、相続人の自宅を訪問する「実地調査」と電話連絡や税務署への来署を依頼する「簡易な接触」という税務調査も実施されています。このうち8割を超える割合で無申告や申告漏れなどの誤りが発覚します。

2-4.税務署の調査が時効の5年(7年)以上さかのぼることはある?

7年以上前の財産そのものに相続税が課税されることはありません。しかし、調査の対象期間は7年を超えてさかのぼります。

この目的は、相続時の財産の「帰属(実質的な所有者)」を判定することです。この調査には法律上の期限がなく、数十年にわたりさかのぼることもあります。

調査の結果、実態が被相続人の財産だったと判断されれば、その財産は現在の相続税の課税対象となります。

特に古い同族会社などの非上場株式では、設立時などに親族の名義を借りる「名義貸し」が多く見られるため、会社の設立当初までさかのぼり、当時の出資資金の流れを徹底的に追及することもあります。

3.相続税の税務調査の時期はいつ?

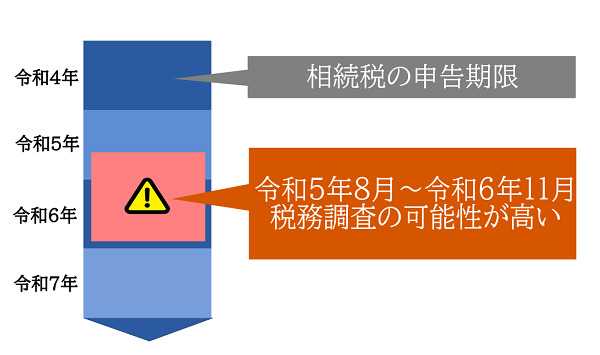

相続税の税務調査が実施される時期は、相続税申告から1年~2年後の、8月~11月と言われています。

この時期を過ぎると、税務調査が入る可能性は低くなります。

例えば、相続税の申告期限が令和6年の10月1日であれば、税務調査が実施される確率が高いのは、令和7年の8月~令和8年の11月ということです。

相続税の税務調査の概要について、詳しくは「税務調査って何されるの?相続税の税務調査の概要と事前準備」をご覧ください。

3-1.税務調査が入りやすい時期

特に相続税の税務調査が入りやすい時期は、申告期限の翌年の8月~翌々年の11月といわれています。

税務署の人事異動は7月であるため、引継ぎなどが落ち着いた8月頃から本格的な税務調査が始まります。

そして年明けからは所得税の確定申告等の繁忙期を迎えるため、それまでには相続税の税務調査を終わらせることが多いようです。

3-1-1.税務調査が時効成立の間近に来ることも

相続税の時効が成立する7年の間近に税務調査が来ることもないわけではありません。

例えば、新たな課税資料が把握され相続財産を隠していると見込まれる場合などについては、時効成立の間近であっても税務調査が実施されます。

近年はコロナ禍の影響で実地調査の件数そのものが減っておりましたが、ここ数年は簡易な接触の件数が急増しており、実地調査と合計した調査件数はコロナ前を上回っています。

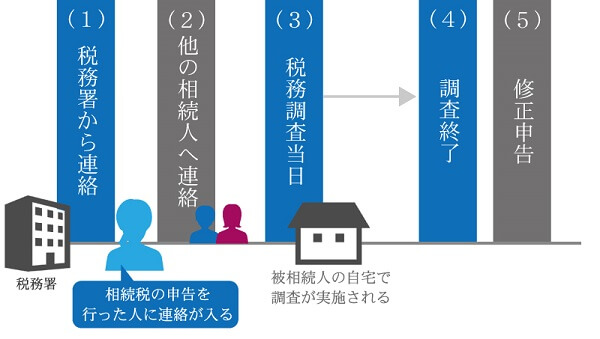

3-2.税務調査の事前連絡が来る時期

税務署が相続税の税務調査の実施を決めた場合、おおむね8月過ぎに連絡がきます。

税務調査の事前連絡は、申告書の作成を税理士に委任している場合は税理士に、相続人が自分で申告した場合は相続人に連絡がきます。

年末になっても税務署から電話連絡が来ない場合は、その年は税務調査の対象にならなかったと考えて良いでしょう。

3-2-1.相続税についてのお尋ねとは

相続発生後に、税務署から「相続税についてのお尋ね」という書面が送付されることがあります。

この相続税についてのお尋ねとは、「相続税の申告義務はありませんか?」と、相続税申告を促す目的で税務署が送付する書面です。

「相続税についてのお尋ね」は相続税の税務調査の事前連絡ではありませんので、書面が届いたからといって特に心配する必要はありません。

相続税についてのお尋ねの概要や届いたときの対処法について、詳しくは「税務署から相続税についてのお尋ねが届いた時の対応方法とポイント」をご覧ください。

4.相続税の税務調査の対象になりやすいケースとは?

相続税の税務調査の対象は、ランダムに選ばれる訳ではありません。

実際にどのようなケースが相続税の税務調査の対象になりやすいのでしょうか?確認しておきましょう。

「相続税の税務調査の対象とは?調査内容と対策方法」でも詳しく解説しておりますので、あわせてご覧ください。

4-1.自分で相続税の申告をした(申告書に不備がある)

相続税の税務調査の対象になりやすい1つ目のケースは、自分で相続税の申告書を作成し申告をした人です。

この理由は、納税者本人が相続税申告書を作成すると、記載間違い・計算ミス・添付書類不足などの、不備が多いためです。

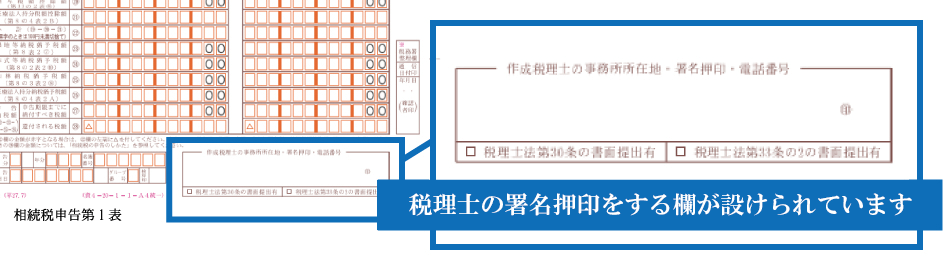

申告書の第1表には、税理士の署名押印をする欄が設けられているため、誰が作成した申告書なのかは一目瞭然です。

税務署は「税理士ではなく納税者が作成した書類」と判断すれば不備を疑い、税務調査の対象にする可能性が高くなります。

4-2.相続税の課税価格が3億円以上

相続税の税務調査対象になりやすい2つ目のケースは、相続財産の課税価格が3億円以上の富裕層です。

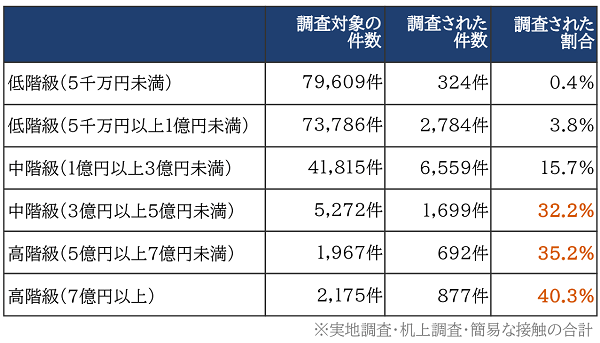

「相続税の税務調査の実態~階級別の状況や特徴を把握しよう~」でもご紹介しておりますが、相続税の税務調査の割合は、相続税の課税価格によって大きく異なります。

上記は令和元事務年度のデータですが、相続税の課税価格が3億円以上だと32.2%、7億円以上だと40.3%と、相続財産の課税価格が高ければ高いほど、税務調査の確率も高くなります。

4-3.多くの金融資産を相続した

相続税の税務調査対象になりやすい3つ目のケースは、多くの金融資産(預金口座や貸付金)を相続した場合です。

この理由は、多くの金融資産があったり、入出金回数が多かったりすると、ミスや見逃しの可能性も高くなるためです。

4-4.海外資産が多い

相続税の税務調査対象になりやすい4つ目のケースは、海外資産が多い場合です。

国税庁では、納税者の資産運用の国際化に対応し、海外取引や海外資産の保有状況の把握に努めています。

また「国税庁レポート2022」においても、海外取引の調査に力を入れていることが明記されており、法定調書やCRS情報(海外口座等の情報)などの複数の資料情報から、海外資産の申告漏れや無申告が指摘されているようです。

海外資産の税務調査の手法や資料情報について、詳しくは「海外資産や海外取引の税務調査で活用される資料情報」をご覧ください。

5.名義預金やタンス預金は税務調査で必ず発覚する

相続税の時効成立前に税務調査が実施された場合、名義預金やタンス預金の存在は必ず発覚します。

実際に、国税庁「令和5事務年度における相続税の調査等の状況」でも、申告漏れ相続財産の種類は「現金・預貯金」が多く、名義預金やタンス預金が重点的に調べられていることが窺えます。

引用:国税庁「令和5事務年度における相続税の調査等の状況」

5-1.名義預金は必ず調べられる

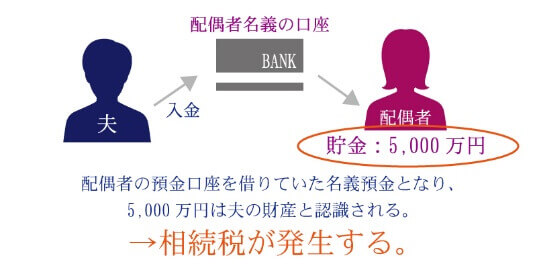

相続税の課税対象から外すために、生前に預金を家族名義の口座(名義預金)に移す人がいますが、名義預金は必ず税務署に調べられます。

財産が相続税の課税対象になるかどうかは、「誰の名義か」ではなく「実質的に誰のものか」によって判断されます。

そのため、家族名義の預金であっても、実質的に被相続人のものであれば、被相続人の財産として相続税の課税対象になります。

名義預金について、詳しくは「「名義預金」とは?相続税がかかる判定基準や対策を解説」をご覧ください。

5-2.タンス預金もすぐに見つかる

金融機関などに預金しないで、自宅で現金を保管する行為やその現金のことを、俗に「タンス預金」といいます。

「自宅で現金を保管していれば税務署には見つからないだろう」と思われるかもしれませんが、タンス預金はすぐ税務署に見つかってしまいます。

先述したとおり、税務署は被相続人の資産がどれぐらいあるかをおおむね把握しており、申告された財産の内容が想定した金額と合わないようであれば、タンス預金があるのではないかと疑います。

税務署はタンス預金などの財産を隠す方法を熟知しているため、少し調べればすぐに見つかってしまいます。

タンス預金について、詳しくは「タンス預金は税務署にバレる!相続税や贈与税などの税金対策にはならない」をご覧ください。

6.相続税の時効成立前に指摘があればペナルティが発生する

相続税の時効を待っている間に税務署から指摘があった場合は、本来の相続税に加えて、加算税というペナルティが課されます。また、その他に延滞税がかかります。

なお、加算税は「無申告加算税」「過少申告加算税」「重加算税」の3種類があり、それぞれ意味合いが異なります。

3種類の加算税と延滞税について、詳しくは「相続税申告をしないとどうなる?無申告の罰金やバレる理由を解説」をご覧ください。

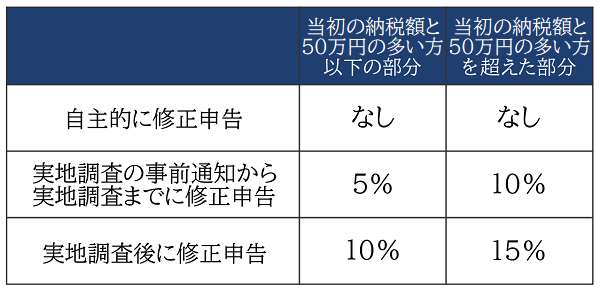

6-1.過少申告加算税

過少申告加算税とは、本来の申告期限までに申告をしたものの、申告漏れしていた財産があった場合に課せられるペナルティです。

税務調査の事前通知を受けてから修正申告した場合や、税務調査で新たに財産が見つかり、税額が不足していたことがわかった場合は、過少申告加算税が課税されます。ただし、税務調査の事前通知を受ける前に、自主的に修正申告した場合は、過少申告加算税は課されません。

過少申告加算税の税率は、修正申告した時期と納めるべき税額に応じて5%~15%の範囲で定められています。

税務調査で指摘されてから修正申告した場合の税率は10%、税額のうち「当初の納税額」と「50万円」のいずれか多い方を超える部分に対する税率は15%となります。

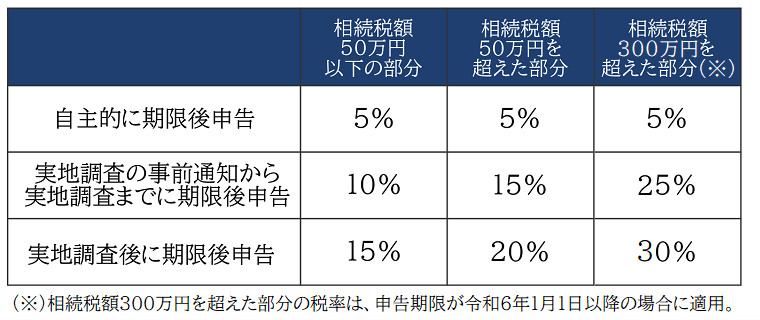

6-2.無申告加算税

無申告加算税とは、本来の申告期限までに申告せず、期限後に申告した場合に課せられるペナルティです。

無申告加算税の税率は、申告した時期と納めるべき税額に応じて、定められています。

税務調査で無申告を指摘されてから期限後申告した場合の税率は15%ですが、税額のうち50万円を超える部分に対する税率は20%となります。申告期限が令和6年1月1日以降の場合は、税額のうち300万円を超える部分に対する税率は30%となります。

なお、過去5年以内に無申告加算税または重加算税を課されたことがある場合は、税率が10%加重されます。また、申告期限が令和6年1月1日以降で、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合は、当年度の税率が10%加重されます。

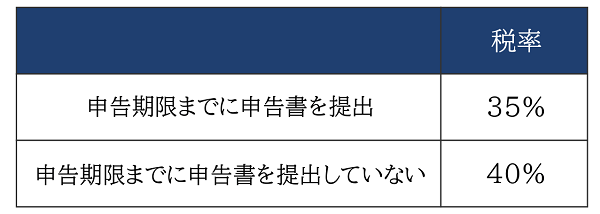

6-3.重加算税

重加算税とは、納税額を下げる目的で仮装・隠ぺいを行った場合に、無申告加算税や過少申告加算税の代わりに課されます。

重加算税の税額は、追加で納めるべき税金に税率をかけて計算します。

重加算税の税率は、期限内に申告していた場合で35%、無申告だった場合で40%となります。

なお、次のいずれかにあてはまる場合は、税率が10%加重されます。

- 過去5年以内に無申告加算税または重加算税を課されたことがある場合

- 申告期限が令和6年1月1日以降で、前年度及び前々年度の国税に無申告加算税・重加算税が課され、さらに同じ税目で無申告があった場合

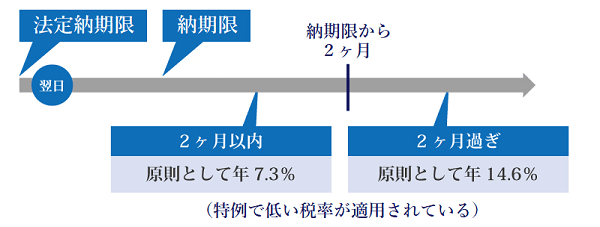

6-4.延滞税

延滞税は、本来の申告期限を過ぎてから税金を納める場合に課せられるもので、税金の納付が遅れたことに対する利息のようなものです。

延滞税の税率は、所定の納期限から2ヶ月を経過する日までは原則年7.3%、2ヶ月経過後は原則年14.6%です。

この税率は年率であるため、本来の申告期限(法定納期限)の翌日から、相続税を納付した日までの日数で日割り計算します。

しかし近年は超低金利であるため、平成12年からは特例により低い税率が適用されています。

延滞税の税率や計算方法について、詳しくは国税庁「延滞税の計算方法」をご覧ください。

6-5.悪質な場合は刑事罰が科される

申告漏れや納税の遅れに対しては加算税が課されるほか延滞税がかかりますが、さらに悪質な場合は刑事罰が科されることもあります(相続税法第68条、第69条)。

| 脱税犯 | 10年以下の拘禁刑もしくは1,000万円以下の罰金 (またはその両方) |

|---|---|

| 故意の申告書不提出による逋脱犯(ほだつはん) | 5年以下の拘禁刑もしくは500万円以下の罰金 (またはその両方) |

| 申告書不提出犯 | 1年以下の拘禁刑または50万円以下の罰金 (情状により免除の場合あり) |

(注)上記の「拘禁刑」は、刑法改正前は「懲役」。

7.無申告や申告漏れに気づいたら自主的に申告をしましょう

ここまでお伝えしてきたように、相続税の時効成立まで逃げ切ることは事実上不可能です。

相続税の無申告に気付いた場合は自主的に期限後申告を、申告漏れに気付いた場合は自主的に修正申告をしましょう。

税務署からの連絡がある前に自主的に申告すれば、無申告加算税や過少申告加算税の税率は緩和されます。

また、延滞税は納税までの日数に応じて課税されるため、申告と納税が早いほど税額は少なくなります。

7-1.修正申告や期限後申告を拒否した場合はどうなる?

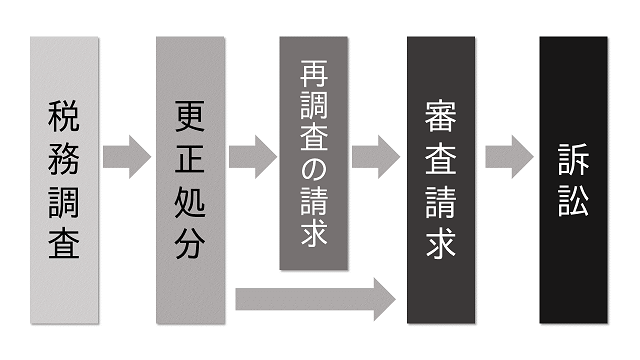

税務調査で無申告や申告漏れを指摘されたにもかかわらず、修正申告や期限後申告を拒否すると、税務署から「更正処分」や「決定処分」がなされます。

具体的には、「更正通知書」や「決定通知書」という書面と、税金を納めるための「納付書」が税務署から納税者に送付されます。

この更正処分に不服のある人は、その処分の取消しや変更を求める申し立てを、更正処分を受けた日から3ヶ月以内に、処分を行った税務署長に「再調査の請求」を行うか、国税不服審判所に審査請求を行うことができます。

再調査の請求についての決定にも不服がある場合は、その通知があった翌日から1ヶ月以内に国税不服審判所に審査請求を行うことができます。

国税不服審判所の裁決になお不服があるときは、6ヶ月以内に裁判所に対して処分の取消しを求める訴えを提起することができます。

詳しい流れは「調査結果に納得がいかなかった場合」にてご紹介しておりますので、あわせてご覧ください。

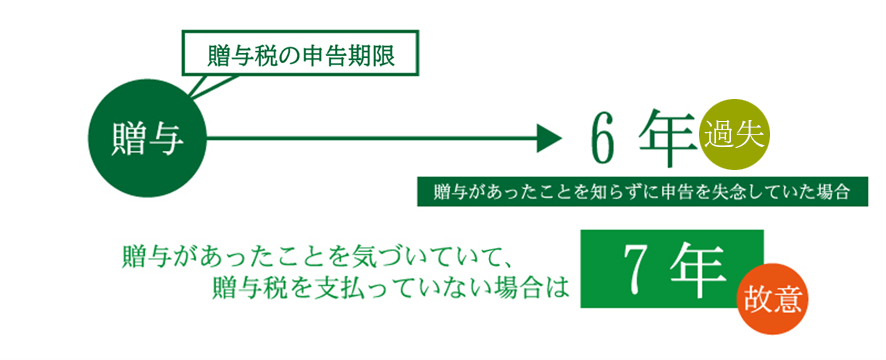

8.贈与税の時効(除斥期間)は6年なので注意!

続いて、贈与税の時効について解説します。贈与税については、他の国税とは異なる期間の時効(除斥期間)が定められています。

贈与税の時効は原則6年となり、悪意があった場合(故意に申告しなかったなど不正があった場合)は、相続税と同様に時効が7年に延長されます(相続税法第37条第1項及び第4項)。

贈与税の時効について、詳しくは「【贈与税時効は原則6年】時効が成立しない理由と申告漏れリスクは?」をご覧ください。

8-1.生前贈与の時効にまつわる注意点

生前贈与の時効にまつわる注意点について解説します。

8-1-1.贈与が成立しているかに注意

相続税対策として生前贈与を行った場合は、生前贈与が有効に成立しているかどうかに注意が必要です。

贈与は、贈与する人がある財産を無償で相手方に与える意思を示して、相手がこれを受諾することによって成立します(民法第549条)。

仮に、祖父が10年前に孫名義の預金口座を作って送金したとしても、孫がその預金のことを知らない場合は贈与が成立していません。

贈与が成立していないのであれば、贈与税の課税対象にならないため、6年や7年という時効は関係ありません。

先ほどの祖父が孫の口座に送金した例では、7年間税務署から通知がなかったとしても、「贈与税の時効が過ぎたので税金は納めなくてよい」ということにはならず、その孫名義の預金は祖父の財産とみなされ、祖父が死亡した時に相続税の課税対象とされます。

生前贈与を行った場合は、贈与を受ける人を立ち会わせて贈与契約書を作成するなど、贈与が有効に成立した証拠を残しておくことが重要です。

贈与契約書の作成方法について、詳しくは「口頭での生前贈与は可能-対処法や契約書作成について知りトラブルを回避しよう」をご覧ください。

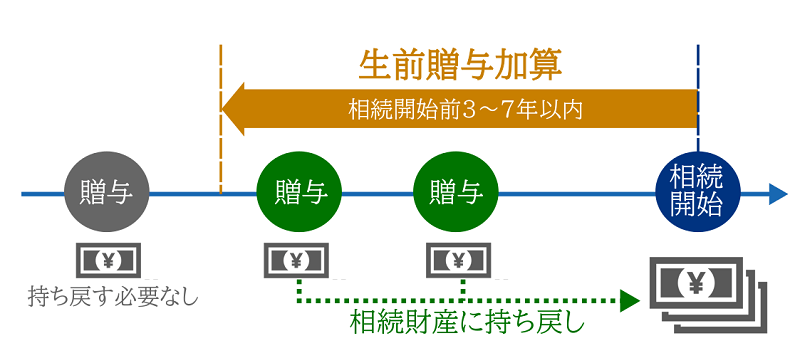

8-1-2.相続開始前の一定期間内の生前贈与は相続税がかかる

相続開始前の一定期間内に、被相続人から暦年課税制度による生前贈与を受けていた場合、この生前贈与財産は相続財産に加算(持ち戻し)して、相続税が課税されます。この制度を「生前贈与加算」といいます。

この「一定期間」は、これまで「3年以内」でしたが、令和6年1月1日以降は順次「7年以内」までさかのぼることになります。

詳しくは、「生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説」をご覧ください。

9.生前に効果的な相続税対策とは

生前に効果的な相続税対策には、どのようなものがあるのでしょうか?

この章では、生前対策として有効な3つの相続税対策をご紹介します。

9-1.生前贈与により相続財産を減らす

生前に効果的な相続税対策として、生前贈与をして相続財産を減らしておくことが挙げられます。

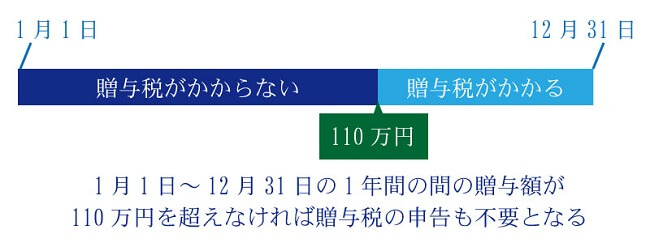

生前贈与はいくつか方法がありますが、代表的なのは「暦年贈与」です。

暦年贈与とは、1年間に贈与された財産が、贈与税の基礎控除110万円以下であれば、贈与税がかからないことを利用した生前贈与方法です。

しかし、先述したとおり、相続開始前の一定期間内に暦年贈与により贈与された財産は、相続財産として持ち戻す必要があるため、この点にはご留意ください。

生前贈与の方法について、詳しくは「生前贈与の非課税枠は年間110万円以内!注意点や節税対策を解説」をご覧ください。

9-2.現金を不動産に変えて相続税負担を軽減

生前に効果的な相続税対策として、現金を不動産(土地や建物)に換えて、相続税負担を軽減するのもおすすめです。

例えば、被相続人が生前に2億円の現金を所有していたとしましょう。

この場合、現金のままであれば、相続税評価額はそのまま2億円が適用されます。

しかし1億円で土地を購入して1億円で賃貸アパートを購入すると、相続税評価額は1億3千万円となります(地域によって異なります)。

このように相続税評価額に差が出る理由は、土地や建物の相続税評価額の計算方法や、小規模宅地等の特例の適用にあります。

詳しくは「相続は現金と不動産のどっちが得?メリット・デメリットを解説!」でご紹介しておりますので、あわせてご覧ください。

9-3.不動産小口化商品を相続対策に活用

生前に効果的な相続税対策として、現金を不動産に変えるのがおすすめとご紹介しました。

しかし、不動産は相続人同士で分割しづらいというデメリットがあるため、不動産小口化商品を活用するという方法もあります。

この不動産小口化商品とは、多数の人から出資金(現物出資を含む)を集め、その資金で不動産を購入・運用する金融商品です。1口あたり数10万~100万円程度に、小口化されて販売されています。

現物不動産と同様の扱いで相続税評価額の引き下げができるうえ、相続時に1口単位で分割できるというメリットもあります。

詳しくは「相続税対策としての不動産小口化商品の効果と注意点」でご紹介しておりますので、あわせてご覧ください。

10.相続税の時効を待つより申告をして大幅なリスク軽減を

相続税の時効(除斥期間)は5年または7年ですが、税務署は時効が成立するまでに必ず税務調査を行います。

時効成立までに無申告や申告漏れが発覚して、ペナルティを課せられる可能性が高いため、速やかに期限後申告や修正申告をすることが大切です。

これらの申告をすることで加算税や延滞税が軽減され、大幅なリスク軽減に繋がります。

10-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士法人です。

相続税の申告においては、申告漏れがないよう事前調査をさせていただき、税務調査のリスクを下げるために「書面添付制度」を活用した申告書を作成させていただきます。

また、無申告や申告漏れに気付いた際の期限後申告や修正申告、生前対策のアドバイス等も承ります。

税理士法人チェスターは、すでに相続が発生されたお客様でしたら、初回面談が無料となりますので、まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編