相続税申告を自分でやる方法【税理士解説】必要書類・注意点まで

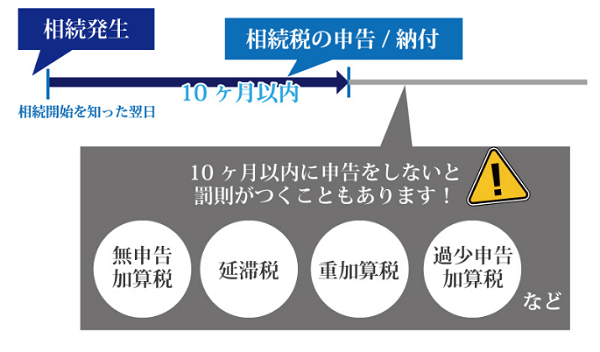

遺産を相続し、相続税の申告が必要な場合、「被相続人が死亡したことを知った日の翌日から10ヶ月以内」に申告・納付をしなければなりません。

「相続税申告は自分でできるの?」と多くの方が悩まれますが、ご自身で相続税の申告をしていただくことは可能です。

この記事では、相続税申告が必要か不要かを判定する方法や、相続発生から相続税申告までの流れ、必要書類や申告書の書き方や申告期限などをまとめました。

相続税の申告の手引として、ぜひご活用ください。

ただし、相続税申告は自分でもできますが、計算ミスや記載ミスをして税務調査が入ったり、逆に相続税を過大納付したりといったリスクがあります。

相続税申告が必要な方は、費用をかけてでも税理士に依頼されることをおすすめします。

この記事の目次 [表示]

- 1 1.相続税申告って誰が対象になるの?

- 2 2.相続税申告が不要なのは「遺産総額」が「基礎控除額」以下の場合

- 3 3.相続税申告が必要か不要かを判断する5つのステップ

- 4 4.相続税の申告が必要か不要かを判断するときの注意点

- 5 5.相続税申告の手続きの流れ

- 6 6.相続税の申告書に添付する必要書類

- 7 7.相続税の申告書を作成!入手方法や書き方

- 8 8.相続税の申告期限はいつまで?

- 9 9.相続税の申告期限を過ぎてしまったら?

- 10 10.相続税の申告期限を過ぎた場合のペナルティ

- 11 11.相続税の「税務調査」はいつ行われるのか?

- 12 12.相続税の申告は自分でできる!ただし専門知識が必要

- 13 13.費用をかけてでも税理士に相続税申告を依頼するメリット

- 14 14.相続税申告を税理士に依頼したほうがよい場合とは?

- 15 15.重要!相続税申告を税理士に依頼するときの見極め方

- 16 16.相続税申告は相続専門の税理士に依頼するのが安心

1.相続税申告って誰が対象になるの?

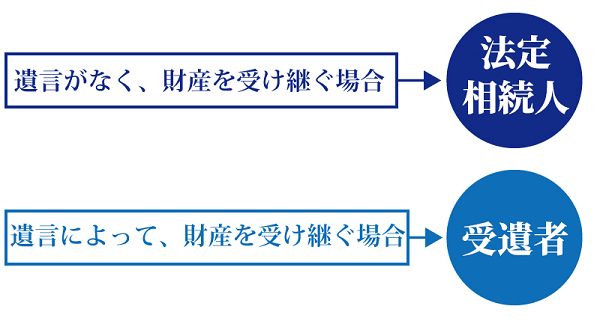

相続税申告の対象になる可能性があるのは、以下の条件にあてはまる「法定相続人」や「受遺者」です。

ただし、「遺産を相続した(遺言により遺贈された)から」といって、相続税の申告が必須なわけではありません。

国税庁「令和6年分相続税の申告事績の概要」によると、被相続人(亡くなった人)1,605,378人のうち、相続税の申告書の提出に係る被相続人数は166,730人です。

つまり、相続税申告が必要となるのは、おおよそ被相続人10人に1人の割合ということです。

2.相続税申告が不要なのは「遺産総額」が「基礎控除額」以下の場合

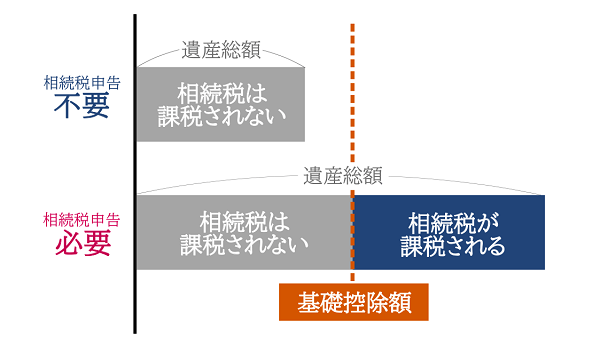

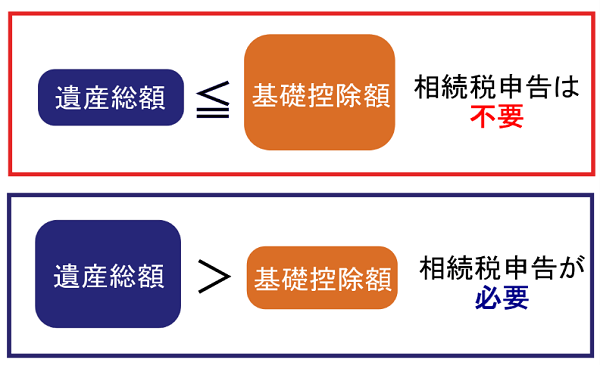

相続税が課税されるのは、被相続人の遺産総額のうち、基礎控除額を超える部分です。

遺産総額が基礎控除額以下であれば、相続税は課税されないため、相続税申告は不要となります。

逆に遺産総額が基礎控除額を超えるのであれば、基本的には相続税申告が必要です。

特例や税額控除の適用により相続税額が0円となる場合でも、申告手続きが必要になるケースもあります。

2-1.相続税の基礎控除額とは

相続税の基礎控除額とは、相続税額を計算する上で、課税対象になる遺産総額から控除できる金額のことを指します。

相続税の基礎控除額は、被相続人の遺産がここまでであれば相続税は課税されない、という“ボーダーライン”のようなものと考えてください。

2-2.基礎控除額の計算方法

相続税の基礎控除額の計算方法は、以下のとおりとなります。

3,000万円+(600万円×法定相続人の人数)

上記の計算式からも分かるように、相続税の基礎控除額は法定相続人の人数によって変動します。

基礎控除額の計算を間違えてしまうと、相続税申告の要否の判定や税額の計算などを誤ってしまいかねません。

相続税の基礎控除額について、詳しくは「相続税の基礎控除とは│いくらまで無税?免除の目安も解説」も併せてご覧ください。

3.相続税申告が必要か不要かを判断する5つのステップ

実際に相続税申告が必要か不要かを判断するためには、細かい注意点がいくつかあります。

この章で解説する5つのステップに従い、相続税申告の要否判定をしましょう。

YouTube動画でもわかりやすく解説しています。

3-1.ステップ①法定相続人の数を確定

まずは基礎控除額の計算式に算入するための、法定相続人の数を確定しましょう。

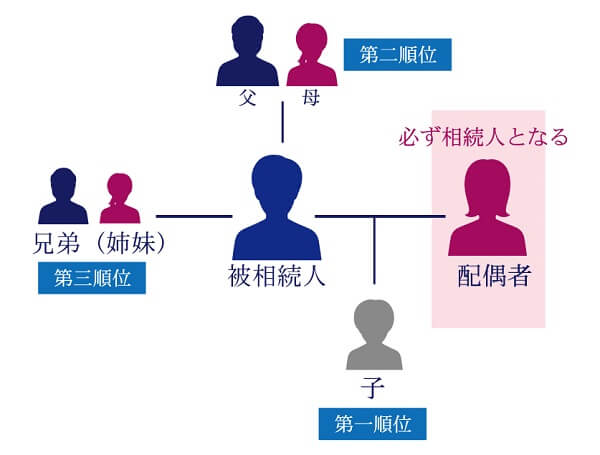

法定相続人とは、民法で定められている「相続する権利を有する人」のことです。

亡くなった人の配偶者は、必ず相続人となります。子どもや父母などの親族がいる場合は、民法で定められる順位にしたがって法定相続人となる人が決まります。

なお、相続税の基礎控除額の計算においては、以下の例外がありますのでご注意ください。

基礎控除額の計算の注意点

- 実際に遺産を取得しない法定相続人も数に含める

- 相続放棄した人も法定相続人の数に含める

- 法定相続人に含まれる養子の数は最大2人まで

- 遺言書によって財産を受け取る受遺者(法定相続人以外の人)は法定相続人の数に含めない

法定相続人の考え方について、詳しくは「相続順位を一覧図で紹介!順位が変わるケースや相続割合なども解説」をご覧ください。

3-2.ステップ②基礎控除額を計算

法定相続人の数が確定できたら、これをもとに相続税の基礎控除額を計算します。

前章でご紹介した通り、相続税の基礎控除額の計算方法は【3,000万円+(600万円×法定相続人の数)】ですので、法定相続人の人数によって以下のように控除額が変動します。

3-3.ステップ③全ての遺産をリストアップ

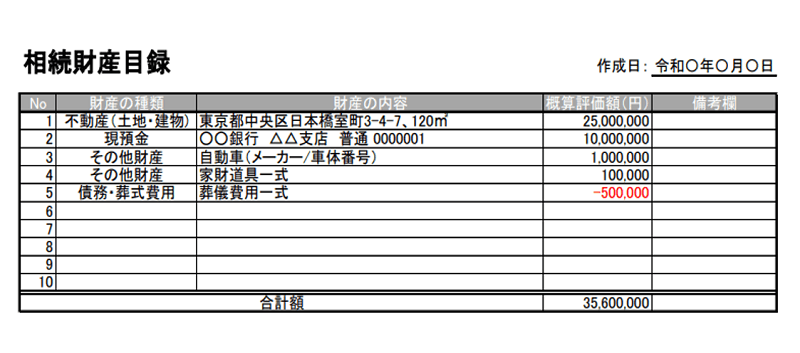

次に、被相続人の遺産のリストアップをして、財産目録を作成しておきましょう。

被相続人の相続財産は、銀行預金・現金・不動産だけではありません。

たとえば、生命保険の死亡保険金や被相続人の勤務先から支払われた死亡退職金は、みなし相続財産として相続税の課税対象となります。

貴金属・骨董品・家財道具なども、1つあたりの価額が5万円以上あるものについては、個別に評価をしたうえで相続税を計算しなければなりません。

また、プラスの財産だけでなく、借金や未払金などのマイナスの財産も相続財産に含まれます。

相続財産について、詳しくは「相続財産とは?具体例で相続財産に含まれるもの含まれないものを解説」をご覧ください。

「財産目録とは?相続における作成目的・書き方【無料Excel書式&記載例付】」において、財産目録の書式を無料公開しておりますのでぜひご活用ください。

3-4.ステップ④正味の遺産総額を計算

被相続人の遺産のリストアップができたら、各財産の相続税評価額を計算して「正味の遺産総額」を計算します。

なお、相続財産に宅地があり、その宅地が小規模宅地等の特例の適用要件を満たしている場合は、同特例を適用した後の価額を算入します。

小規模宅地等の特例とは、亡くなった人が住んでいた家屋や事業を営むための不動産が建っている宅地等を相続したとき、宅地部分の相続税評価額が最大で80%減額される特例のことです。

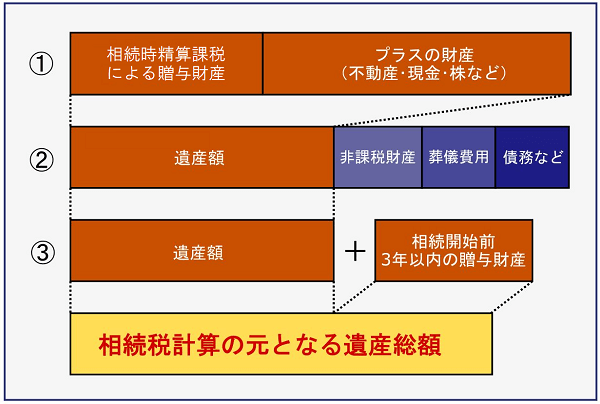

正味の遺産総額の考え方は以下の通りです。

相続時精算課税制度を適用した贈与財産に、プラスの財産(不動産や現金や株など)を足し、そこから非課税財産(生命保険金の非課税枠)・葬儀費用・債務などを差し引き、そこに相続開始前3年以内の贈与財産の価額を足し戻す必要があります。

(上記の「相続開始前3年以内の贈与財産」の「3年以内」は、令和9年以降の相続から段階的に「7年以内」まで延長されます。)

3-5.ステップ⑤基礎控除額と正味の遺産総額を比較

「相続税の基礎控除額」と「正味の遺産総額」が計算できたら、ここで両者を比較し、相続税申告が必要か不要かを見極めましょう。

たとえば、正味の遺産総額が1億円で、法定相続人が3人(基礎控除額4,800万円)だとしましょう。

このケースの場合、「正味の遺産総額1億円>基礎控除額4,800万円」となるため、相続税申告が必要となります。

4.相続税の申告が必要か不要かを判断するときの注意点

「相続税の申告は不要と思っていたが実は必要だった」というケースもあります。

この章では、相続税申告の要否判定をするときの、注意点について解説します。

4-1.相続財産の見落としがあった場合

前章のステップ③でご紹介した遺産のリストアップで、以下のような見落としをしている相続財産はありませんか?

見落としやすい相続財産の例

- タンス預金(保管している現金)

- 名義預金(配偶者や子ども名義の預金口座)

- デジタル遺産(ネット銀行やネット証券や仮想通貨)

- 貴金属や骨董品など(1つあたり5万円以上の価値があるもの)

- 被相続人が他人に貸しているお金

- 死亡保険金(被相続人がかけていたもの)

これらの相続財産を見落としたまま相続税申告をすると、税務調査で指摘されて追徴課税される可能性が高くなってしまいます。

相続財産の見落としがないよう、しっかり財産調査を行いましょう。

財産調査のやり方について、詳しくは「【相続財産調査とは】誰がするの?かかる費用や調査方法をプロが解説」をご覧ください。

4-2.相続時精算課税制度を利用した場合

被相続人からの生前贈与で、相続時精算課税制度を利用していませんか?

相続時精算課税制度とは、60歳以上の父母や祖父母から、18歳以上の子どもや孫への贈与については、最大2,610万円まで贈与税は課税されず、贈与者の相続発生時にその贈与財産の価額を相続財産に持ち戻して相続税を課税する制度のことです。

「正味の遺産総額≦基礎控除額」であったとしても、相続時精算課税制度を適用した贈与財産を足し戻した結果「正味の遺産総額>基礎控除額」になる場合は、相続税の申告が必要となります。

相続時精算課税制度について、詳しくは「相続時精算課税制度とは?2024年改正対応!メリット・デメリットを徹底解説」をご覧ください。

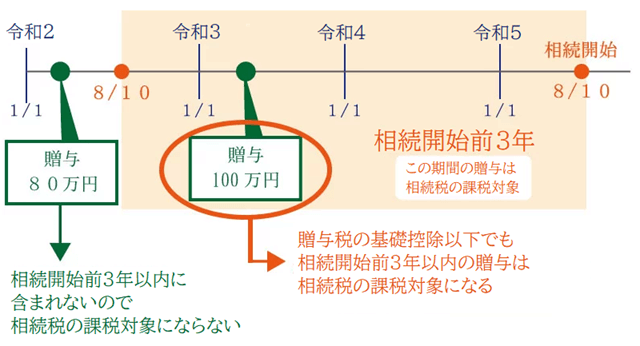

4-3.相続開始前3~7年以内に贈与した場合

相続開始前3~7年以内に、被相続人から相続人に生前贈与した財産はありませんか?

この被相続人から相続人に贈与した財産とは、贈与税の基礎控除額(年間110万円)を活用した、暦年課税贈与をした財産のことです。

暦年課税贈与をした財産のうち、相続開始前3年以内に贈与財産の価額は相続財産の価額に持ち戻すことになっています。なお、令和9年以降の相続から、相続財産に持ち戻す対象の期間が段階的に「相続開始前7年以内」まで延長されます。

ただし、相続開始前3~7年以内の贈与財産を相続財産に持ち戻すのは、法定相続人や受遺者への贈与分のみとなり、その他の人への贈与は対象外となります。

また、贈与税を納税しているケースにおいては、相続税と贈与税の二重課税を回避するために、相続税額から贈与税額を控除します。

相続開始前3~7年以内の贈与財産と相続税の関係について、詳しくは「死亡7年以内の暦年贈与は相続税がかかる!?相続時加算される贈与とは?」をご覧ください。

4-4.相続税額が0円でも申告が必要になる場合

相続税には各種の特例や税額控除があり、これらを適用した結果、相続税が0円になるケースもあります。

しかし、これらの特例や税額控除の中には、適用要件として「相続税申告をすること」と定められているものもあります。

申告要件が設けられている特例や税額控除は、以下が代表的です。

申告要件がある控除や特例

- 配偶者控除(配偶者の税額軽減)

- 小規模宅地等の特例

- 農地の納税猶予の特例

- 特定計画山林の特例

上記の控除や特例を適用した結果、相続税が0円になったとしても、相続税申告が必要となりますのでご注意ください。

「【相続税の申告が不要なケース】基準は基礎控除!計算方法・特例も解説」や以下のYouTube動画でも詳しく解説しているので、併せてご覧ください。

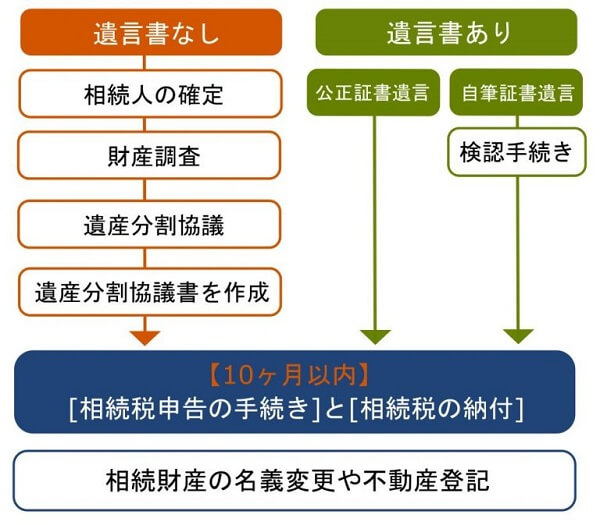

5.相続税申告の手続きの流れ

相続税申告が必要な場合、被相続人が死亡したことを知った日の翌日から10ヶ月以内に、税務署に申告書を提出する義務があります。

相続開始から相続税申告手続きをするまでの流れは、以下のとおり、遺言書の有無によって異なります。

つまり、必要書類を収集して相続人や財産を確定させ、この情報を元に相続税の申告書を作成する必要があるのです。

はじめて相続税申告をする人のためのYouTube動画もあわせてご覧ください。

5-1.相続税の申告書の提出先

相続税の申告書の提出先や提出方法は、以下の通りとなります。

相続税申告の詳細

- 提出場所:被相続人の住所地を所轄する税務署

- 提出方法:窓口での提出または郵送による提出もしくは電子申告

- 提出期限:被相続人が死亡したことを知った日の翌日から10ヶ月以内

- 手数料:なし

- 受付時間:8時30分から17時まで※

※税務署の閉庁日(土曜日・日曜日・祝日など)は除く。なお、税務署の閉庁日(土・日曜・祝日等)においても、申告書を税務署の時間外収受箱へ投函して提出することができます。

相続税の申告書を提出する税務署は、被相続人の最後の住所地を管轄している税務署です。

相続人の住所地を管轄する税務署ではありませんので、注意しましょう。

5-2.e-Taxでも相続税申告が可能に

令和元年10月以降は、e-Tax(国税電子申告・納税システム)で電子申告が可能になりました。

e-Taxであれば、インターネットを利用して相続税の申告と納税の手続きができるため、申告書類を税務署に持参したり郵送したりする必要はありません。

e-Taxで相続税申告をされる方は、詳しくは「相続税の電子申告が可能に【2019年10月1日からe-Taxで】」を併せてご覧ください。

6.相続税の申告書に添付する必要書類

相続税の申告義務がある方は、まずは申告書に添付する必要書類を準備する必要があります。

この章では、相続税の申告時の必要書類の中で代表的なものをご紹介します。

さらに詳しく知りたい方は国税庁「相続税の申告のためのチェックシート」や、「相続税の申告書の添付書類と必要資料を解説!控除に必要な資料は?」をご覧ください。

6-1.被相続人や相続人に関する戸籍関係資料

被相続人や相続人に関する資料として、以下の戸籍関係書類が必要となります。

戸籍関係書類

- 被相続人の戸籍謄本

- 法定相続人全員の戸籍謄本

- (上記の戸籍謄本に代えて)法定相続情報一覧図の写し(法務局で発行)

被相続人の戸籍謄本は、出生から死亡までの連続した戸籍謄本(改製原戸籍謄本・除籍謄本)のことで、相続開始日から10日を経過した日以降に取得するようにしましょう。

戸籍謄本の詳細について、詳しくは「相続手続きに必要な戸籍謄本の種類と取り方から申請までを徹底解説!」をご覧ください。

「法定相続情報一覧図の写し」は、不動産の相続登記などの手続きを簡素にするための「家系図」のような書類です。

平成29年5月から、被相続人の本籍地を管轄する法務局で必要書類をそろえて申請をすることで、法定相続情報一覧図を発行してもらえるようになりました。

法定相続情報一覧図について、詳しくは「法定相続情報証明制度で相続手続きが簡単に!利用方法を徹底解説」をご覧ください。

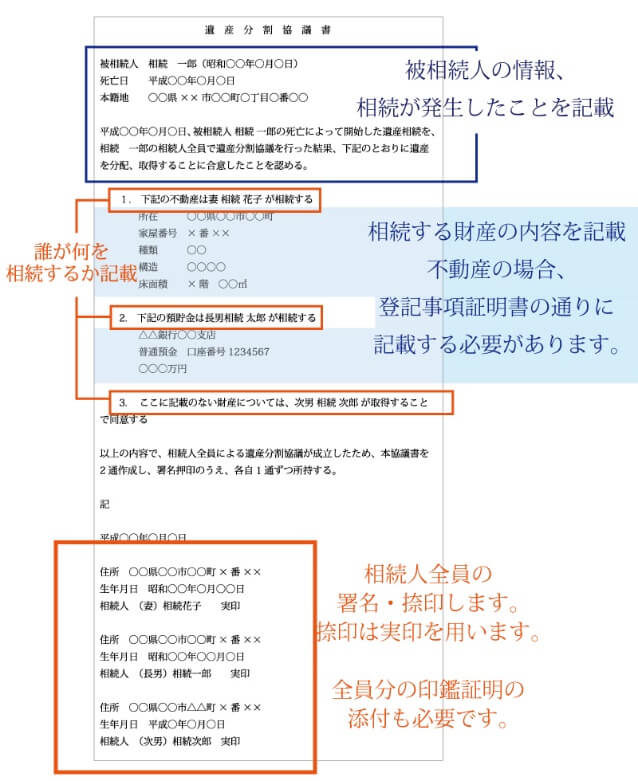

6-2.遺産の分割方法に関する資料

相続人の遺産の分割方法を示す資料として、以下のような書類が必要となります。

遺産の分割方法に関する資料

- 遺産分割協議書の写し(または遺言書の写し)

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

遺言書がないケースにおいては、法定相続人全員で遺産分割協議を行い、取り決めた内容を遺産分割協議書にまとめる必要があります。

遺産分割協議書の作成方法について、詳しくは「遺産分割協議書は必要か?不要か?作成しないリスクや作成方法」をご覧ください。

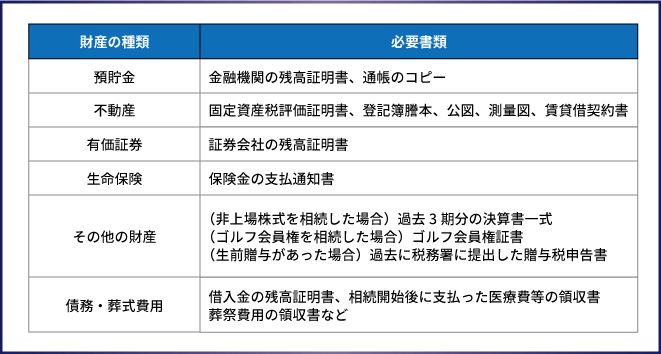

6-3.相続財産についての資料

相続財産がいくらになるかを示す証拠資料として、以下のようなものを準備します。

これらの資料は、申告時の提出が義務づけられているわけではありませんが、提出することで相続財産がいくらであったかが明確になります。

これらの資料をどこまで提出するかについて判断に迷う場合は、相続税専門の税理士に相談することをおすすめします。

6-4.申告時に本人確認書類も必要

マイナンバー制度の施行により、相続税の申告ではマイナンバー(個人番号)を確認できる本人確認書類の提出が必要です。

本人確認書類はマイナンバーを確認するための「番号確認書類」と、マイナンバーの持ち主を確認するための「身元確認書類」の両方が必要です。

▽番号確認書類の例(次のいずれかの書類)

- マイナンバーカード(個人番号カード)裏面の写し

- 通知カードの写し

- マイナンバーが記載された住民票の写し

▽身元確認書類の例(次のいずれかの書類)

- マイナンバーカード(個人番号カード)表面の写し

- 運転免許証、身体障害者手帳、パスポート、在留カード、公的医療保険の被保険者証などの写し

これらの本人確認書類は申告書に添付して提出するか、相続税の申告書を提出するときに税務署の窓口で提示します。

相続税申告のために必要な書類について、詳しくは「相続税を申告するための必要書類をプロが解説!【一覧表付】」をご覧ください。

7.相続税の申告書を作成!入手方法や書き方

相続税の申告書に添付する必要書類を元に、申告書の作成をします。

なお、被相続人の遺産を取得した法定相続人や受遺者が2人以上いる場合は、原則として共同で申告書を作成して連名で提出します。

7-1.相続税の申告書はどこで入手できるか

相続税の申告書は、最寄りの税務署か国税庁ホームページで入手できます。

申告書の様式は「相続があった年の分のもの」を選びます。

たとえば、相続の発生日が令和4年10月1日の場合、申告期限は令和5年8月1日となりますが、申告書の様式は「令和4年分用」を使用します。

7-2.相続税の申告書の書き方

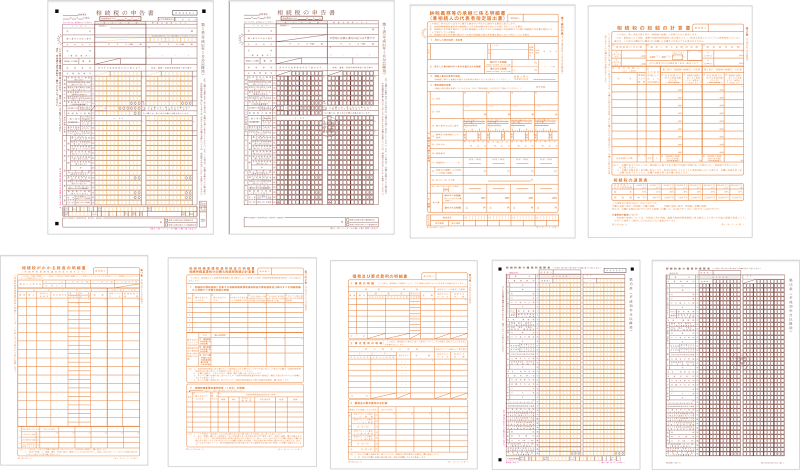

相続税の申告書は、下の図で示すように第1表から第15表までのさまざまな様式で構成されています。

様式の番号の順番ではなく、下の図のカッコ内の数字の順番のとおりに記入することで税額が計算できるようになっています。

引用:国税庁「相続税の申告のしかた(令和6年分用)」

相続税の申告書の具体的な書き方については、国税庁「相続税の申告のしかた(令和6年分用)」を参照するとよいでしょう。不明点があるときは、税務署に確認するか税理士に相談することをおすすめします。

相続税申告書について、詳しくは「【相続税申告書の書き方】書く順から必要書類までわかりやすく解説!」も併せてご覧ください。

8.相続税の申告期限はいつまで?

相続税申告は、定められた期限までに、申告書や必要書類を税務署に提出する必要があります。

この期限までに相続税の「申告」と「納税」を済ませないと、ペナルティとして無申告加算税や延滞税がかかりますのでご注意ください。

8-1.相続税の申告期限

相続税の申告期限は、「被相続人が死亡したことを知った日の翌日から10ヶ月以内」と定められています。

相続税の申告期限は、「10ヶ月後の月命日」と覚えておくとよいでしょう。

なお、相続税の申告期限が税務署の閉庁日(土曜日・日曜日・祝日など)にあたる場合は、次の平日(開庁日)が期限となります。

相続税の申告期限について、詳しくは「相続税の申告期限を過ぎたらどうなる?ペナルティ・デメリット・対処法を解説」や「相続税の申告期限・納税の期限は10ヵ月!間に合わない時の対処法も解説」をご覧ください。

8-2.申告期限に間に合わない場合はどうすればよいか?

遺産分割協議が長引いたり、不動産の価格の算定に時間がかかったりするなどの理由で、相続税の申告期限に間に合わない場合があります。

このような場合の対策として、次の方法で相続税の申告期限までに申告書を提出します。

▼遺産分割協議がまとまらない場合

「申告期限後3年以内の分割見込書」を提出し、相続人が法定相続分のとおりに遺産を分けたことにして申告します。

▼遺産の金額が確定しない場合

申告期限内に概算で申告しておきます。

そして実際に遺産分割協議がまとまったときに、改めて税務署に「修正申告(税金が不足していた場合)」または「更正の請求(税金を納め過ぎた場合)」をして、相続税額を精算することになります。

なお、当初の相続税を申告する際に分割見込書を提出していないと、分割協議後の相続税を申告をする際に、小規模宅地等の特例や配偶者の税額軽減などが適用できなくなります。

相続税の特例を受ける可能性があるときは、当初の申告をする際に分割見込書を忘れずに提出しておきましょう。

未分割申告の流れや注意点について、詳しくは「【相続税の未分割申告】時効・デメリット・書き方などを解説!」や、以下のYouTube動画をご覧ください。

8-3.災害などの影響であれば申告期限の延長可能

災害の影響など、納税者の責任ではないやむを得ない事情があれば、「災害による申告、納付等の期限延長申請書」を提出することで、相続税の申告期限の延長が認められます。

申告期限の延長が認められた場合、やむを得ない理由がやんだ日から2ヶ月以内に相続税申告をすることとなります。

9.相続税の申告期限を過ぎてしまったら?

相続税の申告期限を過ぎてしまったら、一体どうなってしまうのでしょうか?

ケース別で確認していきましょう。

9-1.申告を怠ってしまうとどうなる?

相続税の申告義務があるにもかかわらず、期限までに申告をしなかった場合は、本来の相続税に加えて「無申告加算税」と「延滞税」が課されます。

また、期限内に申告していれば適用できるはずの特例や税額控除も、適用できません。

たとえば、配偶者の税額軽減や小規模宅地等の特例といった税金の減額割合が大きい特例も受けられなくなるため、税負担が増える結果になります。

9-2.申告をうっかり忘れていた場合は?

相続税の申告をうっかり忘れていたとしても、期限内に提出していないことには変わりありません。「無申告加算税」と「延滞税」が加算されるだけでなく、各種特例や税額控除も適用できなくなります。

なお、相続税の申告を失念することがないように、税務署では申告義務が見込まれる人に対して関係書類を送付して、相続税申告を促す措置もとられています。

税務署から申告書類の一式や「相続税についてのお尋ね」という文書が届いた場合は、相続税の申告が必要である可能性が高いため、速やかに遺産を調べて申告の有無を確認する必要があります。

9-3.税務調査で遺産隠しが発覚した場合は?

遺産があるにもかかわらずあえて財産を隠し、その後税務調査においてその事実が発覚した場合は、「重加算税」と「延滞税」が加算される可能性があります。

重加算税の税率は、「相続税申告をしていたか否か」で変動します。

10.相続税の申告期限を過ぎた場合のペナルティ

いかなる理由であれ、相続税の申告期限を1日でも過ぎたら、ペナルティとして「加算税」と「延滞税」が課せられます。

なお、加算税は過少申告加算税・無申告加算税・重加算税の3種類があり、どうして申告が遅れたのか、どのタイミングで期限後申告や修正申告をしたのかによって課せられる税率が異なります。

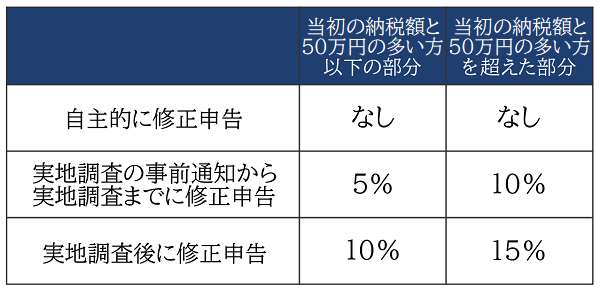

10-1.過少申告加算税

過少申告加算税とは、申告期限までに相続税申告をしたものの、相続税を少なく申告したことに対するペナルティです。

修正申告をしたタイミングによって、過少申告加算税の税率が変動します。

なお、税務調査の事前通知の前に、自ら修正申告をした場合は、過少申告加算税は加算されません。

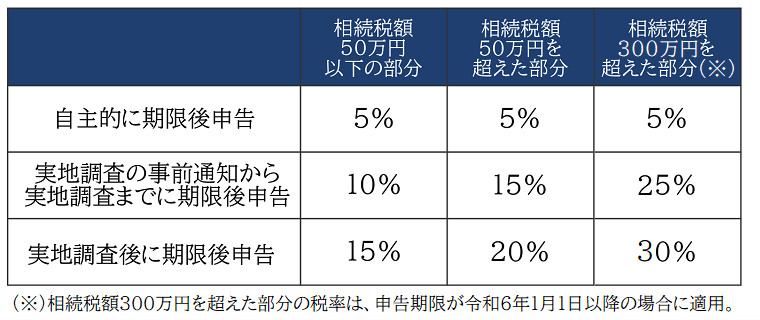

10-2.無申告加算税

無申告加算税とは、申告期限までに相続税申告をしなかったことに対するペナルティです。

自主的に申告するか、税務調査の事前通知の後に申告するかなどのタイミングによって、課税される無申告加算税の税率が異なります。

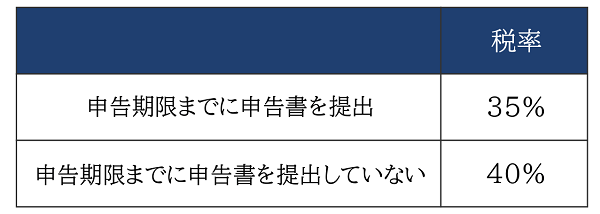

10-3.重加算税

重加算税とは、税務調査の結果「財産の仮装・隠蔽があった」と認められた場合に課せられる、最も重いペナルティです。

期限内申告か期限後申告かによって、重加算税の税率が異なります。

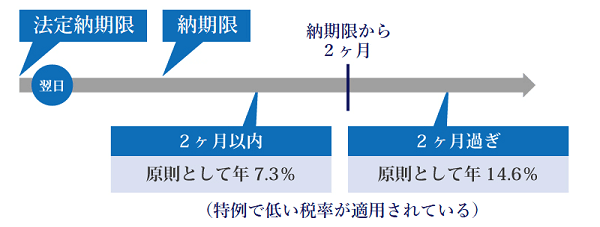

10-4.延滞税

延滞税とは、相続税の納付が遅れたことに対するペナルティです。

延滞税は当初の申告期限から納税するまでの日数に応じて加算されるため、納税が遅れれば遅れるほど納税額は増えていきます。

なお、延滞税は所定の納期限の翌日から2ヶ月目を境に2段階に分けられており、原則として税率は「2ヶ月を経過する日までは年7.3%」「2ヶ月を経過した日以降は年14.6%」となります。

ただし、平成12年以降は超低金利の影響により、上記とは異なる基準で税率が定められています。

令和3年1月1日以降については「本来の延滞税率」と「延滞税特例基準割合に一定割合を足したもの」のいずれか低い方となります。

- 納期限の翌日から2ヶ月を経過する日まで:「年7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合

- 納期限の翌日から2ヶ月を経過した日の翌日以後:「年14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合

延滞税特例基準割合は、9月から翌年8月までのあいだの各銀行が設定した新規の短期貸出の平均金利をもとに決まります。

直近の延滞税の税率は、国税庁ホームページの「延滞税の割合」を参照してください。

また、延滞税について、詳しくは「相続税の延滞税・加算税はいくら?税率・計算方法・免除特例も解説」をご覧ください。

11.相続税の「税務調査」はいつ行われるのか?

相続税の税務調査は、以下のような場合に実施されます。

- 申告書は提出されているが内容を確認する必要がある

- 申告義務があるはずなのに申告書が出されていない

相続税の税務調査は、申告期限の翌年あるいは翌々年の夏から秋にかけて実施されることが多いです。

被相続人が亡くなって2年以上経過してから実施される場合もあり、忘れたころに税務署から連絡があって驚くことも少なくありません。

国税庁「令和6事務年度における相続税の調査等の状況」によると、実地調査が行われたのは9,512件、そのうち申告漏れや無申告が発覚した件数は7,826件とされています。

つまり、税務調査が実施された件数の約82.3%が、追徴課税される結果になっています。

相続税の税務調査について、詳しくは「相続税の税務調査の実態~階級別の状況や特徴を把握しよう~」や「税務調査って何されるの?相続税の税務調査の概要と事前準備」を併せてご覧ください。

12.相続税の申告は自分でできる!ただし専門知識が必要

相続税の申告は、所得税の確定申告と同様に、ご自分で行うことも可能です。

しかし相続税申告は所得税の確定申告に比べて難易度が高く、自分で相続税申告をするためには、専門的な知識が必要になります。

仮に申告ミスをした場合、相続税の過大納付のリスクだけではなく、申告漏れによる税務調査のリスクも高くなってしまいます。

この章では、自分で相続税申告をする際に求められる、知識についてご紹介します。

12-1.土地の相続税評価額の計算方法

相続税申告では、それぞれの財産の価額を評価しなければなりません。現預金などのように価額が明らかな財産については問題ありませんが、土地など価値が明らかでない財産の価額も自ら評価する必要があります。

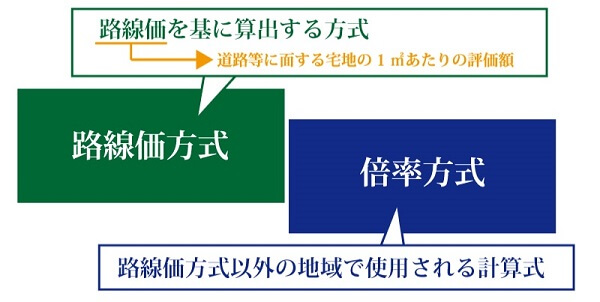

土地の相続税評価額は、路線価方式か倍率方式を用いて計算することとなります。

路線価方式とは、路線価(道路に面する標準的な宅地1㎡あたりの価額)から相続税評価額を計算する方法のことです。

倍率方式とは、固定資産税評価額に所定の倍率をかけて相続税評価額を計算する方法のことです。路線価が設定されていない土地の相続税評価額を求める際に用いられる評価方法です。

土地の相続税評価額を求める際は、相続税に関する専門的な知識が求められます。

特に、路線価方式においては、土地の形状や面している道路の数などに応じて補正をしなくてはならないため、高度な専門知識が必要です。

路線価方式を用いた土地の相続税評価額の計算方法について、詳しくは「相続税路線価とは?3つの調べ方と計算・補正の方法を税理士が解説」をご覧ください。

12-2.配偶者・子ども名義の預金口座の見極め

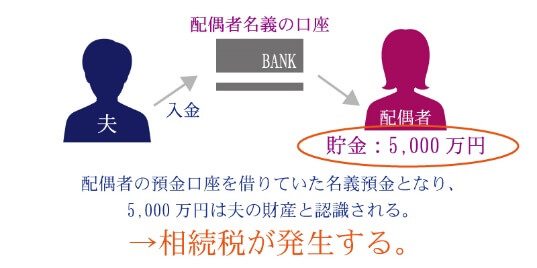

税務調査において、相続人の名義(配偶者や子どもなど)の預貯金口座は、相続人と税務署の間で「被相続人に帰属するのか、相続人に帰属するのか」の見解が異なることが多い財産です。

たとえば、相続人は「自分の名義であるから相続税の対象ではない」と主張しても、税務署は「被相続人が実質的に管理していたのであれば、相続財産であるから相続税の対象になる」と主張することが起こります。

相続税の調査では預貯金通帳の名義よりも、以下のような事実関係から「実質的に誰の所有であるのか」によって、相続財産であるかどうかが決まります。

- キャッシュカードや通帳を誰が管理していたか

- 預け入れたお金は誰が拠出したか

相続人名義の銀行口座であったとしても、被相続人がキャッシュカードや通帳を自ら管理して自分の財産を預け入れていたのであれば、その預金は被相続人の財産であったと判断される可能性が高いです。これを「名義預金」といいます。

名義預金について、詳しくは「名義預金とは│条件や相続税が課税されない方法、時効も解説」をご覧ください。

12-3.各種特例や税額控除の適用要件の判断

相続税には「配偶者の税額軽減」や「小規模宅地等の特例」といった、相続税の負担を軽減する各種の特例や税額控除があります。

特例や税額控除を受けるためには、定められた要件を満たさなければならず、また多くは相続税の申告時に手続きが必要です。また、税制改正により、特例や税額控除の要件が変更されることもあります。

特例が適用できるかどうかを正しく判断するには、相続税の専門知識が求められます。

特例の適用において要件を満たしていない場合や税額控除の計算を誤ると、あとで加算税を含めて追徴を受ける可能性があります。

一方、要件を満たしているにもかかわらず特例や税額控除を適用せずに税額を計算して、相続税を納め過ぎる可能性もあります。

12-4.相続税額の計算プロセス

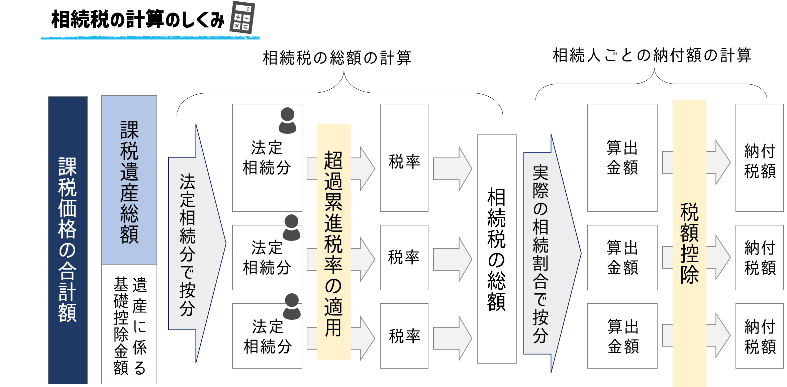

相続税申告を自分でするときは、相続税額の計算プロセスについて正しく理解しておかなければなりません。

相続税の計算は、「遺産がいくらであれば税額はいくら」というように、単純に決まるものではありません。

下の図で示すように、まず「課税価格」(遺産総額)から基礎控除額を差し引いて「課税遺産総額」を計算します。これを、法定相続分にしたがって遺産を分けたと仮定して「相続税の総額」を計算し、それを実際の相続割合で分けて各相続人の納付税額を求めなくてはなりません。

「相続税は税理士が10人いれば10通りの申告書ができる」と言われるほど、特殊な税金です。

各種特例や税額控除などの適用を失念してしまえば、その分納税額が高額になってしまいます。

相続税の計算方法について、詳しくは「相続税の計算方法を解説!具体例・シミュレーションソフト付き!」をご覧ください。

12-5.税務署に行ったら何とかなる?

所得税の確定申告では、税務署に出向いて申告書を作成する光景がよく見られますが、「税務署に行けば相続税申告も何とかなる」と考えるのは避けた方がよいでしょう。

たしかに税務署では、電話や窓口での相談を受け付けていますが、以下のようなことが想定されます。

- 担当職員が相続税申告に詳しいとは限らない

- 判断が難しい部分については回答が得られない

- 申告書の作成を丸ごとアドバイスしてもらえない

- 節税対策のアドバイスを受けることはできない

税務署で質問をしながら自分で相続税申告をすると、手間や時間もかかります。

結果として「相続税を過大納付していた」「申告期限に間に合わなかった」「申告書に記載ミスがあって税務調査が入った」という、思わぬトラブルに遭遇する可能性が高いということです。

相続税に関する相談先について、詳しくは「【相続税の無料相談6選】どこで?誰に?相続のプロおすすめ相談窓口」をご覧ください。税務署だけでなく、他のところに依頼した場合のメリット・デメリットも紹介しています。

13.費用をかけてでも税理士に相続税申告を依頼するメリット

税理士に相続税申告を依頼すると費用が発生しますが、それ以上に多くのメリットがあります。

この章では、費用をかけてでも税理士に相続税申告を依頼すべき、納税者側のメリットについてご紹介します。

13-1.相続税申告にかかる膨大な時間や手間を削減できる

相続税申告を税理士に依頼するメリットは、膨大な時間や手間を削減できることです。

相続が発生すると、お葬式や法要、遺品の整理、戸籍の収集など数多くの手続きを行わなければなりません。

相続税申告をするためには、相続人の確定や財産調査のために必要な書類を集めて、1つひとつ相続税評価額を計算し、ミスや漏れなく申告書を作成しなければなりません。

つまり、期限までに正しく相続税申告をするためには、膨大な時間や手間がかかるということです。

税理士に相続税申告を依頼することで、膨大な時間や手間を削減できるのは、大きなメリットです。

13-2.適切な控除・特例を利用できる

相続税申告を税理士に依頼するメリットは、適切な控除や特例を利用できることです。

ここまで解説してきたとおり、相続税には各種の税額控除や特例があり、適用することによって相続税の負担を軽減できる可能性があります。

しかし、相続税に関する特例や税額控除を受けるためには、要件を満たしているかどうかを正しく判断しなければなりません。

また、特例や税額控除を適用できるからといって、特定の相続人が遺産を多く承継すると、将来的に発生する相続で相続人の負担が増えることもあります。

たとえば、一次相続で配偶者の税額軽減を適用できる配偶者が遺産の大半を相続したことで、その配偶者が亡くなって二次相続が発生したとき、相続人の税負担が重くなるケースです。

税理士に相続税申告を依頼することで、各種控除や特例の適用判定はもちろん、次に起こる相続(二次相続)を見据えた最適な遺産分割方法をアドバイスしてもらえます。

13-3.税務調査の確率が下がる

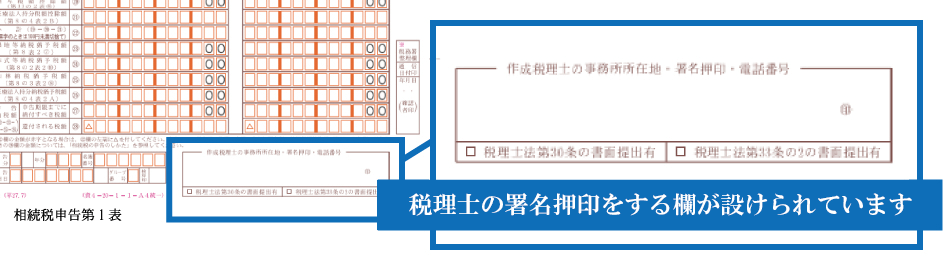

相続税申告を税理士に依頼するメリットは、税務調査の確率が下がることです。

相続税の申告書には税理士の署名欄があり、その申告に税理士が関与しているか否かは一目瞭然です。

相続税申告においては、必要書類の数が多く、さらに相続税額の計算方法や申告書の書き方はとても複雑です。

税理士に依頼しないで自分で申告した場合は計算ミスや財産の計上漏れをしやすいため、税務署側のチェックも厳しくなります。

相続税申告書に税理士の署名があり、専門家からのお墨付きをもらうことで、税務署から信頼を得やすくなり、税務調査に入られにくくなるのです。

13-4.税務調査を任せることができる

相続税申告を税理士に依頼すると、税務調査に入られたときの対応を任せることも可能です。

税務調査においては、入念な机上調査を行い、実地調査の当日は事実確認をするためにさまざまな質問が行われます。

この納税者の回答から「財産の隠蔽」が判断された場合や納税者の回答そのものが「虚偽答弁」と判断された場合は、課せられる加算税の種類が変わってきます。

税理士であれば、税務署からの質問に対して事実関係を的確に返答してもらえるでしょう。 また、相続税申告を依頼する税理士が「書面添付制度」を活用していれば、税理士への意見聴取だけ(相続人の立ち合いなし)で済むことがあります。

「書面添付制度」について、詳しくは「相続税申告の書面添付とは│メリットとリスクをプロが解説」をご覧ください。

14.相続税申告を税理士に依頼したほうがよい場合とは?

では、どのような場合に相続税の申告を税理士に依頼するとよいのでしょうか。

この章では、税理士に相続税の申告を依頼した方がよい、代表的な4つのケースをご紹介します。

1つでも当てはまる方は、迷わずに相続税申告を税理士に依頼しましょう。

14-1.遺産総額が1億円を超える場合

遺産総額が1億円を超える場合は、税理士に依頼した方がよいでしょう。

遺産総額が1億円を超えると相続税額が高くなるため、修正申告を行う場合の追徴税額も高くなってしまいます。

相続税額の計算を間違えたり、各種特例や控除の適用を失念したりして、相続税額を過大に納付する可能性も考えられます。

さらに、遺産総額が1億円を超えた時点で、税務調査が入る確率も高くなります。

14-2.遺産に不動産を多く含む場合

遺産の中に不動産(土地や建物)を多く含む場合も、税理士に相続税申告を依頼した方がよいでしょう。

相続税額を計算する大元となる遺産総額を知るためには、土地、建物それぞれに相続税評価額を計算します。

土地の相続税評価額は路線価方式や倍率方式を用いて算出しますが、この作業はプロの税理士でも難易度が高い作業となります。

土地の相続税評価のやり方によって相続税額への影響が大きいため、税理士に相談しなければ税額を正しく計算できない恐れがあります。

14-3.配偶者控除を適用したい場合

配偶者控除(配偶者の税額軽減)を適用したい場合も、税理士に相続税申告を依頼した方がよいでしょう。

配偶者控除(配偶者の税額軽減)とは、配偶者が相続した遺産のうち課税対象となるものの額が1億6,000万円(もしくは法定相続分)までは配偶者の相続税が無税となる税額控除のことです。

多くのケースでは配偶者が相続した遺産については相続税が課税されないため、配偶者が多額の遺産を相続すれば相続税を節税することができます。

しかし、その配偶者が亡くなった際の二次相続においては、一次相続と二次相続の相続人である子どもに多額の相続税が課税される可能性が生じます。

一次相続において配偶者控除を適用する場合は、配偶者の二次相続における相続人の負担について考慮する必要があるため、プロである税理士に相談したほうがよいでしょう。

配偶者の税額軽減について、詳しくは「【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説」をご覧ください。

動画でご覧になりたい方はこちらをご覧ください。

14-4.小規模宅地等の特例を適用したい場合

小規模宅地等の特例を適用したい場合も、税理士に相続税申告を依頼した方がよいでしょう。

小規模宅地等の特例とは、被相続人が所有していた不動産(自宅・事業所・賃貸物件も含む)の宅地(土地や敷地権)の相続税評価額を、最大80%減額できる特例のことです。

小規模宅地等の特例は、満たすべき要件が複雑で、適用の要否判定は専門的な知識が必要です。

適用の要否判定を誤って、小規模宅地等の特例が適用せずに相続税を多く納めたり、逆に特例の適用を否認されて追徴課税を受けたりする可能性もあります。

小規模宅地等の特例を適用したい場合は、税理士に相談することをおすすめします。

小規模宅地等の特例について詳しい内容は「【小規模宅地等の特例】相続税評価額を最大80%減額!適用要件・計算方法を解説」や、以下のYouTube動画をご覧ください。

15.重要!相続税申告を税理士に依頼するときの見極め方

相続税の申告は、相続税に強い専門の税理士に依頼することが重要です。

インターネットで「相続税専門 税理士」といったキーワードで検索すると、相続専門をうたった税理士事務所がたくさん見つかります。

“本当に”相続専門である税理士を探すためには、以下のポイントをチェックしましょう。

相続税に強い税理士の見極め方

- 相続税の申告件数が多いか(相談件数ではない)

- 相続税以外の税金も専門になっていないか

- 税理士報酬が明示されているか

- 税務調査の実施率が低いか

- 書面添付制度を活用しているか

より詳しい内容は、「相続税に強い税理士の選び方」を参照してください。

YouTube動画でも相続税に強い税理士の見極め方を解説中です。

15-1.こんな税理士に要注意!

税理士の大半は法人税や所得税の申告を主な業務としていて、相続税の申告経験はほとんどないのが実情です。

相続税の申告経験が少ない税理士に依頼すると、以下のようなデメリットがあるためおすすめできません。

- ×相続税評価額を間違える可能性あり

- ×控除や特例の適用判定を間違える可能性あり

- ×税務調査が行われて追徴課税されるリスクがあり

- ×税務調査を避ける対策としてわざと多めに申告する可能性あり

税理士の中には、相続税の計算をやり直して過払いの税金を取り戻すことを専門にしている税理士もいるほどで、相続税を過大納付する可能性は見過ごすことができません。

16.相続税申告は相続専門の税理士に依頼するのが安心

相続税申告は、相続専門の税理士に依頼すると安心です。

相続税の申告は自分ですることもできますが、遺産の価格の評価や税額の計算などは、専門知識がなければ間違える可能性が高くなります。

申告書の記載ミスや計算ミスがあると、税務調査が行われて追徴課税されますし、反対に相続税を過大納付する可能性もあります。

税理士に相続税申告を依頼したとしても、相続税申告の経験が浅い税理士であればこうしたリスクは高いままです。

相続税専門の税理士が申告書を作成すると、遺産の評価や税額計算をより正確に行ってくれるため、税金の過不足が生じにくくなります。

さらに税務調査に入られる可能性が低くなり、後で追徴課税を受けないというメリットもあります。

税理士に依頼すると費用はかかりますが、税金の追徴や納め過ぎなどを考慮すると、報酬を払ってでも税理士に依頼しておいたほうがよかったということもあります。

相続税の申告は、相続を専門とした税理士に依頼することをおすすめします。

16-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士事務所です。

相続人一人ひとりに有利となるよう、各種控除や特例の適用判定をし、最適な分割方法などをご案内させていただきます。

また税理士法人チェスターは、原則すべての申告書に書面添付制度を採用しており、税務調査の確率は業界トップクラスの1%以下を誇ります。

税理士法人チェスターでは、すでに相続が発生されたお客様でしたら、初回面談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編