相続した不動産!どんな税金がかかるのでしょう?

相続時に受け取った不動産を売却した場合にかかる税金がどれくらいなのかご存じですか?

また、相続した不動産を売却しない場合にはどのような税金が課せられるのでしょうか?

今回は相続時に受け取った不動産にかかる税金についてわかりやすくご説明しています。

この記事の目次 [表示]

1.相続した不動産を売却した場合にかかる税金とは?

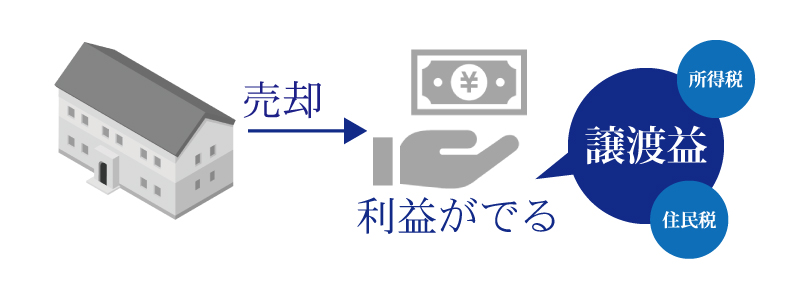

相続した不動産を売却したときに、利益が出たとします。その利益(譲渡益)に対し、所得税や住民税などの税金が課せられるのです。売却しても、利益が出ない場合は、この所得税や住民税を課せられることはありません。

2.相続した不動産を売却して、譲渡益が出た場合の税金について

不動産を売却したときに得られる収入のことを「譲渡所得」といいます。譲渡所得とは、売却金額からその不動産の「取得費」や「譲渡費用」を引いた金額のことです。

そのように導き出した譲渡所得から、特別控除を引きます。そして、そこに定められた税率(それぞれのケースによって、差があります。)をかけて計算すると、支払わなくてはいけない所得税や住民税の金額が算出されます。

(1)取得費の定義とは?

不動産の取得費とは、その不動産を購入したり、建築した代金だけを意味するのではありません。その代金に加え、付随してかかった手数料や改良費なども含まれます。また、建物の取得費の場合は、購入代金や建築代金から、減価償却費に相当する額を差し引いた金額になります。

相続した不動産だと、被相続人(亡くなった方)が長期に渡り所有していたため、所得費がはっきりと把握できない場合もあります。そのようなケースには、売却額の5パーセント程の金額を「概算の取得費」とすることもできます。

(2)譲渡費用とは何でしょう?

たとえば、土地や建物などの不動産を売るときに、業者に委託したとしましょう。そのときに発生した仲介料や広告費などの費用のことを「譲渡費用」といいます。

(3)特別控除は、どんなときに受けられますか?

「居住用財産」つまり、自分が所有し、住んでいるマイホームを売却した場合には、3,000万円の特別控除が受けられるのです。

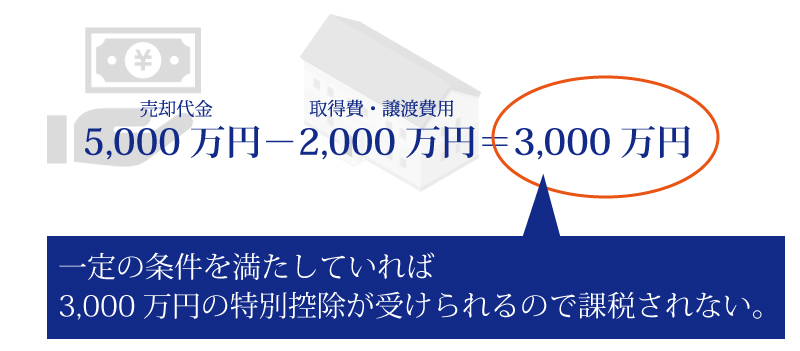

たとえば、自分が住むためのマンションを2,000万円で購入し、10年後に5,000万円で売ったとします。

普通、5,000万円(売却代金)から2,000万円(取得費・譲渡費用)を差し引いた3,000万円に課税されると考えるでしょう。

しかし、住居用財産を売却した場合は、一定の条件を満たしていれば、3000万円の特別控除を受けられるので、課税されずに済むのです。この特別控除を受けるには、不動産を売る相手(売却相手)に制限があります。

売却相手が、自分と生計を共にする配偶者・直系の血族・または親族であった場合は、3,000万円の特別控除は受けられないのです。しかし売却相手が兄弟姉妹であっても、別々の生計で生活していれば適用されます。この要件の判断は複雑なので、できれば専門家である税理士に相談した方がいいかもしれません。

3.税率は、保有していた年数により、差が生じます。

不動産を売却する場合に課せられる税率は、その不動産を保有していた年数によって異なります。

A.売却した年の1月1日現在での所有期間が5年以下の場合と、5年を超える場合とでは、税率が違います。

(1)長期譲渡所得金額の場合(所有期間が5年を超える場合)

所得税は15パーセント、住民税は5パーセント、合計20パーセント課税されます。

(2)短期譲渡所得金額の場合(所有期間が5年以下の場合)

所得税は30パーセント、住民税は9パーセント、合計39パーセント課税されます。

なお、平成25年から平成49年までは、その他に、復興特別所得税(基準の所得税に2.1パーセントかけたもの)を課せられます。

B.所有していた期間が10年を超えるマイホーム(居住用財産)を売却する場合、特別税率が適用される場合があります。

(1)6,000万円以下である場合

所得税10パーセント、住民税4パーセント(特例が適用されない場合は、所得税15パーセント、住民税5パーセントです。)

(2)6,000万円を超えている場合

所得税15パーセント、住民税5パーセント

C.相続不動産を売却する場合の、所有期間の算出ルールです。

不動産を相続する場合、原則としては、被相続人(亡くなった方)がその不動産を所有していた期間と取得費を引き継ぐことになっています。

被相続人の所有期間に、相続人の所有期間を加えた合計から、短期譲渡所得になるのか長期譲渡所得になるのかを判断します。

4.相続した不動産には、どんな税金がかかるのでしょう?

(1)不動産所得税は?

不動産所得税は、不動産を購入したり贈与されて取得した際に課せられる税金です。相続で取得した不動産に、不動産所得税はかかりません。

(2)名義を変更する場合には。

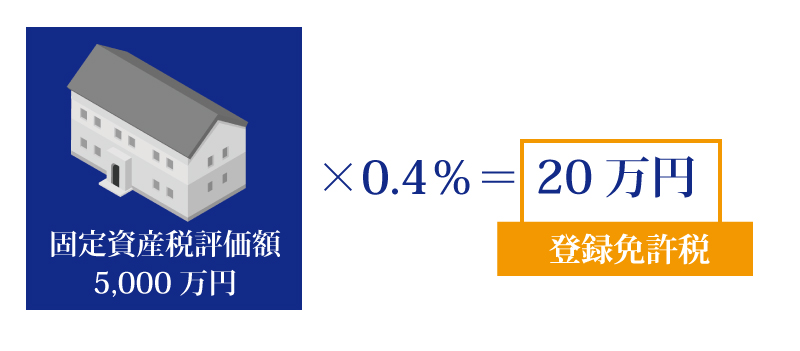

相続した不動産の名義変更をする場合には、登録免許税がかかります。登録免許税は、土地・家屋の固定資産税評価額の0.4パーセントとなっています。

たとえば、相続した不動産の固定資産税評価額が5,000万円とします。その額の0.4パーセントなので、この場合の登録免許税は20万円となります。

5.不動産を相続した場合の、不動産登記について。

不動産登記はとても複雑な作業なので、専門家である司法書士さんに依頼するのが賢明でしょう。費用はおよそ10万円ほどというのが一般的な相場です。

自分で不動産登記申請の手続きをする場合は、事前にお近くの法務局で、必要書類などについての問い合わせ、ご相談をおすすめします。法務局のホームページでも、情報や予備知識を収集できます。

まとめ

不動産を相続した場合、さまざまな税金が発生する可能性があります。

そのため、不動産を相続される場合には、どんな税金が発生する可能性があるのかを把握しておく必要があるでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編