「家族信託」は認知症が増加する時代における財産対策の切り札に!

家族が認知症になってしまった場合、今ある財産は全て凍結されてしまいます。財産が凍結されて身動きが取れなくなってしまう前の対策として、「家族信託」というものがあります。

「家族信託」をすることによって、認知症になった方の財産・相続対策はどのようなものになるのか、具体的な例を挙げてわかりやすく説明します。

この記事の目次 [表示]

1.認知症になると、家族全員が八方ふさがりになる可能性が

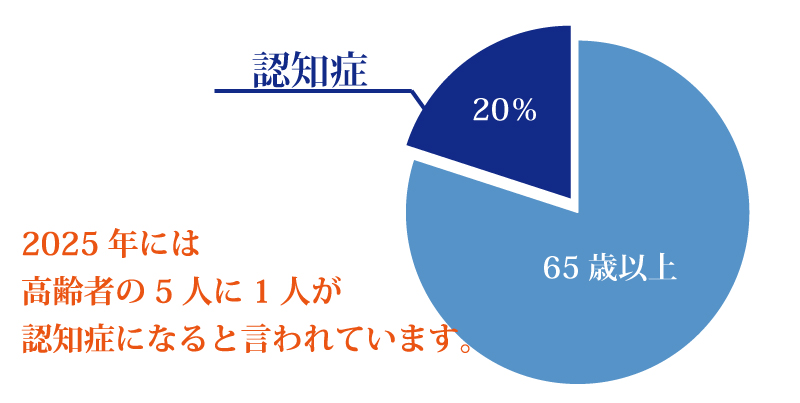

厚生労働省の調査によると、2025年の未来の日本では65歳以上の高齢者の5人に1人、つまり20%の人が認知症になると言われています。

認知症の数は現在の1.5倍に膨れ上がり、およそ700万人の高齢者が認知症になると考えられているのです。

※参考:厚生労働省

「認知症施策推進総合戦略(新オレンジプラン)~認知症高齢者等にやさしい地域づくりに向けて~概要」

困ったことに、もし家族の中で高齢者が認知症になってしまった場合、意思能力が無いと判断されるために、法律的行為が行えなくなり本人の持っている全ての財産が凍結されてしまうことになります。

すべての財産が凍結してしまうと、財産を含めて老後のプランを立てていた高齢者とその家族は、打つ手がなくなってしまうのです。

そのための対策として、「家族信託(民事信託)」がとても大切になってきています。認知症が増加している昨今、注目を集めているのが「家族信託」です。

家族信託とは、どのような考え方なのでしょうか。詳しく見ていきましょう。

2.老後の生活プランを崩壊させないために

もし高齢者が認知症になって、意思能力が無いと判断されてしまった場合、どのようなことが起きるのでしょうか。

一つの例をあげると、高齢者本人の老後の生活プランについて家族が、「住んでいる自宅を売却して、そのお金で有料老人ホームに入居して生活するようにしたい」と考えても、財産が凍結されてしまうと、自宅を売却することができなくなってしまいます。つまり、自宅を売却して老人ホームに入居させたくても、自宅が売却できない結果、老人ホームに入居させることが出来ないことがあります。

高齢化社会では、このような悲劇がいつ何時起きるか分かりません。

3.認知症になったら相続対策はできるのか

認知症になった高齢者に意思能力が無いと判断されると、相続対策も不可能になってしまうので注意したいところです。

財産が凍結されてしまうと、節税対策として生前贈与を考えていても、その手段を使えなくなるからです。

※生前贈与による相続対策については、下記サイトをご参照ください。 |

4.家族信託は、認知症から家族と財産を守る

家族信託の仕組み

家族信託とは、財産を持っている高齢者が認知症になった時、その人の不動産や預貯金などを信頼できる家族に預けて、その管理や使い方を決めてもらうことで、財産の凍結を防ぐ方法です。

信託できる財産には、銀行口座(預貯金)や不動産の他に、有価証券、金銭債権などがあります。

「家族信託」は誰でも使える仕組みであって、決して一部の富裕層だけが利用できる特権ではありません。認知症の高齢者を抱えても、ある程度財産が無いと介護する家族は使えないのではないかと考える必要は無いので安心して下さい。

また、通常、信託業務には免許が必要ですが、営利を目的とせず、特定の一人から1回だけ受託する場合にはおいて免許は不要です。

それでは、具体的に「家族信託」の仕組みを見ていきましょう。

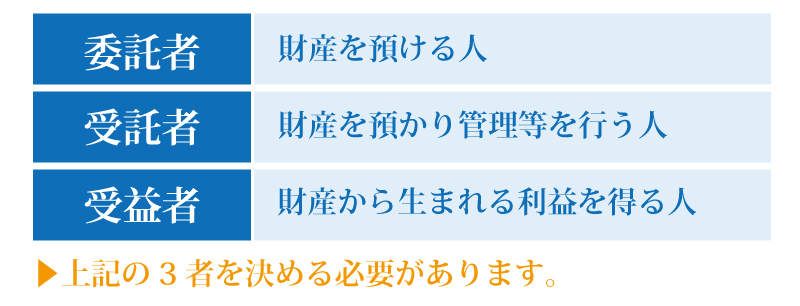

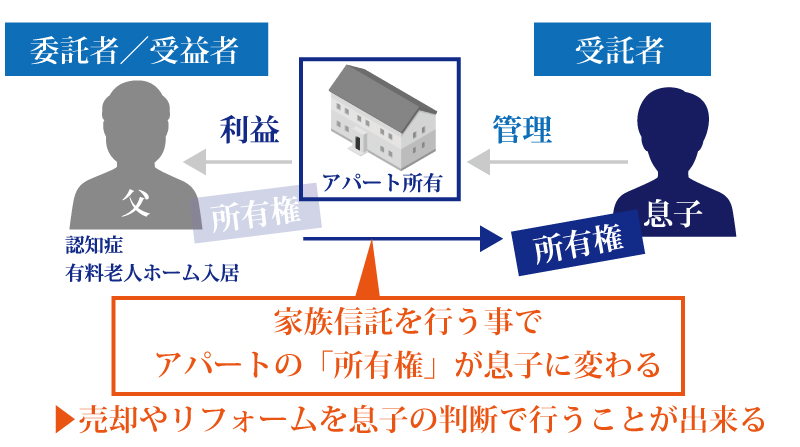

まず最初に「自分の財産を預ける委託者」、「財産を預かって管理や処分を行なう受託者」、「財産から生まれる利益を受け取る受益者」の三者を決めることから信託契約は始まります。

親子関係を例にして考えてみましょう。

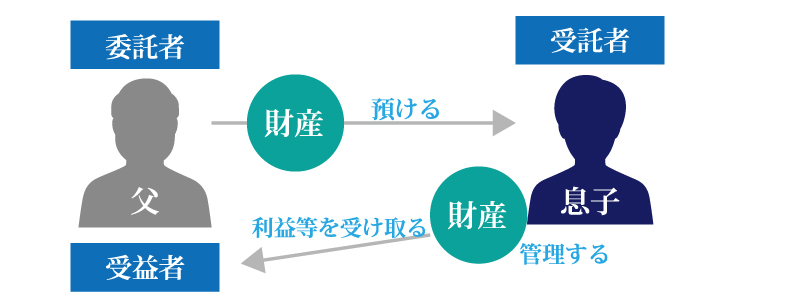

委託者は認知症になる前に、自分の財産を子どもに預ける父親のことです。そして、父親の財産を管理する受託者は子どもになります。受益者は子どもに預けた財産から利益を得る父親です。

信託目的は、親の財産を管理・処分する権利にしておき、いつ、何の目的で、どのような財産をあげる(預ける)のかを指定します。

実は、これまで認知症になった時の財産を委託するやり方には、「家族信託」以外にも「成年後見制度」がありました。しかしこの制度は手続きが複雑で難しく、時間がかかるので非常に利用しづらく人気のない制度でした。また、この制度は財産の保全を目的としているため、資産を売却・処分したり贈与を行うことができないという問題点がありました。

そこで「成年後見制度」の欠点を解消した制度が現れました。それが「家族信託」なのです。

5.家族が家族信託を利用した場合のシミュレーション

では実際に、「家族信託」はどのように利用されるのか、具体的にシミュレーションしてみましょう。

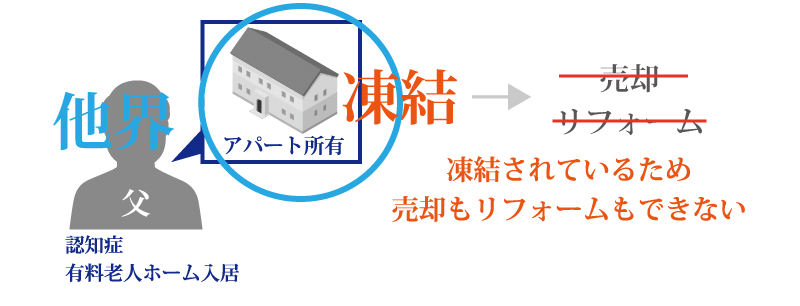

高齢の父親は、三年前から認知症になって、ずっと有料老人ホームで暮らしていましたが去年の夏に亡くなりました。

父は財産として、住宅街に建てられた20戸建てのアパートを所有していましたが、「家族信託」を利用していなかったために財産は凍結されて、息子はアパートを売却することができませんでした。もちろん古くなったアパートをリフォームすることも不可能です。

もし、このケースで「家族信託」を使っていたら、状況はどのように変わるでしょうか。

先ほどの説明で分かるように、このケースでは委託者と受益者は父親になります。そして息子が受託者になります。

息子は父親の代わりに、不動産管理会社などとやり取りをしながら、アパートを経営することができます。その一方で、父親はアパートの家賃収入を受け取ります。

もしアパートをリフォームする必要が出てきた時には、息子の判断だけでリフォームすることができます。

それだけでなく、アパートの売却も父親の同意が無くても息子の判断だけで可能になります。贈与も息子の判断ででき、自分自身に贈与することも可能です。

それは、「家族信託」した財産の所有権は、所有者から受託者に変更されるからです。所有者が受託者に移っても、利益を受ける権利は別に設定できるために、家賃収入などの利益は受益者が引き続き受け取ることができます。

高齢者が認知症になる前に「家族信託」を契約することで、高齢者本人も介護する家族も全員が、これまで通りの生活の質を保って暮らすことが可能になるのです。

委託者が受託者に、財産の売却を任せたくない場合は、そのような契約をすることもできます。また受託者が最初に、契約をいつでも解除することができるように設定すると、信託契約を解除して財産の所有権を取り戻すことができます。

まとめ

認知症患者は今後増加し続けていきます。

自分だけは大丈夫!と考えている方でも、認知症にかかってしまう可能性があります。認知症になってからでは遅いので、認知症になる前に上手に家族信託を利用することをオススメします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編