東京の家庭の25%が相続税の申告が必要に!?

平成27年の大改正(平成29年の大改正も起こりそうな気配ですが)により、東京都に住む人の約25%が相続税の申告をしなければならなくなると言われています。今までは相続税は自分には関係ない話と思っていた人も、今後は4人に1人が相続税の申告が必要になる時代ですから、相続税のことを理解しておくのは大切ですね。

この記事の目次 [表示]

- 1 1.どうして東京では4人に1人が相続税の申告をすることになるの?

- 2 2.申告は必要だけど、実際相続税を支払わなければならない人は15%ほど!

- 3 3.もしも相続税を申告しなかったらどうなるの?

- 4 4.相続税対策もしっかりと検討しておきましょう。

1.どうして東京では4人に1人が相続税の申告をすることになるの?

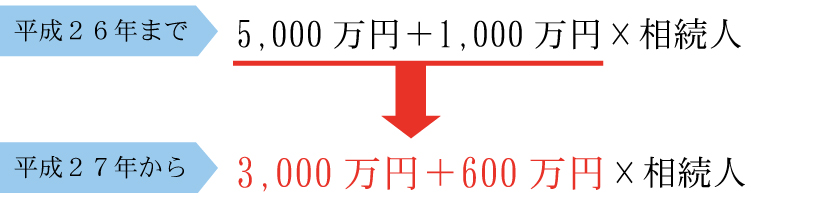

平成27年に相続税の大改正がありましたが、

最も大きく変わったのは相続税の基礎控除が4割も削減されたという点です。

改正前は5000万円+1000万円×法定相続人の数で計算していたものが、

改正後は3000万円+600万円×法定相続人の数で計算されることになりました。

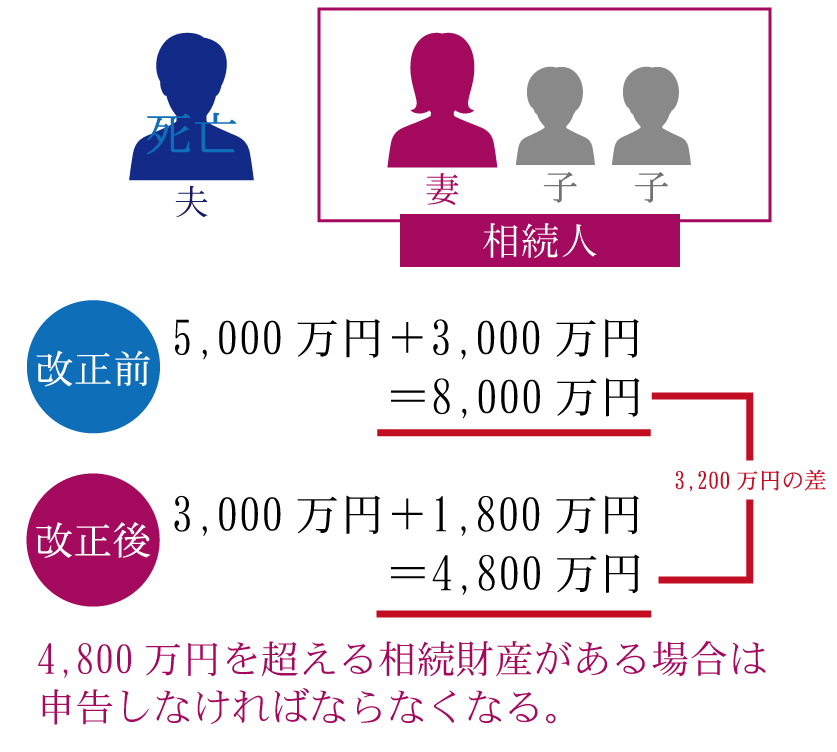

一例として、夫が亡くなりその夫には妻と子供が2人いたとします。

この場合の基礎控除額を比較すると改正前は5000万円+(1000万円×3)=8000万だったものが、

改正後には3000万円+(600万円×3)=4800万円となり、合計で3200万円もの差が生じます。

改正前には8000万円以上の相続財産がなければ相続税の申告をする必要はありませんでしたが、改正後には4800万円以上の相続財産があれば相続税の申告をすることになります。

相続財産とは現金のみではなく、土地や建物などの不動産も相続財産となります。土地や建物などの不動産はそれなりに高額となる財産です。そのため、相続税の計算を行う際も時価ではなく相続税評価額で算出されます。基礎控除が低くなった分、相続税の課税対象となる土地や建物を所有している人は多くなります。もともと土地の価格の高い東京では25%以上の方が相続税の申告が必要になるのです。

2.申告は必要だけど、実際相続税を支払わなければならない人は15%ほど!

上記のとおり、今回の相続税の改訂にともなって東京都では25%もの人が相続税の申告をすることになりました。とはいえ、その中には申告はするものの、実際に納めなければいけない相続税の額がゼロになる人もいます。では、これから相続税がゼロになるための特例制度を2つご紹介しましょう。

(1)小規模宅地等の特例を利用しよう

まずご紹介するのは小規模宅地等の特例です。

この小規模宅地の特例というシステムは、亡くなった人やその人と生活を共にする家族の事業用や居住用の宅地について、ある条件を満たした場合にその土地の評価額が低くなるというものです。

なんと、50%から80%も減額してもらえるというから驚きです。1億円の価値がある宅地でもこのシステムが適用されると2,000万円で計算される可能性が有ります。相続財産の価値を大幅に下げて計算できるため、相続税が減額されたり、ゼロになったりするというケースが少なくありません。

80%の評価減で相続対策可能に!?小規模宅地等の特例の6つのポイントとは

(2)相続税の配偶者控除を利用しよう

次にご紹介するのは相続税の配偶者控除という制度です。

配偶者控除とは夫婦間では、もらった財産が1億6千万円以下か、法定相続分までなら相続税額がゼロとなるシステムです。

この制度を利用すればかなりの額まで相続税を取られずに財産を移転できるというわけですね。

ただし、この制度を利用する際には2次相続で莫大な税金がとられることがないよう2次相続のことも考えて動きましょう。

相続税の配偶者控除とは?配偶者は、1億6千万円相続しても無税なの?

配偶者の相続は控除額が大きい!配偶者控除とは?

配偶者が財産相続の際に覚えておきたいポイント6選

3.もしも相続税を申告しなかったらどうなるの?

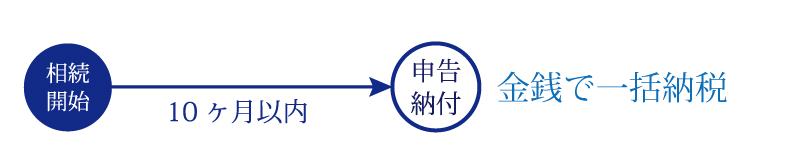

相続税の申告や相続税納付をする必要があるのに、10ヶ月以内に何もしなければ無申告となります。この期限までに申告、納付しない場合、相続税とは別に罰則として税金が取られることがあります。無申告加算税や過少申告加算税、延滞税や重加算税がかかることがあるので、十分注意しましょう。

相続税の申告期限に注意!過ぎると罰則があることも

罰金が取られる可能性がある?相続税が無申告の場合のリスクとは?

4.相続税対策もしっかりと検討しておきましょう。

基礎控除が下がったことにより、相続税の申告・納税の対象となる人が増えることが予想されます。少子化の現代では法定相続人の数が少なくなるということも考えられます。実際に相続が発生してから慌てる事のないように、相続税対策をしっかりと考えておく必要があります。

【不動産を活用した相続税対策】

相続税対策の有効手段!賃貸住宅経営についての8つのポイント

不動産の利用で効果的に相続税対策!その相続対策の方法とは?

不動産を利用した相続税対策って?ワンルームマンションを活用した相続税対策を説明します!

【生前贈与を活用した相続税対策】

まとめ

今までは相続税は自分には関係ない話と思っていた人も、今後は4人に1人が相続税の申告が必要になる時代です。相続税に対する対策をしっかりと考えておく必要がありますね。相続税の対策は生前にできる事や相続が発生してからできる事などたくさんあります。少し難しいことなどもありますので、税理士に相談しながら対策を進めてください。

関連記事をまとめておきます。ご活用ください。

3分で誰でもすぐ分かる!相続税の基礎知識と手続きの流れについて

相続税の申告が必要な方が激増する?住宅を所有している人は、高確率で申告が必要に?

【東京】相続税申告の無料相談ができる税理士事務所

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編