遺贈を放棄する方法とは?相続放棄との違いや注意点・相続放棄した人が遺贈を受けた場合について解説

亡くなった人に多額の負債がある場合や、遺産相続のトラブルを回避したい場合は、相続人は相続放棄をすることができます。

遺贈によって財産を与えられた場合も、同様の事情で辞退したいケースがあるでしょう。そのような場合は、遺贈を放棄することができます。

この記事では、遺贈を放棄する方法や放棄するときの注意点について解説します。

この記事の目次 [表示]

1.遺贈の放棄と相続放棄

はじめに、「遺贈の放棄」と「相続放棄」の違いについて簡単に解説します。

遺贈の放棄と相続放棄は、亡くなった人の財産を受け継がないという点で共通していますが、法的な位置づけは異なります。

遺贈の放棄は、遺言によって遺産を与えられた人が、その取得の権利を放棄することをいいます。遺言があってはじめて成り立つ行為です。

一方、相続放棄は、亡くなった人の遺産について相続の権利を放棄することをいいます。

相続人は、遺言の有無にかかわらず、相続の権利を放棄したい場合に家庭裁判所で手続き(申述)をします。

相続人は、遺贈を放棄しただけでは相続人の地位を失いません。一方、相続放棄をするとはじめから相続人でなかったことになります(民法第939条)。

相続放棄について詳しい解説は、下記の記事をご覧ください。

相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説

2.遺贈の放棄の方法

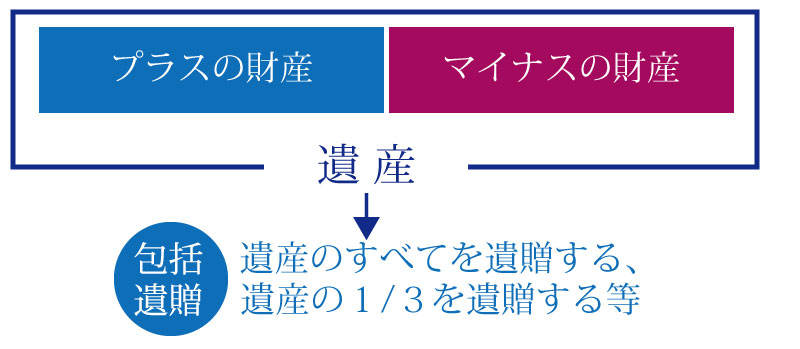

遺贈には「包括遺贈」と「特定遺贈」があります。それぞれの遺贈では、与えられる財産の範囲や遺贈を受けた人(受遺者)の権利義務が異なるほか、遺贈の放棄の方法も異なります。

この章では、包括遺贈と特定遺贈について、遺贈を放棄する方法をご紹介します。

2-1.包括遺贈の放棄

包括遺贈とは、「遺産のすべてを遺贈する」や「遺産の3分の1を遺贈する」といったように、遺言で割合を定めて財産を与えることをいいます。

包括遺贈を受けた人(包括受遺者)には、相続人と同一の権利義務があり(民法第990条)、プラスの財産とマイナスの財産のどちらも受け取ります。

そのため、包括遺贈の場合には遺贈の放棄も検討する必要があります。

2-1-1.包括遺贈の放棄の方法

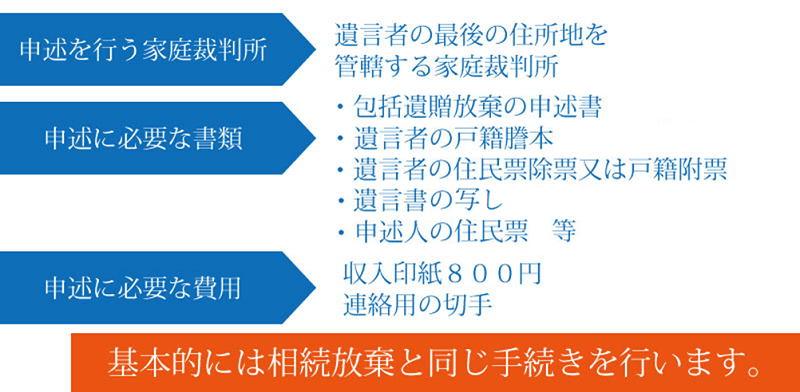

包括受遺者には相続人と同一の権利義務があるため、包括遺贈を放棄するときは、相続放棄と同様の手続きを行います。つまり、家庭裁判所に放棄の申述を行います。

申述を行う裁判所は、遺言者(遺言を作成した人)の最後の住所地を管轄する家庭裁判所です。

申述には、包括遺贈放棄の申述書のほか、遺言者の戸籍謄本、住民票除票(または戸籍附票)、遺言書の写し、申述人(包括受遺者)の住民票などが必要です。

家庭裁判所で申述が認められると、「申述受理通知書」が郵送されます。

2-1-2.包括遺贈の放棄の期限

包括遺贈の放棄には相続放棄と同様に期限があり、包括遺贈のあった事実を知った日から3ヶ月以内に申述をする必要があります。

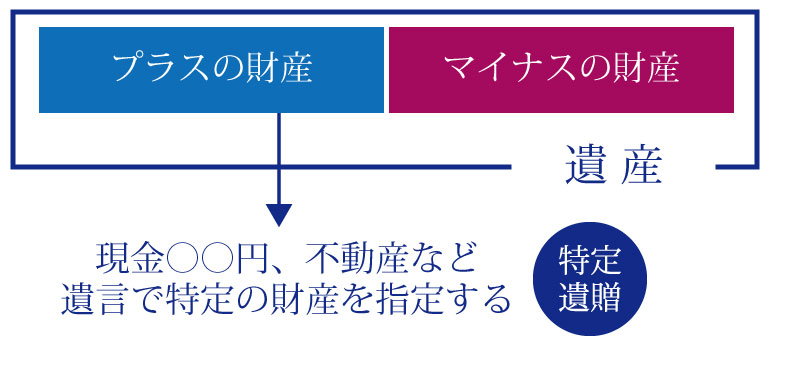

2-2.特定遺贈の放棄

特定遺贈とは、「現金○○万円を遺贈する」や「自宅の不動産を遺贈する」といったように、財産を遺言で指定して与えることをいいます。

特定遺贈では、遺言で指定されない限り、負債などのマイナスの財産を受け継ぐことはありません。

2-2-1.特定遺贈の放棄の方法

特定遺贈の放棄は包括遺贈の放棄よりも手続きが簡単です。

家庭裁判所への申述は必要なく、遺言執行者や他の相続人に対して意思表示をすれば遺贈を放棄することができます。

口頭で意思表示をすることもできますが、トラブル回避のためにも内容証明郵便などを利用する方がよいでしょう。

遺贈を放棄した場合は、遺言者の死亡にさかのぼって効力が生じます(民法第986条第2項)。

なお、特定遺贈では、遺贈の対象となる財産が分けられる場合に、一部のみ放棄することもできるとされています。

2-2-2.特定遺贈の放棄の期限

特定遺贈の放棄については、包括遺贈の放棄のように期限は定められていません。

遺言者が亡くなった後であれば、いつでも遺贈を放棄することができます(民法第986条第1項)。

しかし、いつでも遺贈を放棄できるとなると、他の相続人の遺産分割が円滑に進まない恐れがあります。

そこで、遺贈を履行する義務を負う人やその他利害関係者は、特定遺贈を受けた人(特定受遺者)に対して、遺贈を承認するか放棄するかを示すよう催告することができます(民法第987条)。

催告を受けた特定受遺者が一定期間内に意思表示をしない場合は遺贈を承認したことになり、後から放棄することはできなくなります。

3.遺贈の放棄と相続放棄の違いのまとめ

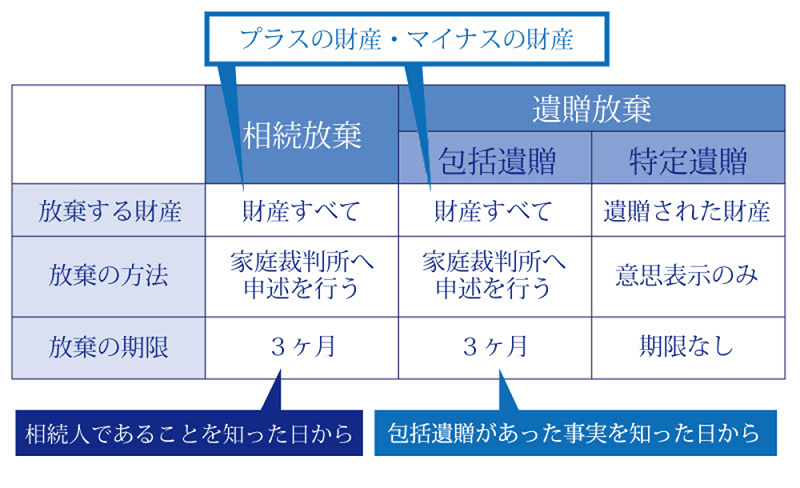

ここまでご紹介した遺贈の放棄の方法について相続放棄との違いをまとめると、下の表のようになります。

4.遺贈の放棄をするときの注意点

続いて、遺贈の放棄をする場合の注意点をご紹介します。

一度遺贈を放棄すると、撤回はできません。また、遺贈の放棄は相続放棄とは異なるため、相続人が遺贈を放棄しても相続放棄をしたことにはなりません。

4-1.遺贈の放棄・承認は基本的に撤回できない

遺贈を放棄または承認した場合は、撤回することができません(民法第989条第1項)。

ただし、遺贈を放棄・承認した時点で何らかの問題があれば、取り消しが認められる場合があります。たとえば、未成年者が単独で遺贈を放棄・承認した場合のほか、錯誤や詐欺、強迫があって遺贈の放棄・承認が行われた場合などです。

遺贈の放棄・承認の取り消しは、相続放棄の取り消しに準じて扱われます(民法第989条第2項)。

下記の相続放棄の取り消しの記事を参考にしてください。

相続放棄の撤回(取り消し)は可能|できるケースとその方法を事例で確認

4-2.遺贈の放棄をしても相続放棄したことにはならない

受遺者が相続人である場合には、遺贈の放棄をしても相続放棄したことにはなりません。

遺贈の放棄をしても相続人として遺産分割にかかわる必要があるほか、マイナスの財産があれば引き継がなければなりません。

相続放棄をしたい場合は、別途、家庭裁判所に相続放棄の申述をする必要があります。

4-3.遺言者の生前に放棄することはできない

遺贈の放棄は、遺言者の死亡後にできることになっています(民法第986条第1項)。したがって、遺言者の生前に遺贈を放棄することはできません。

4-4.死因贈与との混同に注意

死亡したことをきっかけに財産を与える行為には、遺贈のほか「死因贈与」もあります。

遺贈は、遺言者が遺言により財産を与えることを指定する、いわば一方的な行為です。

死因贈与は、贈与した人の死亡によって効力が生じる贈与契約であり、贈与する人と贈与を受ける人の双方の合意によって成立します。

双方の合意によって成立した以上、贈与を受けた人が死因贈与を放棄することはできません。ただし、書面によらない場合など一定の場合には契約を解除することができます。

5.相続放棄した人が遺贈を受けた場合は?

遺贈は相続人に対して行われる場合があり、相続放棄をした人が遺贈の対象になるというケースもあります。

相続放棄をした人が遺贈を受けた場合は、遺贈を放棄しない限り、財産を受け取ることができます。

ただし、被相続人に負債がある場合に相続放棄をして特定遺贈だけを受けるといった行為は、裁判によって「信義則違反」や「詐害行為」と判断される場合があります。

「相続放棄と特定遺贈を組み合わせて借金の返済義務だけを免れよう」ということは考えないようにしましょう。

6.受遺者が遺贈を放棄したら遺産はどうなる?

受遺者が遺贈を放棄した場合は、その遺産は相続人が受け継ぎます(民法第995条本文)。

つまり、遺贈を放棄すると相続人の遺産分割に影響が及びます。

特定遺贈については放棄の期限はありませんが、遺贈を承認するか放棄するかはできるだけ早く決めるようにしましょう。

なお、受遺者が遺贈を放棄した場合について、遺言者が遺言で別段の意思を示している場合は、その意思に従うことになります(民法第995条ただし書き)。

7.まとめ

ここまで、遺贈を放棄する方法や放棄するときの注意点について解説しました。

放棄したい遺贈が包括遺贈であれば、3ヶ月以内に家庭裁判所に申述します。特定遺贈であれば、放棄することを他の相続人に意思表示します。

なお、遺贈の放棄と相続放棄は異なるものであり、遺贈を放棄したからといって相続放棄をしたことにはなりません。遺贈を放棄して、さらに相続放棄も必要な場合は、それぞれの放棄手続きを行う必要があります。

遺贈の放棄や相続放棄についてお困りの方は、ぜひ相続問題に詳しい専門家にご相談ください。

弁護士や司法書士は、包括遺贈の放棄手続きを代行できるほか、あわせて相続放棄の手続きが必要かどうかといったアドバイスもできます。

相続税専門の税理士法人チェスターでは、弁護士事務所や司法書士法人と提携しています。

遺贈の放棄をはじめ、あらゆる相続問題についてご相談を承ります。お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編