相続放棄すると代襲相続は起きない?3世代相続やケース別事例・注意点を解説

この記事をご覧のみなさんは、「相続放棄をしたら自分の子供が代襲相続人として借金を返済するのではないか?」とお考えではないでしょうか。

先に答えを言いますと、借金がある被相続人の相続が発生し、法定相続人が相続放棄をした場合、代襲相続は発生せず、次順位の法定相続人に相続する権利が移ります。

しかし、借金がある被相続人よりも先に法定相続人が亡くなっていて代襲相続が発生した場合、法定相続人の子供が代襲相続人となって借金を相続することとなりますので、相続放棄を検討する必要があります。

このように、代襲相続と相続放棄の関係は複雑な上に、ケースによって対応が異なります。

この記事で代襲相続や相続放棄の基礎はもちろん、代襲相続と相続放棄の関係について確認していきましょう。

この記事の目次 [表示]

1.代襲相続の制度とは

代襲相続とは、民法で定められた法定相続人の代わりに、その法定相続人の子供に相続する権利が引き継がれることを指します。

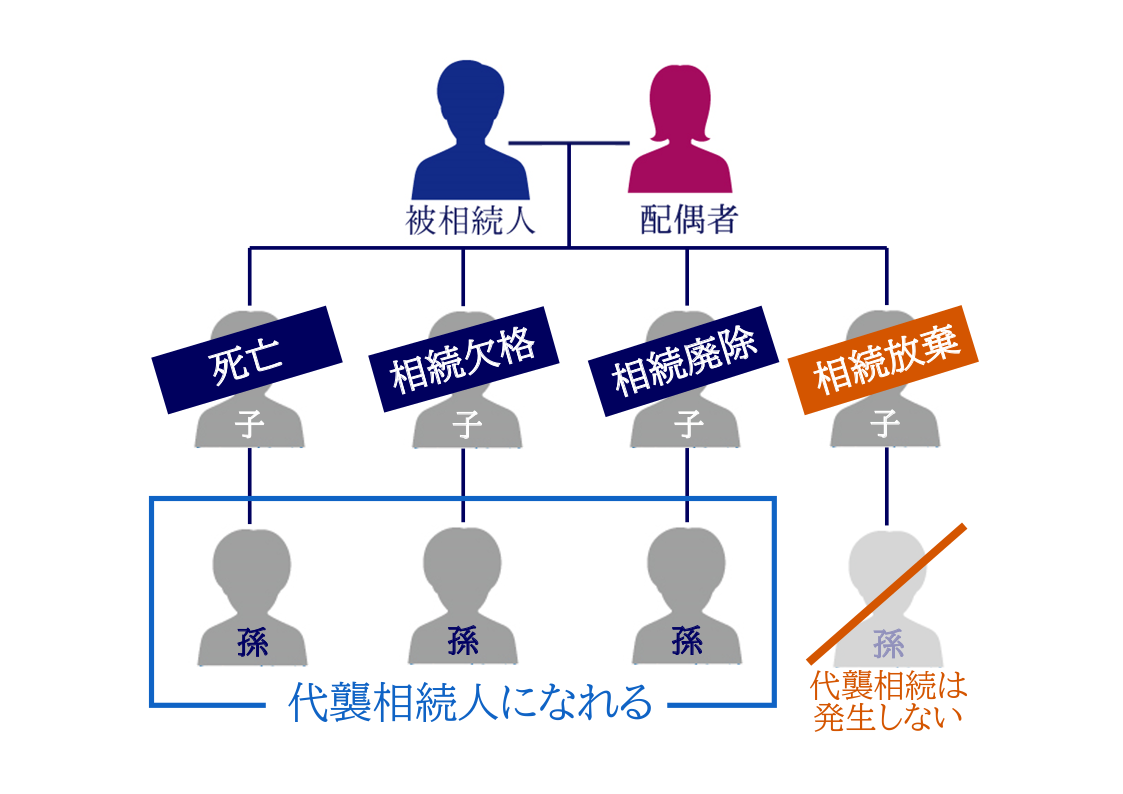

一般的に代襲相続が発生するのは「被相続人よりも先に法定相続人が亡くなっている場合」ですが、相続欠格や相続廃除などがあった場合にも代襲相続が発生します。

代襲相続は「祖父祖母と孫(ひ孫)」と「叔父叔母と甥姪」という2つのパターンがあり、それぞれ考え方が異なりますので注意が必要です。

代襲相続についてさらに詳しく知りたい方は「代襲相続とは?死亡した相続人の代わりに相続できる人について解説」を、法定相続人の順位を確認したい方は「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご確認ください。

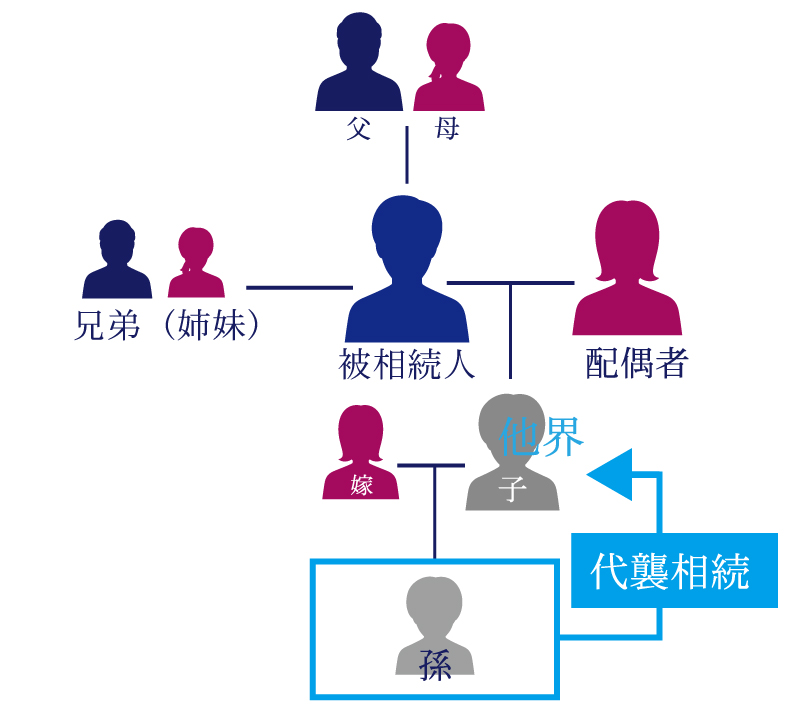

1-1.「祖父・祖母」が被相続人で「孫(ひ孫)」が代襲相続人

代襲相続の1つ目のパターンは、祖父もしくは祖母が被相続人で、孫が代襲相続人になるケースです。

被相続人(亡くなった人)の配偶者は常に法定相続人となり、第一順位の「被相続人の子供」も法定相続人になります。

しかし、「被相続人の子供」が死亡等の理由で相続権を行使できない場合は、「被相続人の孫」が代襲相続人として相続財産を引き継ぎます。

ちなみに被相続人の子供も孫も死亡している時は、ひ孫が「再代襲相続人」として相続の権利を得ます。

つまり、直系卑属における代襲相続では、相続する権利が失われずに、世代を越えて相続する権利が受け継がれます。

【注意】養子縁組が行われていた場合

被相続人よりも先に亡くなった法定相続人が養子であった場合、その養子の子の出生時期によって代襲相続が発生するか否かが異なります。

養子の子が養子縁組の後に生まれていれば代襲相続が発生しますが、養子縁組の前に生まれていれば代襲相続は発生しません。

この理由は、養子縁組の前に生まれた養子の子は、被相続人の親族とは認められないためです。

詳しくは「代襲相続とは?【図解】対象範囲や相続割合を分かりやすく解説」で解説しているので、併せてご覧ください。

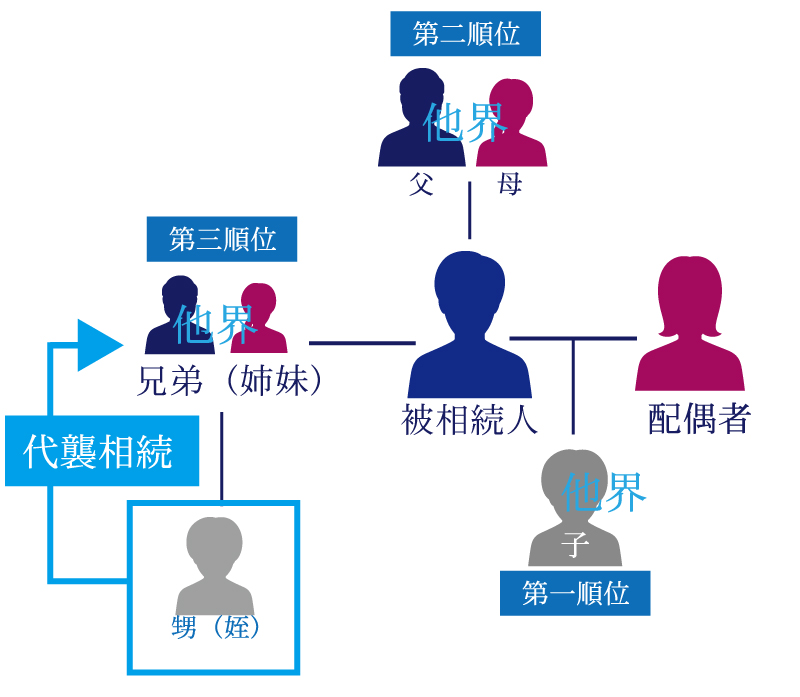

1-2.「叔父・叔母」が被相続人で「甥姪」が代襲相続人

代襲相続の2つ目のパターンは、叔父・叔母が被相続人で、甥姪が代襲相続人になるケースです。

被相続人に子供がおらず(死亡も含む)、すでに父母も亡くなっている場合、第三順位の「兄弟姉妹」が法定相続人となります。

しかし、「被相続人の兄弟姉妹」が死亡等の理由で相続権を行使できない場合は、「被相続人の甥姪」が代襲相続人として相続財産を引き継ぎます。

ただし、傍系卑属において代襲相続が発生するのは、被相続人の甥姪までとなりますのでご注意ください(甥姪の子供は再代襲相続できません)。

【注意】傍系卑属に遺留分はない

代襲相続が発生すると、代襲相続人は法定相続人と同じ相続権を持つこととなり、代襲相続人にも「遺留分(相続財産を取得できる最低限の割合)」が認められます。

しかし、代襲相続で遺留分が認められているのは直系卑属のみで、傍系卑属に遺留分は認められていません。

例えば、遺言書に代襲相続人である甥姪の名前が記載されていない場合、遺産を相続することはできませんし、その遺言書に対して遺留分侵害額請求の申立てを行うこともできません。

遺留分について、詳しくは「【図解で解説】遺留分権利者の範囲と遺留分の割合」をご覧ください。

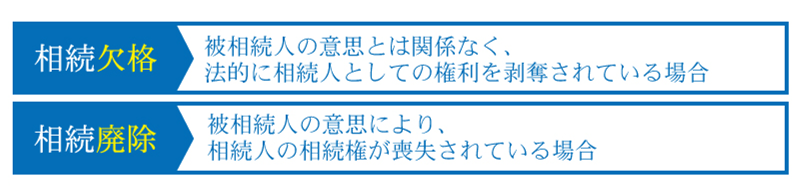

1-3.相続欠格・相続廃除とは?

代襲相続が発生するのは、被相続人よりも先に法定相続人が亡くなった場合だけではありません。

法定相続人の非行により「相続欠格」や「相続廃除」があった場合にも、代襲相続が発生します。

相続欠格と相続廃除は似ていますが、両者の違いは「被相続人の意思の有無」です。

相続欠格は被相続人の意思とは関係なく法定相続人の相続権が剥奪されますが、相続廃除は被相続人となる人が生前に自らの意思で法定相続人の相続権を剥奪できます。

相続欠格について詳しくは「相続欠格とは。相続人に重大な非行があると遺産を相続できない」を、相続廃除について詳しくは「相続廃除で相続させたくない相続人の権利をはく奪できる?」をご覧ください。

2.相続放棄とは

相続放棄とは、被相続人(亡くなった人)の財産を相続する権利(相続権)を放棄することを指します。

つまり、本来は相続する立場である人が、「遺産を一切相続しません」と宣言することになります。

相続放棄の期限は原則「自己のために相続開始を知った日から3ヶ月以内」のため、この期間内に家庭裁判所にて相続放棄の申述を行う必要があります。

2-1.相続放棄をすると良いのはどんな場合?

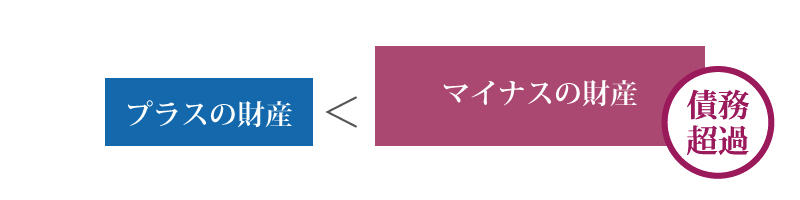

相続放棄を選択した方が良いケースとしてまず挙げられるのは、債務超過(資産よりも借金の方が多い)の場合です。

この理由は、遺産分割の対象となる相続財産には、不動産や預貯金等の「プラスの財産」だけではなく、借金・住宅ローン・未払金などの「マイナスの財産」も含まれるためです(生命保険金は含まれません)。

この他にも相続放棄を選択すると良いケースとして、被相続人が借金の保証人(や連帯保証人)になっている、相続トラブルで親族と揉めたくない、被相続人が訴訟を起こされて被告になっている場合なども挙げられます。

相続財産に使い道のない土地や不動産のみがある場合や、相続財産に親の借地権(土地を借りて家を建てたりする権利)しかない場合など、膨大な維持費等がかかる場合は相続放棄を選択される方もいらっしゃいます。

詳しくは「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」や「借地権を相続放棄する手順と費用を解説 | メリットとデメリットも紹介」をご覧ください。

2-2.相続放棄にはデメリットもある

相続放棄は被相続人の「全ての財産」における相続権を放棄するため、被相続人のプラスの財産も相続できませんし、生命保険金や死亡保険金の非課税枠も使えなくなります(受取りは可能です)。

また一度相続放棄の申述手続きをすると、原則として撤回できないため、後でマイナスの財産の総額を超える資産が見つかったとしても、その財産を相続できなくなります。

特に被相続人と法定相続人(や代襲相続人)との関係性が薄い場合は、被相続人の資産を調査し、相続放棄のデメリットを知った上で熟慮をし、その上で相続放棄をするか否かを決めるべきと言えるでしょう。

相続放棄のデメリットについて、詳しくは「相続放棄のデメリットと注意点について相続手続きの専門家が解説」や「相続放棄の撤回(取り消し)は可能|できるケースとその方法を事例で確認」をご覧ください。

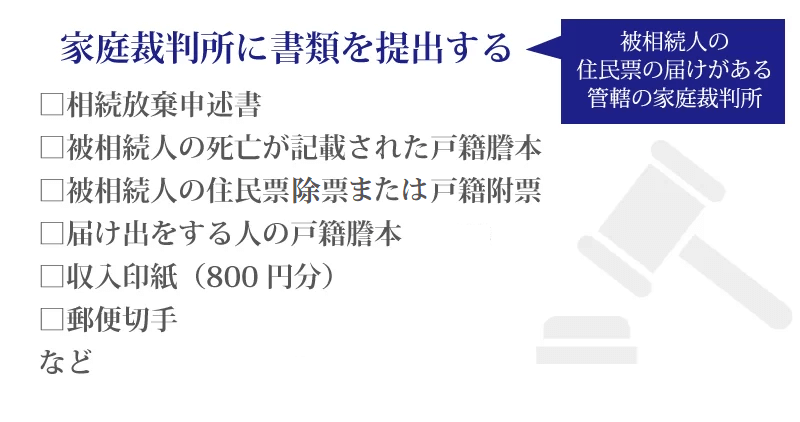

2-3.相続放棄の必要書類は?

相続放棄の申述には、以下の必要書類を、被相続人の最後の住所地を管轄する家庭裁判所に提出して手続きを行います。

なお、被相続人と申述人の属性によって必要書類が変動するため、詳細は家庭裁判所のホームページをご確認ください(申述書のダウンロードも可能です)。

また、同順位の法定相続人が全員相続放棄をする際は、相続放棄をする全員分の申述書が必要となりますのでご注意ください。

相続放棄の手続きや必要書類について、詳しくは「相続放棄は何時でも出来る?放棄すべき場合はどんな時?手続き方法は?」をご覧ください。

3.相続放棄は代襲相続の権利も失う

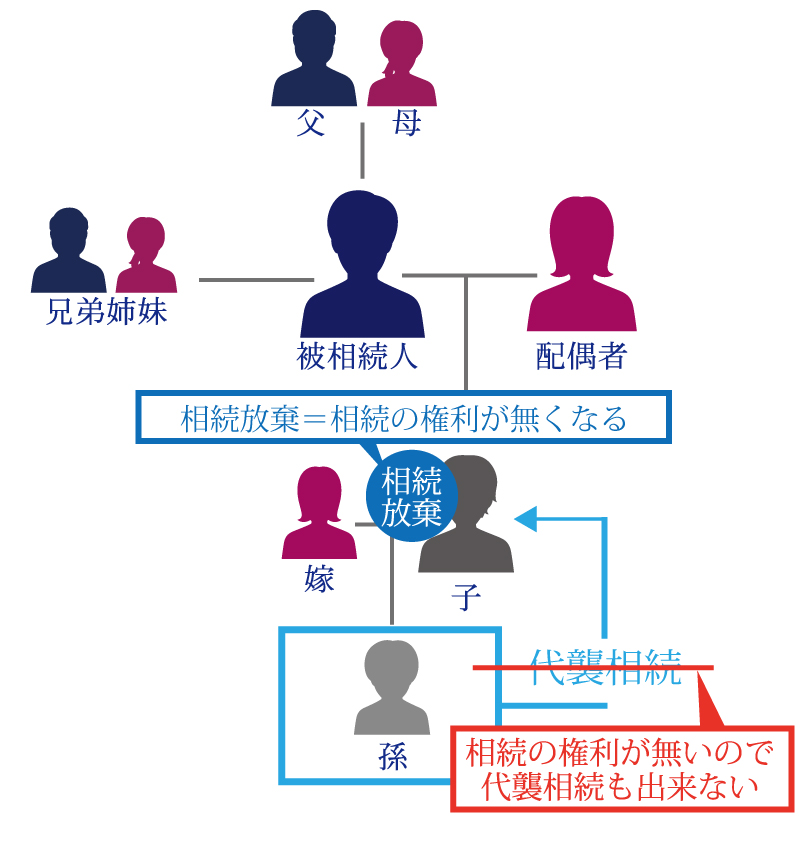

相続放棄をした法定相続人は、初めから相続する権利を有していなかった(相続権を失う)扱いになるため、代襲相続は発生しません。

代襲相続が発生するのは、被相続人よりも先に法定相続人が亡くなっていた場合や、相続欠格や相続廃除があった場合のみとなります。

「相続放棄をすると代襲相続は発生しない」と言われても、みなさんはイメージし辛いと思うので、例を挙げて解説をします。

【例①】祖父の借金を父親が相続放棄したら子供は代襲相続人にならない

被相続人である祖父に借金があり、法定相続人である父親が相続放棄をしたとしましょう。

この場合、相続放棄をした父親は「初めから相続する権利を有していなかった」と扱われるため、子供(被相続人の孫)は代襲相続が発生しません。

仮にこの子供にも子供(被相続人のひ孫)がいたとしても、再代襲相続は発生しません。

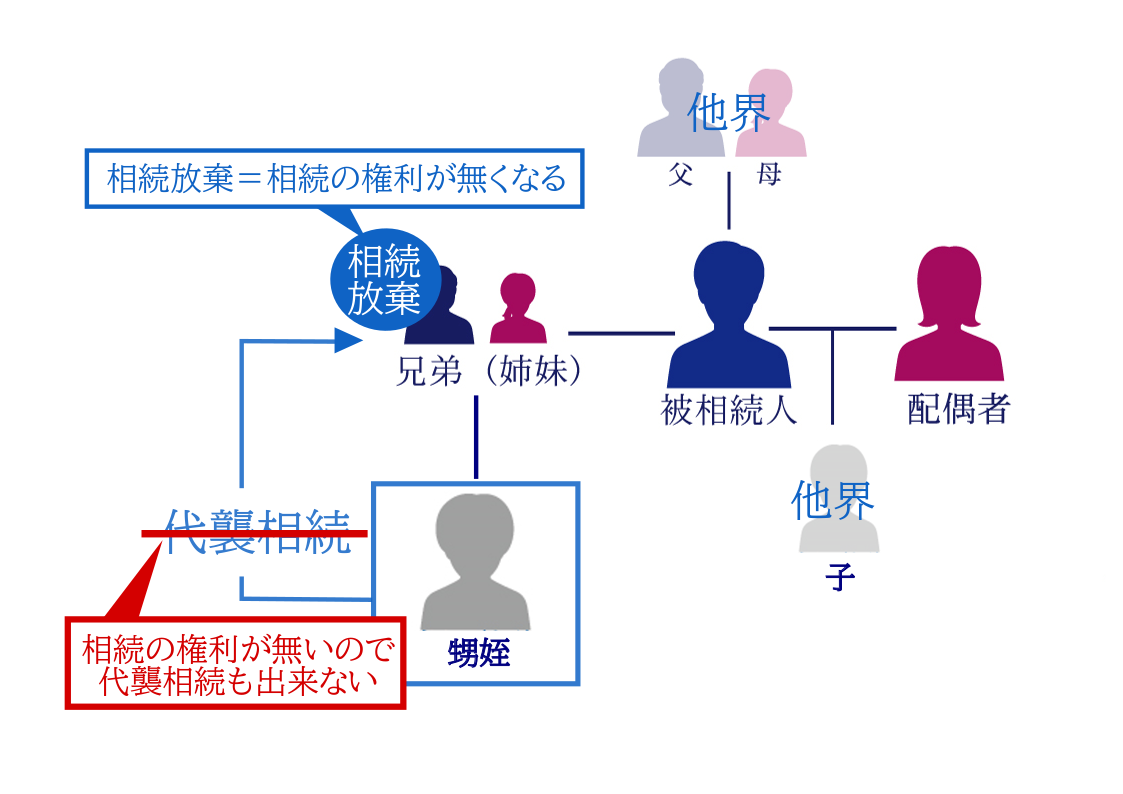

【例②】叔父の借金を兄弟姉妹が相続放棄したら甥姪は代襲相続人にならない

被相続人である叔父に借金があり、法定相続人である兄弟姉妹が相続放棄をしたとしましょう。

この場合、相続放棄をした兄弟姉妹は「初めから相続する権利を有していなかった」と扱われるため、甥姪は代襲相続が発生しません。

なお、傍系卑属において再代襲相続は発生しないため、甥姪の子供に相続権が移ることもありません。

4.相続放棄をしたら代襲相続なし…誰に相続権が移るの?

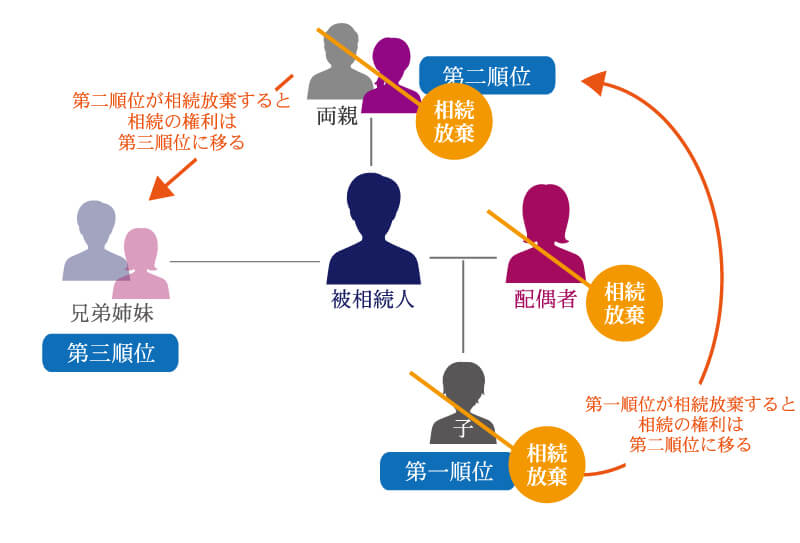

相続放棄をして代襲相続が発生しなかった場合、「次順位の法定相続人」に相続権が移ります。

ただ、イメージだけでは少し分かりづらいかと思います。

「被相続人に借金があって法定相続人が相続放棄をした」と仮定し、具体的に「誰に相続権が移るのか」を確認していきましょう。

4-1.被相続人の子供が相続放棄した場合

第一順位の法定相続人である「被相続人の子供」が、相続放棄をしたとしましょう。

この場合、相続放棄をすれば代襲相続は発生しないため、「被相続人の配偶者」と、第二順位である「被相続人の父母」に相続権が移ります。

仮に被相続人に配偶者がいない場合(相続放棄をした場合)は、第二順位である「被相続人の父母」のみに相続権が移ります。

4-2.被相続人の子供・父母が相続放棄した場合

第一順位の法定相続人である「被相続人の子供(や代襲相続人である孫)」と、第二順位の法定相続人である「被相続人の父母」のどちらもが相続放棄をしたとしましょう。

この場合「被相続人の配偶者」と、第三順位である「被相続人の兄弟姉妹」に相続権が移ります。

仮に被相続人に配偶者がいない場合(相続放棄をした場合)は、第三順位である「被相続人の兄弟姉妹」のみに相続権が移ります。

なお、第三順位の「被相続人の兄弟姉妹」がすでに亡くなっている場合は、「被相続人の甥姪」が代襲相続人となり、相続放棄をするか否かを選択することとなります。

4-3.被相続人の子供・父母・兄弟姉妹が相続放棄した場合

第一順位の「被相続人の子供(や代襲相続人である孫)」、第二順位の「被相続人の父母」、第三順位の「被相続人の兄弟姉妹(代襲相続人である甥姪)」全員が相続放棄をしたとしましょう。

この場合、「被相続人の配偶者」のみに相続権が移ります。

仮に被相続人に配偶者がいない場合(相続放棄をした場合)は、民法で定められている法定相続人がいなくなります。

法定相続人がいなくなった場合、被相続人の財産は「相続財産法人」として扱われます。

具体的には、利害関係者(債権者)や検察官などが家庭裁判所に「相続財産清算人」の選任の申立てを行い、相続財産清算人は被相続人の債務の弁済など財産の清算を行います。残った被相続人の財産は国庫に帰属することとなります。

詳しくは「法定相続人がいない場合(相続人不存在)の手続きは?遺産が国に帰属することも!」で解説しているので、併せてご覧ください。

4-4.相続放棄したら自分で次順位の相続人へ連絡を行う

相続放棄をしたら代襲相続は発生しませんが、次順位の法定相続人に相続権が移ってしまいます。

相続放棄の期限は、原則「自己のために相続の開始を知った日から3ヶ月以内」です。

相続放棄をしたら自分で次順位の法定相続人へ連絡を行い、相続権が移っていることを知らせ、次順位の法定相続人が相続放棄をすべきか否かを熟慮する期間を与えるべきと言えるでしょう。

5.相続放棄と代襲相続で注意が必要な4つの事例

相続放棄と代襲相続においては、「三世代にわたる相続」に注意が必要です。

この章で4つ事例をご紹介しますので、相続放棄と代襲相続の関係をしっかり把握しておきましょう。

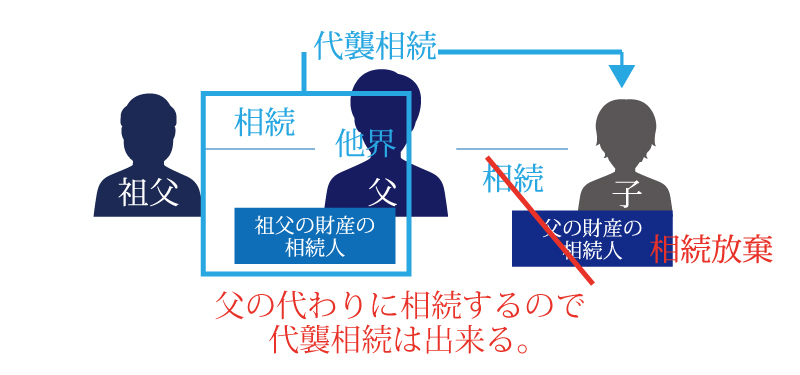

事例①父親の相続放棄をしても祖父の代襲相続人になれる

子供が父親の相続放棄をしても、その子供は父親方の祖父の代襲相続人になれます。

この理由は、相続放棄は「被相続人単位」で判断されるためです。

例えば、亡くなった父親に借金があったため、法定相続人である子供が相続放棄をし、その後、父親方の祖父が亡くなったとします。

通常であれば、亡くなった父親の代わりに子供が代襲相続人となりますが、すでに父親の相続放棄をしているため、父親方の祖父の相続をする権利がないように見えます。

しかし子供が相続放棄をしたのはあくまで「父親の相続」であり、父親が相続権を持つ「祖父の相続」とは関係ありません。

よって、子供が父親の相続放棄をしたとしても、父親の代わりに代襲相続人となり、祖父の財産を相続することが可能なのです。

なお、叔父と甥姪といった傍系卑属においても、甥姪が親の相続放棄をしていても、叔父の代襲相続人となって財産を受け継ぐことが可能です。

事例②代襲相続人も相続放棄できる

父親の代わりに代襲相続人となった子供も、相続放棄を選択できます。

例えば、父親が先に亡くなり、その数年後に借金がある祖父が亡くなったとしましょう。

この場合、借金がある祖父の相続において、父親の代わりに子供が代襲相続人となりますが、代襲相続人となった子供は法定相続人と同じ扱いとなるため、相続放棄をする権利があります。

よって、借金がある祖父の相続が発生した際、代襲相続人である子供(被相続人の孫)も相続放棄の申立て手続きをすることで、相続放棄が可能となります。

事例③祖父と父親、両方の相続放棄もできる

最初に借金がある父親の相続があり、その後、同じく借金がある父方の祖父の相続が発生したとしましょう。

この場合、最初に相続が発生した父親に借金があるため、法定相続人である子供は相続放棄を選択できます。

その後、父方の祖父の相続が発生した際、子供は相続放棄をした父親の代わりに代襲相続人となります。

先述した通り、代襲相続人も相続放棄が可能となりますので、結果的に子供は父親と祖父の両方の相続放棄ができます。

しかし、父親の相続放棄の手続きと、父親方の祖父の相続放棄の手続きは別になるため、子供は相続放棄の申立てを合計2回行う必要があります。

事例④祖父の相続放棄をする直前に父親が亡くなった場合

借金がある祖父が亡くなり、父親が相続放棄を検討している間に亡くなったとしましょう。

このような相続を再転相続といい、亡くなった父親の子(孫)は、祖父の相続と父親の相続の両方について相続放棄をするかどうかを選択します。

この場合、祖父と父親の両方の相続放棄ができるほか、祖父の相続放棄だけをすることもできます。

しかし、父親の相続放棄をして、祖父の財産を相続することはできません。子(孫)は祖父の相続を選択する権利を父親から相続しており、父親の相続放棄をするとその権利も放棄することになるからです。

特殊な事例ではありますが、状況によって相続放棄をする・しないの判断が大きく変わってきますので、必ず専門家に相談をしましょう。

再転相続については「再転相続とは?数次相続との違いは?相続放棄や熟慮期間の考え方【図解】」で解説しているので、併せてご覧ください。

6.相続放棄がある代襲相続は専門家へ相談を

- 相続人の死亡、相続欠格、相続廃除があれば代襲相続が発生

- 代襲相続人になれるのは被相続人の「孫」や「甥姪」

- 相続放棄は被相続人の財産が債務超過等である場合の選択肢

- 相続放棄があると代襲相続は発生しない

- 相続権は次順位の法定相続人へ移る

- 3世代にわたる相続放棄と代襲相続は判断が難しい

相続放棄がある代襲相続は、法的な判断ポイントが複雑なため、自己判断をしてしまうとトラブルになってしまう可能性があります。

相続放棄や代襲相続が係る相続においては、相続に強い専門家に相談をすることが大切です。

6-1.司法書士法人チェスターへご相談を

相続放棄や代襲相続が係る相続に関する疑問は、相続手続き専門の「司法書士法人チェスター」へご相談ください。

司法書士法人チェスターでは相続放棄の手続きを、税込5万2,800円で承っております(実費別、相続発生から3ヶ月経過している場合は料金が加算)。

さらに司法書士法人チェスターは、相続業務に特化したチェスターグループと協力・連携関係にあるため、グループに所属する税理士・弁護士・宅建士と共に、あらゆる相続ニーズにワンストップで対応させていただきます。

司法書士法人チェスターでは、すでに相続が発生されたお客様でしたら、初回相談(60分)が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編