「相続税の速算表」で相続税を簡単に計算する方法を税理士が解説

相続税の税額計算では速算表を使います。

速算表とは、超過累進課税である相続税を簡単に計算するための税率表です。

速算表で税額を求めるときは、もとになる遺産の額について正しく理解しておかなければなりません。

この記事では、現在(平成27年以降)の相続税の速算表をご紹介して、速算表を使った相続税の計算方法を解説します。

この記事の目次 [表示]

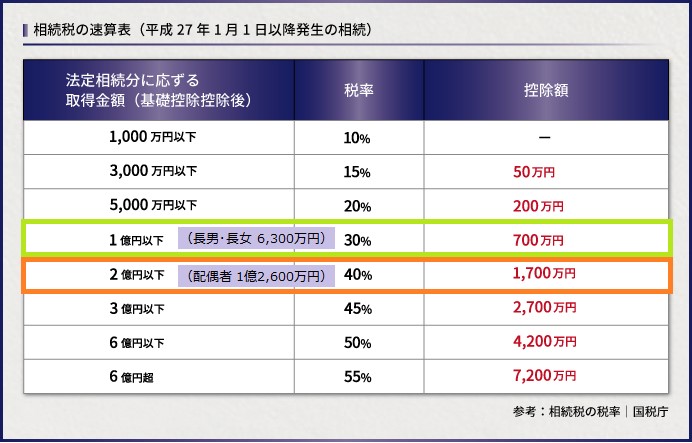

1.相続税の速算表(平成27年1月1日以降)

現在の相続税の速算表は、平成27年1月1日以降の相続(死亡日が平成27年1月1日以降のとき)について適用されています。

国税庁ホームページにも掲載されているので、あわせて参照してください。

■相続税 速算表(平成27年1月1日以降発生の相続)

| 法定相続分に応ずる取得金額(基礎控除控除後) | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(参照)国税庁ホームページ(タックスアンサー) No.4155 相続税の税率

相続税の税額は、速算表から遺産の額に応じた税率と控除額を読み取り、次の式に当てはめて計算します。

詳しい税額計算の方法は次の章で解説します。

1-1.相続税の速算表で税額が簡単に計算できるしくみ

相続税の速算表は、簡単に相続税の税額を計算できるように作られたものです。

ここでは、速算表で簡単に税額計算ができるしくみをご紹介します。

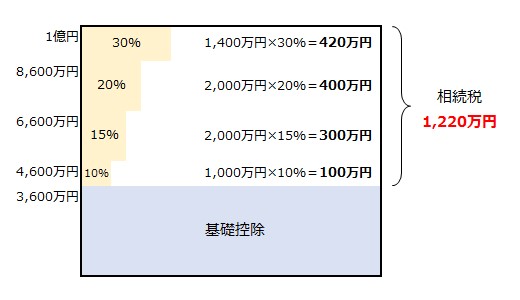

相続税は遺産のうち低額の部分の税率は低く、高額の部分の税率は高い超過累進課税です。

超過累進課税では、遺産を税率の段階ごとに区切って税額を計算すると非常に手間がかかります。

遺産を税率の段階ごとに区切って税額を計算

- 1,000万円×10%+2,000万円×15%+2,000万円×20%+1,400万円×30%=1,220万円

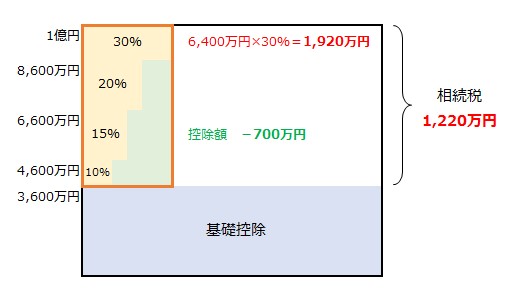

相続税の速算表を使った計算では、相続した遺産に一度高い税率をかけて、低い税率を適用する部分について差額を控除します。

この差額の部分が速算表の「控除額」にあたります。

このように計算することで、遺産を税率の段階ごとに区切って計算する手間を省いています。

速算表を使って税額を計算

- 6,400万円×30%-700万円=1,220万円

2.相続税の速算表を使った税額計算方法

続いて、相続税の速算表を使った税額計算の方法を解説します。

速算表で税額を計算するときは、速算表に当てはめる遺産の額について正しく理解する必要があります。

2-1.各相続人が法定相続分で得た遺産をもとに計算する

相続税の速算表を使って税額を計算するときは、「故人の遺産総額」や「相続人が相続した遺産の額」をそのまま使ってはいけません。

たとえば、次のような計算はいずれも正しい方法ではありません。

- 遺産総額が7億円あるので、相続税は3億1,300万円(=7億円×55%-7,200万円)。

- 兄は遺産を5億円相続したので、相続税は2億800万円(=5億円×50%-4,200万円)。

弟は遺産を2億円相続したので、相続税は6,300万円(=2億円×40%-1,700万円)。

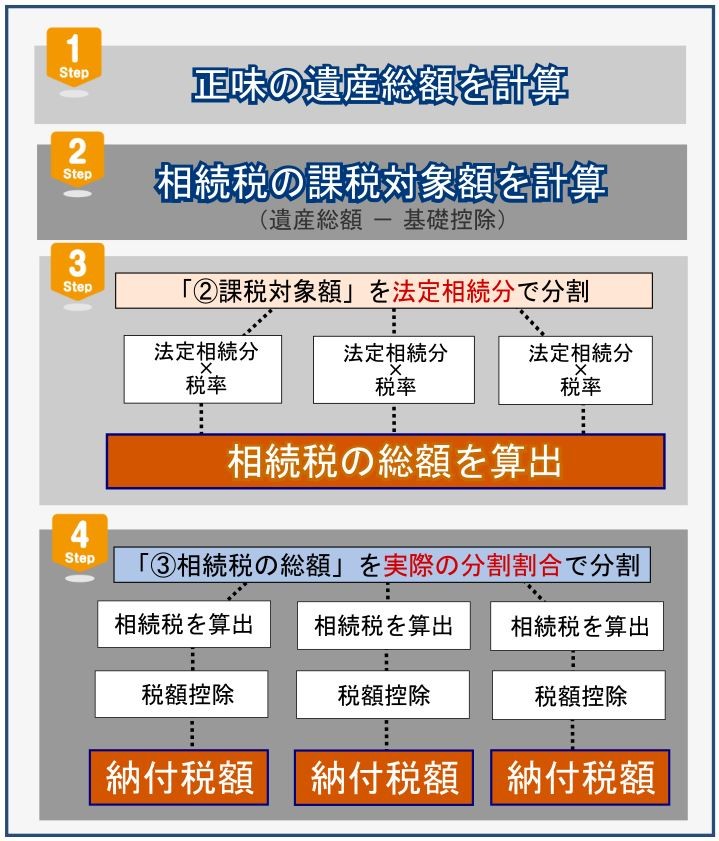

正しい計算方法は、遺産総額から基礎控除額を引いた額を法定相続分で分割した「取得金額」を速算表に当てはめます。

その後、相続人どうしの負担を調整するため、相続人全員の相続税の総額を実際の遺産の分割割合で分割して、各人の納付税額を求めます。

相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で求められます。

詳しくは下記の記事をご覧ください。

(参考)相続税の基礎控除【誰でもわかる!】パーフェクトガイド

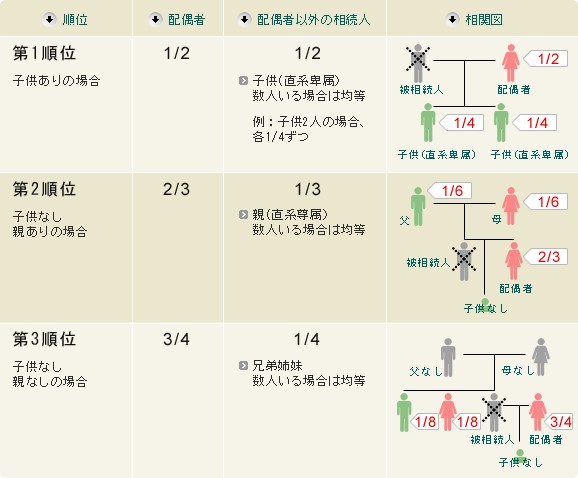

相続人ごとの法定相続分は下の図を参照してください。

2-2.速算表による税額計算の例

相続税の速算表を使った税額計算の具体例をご紹介します。

計算の過程が少し複雑なので、順を追って進めることが大切です。

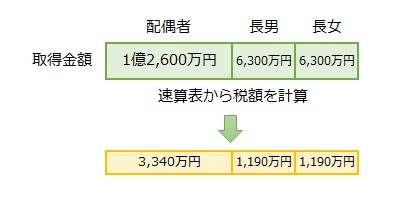

【例】遺産総額3億円で、相続人は配偶者、長男、長女の場合の相続税を計算します。

法定相続分は配偶者1/2、長男1/4、長女1/4ですが、実際の相続では遺産を3等分します。

1.遺産総額から基礎控除額を差し引いて相続税の課税対象額を求めます。

- 基礎控除額:3,000万円+600万円×法定相続人3人=4,800万円

- 課税対象額:遺産総額3億円-基礎控除額4,800万円=2億5,200万円

2.法定相続分による取得金額を求めます。

- 配偶者:課税対象額2億5,200万円×法定相続分1/2=1億2,600万円

- 長男:課税対象額2億5,200万円×法定相続分1/4=6,300万円

- 長女:課税対象額2億5,200万円×法定相続分1/4=6,300万円

3.速算表を参照して税額を計算します。

- 配偶者:取得金額1億2,600万円×40%-1,700万円=3,340万円

- 長男:取得金額6,300万円×30%-700万円=1,190万円

- 長女:取得金額6,300万円×30%-700万円=1,190万円

4.実際の遺産分割割合は法定相続分と異なるので、相続人どうしの負担を調整します。

(全員分の税額を合算して、実際の遺産分割割合で分割します。)

配偶者の税額3,340万円+長男の税額1,190万円+長女の税額1,190万円=5,720万円

相続税の計算上は3で割るのではなく小数をかけます。

小数の桁数は指定されていませんが、ここでは計算を単純にするため34%、33%、33%で分割します。

- 配偶者:5,720万円×34%=1,944.8万円 (配偶者の税額軽減で税額は0になります)

- 長男:5,720万円×33%=1,887.6万円

- 長女:5,720万円×33%=1,887.6万円

この相続では、長男と長女がそれぞれ1,887.6万円の相続税を納めることになります。

3.相続税の税額を簡単に知りたいなら早見表・シミュレーションが便利

生前の相続税対策では相続税がいくらになるかを簡単に知りたいというニーズがあります。

相続税の速算表では相続人ごとの税額を求めることができますが、相続人が複数いる場合には、その人数分の税額計算をしなければなりません。

この章では、相続税がいくらになるかの目安を簡単に知る方法を2つご紹介します。

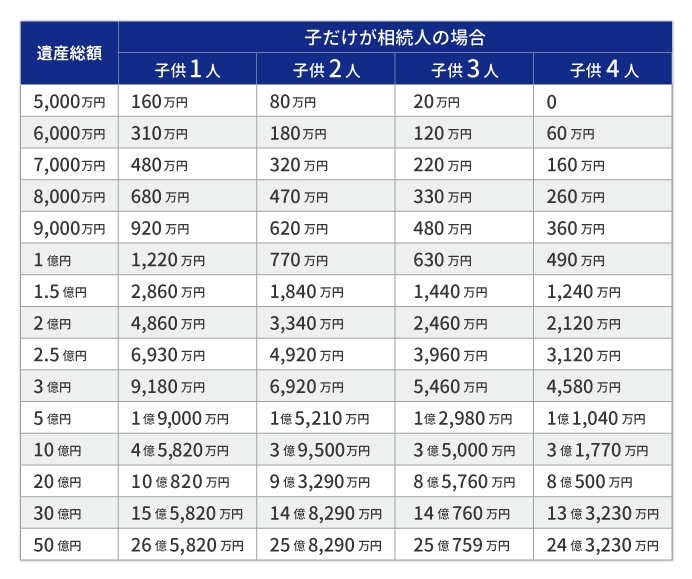

3-1.相続税早見表を参照する

相続税早見表では、遺産総額と相続人の数、家族構成から、相続人全員で納める相続税の総額を調べることができます。

速算表と名称は似ていますが、役割が異なるため混同しないようにしましょう。

相続税早見表は、「配偶者と子が相続人の場合」と「子だけが相続人の場合」の二種類があります。

相続人に配偶者が含まれる場合は、配偶者の税額軽減(相続税の配偶者控除)により相続税の総額は少なくなります。

(参考)相続税の配偶者控除とは?配偶者は1億6千万円相続しても無税になる?

3-2.シミュレーションソフトを利用する

相続税計算シミュレーションソフトでは、遺産総額や配偶者の遺産取得割合、法定相続人の人数などを入力するだけで相続税の総額が計算されます。相続税早見表に当てはまらない場合は、このシミュレーションソフトを使うとよいでしょう。

このシミュレーションソフトは、相続税専門の税理士法人チェスターが運用しています。

4.【参考】過去の相続税の速算表

現在の相続税の速算表は、平成27年1月1日以降の相続について適用されています。

平成26年以前は相続税の税率が異なっていたため、速算表も異なるものが使用されていました。

参考としてこの章では、平成26年以前と、平成14年以前の相続に適用されていた速算表をご紹介します。

過去の相続税の税率については、財務省ウェブサイトも参照してください。

(参考)財務省「相続税の改正に関する資料」

4-1.平成26年以前の相続税の速算表

平成26年以前(平成15年1月1日以降に適用)の相続税の税率は6段階に分かれていて、最高税率は50%でした。

2億円以下の部分については現在の税率と同じですが、2億円を超える部分の税率は異なっています。

相続税の速算表(平成15年~平成26年)

| 法定相続分に応ずる取得金額 (基礎控除控除後) | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 3億円以下 | 40% | 1,700万円 |

| 3億円超 | 50% | 4,700万円 |

4-2.平成14年以前の相続税の速算表

平成14年以前(平成6年1月1日以降に適用)の相続税の税率は9段階に分かれていました。

全体的に現在よりも税率が高く、最高税率は70%でした。

相続税の速算表(平成6年~平成14年)

| 法定相続分に応ずる取得金額 (基礎控除控除後) | 税率 | 控除額 |

|---|---|---|

| 800万円以下 | 10% | - |

| 1,600万円以下 | 15% | 40万円 |

| 3,000万円以下 | 20% | 120万円 |

| 5,000万円以下 | 25% | 270万円 |

| 1億円以下 | 30% | 520万円 |

| 2億円以下 | 40% | 1,520万円 |

| 4億円以下 | 50% | 3,520万円 |

| 20億円以下 | 60% | 7,520万円 |

| 20億円超 | 70% | 2億7,520万円 |

5.まとめ

速算表を使って相続税の税額を求めるときは、もとになる遺産の額として、基礎控除後の遺産を法定相続分で相続人ごとに分割した取得金額を使います。遺産総額や相続人が実際に相続した遺産の額などを使うのではないため注意しましょう。

相続税がいくらになるかの目安を簡単に知りたい場合は、相続税早見表やシミュレーションソフトを利用するとよいでしょう。

正確な税額を知りたい場合は、相続税に強い税理士に相談するのが確実です。

税理士法人チェスターは、年間3,000件の相続税申告実績を誇る、相続税専門の税理士法人です。既に相続が発生しているお客様の初回面談は無料になりますので、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編