口頭での生前贈与は可能-対処法や契約書作成について知りトラブルを回避しよう

口頭で生前贈与の約束が取り交わされた場合の対処方法は限られています。自分が置かれている状況を正確に把握し、証拠の提出や契約書の作成など、適切な対応をしましょう。

また、口約束で生前贈与をする場合にはトラブル発生の可能性を知っておくことが大切です。必要な対策を講じることで、失敗なく生前贈与を済ませましょう。

この記事の目次 [表示]

1.生前贈与の約束は口頭でおこなうこともできる-必ずしも無効にはならない

生前贈与契約は、口頭でも成立します。口頭での生前贈与は無効になると思われやすいのですが、実は、当事者の同意があれば口頭でも贈与契約は成立するとされています。(民法第522条第2項)。

その一方で、民法第550条では、口頭の場合、当事者のどちらかが一方的に契約を解除できるとも定められています。

第五百五十条 書面によらない贈与は、各当事者が解除をすることができる。ただし、履行の終わった部分については、この限りでない。

なお贈与契約の解除権は、当事者が亡くなると相続人に引き継がれます。たとえば、贈与をする前に財産を渡す側の人間が亡くなってしまったとしましょう。すると贈与契約が当事者の間で成立していても、相続人が贈与契約を解除すると意思表示すれば当初の契約は無効になります。

このように口頭での生前贈与は成立こそするものの、解除しやすくトラブルのもとにもなりやすいのです。贈与契約書がある場合は一方的な解除ができないため、できるだけ契約書を作っておきましょう。口頭の生前贈与の撤回については、以下の記事でも詳しく解説しています。

参考:「書面によらない贈与」は履行前に限りいつでも撤回が可能

2.口頭で生前贈与の約束をしたために贈与契約書がない場合の対処法-パターン別

口頭で生前贈与の約束をした場合、状況に応じて以下のとおり対応しましょう。

| パターン | 贈与契約書がない場合にすべきこと | |

|---|---|---|

| 贈与者の状況 | 贈与の状況 | |

| 死亡 | 生前に財産を受け取った | 贈与があった事実の証拠を生前贈与の証明に使う |

| 死亡 | まだ財産を受け取っていない | 相続人に対して履行を請求する |

| 存命 | 財産を受け取った | 贈与の確認書を作る |

| 存命 | まだ財産を受け取っていない | 贈与契約書を作る |

▲贈与契約書がない場合にすべきこと

贈与者の生死、贈与の状況によって取るべき行動は変わります。自身の状況に当てはめてご覧ください。

2-1.贈与者は死亡したが生前に財産を受け取った-財産の受け渡しの証拠があれば証明に

贈与者がすでに死亡しており、生前に財産を受け取っている場合は、贈与があった証拠を探しましょう。口頭での贈与は契約書がないため、実際に財産が贈与されることで成立します。つまり贈与を受けたことを証明するには、財産を受け取った証拠が必要になるのです。具体的には、以下のものが贈与の証明に活用できます。

贈与の証拠となるもの

- 贈与を受けたことがわかる通帳

- 贈与税の申告書

- 亡くなった人から渡された証書(通帳や定期証書)

- 受贈者が贈与された財産を管理していることがわかるもの など

こうした証拠がない場合には税務上、贈与だと認められず相続税が発生する可能性があります。

参考:相続開始前3年(7年)以内の贈与は相続税の対象になる!? 相続時加算される贈与とは?

2-2.まだ財産を受け取っていないが贈与者が死亡した-相続人に対して履行の請求

財産を受け取る前に贈与者が亡くなった場合、受贈者は相続人に履行を請求できます。贈与者が亡くなったあとも贈与契約は相続人に引き継がれるため、贈与契約を口頭で結んでいたとしても無効にはなりません。受贈者は相続人に対して贈与について説明し、贈与を受ける権利があります。

ただし贈与契約が口頭で結ばれていた場合、相続人は契約を一方的に解除できるため、請求したからといって確実に贈与を受けられるとは限りません。

特に贈与契約書がない場合は相続人に贈与契約があったと証明する手段がないため、受贈者の立場は弱くなります。贈与者が生前に贈与の意志があったとわかる手紙やメールといった証拠を集め、相続人を説得することになるでしょう。

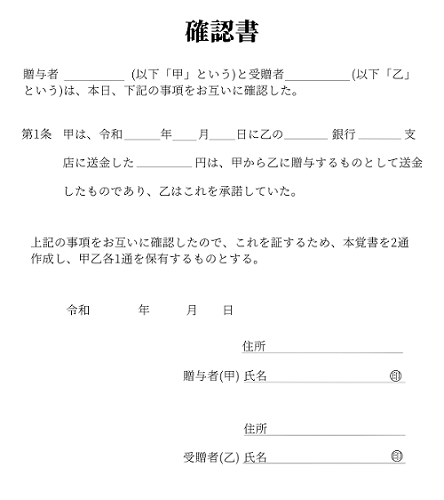

2-3.贈与者が存命中かつ財産を受け取ったケース-贈与の確認書を作る

贈与者が存命で、すでに財産を受け取った場合は贈与の確認書を作りましょう。贈与の確認書とは、過去に受け取った財産について贈与であると示す書類です。以下のひな型を参考に作ると良いでしょう。

▲贈与の確認書サンプル

重要なのは、両者がどの取引について贈与として合意しているのかを示すことです。これまで複数の贈与があった場合は、すべての日付やどのようにして贈与されたのかを明記しておきましょう。

なおすでに贈与が済んでいるにも関わらず、贈与契約書をあとから作成してはいけません。日付をさかのぼって贈与契約書を作ったことが税務署に知られると、35〜40%の重加算税が課されるリスクがあります。悪質とみなされると最大で50%の重加算税が課せられます。

最悪の場合は脱税で逮捕される可能性もあるため、贈与契約書はこれから贈与する場合に限り作成しましょう。

2-4.贈与者存命中かつまだ財産を受け取っていないケース-契約書を作成

贈与者が存命中でまだ贈与を受けていない場合、まず贈与契約書を作成しましょう。贈与契約書があると、贈与者が亡くなったあとも相続人同士のトラブルを回避できる可能性が高くなります。

また、税務署から贈与の説明を求められたときにも証拠となるため安心です。契約書の書式については、のちほど詳しく解説します。

なお契約書を作成する前はお互いに贈与契約を解除できるため、内容を変更して契約し直すことも可能です。贈与契約書を作る際は慎重に内容を検討しましょう。

3.生前贈与で契約書を作成したほうがよい理由

生前贈与の契約書を作ることには、主に2つの理由があります。

生前贈与で契約書を作成したほうがよい理由

- 贈与を受けた人の利益を守るため

- 税務署や法務局に贈与があったことを証明するため

口頭で贈与契約をした場合、贈与前ならどちらか一方の意志で契約を解除できます。つまり口頭での贈与契約は、双方が相手の感情に依拠した不安定な立場に立たされているのです。

こうした不安要素を解消するためにも、正式な贈与契約書の作成は有効です。贈与者が真摯に履行する姿勢にもつながるでしょう。

3-1.贈与を受けた人の利益を守るため

贈与契約書を作ると、受贈者の利益を守れます。口頭での契約は贈与額や贈与そのものについて、贈与者と受贈者の間で「言った」「言っていない」の争いに発展する可能性があります。

こうしたトラブルを未然に防ぐためにも、契約書の作成は有効です。

また契約当事者が死亡した場合、相続人が契約当事者の地位を承継します。特に贈与者の相続人は贈与を認めることで自分の相続する財産が少なくなるため、贈与契約の存在を認めないケースが少なくありません。

こうした場合にも贈与契約書があれば贈与契約があったことを証明でき、受贈者の利益を守れます。

3-2.税務署や法務局に贈与があったことを証明するため

贈与契約書を作っておけば、税務署や法務局に対して生前贈与があったことを証明できます。特に税務署は脱税がないよう、本当に贈与として渡された財産なのか必要に応じて税務調査をおこないます。

契約書があっても、それがあとから日付をさかのぼって作られたものではないかといった詳しい調査をする場合もあります。贈与する前に正式な贈与契約書を作り、それに沿って贈与された証拠があれば、税務署に対しても説得力のある説明が可能です。

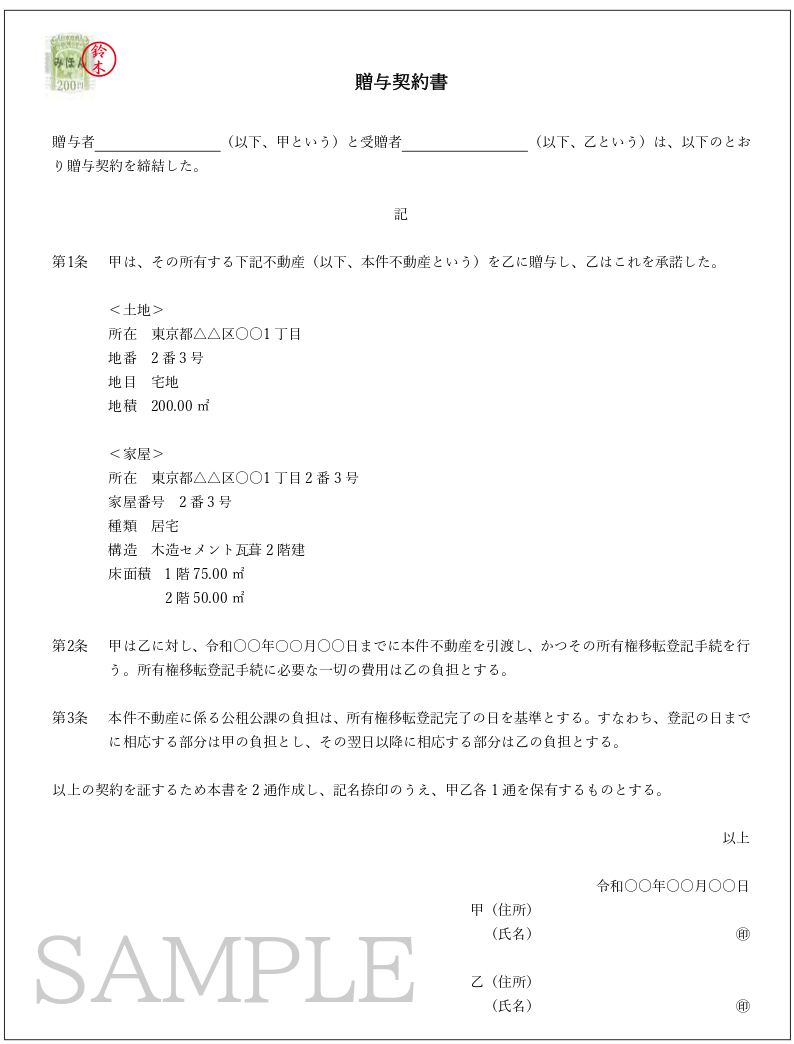

また不動産を贈与する際、名義変更の手続には贈与契約書が必要となります。名義変更しないままでは贈与したとみなされず、贈与者の死後に相続税の対象となる可能性があるため注意しましょう。

4.生前贈与トラブルを防ぐための贈与契約書の書き方

生前贈与の契約書には、適切な書き方があります。記しておくべき情報が抜けてたり、書き方が適切でなかったりすると適切な契約書として見なされない可能性があります。そのため正しい作り方を把握し、不備なく作成しましょう。

贈与契約書は2通作成し、1通ずつ贈与者と受贈者が保管します。またパソコンで作っても問題ありませんが、契約の同意を示す署名欄だけは直筆で記入しましょう。

税務調査で贈与契約書の有効性を判断する際、当事者の筆跡で署名されているかどうかは重要なポイントとなります。

贈与契約書の書き方は以下の記事でも詳しく解説しているため、あわせてぜひご覧ください。

参考:【ひな形付】贈与契約書とは?書き方や作成のメリット、注意点まで解説

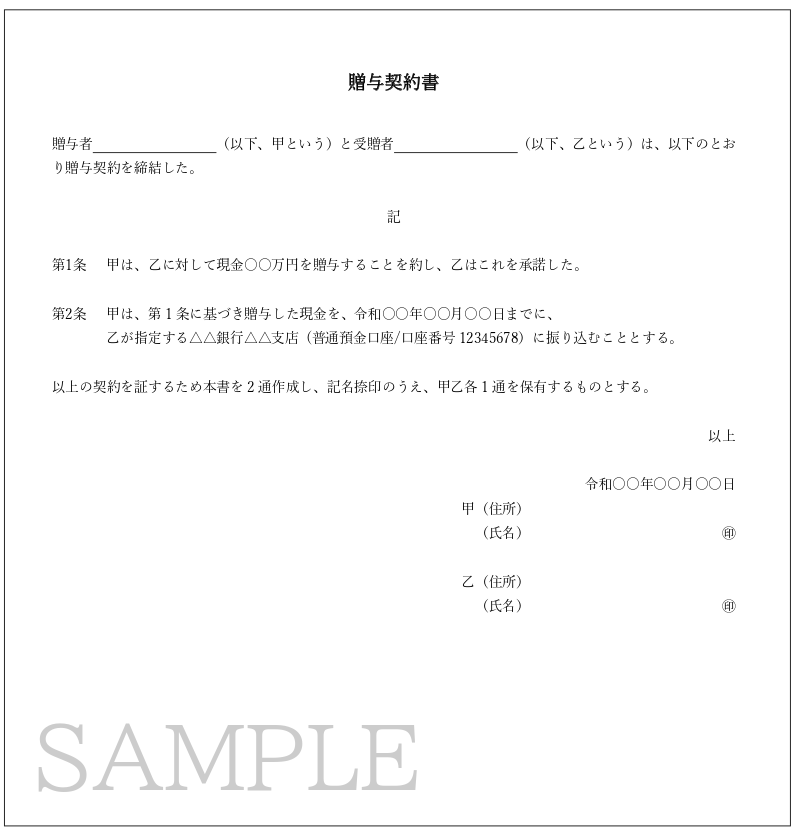

4-1.必要な記載事項と様式

現金をやり取りする場合、贈与契約書は以下の書式を参考に作成しましょう。

▲現金を贈与する際の贈与契約書

不動産を贈与する際は、以下の見本を参考にしてください。

▲不動産を贈与する際の贈与契約書

またどちらの贈与契約書でも、以下の内容は必ず記載しましょう。

贈与契約書に必要な記載事項

- いつ贈与するか

- 誰から誰に贈与するか

- 何を贈与するか

- 贈与する条件

- 贈与する方法

贈与契約書の書式は決まっていませんが、正式な契約書として成立させるためにも上記の内容を漏れなく記載しましょう。

4-2.代理人が代筆することも可能

贈与契約の当事者が、契約書に署名をすることが難しい場合、代理人が代筆するのも1つの方法です。受贈者が未成年者の場合はその親が代理人として認められており、その他は当事者が自由に代理人を決めることができます。

ただし代理人が契約書を代筆する場合、あとから本当に本人の同意があったのか疑われるかもしれません。特に贈与者が契約当時認知症になっていた場合は、正常な判断ができない状況と見なされ、契約が無効になることもあります。

贈与者に贈与の意志があったとしても、代筆者が疑われるケースはあります。こうしたトラブルを避けるためには、贈与者に署名でなく実印を押してもらい、印鑑証明書の添付をする方法が有効です。

参考:贈与契約書を代筆で-本人が自署できない場合に不備のない契約書を作成する方法

5.生前贈与するなら知っておくべき節税制度のこと

生前贈与を計画的におこなうと、相続税の節税につながります。ただし、生前贈与にも贈与税が発生する可能性があるため、税額を計算のうえどのように対策をするか検討しましょう。

また税金を払う際に、知っていると便利な制度がいくつかあります。ここからは節税対策に使える制度を見ていきましょう。

5-1.数年にわたった無税での贈与が認められる制度

生前贈与は1人に対して年間110万円以下であれば、贈与税がかかりません。たとえば550万円の財産を贈与するとしましょう。この場合一度に贈与するのではなく、5年に分けて110万円ずつ毎年贈与すれば、全額無税で贈与できるのです。この方法を、暦年贈与と呼びます。

ただし、「定期贈与」と複数回の贈与に連続性が認められると、贈与された財産の合計額から基礎控除110万円を差し引いた残りのすべてが贈与税の課税対象となる可能性があります。

定期贈与とは、一定期間、一定金額の財産を贈与することを決める贈与契約のことです。たとえば、「毎年100万円を10年間にわたって贈与する」という契約を結んだ場合、合計額の1,000万円から基礎控除110万円を引いた残りの890万円に贈与税がかかります。

そのため暦年贈与をする際は、以下の注意点をもとに、毎回の贈与が独立した取引であることを証明する必要があります。

暦年贈与の注意点

- 贈与の都度契約書を作る

- 同じ金額を同じ人に何度も贈与しない

- 同じ日付で何度も贈与しない

暦年贈与については次の記事を参考にしてください。

参考:暦年贈与とは?廃止は見送りに。活用方法と注意点、7つの対策を解説

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

5-2.現金の手渡しでは節税制度を利用できない危険性がある

現金を生前贈与する際は、手渡しでなく振込といった記録の残る方法を取りましょう。現金を手渡すと、毎年の贈与額が110万円以内であった証拠が残りません。贈与契約書上は毎年110万円以内の贈与だとしても、実際にはまとまった現金を一括で渡していたのではないかと税務署から疑われる可能性があります。

たとえば100万円を10年間にわたり手渡しで贈与した場合、1,000万円を一括で贈与されたのではないかと疑われても証拠がありません。結果的に1,000万円が贈与税の課税対象となることも考えられます。

このように計画的な贈与が水の泡になってしまう可能性があるため、現金の手渡しは避けましょう。

5-3.親から子への生前贈与が2500万円まで課税されない制度がある

以下の条件に当てはまる場合は、2,500万円まで課税されない「相続時精算課税制度」を適用できます。

贈与者は贈与をした年の1月1日において60歳以上の父母または祖父母など、受贈者は贈与を受けた年の1月1日において18歳(注)以上の者のうち、贈与者の直系卑属(子や孫など)である推定相続人または孫とされています。 (中略)

(注) 「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

2,500万円までの贈与に期限はなく、数年に分けて生前贈与することも可能です。相続時精算課税制度を利用する際は、贈与した翌年の2月1日から3月15日の間に指定の書式で申告書を提出しましょう。

なお相続時精算課税制度を利用して生前贈与した財産は、贈与者が死亡したときに相続税の課税対象になります。また、一度相続時精算課税制度を適用したあとは、先に紹介した110万円まで課税されない制度(基礎控除)は併用できません。年間110万円以内の贈与でも課税対象となるため注意しましょう。

一方、2024年からは相続時精算課税制度でも年間110万円の基礎控除が設けられました。年間110万円以内の贈与は贈与税の課税対象にならず、贈与者が死亡したときの相続税の課税対象にもなりません。

相続時精算課税制度については次の記事を参考にしてください。

参考:相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

6.生前贈与をする際に注意すべきこと

生前贈与する際は、以下のポイントに注意しましょう。

生前贈与をする際に注意すべきこと

- 多額の生前贈与は相続人からのクレームの対象になる可能性がある

- 3年以内に贈与者が亡くなると相続税の課税対象になる(2027年以降は変更あり)

口頭でなく正式な贈与契約書を作成した場合も、上記の注意点は把握しておくべきです。生前贈与はあらゆるトラブルを招く可能性があるため、慎重におこないましょう。

6-1.多額の生前贈与は相続人からのクレームの対象になる可能性がある

多額の生前贈与は、受贈者以外の相続人からクレームの対象になる可能性があります。

たとえば多額の財産を特定の相続人に生前贈与したと仮定しましょう。のちに贈与者が死亡したときに、生前贈与を考慮せず相続人どうし均等に遺産分割しようとすると、生前贈与の受贈者だけが得をすることになります。受贈者以外の相続人にとっては不公平であるため、トラブルの原因になります。

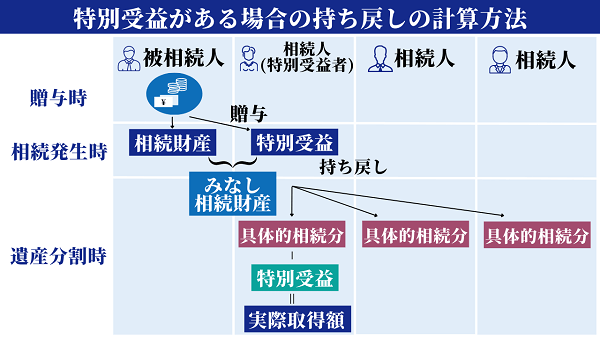

そのため民法では、特定の相続人に対する生前贈与があったときにそれを「特別受益」として、遺産分割の際に相続財産に持ち戻すことを定めています(民法第903条)。

▲特別受益がある場合の持ち戻し計算方法

持ち戻し計算をした場合、生前贈与を受けた受贈者はその分だけ、相続時に受け取る財産が少なくなる計算です。

また、相続人には最低限の財産を受け取る権利(遺留分)があります。受贈者以外の相続人は、生前贈与により自分の相続財産が減り遺留分を侵害された場合に、「遺留分侵害額請求」を起こすことができます(民法第1046条第1項)。

遺留分侵害額請求は財産を多く受け取った人から金銭により財産を取り戻す手続きですが、当事者同士で行うためトラブルの原因になります。

このように、生前贈与をおこなう際は、相続に及ぼす影響についても考えておく必要があります。

特別受益については次の記事を参考にしてください。

参考:特別受益とは~特別受益の持ち戻しや具体的な計算例を解説

遺留分侵害額請求については次の記事を参考にしてください。

参考:遺留分侵害額請求とは?調停や訴訟の手続きの流れ・時効・弁護士費用を解説

6-2.3年以内に贈与者が亡くなると相続税の課税対象になる

生前贈与から3年以内に贈与者が亡くなった場合、贈与した財産は相続税の課税対象です。この仕組みは「生前贈与加算」と呼ばれるもので、相続税から逃れるためにおこなう贈与を防止する目的があります。

たとえば2022年3月1日に贈与者が亡くなった場合、2019年3月1日以降におこなわれた相続人に対する生前贈与は、贈与とはみなされず、相続財産に含まれて相続税の課税対象になります。

ただし、過去の贈与で贈与税を払った場合は、支払いが重複しないように納めた税額を相続税から控除できます。

なお、2024年以降に贈与される財産については、以下のとおり生前贈与加算の対象になる期間が順次延長されます。

- 2027年1月2日以降に贈与者が亡くなった場合:2024年1月1日以降に贈与された財産が生前贈与加算の対象

- 2031年1月1日以降に贈与者が亡くなった場合:生前贈与から7年以内に贈与者が亡くなった場合の贈与財産が生前贈与加算の対象

参考:相続開始前3年(7年)以内の贈与は相続税の対象になる!? 相続時加算される贈与とは?

7.口頭による生前贈与トラブル解決や複雑な契約書作成は相続の専門家に相談

口頭でも生前贈与は成立するものの、契約としては不安定です。贈与者が亡くなったあとに相続人間のトラブルのもとにもなりかねないため、できるだけ贈与契約書を作りましょう。贈与契約書の作成に不安のある人は、ぜひ司法書士法人チェスターへご相談ください。

また、贈与税や相続税のことでお悩みの場合は、税理士法人チェスターへご相談ください。実績豊富な税理士が節税対策についてのご相談に対応いたします。すでに相続人同士でトラブルが起きてしまった場合は、法律事務所へご相談ください。第三者が入ることで、家族間の相続トラブルもスムーズに解決できます。

このように、チェスターグループであれば、さまざまな角度から相続の疑問や不安を解決可能です。まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編