◆妻が死亡したときの遺族年金の金額は?|税金の疑問も解決

妻が死亡した場合に受給できる遺族年金には、遺族基礎年金と遺族厚生年金の2種類があり、遺族基礎年金の金額は高校生までの子の人数をもとに決まり、遺族厚生年金の金額は会社員として働いていたときの給与や賞与の金額と厚生年金保険料を支払った期間によって決まります。

しかし、同じくらいの年収で支払う厚生年金保険料に差がない場合であっても、遺族年金についてはどちらが先に亡くなるかでもらえる期間や金額に大きな差があります。遺族年金を受けとれる条件や金額を知っておくことは、将来のライフプランを考えるうえでも重要です。

この記事の目次 [表示]

1.妻が死亡した後にもらえる遺族年金は2種類ある

妻が死亡した場合にもらえる遺族年金には、遺族基礎年金と遺族厚生年金の2種類があり、納付状況や年齢など、条件によって受給金額が異なります。

遺族年金とは、国民年金または厚生年金の被保険者であった人が死亡したときに、その死亡した人によって生計を維持していた遺族が受給できる年金です。

つまり、一家を支えていた人が死亡した場合に遺族年金の受給権が発生するため、共働きの夫婦の妻が死亡した場合には、夫は要件を満たせば遺族年金を受給できます。

1-1.遺族基礎年金-国民年金に加入している妻が死亡したとき

国民年金の被保険者等であった人が、受給の要件を満たしている場合、死亡した人によって生計を維持していた「子のある配偶者」または「子」が、遺族基礎年金を受給できます。

子がいない夫婦は、遺族基礎年金の受給権がありません。

遺族基礎年金を受給するには、死亡した人について以下のいずれかに該当している必要があります。

遺族基礎年金が受給できる要件

- 国民年金の被保険者

- 国民年金の被保険者であった60歳以上65歳未満で、日本国内に住所を有していた人

- 老齢基礎年金を受給できる人(受給資格期間が25年以上の場合に限る)

- 受給資格期間が25年以上である人

4つの要件のうち、上2つは保険料の納付要件が必要です。

保険料の納付要件とは、以下の2つの条件いずれかを満たしていることを意味します。

| 3分の2以上の期間納付または免除 (原則) | 死亡日の前日において、死亡日の属する月の前々月までに国民年金の被保険者期間があり、当該被保険者期間のうち、3分の2以上の期間、納付済か免除されていた人。 |

|---|---|

| 直近1年間に未納がない (特例) | 死亡日の前日において、死亡日の属する月の前々月までの直近の1年間に保険料の未納がない人。 死亡日が令和8年3月31日以前。 |

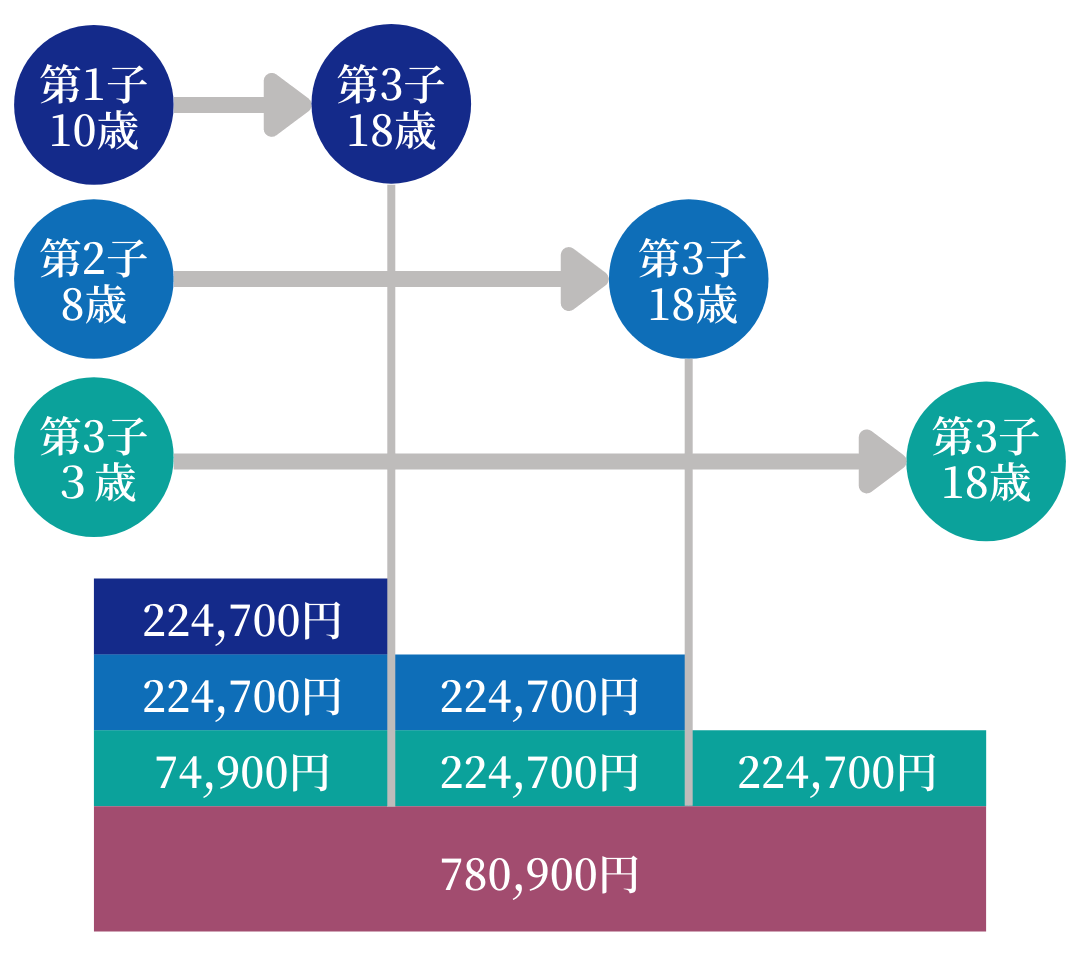

▲遺族基礎年金は、子の人数によって受給金額が異なる

遺族年金には子の加算制度があり、上記図のとおり受給要件を満たした妻が死亡し、死亡時に子が3人(10歳・8歳・3歳)いた場合の夫は、第3子が18歳になるまで、一律金額と加算制度に応じた遺族基礎年金を受給できます。

1-2.遺族厚生年金-厚生年金に加入している妻が死亡したとき

厚生年金の被保険者等であった人が、受給の要件を満たしている場合、死亡した人によって生計を維持していた「配偶者」、「子」、「孫」または「父母、祖父母」が遺族厚生年金を受給できます。

遺族厚生年金を受給するには、死亡した人について以下のいずれかに該当している必要があります。

遺族厚生年金が受給できる要件

- 厚生年金保険の被保険者である間に死亡したとき

- 厚生年金保険の被保険者である間に病気やけがが原因で、初診日から5年以内に死亡したとき

- 障害厚生年金1級または2級を受給できる人が死亡したとき

3つの要件のうち、上2つは保険料の納付要件が必要です。

納付要件は遺族基礎年金と同様となっています。

▲遺族基礎年金の要件を満たす場合、遺族厚生年金は同時に受給できる

2.遺族年金でもらえる金額の計算方法

遺族基礎年金の場合は子の人数により受給金額が決定し、遺族厚生年金の場合は保険料の支払額と支払期間により金額が決定します。また、遺族厚生年金の場合は収入制限があり、遺族年金が受給できない場合もあるため、注意が必要です。

要件や期間を確認し、遺族年金でもらえる金額を計算します。

2-1.遺族基礎年金-子の人数により金額が決定

遺族基礎年金は一律金額と、子の人数に応じて加算される金額により決定します。子のある配偶者が受け取る場合と子が受け取る場合、それぞれの金額は下記のとおりです(令和3年4月から)。

子のある配偶者が受ける場合、一律金額78万900円+子の加算額

| 子の加算額 | 遺族年金の合計額 | |

|---|---|---|

| 子が1人 | 22万4700円 | 100万5600円 |

| 子が2人 | 22万4700円×2 | 123万300円 |

| 子が3人 | 22万4700円×2+7万4900円 | 130万5200円 |

子が受ける場合、一律金額78万900円+子の加算額

| 子の加算額 | 遺族年金の合計額 | |

|---|---|---|

| 子が1人 | なし | 78万900円 |

| 子が2人 | 22万4700円 | 100万5600円 |

| 子が3人 | 22万4700円+7万4900円 | 108万500円 |

参考:遺族基礎年金(受給要件・支給開始時期・計算方法)|日本年金機構

2-1-1.受給条件-高校卒業前までまたは20歳未満の障害者の子がいる

遺族基礎年金の受給条件である「子」の要件は以下のとおりです。

遺族基礎年金の受給要件である「子」の要件

- 18歳に到達した年度の末日(3月31日)を経過していない子

- 20歳未満の障害年金の障害等級1級または2級の子

- 婚姻していないこと

子がいても、18歳になった年度の3月31日を経過している高校を卒業した子、障害年金を受給している成人の子、結婚した子は遺族基礎年金の受給権がありません。

2-1-2.受給期間-亡くなった日の翌月から子が高校を卒業するまで

遺族基礎年金の受給期間は、死亡した日の翌月から子が18歳に到達した年度の末日までです。

子の18歳の誕生日が令和3年8月20日の場合、18歳の到達年度末は令和4年3月31日となるため、令和4年3月31日まで支給対象となります。

つまり、子が高校を卒業するまでは遺族基礎年金が支給されます。

遺族基礎年金は自動的に支給が開始されないため、住所地の市町村役場の窓口で請求が必要です。

2-1-3.条件を満たさず受給できない場合は死亡一時金がもらえることがある

死亡一時金とは、国民年金保険料を納めていた人が年金を受給する前に死亡した場合、その人と生計を同じくしていた遺族が受け取れる一時金のことをいいます。

死亡一時金と遺族基礎年金両方の受給はできません。

支給要件は以下のとおりです。

死亡一時金の受給要件

- 国民年金保険料を36月以上納めていた第1号被保険者

- 老齢基礎年金、障害基礎年金のいずれも受けないまま死亡した

厚生年金や共済年金に加入していた場合は受給権がありません。

死亡一時金の額は、保険料を納めた月数に応じて支給され、死亡一時金を受ける権利の時効は、死亡日の翌日から2年です。

2-2.遺族厚生年金-厚生年金保険料の支払額と支払期間により金額が決定

遺族厚生年金は、平均月収(平均標準報酬月額または平均標準報酬額)と支払い期間によって決まります。

年金額は原則、以下のAとBの合計額によって計算されます。

A 平成15年3月まで 平均標準報酬月額×7.125/1000×平成15年3月までの加入月数×3/4

B 平成15年4月以降 平均標準報酬額×5.481/1000×平成15年4月以降の加入月数×3/4

参考:遺族厚生年金(受給要件・支給開始時期・計算方法)|日本年金機構

平成15年3月までは平均標準報酬月額のみとされていましたが、平成15年4月以降は過去の標準報酬月額と賞与を合算した額とされたため、このような計算式となりました。

妻が厚生年金に25年(300日)加入し、賞与は月収の2月分を2回、2021年3月まで加入していたとすると、遺族厚生年金の年額は以下のとおりです。

| 平均標準報酬月額 (標準報酬月額) | 遺族厚生年金 | 計算式 |

|---|---|---|

| 25万円 (33万3333円) | 年額40万8191円 | A 25万円×7.125/1000×84月×3/4 B 33万3333×5.481/1000×216月×3/4 |

| 35万円 (46万6666円) | 年額57万1469円 | A 35万円×7.125/1000×84月×3/4 B 46万6666円×5.481/1000×216月×3/4 |

| 45万円 (60万円) | 年額73万4746円 | A 45万円×7.125/1000×84月×3/4 B 60万円×5.481/1000×216月×3/4 |

算定方法や発行時期により、月額が異なる場合がありますが、受給金額の基準の参考になります。

具体的な標準報酬月額を知りたい場合は、ねんきん定期便に記載されている金額を確認したり、年金事務所に確認したりするようにしてください。

参考:遺族年金はいつまで・いくらもらえる?支給条件などわかりやすく解説|税理士法人チェスター

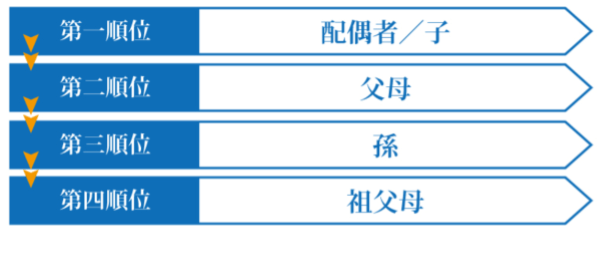

2-2-1.受給条件-夫が55歳以上でないともらえない

妻の死亡時に夫が55歳以上でない場合、遺族厚生年金を受給できません。

この要件を満たさない場合は、夫は遺族厚生年金の受給ができず、下位順位の人が受給権者となります。

▲遺族厚生年金の受給順位

受給の対象年齢は以下のとおりです。

| 第一順位 | 配偶者 | 夫は55歳以上・妻は年齢制限なし (妻が子のない30歳未満の場合、給付は5年間) |

|---|---|---|

| 子 | 18歳に到達した年度の末日を経過していない (障害年金の障害等級1・2級の子は20歳未満) | |

| 第二順位 | 父母 | 55歳以上 |

| 第三順位 | 孫 | 18歳に到達した年度の末日を経過していない (障害年金の障害等級1・2級の子は20歳未満) |

| 第四順位 | 祖父母 | 55歳以上 |

妻死亡時に夫が55歳未満で、18歳未満の子がいた場合、夫は遺族厚生年金の受給権はありません。子が遺族厚生年金の受給権者となります。

2-2-2.収入による制限-前の年の年収が850万円以内

遺族厚生年金には以下のとおり収入要件があります。

遺族厚生年金の収入要件

- 前年の収入が年額850万円未満

- 前年所得が年額655万5000円未満(収入ではなく、所得であることに注意)

- 一時的な所得があるときは、一時的な所得を除いた後、前年の収入が年額850万円未満または前年の所得が年額655万5000円未満であること

- 上から2つの要件を満たさないが、おおむね5年以内に収入が年額850万円未満または所得が年額655万5000円未満であること(定年退職等の事情)

遺族厚生年金を受給するためには、収入要件と「生計同一要件」を満たさなければなりません。

生計同一とは、「死亡者と生計を同じにしていた人」のことで、要件は以下のとおりです。

生計同一要件

- 死亡日に死亡者と住民票上同一世帯に属していたとき

- 死亡日に死亡者と住民票上世帯を別にしていたが、住所が住民票上同一であったとき

- 死亡日に死亡者の住所が住民票上異なっていたが、起居を共にし、かつ、消費生活上の家計を一つにしていたと認められるとき

遺族基礎年金においても、同様の収入制限、生計同一要件があります。

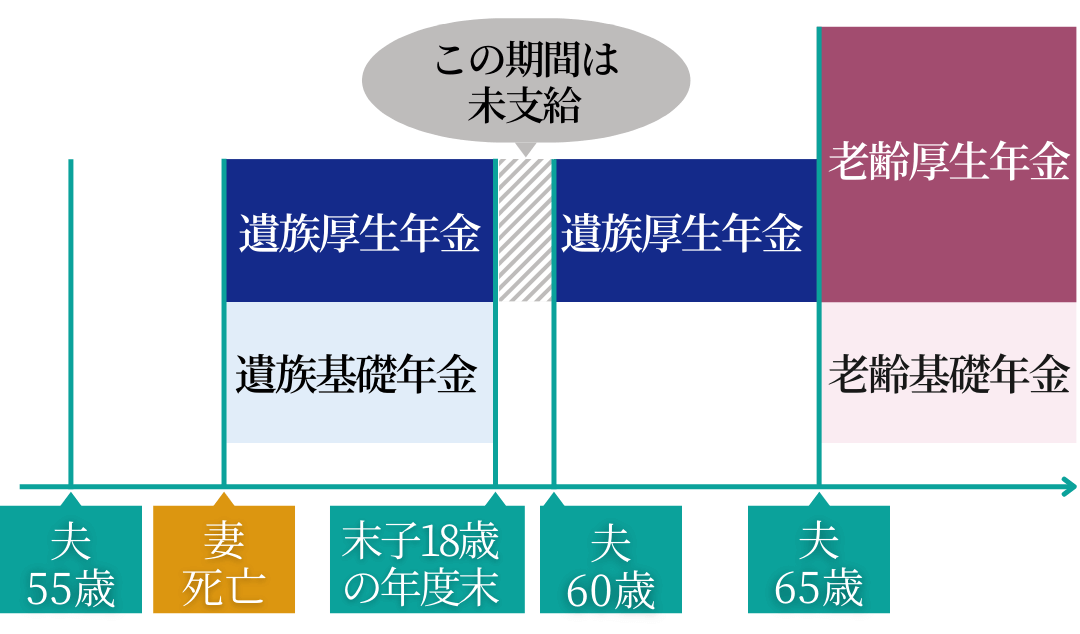

2-2-3.受給期間-通常は60歳からだが例外がある

妻の死亡時に夫が55歳以上であれば、60歳から遺族厚生年金が支給されます。ただし、遺族基礎年金を受給中の場合は、遺族厚生年金も併せて受給可能です。

妻の死亡時に夫が55歳以上で18歳未満の子がいる場合、子が18歳に到達した年度の末日まで遺族基礎年金と遺族厚生年金を受給できます。

遺族基礎年金の受給資格がなくなると一旦60歳まで未支給ですが、60歳になると65歳まで遺族厚生年金を受給できることになります。

3.遺族年金が振り込まれる時期

遺族年金は、2月、4月、6月、8月、10月、12月の偶数月の15日に支給されます。ただし、初めての受取りのときなどは、奇数月に支給される場合もあります。

年金額は受取月の前2月分であるため、2月は前年12月と、1月の2ヵ月分が支給されます。

請求から支給までは、役所によって異なりますが、審査に数月程度時間がかかることもあります。審査に時間がかかっても対象月以降の金額がまとめて振り込まれるため、役所からの書類を確認するようにしてください。

4.夫が死亡した場合と比べた時の給付金額の違い

夫が先に死亡した場合、妻は64歳まで夫の遺族厚生年金を受給し、65歳以降は夫の遺族厚生年金と自分の老齢基礎年金を受給できます(30歳未満で子がいない場合は5年間給付)。

子がいる妻は、子が18歳になるまでは遺族基礎年金と遺族厚生年金を受給できます。

40歳以上65歳未満で子がいない妻には、「中高齢寡婦加算」が適用され、40歳から65歳になるまでの間、58万5700円(年額)が加算されます。

子がいない妻は遺族基礎年金を受給できませんが、「遺族厚生年金と中高齢寡婦加算」を受給できます。

中高齢寡婦加算は子が18歳以上になった場合、遺族厚生年金と中高齢寡婦加算を受け取れます。つまり、子がいる妻は、「遺族基礎年金と遺族厚生年金」または「遺族厚生年金と中高齢寡婦加算」の年金を常に受給できるのです。

5.遺族年金以外にも死亡したときにもらえるお金がある

遺族年金以外にも、葬祭費の支給や、高額療養費や高額介護サービス費の払い戻しがあります。遺族年金対象でない場合でも支給されるため、受給漏れがないか、確認してみましょう。

5-1.葬祭費または埋葬費-葬儀を行った遺族に支払われる

国民健康保険では、被保険者が死亡した場合、葬儀費用の補助として葬祭費が支給されます。

健康保険(協会けんぽ)では、被保険者本人が死亡した場合、被保険者に生計を維持されていて埋葬を行った人に埋葬料、被保険者の家族である被扶養者が亡くなった場合、家族埋葬料が支給されます。

5-2.高額療養費の払い戻し-医療費が高額の場合

高額療養費とは、医療機関や薬局で支払った1月分の医療費の合計が、自己負担の上限額を超えた時に申請により払い戻される制度です。

高額療養費は、本来被相続人が受け取る財産であるため、相続税の課税対象である相続財産となります。

5-3.高額介護サービス費-介護保険を一定額以上利用していた場合

高額介護サービス費とは、介護サービスを利用し介護費用を支払った場合に、支払った1月分の利用者負担の合計が自己負担額を超えた場合に、申請により払い戻される制度です。

高額介護サービス費は、本来被相続人が受け取る財産であるため、相続税の課税対象の相続財産となります。

6.遺族年金にまつわる税金の疑問

遺族年金は非課税であり、所得税、相続税、住民税などの税金が課税されることはありません。

受給前に申請手続をしているため、受給後の申告は不要です。

6-1.遺族年金を受給したら確定申告が必要?-非課税により不要

遺族年金は非課税のため、確定申告は不要です。

子の加算制度や中高齢寡婦加算制度などがありますが、この加算金も非課税です。

また、死亡一時金も非課税のため、確定申告は不要です。

6-2.相続税の申告の対象となる?-対象とならない

遺族年金は、相続税の課税対象となりません。

遺族年金はその受給権者や支給規定が法律で個別に定められており、審査を通過した人のみが受給できるためです。また、受給者固有の権利であると解釈されているため、遺族年金は相続税の課税対象となりません。

相続税等の課税対象になる年金受給権もあるため注意が必要です。

参考:遺族年金に相続税はかかる?課税対象になる年金、ならない年金とは|税理士法人チェスター

6-3.公的制度の保険料や住民税は高くなる?-収入にカウントされず高くならない

遺族年金は個人住民税の課税対象ではありません。

介護保険料の「課税年金収入額」は、老齢年金や退職年金などの公的年金等の収入金額で決定されるため、遺族年金は保険料の計算に加算されません。

7.もらえる遺族年金の額を確認して今後のライフプランの設計の参考に

妻が先に死亡した場合、現在の制度では夫が死亡した場合に比べて遺族年金をもらうための条件が厳しく、もらえる金額が少なくなる可能性があります。共働き世帯は遺族年金の額を確認し、ライフプランを設計しましょう。

家族が亡くなった後は、遺族年金以外にも多岐にわたる手続が必要で、相続税の申告など期限の決まっている手続もあり、手間がかかるケースが多いです。

時間がかかって申請漏れで受給権が消滅したり、税金が加算されてしまったりしないように、計画的に手続を進めることが肝要です。

相続の手続や相続税の申告が心配な場合は、ぜひ一度税理士法人チェスターにお問い合わせください。

相続に強い専門税理士に任せることで申請漏れを回避し、安心して手続を進めることができます。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編