相続手続きの費用は3000円から!専門家への依頼の相場は?

相続手続にかかる費用は、自分で手続すると最低3000円から、専門家に代行を依頼した場合は10万円以上が目安です。

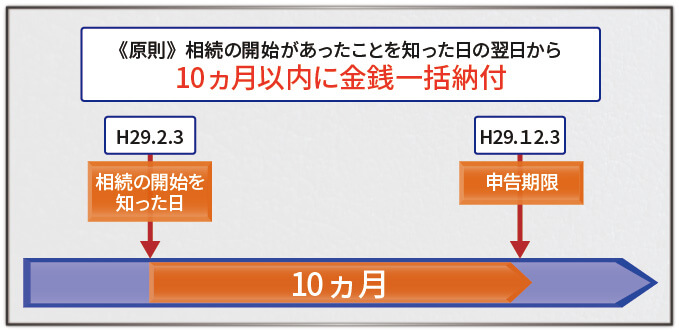

相続手続は財産の種類によって内容が異なり、財産の分割方法を決める場合は煩雑になる可能性があります。特に相続税は、相続があると知ってから10ヵ月以内に申告手続を終わらせる必要があるため、煩雑な手続は専門家に依頼したほうがスムーズです。

相続手続きをお手軽なパックで行政書士が対応します!詳しいサービスはこちら ››

本記事では、各種相続手続にかかる費用を、遺産の内訳や状況別に詳しく解説します。

この記事の目次 [表示]

1.相続手続きを専門家へ代行依頼した場合の費用相場は10万円以上

財産の名義変更など一連の相続手続をすべて専門家へ依頼した場合、最低でも10万〜20万円はかかると考えておきましょう。

一般的に、相続する財産の種類や数、相続人の人数で費用は大幅に異なります。場合によっては100万円を超えることも珍しくありません。「最低でも10万〜20万円」という金額はあくまで目安であるため、見積もりをもらってから正式に依頼するか検討しましょう。

また、どの専門家に依頼するかによって代行できる業務の範囲が異なります。例えば、司法書士は不動産登記の手続を代行できますが、弁護士のように遺産分割協議を依頼者の代理人として進めることはできません。このような業務範囲の違いによっても、費用体系は異なります。

専門家に依頼した際にかかる費用はのちほど解説しますが、費用を少しでも節約したいと考えている場合は自身での手続も検討しましょう。

2.相続手続きを自分でする場合の費用相場は最低3000円から

相続手続を自分でする場合の費用相場は、最低で約3000円からです。

特に相続財産が預貯金や有価証券、貴金属などの品物だけであれば、相続に必要な書類を取得する費用だけで済みます。相続手続に必要な書類とかかる費用は、以下のとおりです。

相続手続に必要な書類の取得費用

| 必要書類 | 費用相場 (窓口で取得した場合) |

|---|---|

| 被相続人・相続人全員の戸籍謄本 | 1通450円 |

| 被相続人の除籍謄本・改製原戸籍謄本 | 1通750円 |

| 被相続人・相続人の戸籍の附票 | 1通300~400円 |

| 相続人全員の印鑑登録証明書 | 1通300~400円 |

| 相続人の住民票 | 1通300~400円 |

| 被相続人の住民票除票 | 1通300~400円 |

| 不動産の登記事項証明書※ | 1通600円 |

| 固定資産評価証明書※ | 1通300~400円 |

| 合計 | 3300円~ |

※ 被相続人の財産に不動産がなければ不要です。

コンビニで取得できる証明書は、窓口費用よりもやや安くなります。

上記書類で原本の提出が必要となるのは、印鑑登録証明書のみです。他の書類は1通取得して手続ごとに原本を返却してもらうか、提出窓口が多い場合には法定相続情報一覧図の写しを利用すると、費用が抑えられます。

戸籍謄本や住民票は、相続人それぞれの情報が必要です。1枚の戸籍謄本や住民票に相続人全員の情報が記載されている場合は、1通の提出でも問題ありません。

不動産の登記事項証明書と固定資産評価証明書は、不動産の相続手続に必要な書類であり、相続財産に不動産がない場合は取得不要です。

2-1.戸籍謄本-1通450円

戸籍謄本は、役所の窓口で請求すると1通450円で取得できます。

戸籍謄本は相続人が誰か、また被相続人との関係を確認するための重要な書類です。最寄りの市区町村窓口で、相続人と被相続人の戸籍謄本を取得しましょう。

戸籍謄本の取得に必要なもの

- 身分証明書

- 手数料(1通450円)

なお、代理人が請求した場合や本人が交付請求書に直接署名していない場合などに、印鑑が必要となるケースもあります。

戸籍謄本など戸籍証明書類は最寄りの市区町村窓口で取得できますが、兄弟姉妹など傍系の親族については、その人の本籍地の市区町村窓口で取得する必要があります。

本籍地と離れたところに住んでいる場合や、なんらかの理由で直接書類を取りに行けない場合は、郵送での取得やコンビニ交付が便利です。郵送の場合は、本籍地のホームページから請求書をダウンロードして必要事項を記入し、手数料分の定額小為替と返信用封筒を同封して郵送しましょう。請求から戸籍謄本が届くまで、1週間〜10日ほどかかります。

コンビニ交付を利用する場合は、以下のサイトから本籍地がコンビニ交付に対応しているか確認してみてください。

参考:コンビニ交付が利用できる市区町村|地方公共団体情報システム機構

コンビニ交付にかかる費用は、自治体ごとにばらつきはありますが窓口より発行手数料が安くなります。

2-2.除籍謄本・改製原戸籍謄本-1通750円

除籍謄本・改製原戸籍謄本は1通750円です。除籍謄本とは、戸籍に記載されていた人が死亡や婚姻などの理由で除籍されて、戸籍から誰もいなくなったことを示す書類です。改製原戸籍謄本は、法改正により改製される前の古い様式の戸籍謄本です。いずれの書類も相続手続では、被相続人と相続人の関係を示す書類として利用します。

除籍謄本・改製原戸籍謄本は、最寄りの市区町村窓口または被相続人の本籍地の市区町村窓口で取得しましょう。戸籍謄本や戸籍の附票とあわせて取得すると手間がかかりません。本籍地が遠い場合は郵送請求を活用しましょう。被相続人が生前入っていた戸籍に存命の人がいない場合、コンビニ交付はできないため注意してください。

本籍地がわからない場合は、最後に住んでいた場所の市区町村窓口で住民票除票を取得し本籍地を確認しましょう。住民票除票も相続手続に必要な書類です。

2-3.戸籍の附票-1通300~400円

戸籍の附票は1通300~400円と、自治体によって異なります。附票は住民票と戸籍の情報を結びつけるための書類です。連絡が取れない相続人がいる場合には相続人の戸籍の附票が、不動産の相続をする場合などでは被相続人の戸籍の附票が必要となります。

戸籍の附票は本籍地の市区町村窓口で取得します。窓口だけでなく、郵送やコンビニ交付での取得も可能です。本籍地以外の最寄りの市区町村窓口では取得できないため注意しましょう。

2-4.印鑑登録証明書-1通300~400円

印鑑登録証明書は、1通300~400円と、自治体によって異なります。印鑑登録証明書は、自治体に登録した印鑑が本人のものであることを証明する書類です。遺産分割協議の合意や相続登記、相続税の申告などの場面で必要になります。

相続人の印鑑登録証明書は原本が求められます。相続財産が預貯金と不動産の場合は、それぞれの相続手続に1通ずつ必要になるため、発行枚数をよく確認するようにしましょう。

印鑑登録証明書は、相続人が印鑑登録をした市区町村窓口で発行できます。

印鑑登録証明書の取得に必要なもの

- 印鑑登録カードまたはマイナンバーカード

- 本人確認書類(マイナンバーカードがあれば別途持参は不要)

- 手数料(1通300~400円)

戸籍謄本などと同様にコンビニ交付が利用できますが、郵送請求はできません。

2-5.住民票-1通300~400円

住民票は1通300~400円と、自治体によって異なります。住民票は、住所や相続人と被相続人の居住関係などを示す書類であり、不動産や預貯金、株、車両などさまざまな財産を相続する際に必要となります。

住民票は住民登録している自治体だけでなく、他の市区町村窓口でも取得可能です。また、郵送やコンビニ交付でも取得できるほか、自治体によってはアプリ上でのオンライン申請にも対応しています。横浜市の例ですと、マイナンバーカードとマイナンバー対応のスマートフォン、クレジットカードがあれば、1通300円(郵送料別)で取得可能です。

2-6.住民票除票-1通300~400円

住民票除票は、1通300〜400円と自治体によって異なります。住民票除票とは、ある人が亡くなり住民票から外れたことを示す書類です。亡くなった人と不動産の登記名義人が一致するかの判断や相続放棄、未支給の年金請求などのシーンで利用します。

住民票除票は、亡くなった人が最後に住んでいた場所の市区町村窓口で請求できます。郵送での請求は可能ですが、コンビニ交付はできません。また除票を悪用されないよう、請求の際に誓約書が必要となる場合があります。

2-7.不動産の登記事項証明書-1通600円

相続財産に不動産(家または土地)がある場合は、不動産の登記事項証明書を取得しましょう。基本的には600円で取得できますが、50ページを超える場合は登記手数料が加算されます。追加手数料の詳細は法務省の公式サイトで確認可能です。

登記事項証明書の請求は、不動産のある地域を管轄する法務局でおこないます。請求の際は不動産の正しい地番や家屋番号が必要になるため、登記済証(権利証)や納税通知書を持参すると間違いがなくスムーズに取得できます。法務局に直接行けない場合は、郵送やオンライン請求を利用しましょう。

2-8.固定資産評価証明書-1通300~400円

固定資産評価証明書は1通300~400円です。固定資産評価証明書は、相続対象の不動産にどのくらい価値があるのかを証明する書類であり、相続税をはじめとする各種税金関係の手続に必要です。

取得するには、相続する不動産のある市区町村窓口で申請しましょう。相続人が申請する場合、以下を持参する必要があります。

相続人が固定資産評価証明書を取得する際の持ち物

- 不動産の所有者が亡くなったとわかる書類(除籍謄本や死亡証明書など)

- 不動産の所有者と申請者の関係がわかる戸籍謄本

- 身分証明書

- 手数料

固定資産評価証明書を取得する前に、戸籍謄本や除籍謄本などの書類はひととおり取得しておくことをおすすめします。

3.相続財産ごとにかかる手続費用

書類の取得費用以外にも、相続手続そのものに手数料がかかる場合があります。費用は相続する財産の種類によって異なるため、以下の表で確認していきましょう。

相続財産の種類別・相続の手続費用

| 相続財産の種類 | 相続手続にかかる費用 |

|---|---|

| 不動産 | 登録免許税 |

| 預貯金 | なし※ |

| 株や証券 | なし※ |

| 車両 | ・移転登録手数料 ・車庫証明取得費用 ・ナンバープレート代 ・名義変更代行料など |

| 貴金属や骨董品などの現物 | なし |

※金融機関により「預金残高証明書」が必要になる場合があります。

特に不動産と車両を相続する場合は、手続に諸費用が発生します。相続する財産が現金や預貯金、貴金属や骨董品、家具などの物的な財産のみであれば、一般的に費用は発生しません。

相続財産の種類が多く名義変更の手続が煩雑な場合は、法定相続情報証明制度の利用が便利です。法定相続情報証明制度の詳細は、以下の記事をご覧ください。

参考:法定相続情報一覧図の取得方法!必要書類・申出書の書き方を解説 | 税理士法人チェスター

3-1.不動産の相続-手続費用として登録免許税がかかる

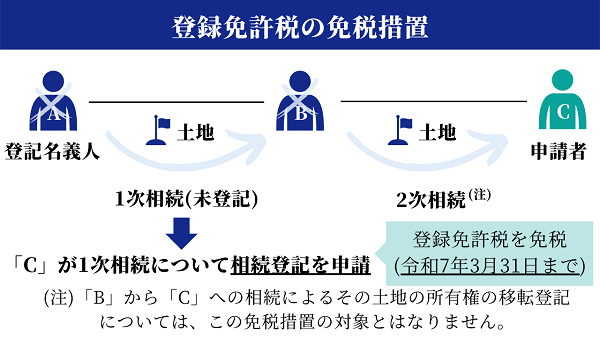

不動産を相続する場合、登録免許税がかかります。登録免許税は不動産の情報を更新するための「登記」にかかる税金です。一般的に固定資産税評価額に対して0.4%または2.0%の割合で発生しますが、以下の場合は例外的に免税となります。

《特例の概要》

相続(相続人に対する遺贈を含みます。以下同じです。)により土地の所有権を取得した個人が、その相続によるその土地の所有権の移転登記を受ける前に死亡した場合には、令和7年3月31日までに、その死亡した個人をその土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さないこととされています(租税特別措置法第84条の2の3第1項)。

引用:相続による土地の所有権の移転登記等に対する登録免許税の免税措置について|国税庁

▲登録免許税の免税措置

BがAから土地を相続したものの、登記が完了する前にBが亡くなってしまった場合、Bの相続人であるCが土地を相続します。このとき、Cの登録免許税は一部免除される特例です(令和7年3月31日まで)。また、以下の特例もあります。

《特例の概要》

個人が、令和7年3月31日までに、土地について所有権の保存登記(不動産登記法第2条第10号に規定する表題部所有者の相続人が受けるものに限ります。以下同じです。)又は相続による所有権の移転登記を受ける場合において、これらの登記に係る登録免許税の課税標準となる不動産の価額(注)が100万円以下であるときは、その土地の所有権の保存登記又はその土地の相続による所有権の移転登記については、登録免許税を課さないこととされています(租税特別措置法第84条の2の3第2項)。

引用:相続による土地の所有権の移転登記等に対する登録免許税の免税措置について|国税庁

相続した不動産の評価額が100万円以下の場合、登録免許税は免除となります(令和7年3月31日まで)。

3-1-1.登録免許税の計算方法

不動産の相続にかかる登録免許税率は、0.4%または2.0%のどちらかです。以下のとおり、相続の状況によって税率が異なります。

登録免許税の税率

| 相続の状況 | 税率 |

|---|---|

| ・生前から不動産の相続を約束されていた場合(死因贈与) ・法定相続人以外が不動産を取得した場合 | 2.0% |

| ・上記以外 | 0.4% |

例えば、被相続人がお世話になった人に、生前「私が死んだらこの家をあげるよ」と約束していた場合、死因贈与となり登録免許税は2.0%となります。仮に固定資産税評価額が1000万円の土地を相続した場合、登録免許税は以下のとおりです。

また2.0%の登録免許税が適用される場合、別途不動産取得税が発生します(包括遺贈の場合を除きます)。

上記に当てはまらない場合の登録免許税は、0.4%で計算されます。

不動産の相続にかかる登録免許税について、詳しくは以下の記事もご覧ください。

参考:相続登記に必要な登録免許税の計算方法・納付方法を解説|税理士法人チェスター

参考:No.7191 登録免許税の税額表|国税庁

3-2.預貯金の相続-銀行に払う手続費用は不要

亡くなった人の預貯金を相続する際、銀行での手続に手数料はかかりません。ただし場合によっては残高証明書を発行する必要があるため、金融機関で実費がかかるケースもあると考えておきましょう。手続では一度凍結された被相続人の口座の預金を、相続人の口座に振り込むか解約するかを選びます。

手続の際は以下の持ち物が必要となるため、あらかじめ準備しておきましょう。

預貯金の相続手続に必要なもの

- 金融機関指定の依頼書

- 遺産分割協議書・遺言書など

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 相続人代表者の実印

- 被相続人の戸籍謄本・除籍謄本

- 被相続人の預金通帳・キャッシュカード・印鑑

- ほかの相続人の同意書(代表者1人が手続する場合)

金融機関指定の依頼書以外は、相続人が用意して持参します。窓口では預貯金を相続する人、または相続人の代表者1人が手続しましょう。代表者が手続する場合、他の相続人の同意が確認できる同意書が必要な場合があります。また、相続がある事実や被相続人との関係がわかるよう、遺言書や戸籍謄本も忘れずに持参しましょう。

なお、遺言書や遺産分割協議書がない場合でも手続可能です。詳しくは以下の記事をご覧ください。

参考:相続で預金を引き出す手続きを解説(相続関係届出書など)|税理士法人チェスター

3-3.株や証券の相続-証券会社に払う手続費用は不要

株や証券を相続する場合、相続手続に手数料はかかりません。ただし残高証明書を発行する必要があるため、金融機関により実費はかかります。手続する際は、金融機関や証券会社の窓口へ以下の持ち物を持参しましょう。

株や証券の相続手続に必要なもの

- 遺産分割協議書または遺言書

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 株や証券を相続する相続人全員の実印

- 被相続人の戸籍謄本・除籍謄本

- 被相続人の所有株式数証明書・株式異動証明書など

実印は、株や証券を相続する人の分だけで問題ありません。被相続人が持っていた株式や証券を証明できる書類が残っていれば、それも持参しましょう。

株式や証券は、相続のタイミングや評価方法によって税金が異なります。株式や証券を相続する際のポイントは、以下の記事もあわせてご覧ください。

参考:株式を相続する場合のポイントや相続税評価の方法を税理士が解説|相続税のチェスター

3-4.車両の相続-手続費用として車庫証明取得費用等がかかる

車両を相続する場合、手続には以下の費用がかかります。

車両の相続手続にかかる費用

| 手続の種類 | 費用 |

|---|---|

| 移転登録手数料 | 500円 |

| 車庫証明取得費用 | 2500〜2900円 ※地域により異なる |

| ナンバープレート代 | 1500円前後 ※地域により異なる。ナンバー変更がない場合は不要 |

| 名義変更代行料 | 5000円前後 ※自分で手続する場合は不要 |

車庫証明取得費用と移転登録手数料は必ずかかるため、最低でも3000円からと考えておきましょう。

なお車両の名義変更は、手続する運輸局によって必要書類や流れが異なります。事前に運輸局のホームページで必要書類や手続の流れを確認しましょう。

以下の記事では、車の相続に関して詳しく解説しているため、あわせてご覧ください。

参考:車の相続に必要な手続きと相続税評価の方法を相続税専門税理士が解説|税理士法人チェスター

3-4-1.廃車にする場合は0~数万円の手続費用がかかる

車を相続せず廃車にする場合は、引き取りを依頼する業者によって手続費用が異なります。例えば、相続人の戸籍謄本や印鑑登録証明書などの書類さえ提出すれば、車両を無料で引き取る業者も複数あります。

一方、車両が壊れて動かずレッカー車を必要とする場合には、数万円の運搬料がかかるケースもあります。廃車にする場合は、複数の業者から見積もりを取得し比較検討しましょう。

3-5.貴金属や骨董品などの相続-手続費用は不要

貴金属や骨董品など価値のある品物を相続する場合、費用はかかりません。こうした品物の相続は特定の窓口で手続する必要もなく、自動的に相続人のものになります。相続後に売却して現金化するかどうかも相続人の自由です。

ただし、被相続人が何かの会員として優待やサービスを受けていた場合、所定の名義変更手続が必要なケースがあります。また、こうした変更手続にはサービスによって手数料がかかるケースもあると把握しておきましょう。

4.財産の分け方を決めるための手続費用

財産の分け方については、法定相続分どおりに相続するか、遺言書や遺産分割協議書で財産の配分を明確にするか、2つの選択肢があります。

財産の分け方を決める書類の作成費用

| 書類の種類 | 費用 |

|---|---|

| 自筆証書遺言 | なし |

| 公正証書遺言 | 数万円 |

| 遺産分割協議書 | なし |

被相続人が生きている場合は、自筆証書遺言または公正証書遺言を残しておいてもらうと安心です。自筆証書遺言とは被相続人が自筆するもので、公正証書遺言は公的な文書として遺言を残せる制度です。自筆証書遺言に比べ公正証書遺言は信頼性が高く、相続開始後に検認が不要などのメリットがあります。

また被相続人がすでに亡くなっており、遺言書が残されていない場合は、遺産分割協議を開き遺産分割協議書を作成しましょう。

4-1.自筆証書遺言-手続費用不要

自筆証書遺言は被相続人が自主的に作成する書類のため、作成に費用はかかりません。しかし、正しい書式で記載しないと無効となるおそれがあるため、作成の際は書き方に間違いがないよう注意しましょう。自筆証書遺言の書き方は、以下の記事で詳しく解説しています。

参考:遺言書の書き方完全ガイド-遺言書の形式と内容に関する注意点を解説|相続税のチェスター

4-2.公正証書遺言-数万円

公正証書遺言を作成する際、公証人による公証が必要となるため数万円の費用がかかります。一方、自筆証書遺言に比べて確実に実行される点が特長です。自筆証書遺言は、内容が曖昧であったり間違いがあったりすると無効になる可能性があります。また、他の相続人に改ざんされたり破棄されたりするおそれもあります。

その点、公正証書遺言は公証人により内容を公証するだけでなく、原本を役所で保管しておくため、こうした心配がありません。公証人に支払う手数料は公証人手数料令によって定められており、以下のとおりです。

公正証書の作成費用(基本手数料)

| 財産の価額 | 手数料 |

|---|---|

| 100万円以下 | 5000円 |

| 100万円を超え200万円以下 | 7000円 |

| 200万円を超え500万円以下 | 1万1000円 |

| 500万円を超え1000万円以下 | 1万7000円 |

| 1000万円を超え3000万円以下 | 2万3000円 |

| 3000万円を超え5000万円以下 | 2万9000円 |

| 5000万円を超え1億円以下 | 4万3000円 |

| 1億円を超え3億円以下 | 4万3000円に超過額5000万円までごとに1万3000円を加算した額 |

| 3億円を超え10億円以下 | 9万5000円に超過額5000万円までごとに1万1000円を加算した額 |

| 10億円を超える場合 | 24万9000円に超過額5000万円までごとに8000円を加算した額 |

引用:法律行為に関する証書作成の基本手数料|日本公証人連合会

上記の表は相続人ごとに適用し、各相続人に対する手数料の合計額が公正証書遺言作成の手数料となります。相続人ごとの財産の合計額が1億円以下の場合は、遺言加算として1万1000円が加算されます。

また、上記手数料に加え公証人に出張してもらう場合は、公証人手数料が50%加算されるほか、日当や交通費も必要となります。

4-3.遺産分割協議書-手続費用不要

遺産分割協議書は相続人が自主的に作成する書類のため、作成に費用はかかりません。ただし遺産分割協議書には相続人全員の押印が必要なため、相続人同士が離れて暮らしている場合は郵送代や封筒代などの諸費用がかかります。

相続人同士で協議がまとまらず弁護士に依頼する場合は、別途費用がかかるため注意しましょう。弁護士に相続手続を依頼した場合の費用はのちほど詳しく解説します。

5.相続手続きの期限と手続きから受け取りまでの期間

5-1.相続手続きの期限

相続手続きの期限は手続きの種類ごとに異なりますが、財産に関する手続きの期限は主に以下の3つです。

- 相続放棄の手続き:3ヵ月

- 相続税の申告・納付:10ヵ月

- 不動産の所有権移転登記(相続登記):3年

まず、相続があると知ってから3ヵ月以内に財産を相続するか相続放棄するかを決め、相続する場合は財産の分け方を決めます。

その後、自分に相続税が発生するのかを確認し、発生する場合は相続があると知ってから10ヵ月以内に申告・納付する必要があります。

▲相続税の申告・納付期限は相続があると知ってから10ヵ月以内

相続税の申告期限を過ぎたり申告書の内容が間違っていたりした場合、延滞税などの追徴金が課せられるため注意しましょう。正しい申告の仕方や必要書類は、以下の記事をご覧ください。

参考:相続税申告の書き方・必要書類・期限や流れ【初心者必見】|税理士法人チェスター

なお、相続税の申告の有無にかかわらず、不動産を相続した場合は、相続してから3年以内に所有権移転登記(相続登記)をしなければなりません。

その他、戸籍・社会保険等に関する手続きも含めた期限については、以下の記事をご覧ください。

参考:【相続手続き】いつまでに手続きが必要?流れと期限をまとめて一挙解説 ━保存版━

5-2.遺産相続手続から受け取りまでは10日~2週間

遺産相続手続から財産の受け取りまでにかかる期間は、10日~2週間です。この期間には、必要書類の取得や提出、銀行や法務局での手続などが含まれます。提出した書類が足りなかったり書類に不備があったりした場合は、財産の受け取りまで1ヵ月以上かかることも少なくありません。相続手続は早めに開始し、時間の余裕を持っておこないましょう。

6.いくらかかる?専門家に相続手続きを依頼した場合の各種費用

専門家に相続手続を依頼した場合、かかる費用の目安は以下のとおりです。

専門家に依頼した場合にかかる費用一覧

| 依頼先 | 費用 | 対応できる業務内容 |

|---|---|---|

| 弁護士 | 20万円~ |

|

| 司法書士 | 10万円~ |

|

| 税理士 | 遺産総額の0.5〜1.0% |

|

| 行政書士 | 10万円~ |

|

| 銀行・信託銀行 | 100万円~ |

|

専門家に依頼する内容を検討したうえで依頼先を選択しましょう。例えば、表のなかで「遺産整理受任者」として相続人の代理人になれるのは、弁護士と司法書士のみです。

業務の範囲と料金体系は事務所によって大きく差があるため、複数の事務所を比較検討しましょう。

6-1.弁護士に依頼した場合の手続費用相場-20万円~

弁護士に依頼した場合の手続費用相場は、20万円以上です。

弁護士に依頼した場合の手続費用相場

| 内訳 | 費用 |

|---|---|

| 相談料 | 無料~30分1万円 |

| 着手金 | 10万円~200万円 |

| 報酬金 | 相続財産の額により異なる |

| その他手数料・実費 | 書類取得分の費用や出張費など |

弁護士に依頼した場合、費用のなかで大きな割合を占めるのが着手金と報酬金です。着手金は依頼に着手した時点で支払う費用で、10万円~200万円の間で相続財産の額によって設定されるケースが大半です。

報酬金は、依頼内容を完了した際に発生する費用です。例えば、相続人の代理人を依頼した遺産分割協議が完了し、協議書を作成して遺産を分割し終えた時点で、弁護士事務所が定めた割合で報酬が発生します。

ただし、遺言書の作成や遺言書の執行のみの業務内容であれば、着手金10万円で依頼を受ける事務所もあります。このように、依頼したい業務の内容によって費用は大きく変わります。弁護士への依頼を検討する場合は、何を依頼するかよく検討したうえで見積もりをもらい、比較しましょう。

弁護士は、遺産分割協議を取りまとめる代理人や、遺産分割協議書の作成もおこなえるのが特徴です。相続人同士で意見が割れたり問題が起きたりした場合には、おすすめの依頼先です。

6-2.司法書士に依頼した場合の手続費用相場-10万円~

司法書士に依頼した場合の手続費用相場は10万円からです。司法書士は一般的に登記の専門家であるため、事務所によっては不動産の相続登記しか対応していない場合もあるため注意しましょう。この場合、手続費用は5~10万円が相場です。

一方、相続財産の調査や必要書類の作成代行など、遺産相続の業務をまとめて対応する司法書士事務所では、財産の額に応じて10万円以上の報酬体系を設けている場合が多いです。

6-3.税理士に依頼した場合の手続費用相場-遺産総額の0.5〜1.0%

税理士に依頼した場合、手続費用の相場は遺産総額の0.5~1.0%です。税理士に依頼できるのは、相続税の計算や申告の代行となります。遺産総額は大きくなるほど、財産の調査や計算も複雑になります。そのため、遺産総額に応じた報酬体系の税理士事務所が多いのです。

なお税理士の報酬は自由化されており、事務所によって大きく報酬体系が異なります。依頼する際は、費用が相場から大きくかけ離れていない事務所を探しましょう。

6-4.行政書士に依頼した場合の手続費用相場-10万円~

行政書士に依頼した場合の手続費用相場は10万円からです。ただし、行政書士は公的な書類を作成する専門家であるため、相続手続を一括して依頼者の代理人としておこなうことはできません。

なかには不動産業の免許を持つ行政書士が、相続不動産の査定や売却まで対応できる場合もありますが、弁護士や司法書士に比べて対応業務は限定されると考えておきましょう。なお10万円は最低価格であり、相続額が大きくなるほど依頼費用も大きくなります。

6-5.銀行・信託銀行に依頼した場合の手続費用相場-100万円~

銀行や信託銀行に相続手続を依頼した場合の手続費用は、100万円以上が相場です。銀行や信託銀行は直接相続手続をおこなうのではなく、提携している弁護士や司法書士の紹介をおこないます。そのため、仲介手数料が含まれ費用が割高になる傾向があります。

銀行や信託銀行へ依頼すると信頼感がありますが、直接弁護士や司法書士に依頼したほうが、費用は抑えられるケースが多いです。

7.その他相続が発生したときにかかる費用

書類の取得費用や専門家への依頼費用以外にも、相続が発生すると以下の費用がかかります。

その他相続が発生したときにかかる費用

- 相続税

- 相続放棄の手数料

特に相続税は、財産の額が多ければ多いほど高額になります。相続する財産と額を正確に把握し、いくら支払う必要があるのか確認しておきましょう。

7-1.相続税-支払う必要があるか要確認

相続税は、故人の財産(金品や土地建物など)を相続した場合にかかります。ただし、相続税は財産を相続した際に必ずかかるわけではありません。相続税は財産が基礎控除額を超える場合に発生します。

▲相続税の申告が必要か判断する基準

参考:相続税申告の書き方・必要書類・期限や流れ【初心者必見】

相続税の基礎控除額の計算式は、以下のとおりです。

相続税の基礎控除額の計算式

3000万円+(600万円×法定相続人の人数)

例えば法定相続人が3人いる場合、基礎控除額は4800万円となります(3000万円+1800万円)。つまり相続財産は4800万円まで非課税になる計算です。相続財産が4800万円を超える場合は、相続財産の額に応じて所定の税率をかけて相続税を計算します。

また、さまざまな特例を利用して税額を軽減できる場合もあるため、詳しい相続税の計算方法は、以下の記事をご覧ください。

参考:相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!|税理士法人チェスター

また相続財産が多い場合や、株式や証券など評価の難しい財産がある場合は、自分で計算すると申告を間違えてしまうことがしばしばあります。申告内容を間違えると追徴金が発生する可能性があるため、税理士への依頼をおすすめします。

7-2.相続放棄する場合の費用-1人あたり3000~5000円

相続放棄は、相続財産に借金や債務が多い場合に有効な手段です。相続する権利を放棄し、故人の借金やローンの返済義務を負わずに済みます。

相続放棄する場合は家庭裁判所で手続する必要があり、3000〜5000円の費用がかかります。実際に家庭裁判所へ支払う手数料は1300円程度であり、残りの約2000円は提出する戸籍謄本や除籍謄本の取得に必要となる費用です。相続放棄の詳細は以下の記事をご覧ください。

参考:相続放棄にかかる費用の相場は?自分でする場合と弁護士・司法書士に頼む場合|税理士法人チェスター

8.相続手続きにかかる費用を知ったうえで専門家に代行依頼するか判断を

相続手続にはさまざまな費用がかかります。自分で手続すると費用を抑えられますが、手間がかかったり、手続を間違えてしまったりするリスクがあります。特に、財産の配分で相続人同士が揉めている場合は、法律事務所へご相談ください。第三者が入ることで、家族間の相続トラブルもスムーズに解決できます。

また不動産の相続がある場合は、司法書士法人チェスターへお問い合わせください。複雑な不動産の相続も実績豊富な司法書士がサポートいたします。

また、相続税に関するお悩みがある人は相続税のチェスターへご相談ください。相続問題に特化した税理士が、さまざまな疑問にお答えします。

このようにチェスターグループであれば、相続の疑問や不安をさまざまな形で解決可能です。まずはお気軽にお問い合わせください。

相続手続きの戸籍取得などを行政書士法人チェスターへ相談する››

≫≫ 相続手続専門の司法書士法人チェスターへ相談する

≫≫ 相続税専門の相続税のチェスターへ相談する

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編