相続放棄した場合の相続税の計算方法│基礎控除・生命保険の非課税枠も解説

相続の場面で相続放棄した人がいる場合、相続税の基礎控除額・生命保険金・死亡退職金の非課税枠に影響はあるのでしょうか?

相続税法では「相続放棄はなかったものとして、法定相続人を数える」旨の記載があります。相続放棄者も法定相続人の数に含め計算しますが、相続分が変化しますので相続税の額に影響を及ぼします。

本記事では相続放棄と相続税の基礎控除額・非課税枠、相続放棄がある場合・ない場合の相続税計算シミュレーションをお伝えしていきます。

この記事の目次 [表示]

1.相続放棄があっても相続税の基礎控除額に影響はない

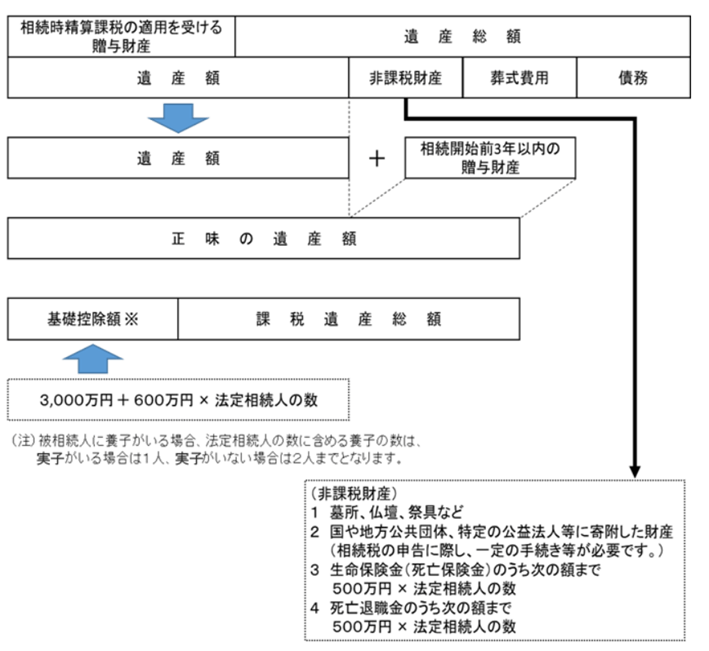

相続税は、相続財産の合計額から基礎控除額や債務・葬式費用などを差し引き計算します。

基礎控除額は以下の式で計算します。

例えば法定相続人の数が3人の場合、3,000万円+(3人×600万円)=4,800万円が基礎控除額です。

相続財産の合計額が基礎控除額を超えない場合、相続税は課されません。

民法では相続放棄をした法定相続人は、民法では始めから「いなかった」とみなされます。

民法939条(相続の放棄の効力)

相続の放棄をした者は、その相続に関しては、初めから相続人とならなかったものとみなす

法定相続人が亡くなっている際に代わりに相続人となる「代襲相続」も、相続放棄をした者には発生しません。

一方で相続税法第15条2項に規定されている「法定相続人の数」では「相続の放棄があった場合には、その放棄がなかったものとした場合における相続人の数とする」と記されています。

よって、法定相続人が3人で1人が相続放棄した場合でも「相続放棄はなかったもの」として法定相続人は3人とカウントされます。

基礎控除額に変わりはありません。

1-1.生命保険金・死亡退職金の非課税枠には相続放棄をしても法定相続人に含まれる

生命保険金・死亡退職金は相続税の計算時に「非課税枠」があります。

相続放棄をした場合、非課税枠における「法定相続人」はどうなるのでしょうか?

相続放棄をしていない法定相続人が生命保険金を受け取る際に、非課税枠は「法定相続人の人数」に相続放棄をした人を含めて計算します。

受取人に指定されているのが相続放棄をした人でも、生命保険金は受取人固有の権利として受け取ることが可能です。

相続放棄をした人が受取人に指定されていないにもかかわらず保険金を受け取ると、相続を承認したとみなされ相続放棄が不可能になります。

死亡退職金は「相続財産に含まれない」とみなされる場合は受け取ることが可能です。相続財産に含まれる場合は保険金と同様に相続の放棄ができなくなってしまいます。

なお相続放棄をした人が生命保険金・死亡退職金を受け取る場合、非課税の適用はありません。

参考:No.4114 相続税の課税対象になる死亡保険金|国税庁

参考:No.4117 相続税の課税対象になる死亡退職金|国税庁

生命保険(司法保険金)にかかる税金については、下記の記事も参考にしてください。

参考:生命保険(死亡保険金)に相続税がかかるケースとは│計算方法も解説

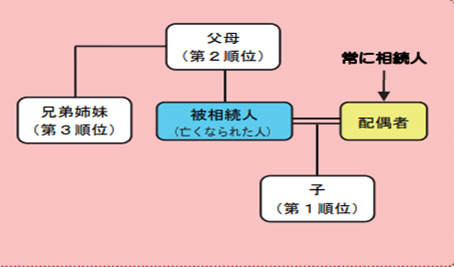

2.法定相続人とは?

そもそも法定相続人とは、誰を指すのでしょうか?

民法で規定されている相続人(法定相続人)について見ていきましょう。

| 被相続人との続柄 | 相続人の範囲 |

|---|---|

| 配偶者 | 常に相続人になる |

| 子ども | 第1順位 子どもが亡くなっている場合は、孫が代襲相続人になる |

| 父母 第1順位の人がいない時に相続人となる | 第2順位 父母が亡くなっている際には祖父母が相続人になる |

| 兄弟姉妹 第1順位の人も第2順位の人もいない時に相続人となる | 第3順位 兄弟姉妹が亡くなっている時には甥または姪が代襲相続人になる |

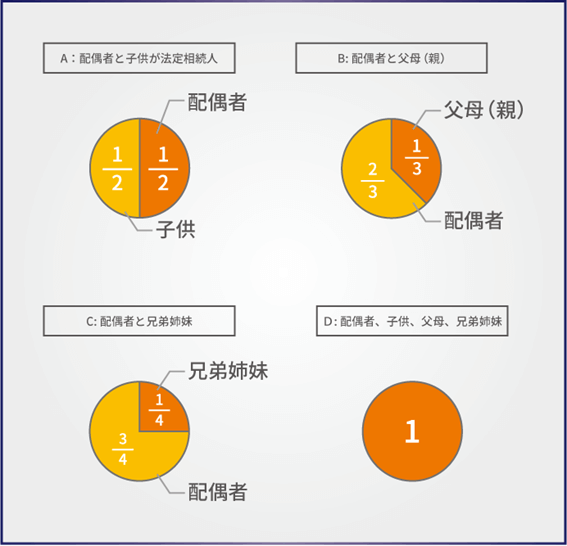

法定相続分は相続人の組み合わせによって異なります。

Aの配偶者と子どもが法定相続人の場合は2分の1ずつ、Bの配偶者と父母は配偶者が3分の2で父母が3分の1です。

C:配偶者と兄弟姉妹では配偶者が4分の3・兄弟姉妹は4分の1、Dの法定相続人が1人しか1人しかいないケースでは全て相続分です。

ちなみに法定相続分は相続人の間で遺産分割の合意ができなかった場合の遺産の取り分で、「必ず上記のとおりに相続しなければならない」という訳ではありません。

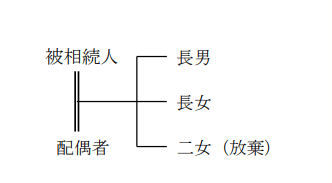

相続放棄をした人がいる場合、基礎控除額は変わりませんが法定相続分に変化が生じます。

上記の場合、二女が相続放棄をすることで、相続人の民法上の法定相続分は、配偶者が2分の1、長男と長女はそれぞれ4分の1となります。

| 配偶者 | 長男 | 長女 | 二女 | |

|---|---|---|---|---|

| 二女の放棄がない場合 | 1/2 | 1/6 | 1/6 | 1/6 |

| 二女の放棄がある場合 | 1/2 | 1/4 | 1/4 | 放棄 |

3.相続税の計算を相続放棄があるケース・ないケースでシミュレーション

以下の例で相続放棄があるケース・ないケースの相続税計算シミュレーションを行っていきます。

法定相続人:妻・長男・長女

法定相続分:妻1/2・長男1/4・長女1/4

実際の相続割合:妻1/3・長男1/3・長女1/3

基礎控除額:4,800万円(3,000万円+3人×600万円)

被相続人からの3年以内の贈与財産の価額:長男:1,500万円、長女1,500万円

<遺産について補足事項>

控除対象となる債務:なし

控除対象となる葬儀費用:300万円

生命保険金:2000万円 受取人:長女

死亡退職金:なし

長男・長女が納めた贈与税額:1人あたり合計145.5万円

3-1.相続放棄がない場合の相続税の計算方法

相続税の計算の流れは以下のとおりです。

まずは上記の「遺産額」を計算します。

相続時精算課税を選択し、申請している場合は最初に相続時精算課税の贈与財産の価額を遺産総額に足します。相続時精算課税については以下の記事をご覧ください。

相続時精算課税制度とは?必要書類・手続きなどをわかりやすく解説!

遺産総額―非課税財産-控除対象となる債務-控除対象となる葬儀費用

遺産額は、遺産総額から非課税財産と控除の対象になる債務・葬儀費用を差し引きます。

非課税財産には生命保険金・死亡退職金の非課税枠(500万円×法定相続人)も含まれます。

1億2,000万円―非課税財産(生命保険金の非課税枠1,500万円)―控除対象となる葬儀費用(300万円)=1億200万円

遺産額1億200万円に被相続人からの3年以内の贈与財産の価額を加え、「正味の遺産額」を計算します。

1億200円+被相続人からの3年以内の贈与財産の価額(合計3,000万円)=1億3,200万円

次に正味の遺産額から相続税の基礎控除額を差し引きます。

今回は「3,000万円+3人(法定相続人の数)×600万円=4,800万円」ですので、

1億3,300万円-4,800万円=8,400万円

8,400万円が相続税の課税対象額(課税遺産総額)です。

課税遺産総額を計算した後は、課税遺産総額を法定相続分に按分し各相続人の相続税額を計算し合計して「相続税の総額」を計算します。相続税の総額を実際の相続割合で按分した後に税額控除等を行い納めるべき相続税額が分かります。

8,400万円を法定相続分(妻1/2・長男1/4・長女1/4)で按分すると、妻は4,200万円、長男と長女はそれぞれ2,100万円ずつとなります。

相続税の税率

○ 相続税の速算表

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% – 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 2億円以下 40% 1,700万円 3億円以下 45% 2,700万円 6億円以下 50% 4,200万円 6億円超 55% 7,200万円

妻は4,200万円×20%―200万円=640万円

長男・長女は2,100万円×15%―50万円=265万円

1人あたり265万円ですので合計530万円です。妻の相続税額640万円を足して相続税額の合計は1,170万円です。

実際の相続割合は1人あたり1/3ですので、相続税額は全員390万円です。

妻は配偶者の税額軽減(1億6千万円または法定相続分相当額まで控除)により相続税を納める必要はありません。

長男・長女は生前贈与を1,500万円ずつ受けています。相続時の税額控除には「暦年課税方式の贈与税額控除」があり、贈与時に納めた贈与税額を相続税から控除することができます。長男・長女は合計145.5万円の贈与税を既に納めているため、

265万円-145.5万円=119.5万円

長男・長女は119.5万円が相続税の納税額です。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

相続放棄がない場合の相続税額

妻:なし

長男・長女:それぞれ119.5万円

3-2.相続放棄がある場合の相続税の計算方法

続いて相続放棄があった際の計算シミュレーションを行います。

長男が相続放棄をしたとして、課税遺産総額までの計算は同じですので省略します。

8,400万円の課税遺産総額を、妻と長女で1/2ずつ按分すると妻と長女がそれぞれ4,200万円ずつとなります。

1人あたりの相続税額は640万円です。実際に1/2ずつ相続したと仮定すると、妻は配偶者の税額軽減で相続税はかかりません。

長女は640万円―145.5万円=494.5万円

494.5万円の相続税を支払う結果となり、長男が相続放棄しなかったケースより375万円多く納めることになります。

ただし、遺産の取り分も増えます。

妻:なし

長男:放棄

長女:494.5万円

相続税のシミュレーションは、税理士法人チェスターの相続税計算シミュレーションツールで簡単に試算できます。

シミュレーションを見ると「妻が全て相続すれば相続税はかからないのでは?」とお考えの方もいらっしゃるかもしれません。しかし、妻が全て相続すると妻が亡くなった時の相続(二次相続)で納める相続税が高くなってしまうことが想定されます。

相続放棄がある場合、相続放棄を検討している方は税理士などの専門家に相談してみてはいかがでしょうか。

4.相続放棄を検討している方は税理士法人チェスターに相談を

相続放棄者がいる場合、基礎控除額や非課税枠に変わりはありません。しかし他の法定相続人の持ち分割合が変わり、相続税の計算にも影響を及ぼします。

相続放棄があるまたは検討している場合には、税理士法人チェスターへの相談をおすすめします。

税理士法人チェスターは年間3,000件以上の相続税申告実績があります。税務調査率は1%ですのでお客様からは「安心して任せられる」という声を頂いております。相続が発生しているお客様の初回面談は無料で行っておりますので、相続放棄を検討している場合はお早めにご相談下さい。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編