国外財産調書の提出義務は5000万円超!書き方・罰則を解説

国外財産調書制度は、富裕層に対して海外資産の内容を税務署に提出することを義務付ける制度です。海外に保有する資産に対しても適切に課税することが目的で、平成26年(2014年)1月から施行されています。

かつては、日本の税務当局が海外資産を把握することは難しかったため、海外に資産を移して課税を免れることもできました。国外財産調書制度の導入により、国内の納税者が海外で保有する資産について適正な課税が行わるようになったといえます。

令和元年(2019年)には国外財産調書制度にもとづく刑事告発が初めて行われるなど、海外資産に対する監視は強まっています。

この記事では、国外財産調書の提出が必要になる人はどのような人で、国外財産調書はどのように書けばよいかなど、国外財産調書制度の概要をご紹介します。

この記事の目次 [表示]

1.国外財産調書の提出が必要な人

国外財産調書制度は、一定以上の海外資産を保有する人に届け出を義務付ける制度です。 12月31日時点において海外で保有する資産の合計額が5,000万円を超える国内居住者は、翌年3月15日(※)までに税務署に「国外財産調書」を提出しなければなりません。

(※令和5年分以後の国外財産調書の提出は「翌年6月30日まで」となります。)

- 誰が:12月31日時点で海外資産の合計額が5,000万円を超える国内居住者(非永住者は除く)が

- いつまでに:翌年3月15日までに(令和5年分以後は翌年6月30日までに)

- どこへ:所轄税務署へ提出

税務署へ「財産債務調書(※)」を提出する場合も、海外資産の合計額が5,000万円を超えれば「国外財産調書」を提出しなければなりません。

※財産債務調書の提出が求められるのは、退職所得を除く所得の合計が2,000万円を超え、かつ財産が合計で3億円以上または有価証券等が合計で1億円以上ある場合です。

(令和5年分以後は、所得金額にかかわらず財産が合計で10億円以上ある場合も提出が必要になります。)

2.国外財産調書制度の対象になる国外財産とは

国外財産調書に記載するべき財産は、基本的には財産がどこにあるかをもとに判定します。国外にあると判定された財産は、国外財産調書に記載する対象になります。

国税庁は、財産の種類ごとに所在の判定基準を示しています。

| 財産の種類 | 所在の判定基準 |

|---|---|

| 動産、不動産、借地権等 | その動産、不動産の所在地 |

| 預貯金 | 預け入れた金融機関の営業所、事業所の所在地 |

| 保険金 | 保険会社の本店または主たる事務所の所在地 |

| 貸付金 | 債務者の住所または本店、主たる事務所の所在地 証券化された貸付金債権を金融機関に預けている場合は、その金融機関の営業所等の所在地 |

| 有価証券等(株式、社債等) | 有価証券等の発行法人の本店または主たる事務所の所在地 金融機関に預けている場合は、その金融機関の営業所等の所在地 |

| 暗号資産(仮想通貨) | 保有している人の住所(取引所の所在地ではない) |

財産の所在の判定基準についてより詳しい内容は、下記の国税庁の資料を参照してください。 国税庁 国外財産調書の提出制度(FAQ)(PDFファイルが開きます) 国外財産調書制度での財産の所在の判定基準は、相続税法の相続財産の所在の規定に沿っています。

ただし、金融機関に預けている有価証券等の所在は、相続財産に関する規定とは異なり、口座を開設している営業所等の所在地で判定します(相続財産の場合、有価証券等の所在は金融機関に預けているものでも発行法人の本店、主たる事業所の所在地で判定します)。

3.国外財産調書に記載する財産の価額

国外財産の合計額が5,000万円を超えるかどうかの判定や、国外財産調書への価額の記載は、12月31日現在の時価によることが原則です。

預貯金や上場株式であれば簡単に時価を求めることができますが、動産や不動産のように時価の算定が難しいものについては見積価額を使うことも認められます。

また、相続税や贈与税の申告で使用する「財産基本通達」に定められている方法で財産の価額を評価することもできます。

3-1.主な財産の見積価額の算定方法

主な財産の見積価額の算定方法は次のとおりです。

| 財産の種類 | 見積価額 |

|---|---|

| 土地、山林、建物 | 次のいずれかの価額

|

| 現金、預貯金 | 12月31日時点の残高 |

| 非上場の有価証券 | 次のいずれかの価額

|

| 貸付金、未収入金、受取手形 | 12月31日時点の元本の額 |

| 書画骨とう、美術工芸品、貴金属類 | 次のいずれかの価額

|

| その他の家庭用動産 | 取得価額から経過年数に応じた償却費を控除した金額(業務用は除く) |

3-2.国外財産の価額の日本円への換算

国外財産の価額は通常、現地の通貨で表示されますが、国外財産調書には日本円で記載します。 外貨建ての国外財産の価額は、国外財産調書を提出する人の取引金融機関が公表する12月31日のTTB(対顧客直物電信買相場)で日本円に換算します。12月31日が取引金融機関の休業日である場合は、これより前の最も近い営業日のTTBで換算します。

3-3.借入金を差し引くことはできない

金融機関からの借入金によって取得した国外財産の価額から、借入金の価額を差し引くことはできません。

海外に1億円の不動産を保有していて同額の借入金がある場合は、借入金を差し引かない価額(1億円)で国外財産調書に記載します。

なお、財産債務調書を提出するときは、財産債務調書に借入金の残高を記載します。

3-4.相続で取得した国外財産の価額

相続で取得した国外財産については、12月31日までに遺産分割が行われているかどうかによって価額を算定します。

- 遺産分割が行われていない場合:国外財産の価額を法定相続分で分けた価額

- 遺産分割が行われている場合:国外財産の価額を実際の相続分で分けた価額

なお、令和2年分以後の国外財産調書では、相続があったその年の相続財産は記載を要しません。この場合は、国外財産調書を提出する義務があるかどうか(国外財産の総額が5,000万円を超えるかどうか)は、相続した国外財産を除いて判定します。

4.国外財産調書の書き方

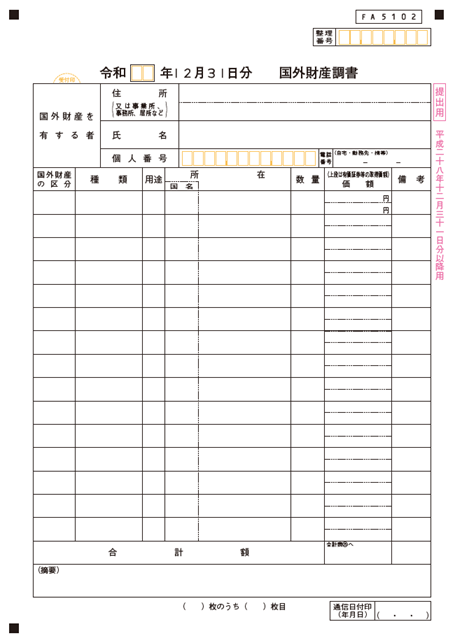

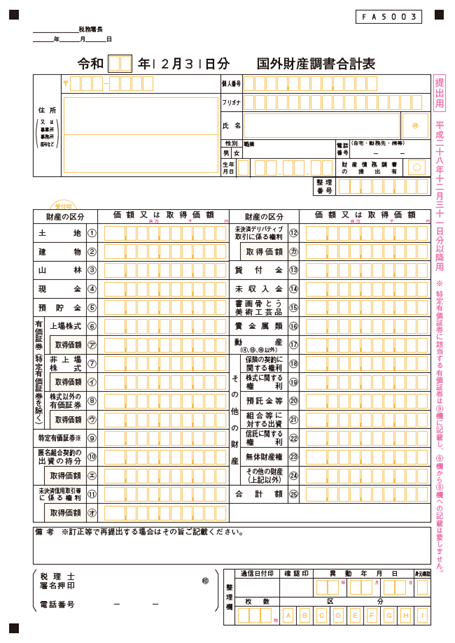

国外財産調書には次の二つの様式があり、それぞれ指定された項目を記載します。

- 国外財産調書:海外にある財産の区分、種類、用途、所在(国名と所在地)、数量、価額などを記載します。

- 国外財産調書合計表:財産の区分ごとの金額を集計して記載し、国外財産調書に添付して提出します。

様式は国税庁ホームページに掲載されているほか、最寄りの税務署で入手することもできます。 国税庁ホームページ [手続名]国外財産調書(同合計表) 「財産の区分」は、土地、建物、預貯金など「国外財産調書合計表」に記載されているものにしたがって区分します。

コンドミニアムのような土地付きの建物で、価額を土地と建物に区分することができない場合は、一体のものとして記載することができます。具体的には、建物として記載したうえで備考欄に「価額には土地を含む」などと記載します。

国外財産調書の詳しい記載方法は、国税庁ホームページに掲載されている記載例を参照してください。

参考:国税庁「国外財産調書の記載例」(PDFファイルが開きます)

引用:国税庁「国外財産調書(様式及び記載要領)(OCR帳票)」

引用:国税庁「国外財産調書合計表(OCR帳票)」

5.提出すれば優遇・提出しなければペナルティ

国外財産調書制度では、調書の提出を促すため、過少申告加算税・無申告加算税の特例が定められています。 国外財産調書を期限内に提出すると、申告漏れなどがあった場合に過少申告加算税等が軽減されます。一方、提出がない場合は、過少申告加算税等が加重されます。

| 期限内に提出 | その国外財産について所得税・相続税の申告漏れがあったときは、過少申告加算税・無申告加算税を5%軽減。 |

|---|---|

| 未提出 記載漏れ 重要事項の記載不十分 | その国外財産について所得税・相続税(※)の申告漏れがあったときは、過少申告加算税・無申告加算税を5%加重。 (死亡した人の所得税には適用しない) (※「5-1.令和2年税制改正での見直し」を参照) |

そのほか、虚偽記載をした場合や、正当な理由なく提出しなかった場合は、1年以下の懲役または50万円以下の罰金に処されることがあります(平成27年(2015年)1月1日以降に提出すべき国外財産調書が対象)。

5-1.令和2年税制改正での見直し

国外財産調書制度の過少申告加算税・無申告加算税の特例は、令和2年税制改正で見直しが行われました。主な変更点は次のとおりです。

- 過少申告加算税等の加重の対象に、相続税の修正申告等があった場合を追加。

- 税務調査で指定された資料(取引記録など)を期限までに提示・提出しない場合は、過少申告加算税等の軽減はなく、加重される場合の加重割合は10%とする。

この改正は、令和2年分以後の所得税または令和2年(2020年)4月1日以後に相続・遺贈で取得する国外財産に係る相続税について適用されます。

5-2.令和4年税制改正での見直し

令和4年税制改正では、提出期限後に国外財産調書が提出された場合の規定について見直しが行われました。

従来は、提出期限後に国外財産調書を提出した場合であっても、税務調査によって更正または決定があることを予知していない場合は、期限内に提出したことになっていました。

令和6年(2024年)1月1日以後は、税務調査の通知がある前に国外財産調書を提出した場合に限り、期限内に提出したことになります。

6.海外資産でも課税を免れることはできない

国税庁は、一部の富裕層による海外資産を利用した租税回避行為を防ぐため、海外資産に関する情報収集や税務調査の体制を整えています。国外財産調書制度の導入のほか、次のような取り組みを行っています。

- 富裕層について重点的に情報収集を行う「重点管理富裕層プロジェクトチーム」(富裕層PT)の設置

- 非居住者の金融口座情報を自動的に交換する国際基準(CRS)の導入 (CRS:経済協力開発機構(OECD)の「共通報告基準(Common Reporting Standard)」)

従来も各国の税務当局と個別に情報交換を行っていましたが、CRSによって多くの国から自動的に海外の金融口座に関する情報が得られるようになっています。

これらの取り組みの結果、今後、海外資産を利用した租税回避は封じられて困難になっていくでしょう。

7.海外資産の税務相談は国際税務の専門家へ

国税庁は富裕層の海外資産の監視を強めていて、海外に資産を移して租税回避することはできなくなりつつあります。 こういった背景からか最近では、海外資産の租税対策や相続対策をしたいという声も多く聞かれるようになりました。

ただ、海外資産の相続対策は資産所在地の税制等にも関わるため、自らの判断で行うことはリスクが高いと言えます。 海外資産の租税・相続対策をお考えの方は、国際税務や国際相続専門の税理士に相談するようにしましょう。

相続税専門の税理士法人チェスターには国際相続専門の部署がございますので、お困りの際にはお気軽にご相談ください。

>>【相続税専門】税理士法人チェスターがサポートする国際相続

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編