【遺産相続とは】税金・手続きの期限・順位など基本を解説

遺産相続は、人生の中で何度も繰り返し経験するものではありません。そのため、以下のような疑問をお持ちかと存じます。

- 遺産相続の対象となる財産には何があるのか

- 遺産相続をするのは誰なのか

- どうやって遺産の分配方法を決めるのか

- 遺産相続をすべきか相続放棄すべきか

- 遺産相続の税金はいくらからかかるのか

- 遺産相続の手続きの流れや期限はいつまでなのか

この記事では、はじめて遺産相続を経験する方に向けて、そもそも遺産相続とはどんなものなのか、遺産相続に必要な手続きやよくあるトラブルなどについて、くわしく解説します。

遺産相続の手続きには、法律により期限が定められているものも多いので、本記事を参考に、迅速かつ、正確に相続手続きを進めてください。

この記事の目次 [表示]

- 1 1.遺産相続(財産相続)とは?

- 2 2.遺産相続の対象となる財産(相続財産)とは

- 3 3.遺産相続できるのは誰?相続順位について

- 4 4.遺産相続の分配割合は?遺産の分割方法について

- 5 5.必ず遺産相続しなくてはいけないの?選べる3つの方法

- 6 6.遺産相続したら税金はいくらから発生する?

- 7 7.遺産相続する手続きの流れ!期限に注意

- 7.1 7-1.死亡届、火葬、葬儀などの手続き【7日以内】

- 7.2 7-2.世帯主変更届の提出【14日以内】

- 7.3 7-3.年金・健康保険・契約サービスの停止や変更などの手続き【14日以内】

- 7.4 7-4.遺言書の有無を確認する【3ヶ月以内】

- 7.5 7-5.法定相続人を確定する【3ヶ月以内】

- 7.6 7-6.相続財産の調査と評価額の計算【3ヶ月以内】

- 7.7 7-7.単純承認するか相続放棄するかを決める【3ヶ月以内】

- 7.8 7-8.準確定申告をする【4ヶ月以内】

- 7.9 7-9.死亡保険金の請求【10ヶ月以内】

- 7.10 7-10.遺産分割協議の実施と遺産分割協議書の作成【10ヶ月以内】

- 7.11 7-11.相続税の申告・納付【10ヶ月以内】

- 7.12 7-12.不動産を取得したら相続登記をする【3年以内】

- 7.13 7-13.取得した遺産の名義変更【期限の定めなし】

- 8 8.遺産相続(財産相続)でよくあるトラブル

- 9 9.遺産相続を円滑に進めるには「専門家」への依頼を

1.遺産相続(財産相続)とは?

遺産相続とは、亡くなった人が保有していた財産や権利・義務などを、一定の範囲の親族などが引き継ぐことです。

亡くなった人が保有していた財産を、「遺産」または「相続財産」と呼びます。

また、亡くなった人のことを「被相続人」、財産を引き継ぐ人のことを「相続人(もしくは受遺者)」と呼びます。

1-1.遺産相続は「死亡」によって開始する

民法第882条において、「相続は、死亡によって開始する」と定められています。

この「死亡」には、家庭裁判所による「失踪宣言」を受けた場合も含まれます。

失踪宣告とは、生死不明の者に対して、法律上死亡したものとみなす効果を生じさせる制度のことで、以下の2種類があります。

詳しくは「失踪宣告の申立方法と流れを解説!相続や婚姻関係はどうなる?」をご覧ください。

1-2.遺産相続には「指定相続」と「法定相続」がある

遺産相続の基本的なルールは民法で定められており、大きく分けると「指定相続」と「法定相続」の2種類があります。主な違いは以下の通りです。

| 指定相続 | 法定相続 | |

|---|---|---|

| 遺言書 | あり | なし |

| 遺産相続する人 | 法定相続人や受遺者 | 法定相続人 |

| 分配割合の決め方 | 遺言書の指定に従う | 遺産分割協議で決める |

遺言書がある場合は、原則として指定相続が優先されます。

遺言書がない(遺言書を優先しない)場合は、民法で定められたルールに沿って、法定相続人全員で遺産分割協議を行い、誰が・何を・どれだけ相続するのかを決めることとなります(詳細は後述します)。

2.遺産相続の対象となる財産(相続財産)とは

遺産相続の対象となるのは、被相続人の相続の発生時点(死亡時)で保有していた、被相続人の財産に属した一切の権利義務です(民法第896条)。

この「被相続人の財産に属した一切の権利義務」とは、プラスの財産(預金・不動産・有価証券など)のみならず、マイナスの財産(未払金・借金など)も含まれます。

「相続財産とは?具体例で相続財産に含まれるもの含まれないものを解説」でも詳しく解説しております。

2-1.プラスの財産

プラスの財産とは、被相続人の相続発生時に保有していた、金銭的価値がある以下のような資産や財産のことです。

- 現金や預貯金

- 有価証券(株式など)

- 不動産や不動産上の権利

- 一般動産(自動車・貴金属・骨董品など)

- その他(権利など)

2-1-1.現金や預貯金

現金や預貯金とは、被相続人が銀行に預けていた預金、自宅金庫などで保管していた現金、財布に入っていたお金など、すべて含まれます。

正確な銀行預金の残高を知るためには、銀行で相続時点の「残高証明書」を発行してもらう必要があります。

2-1-2.有価証券(株式など)

有価証券とは、上場株式・国債・社債・投資信託・ゴルフ会員権などです。

正確な評価額を知るためには、証券会社などに残高証明書を発行してもらう必要があります。

なお、被相続人が会社経営者の場合は、経営していた会社の株式(自社株式)も相続財産になります。

2-1-3.不動産や不動産上の権利

不動産とは、被相続人名義の自宅・事業用店舗・投資用賃貸マンション(アパート)・貸駐車場・別荘などの、土地や家屋(建物)のことです。

また、借地権・借家権・抵当権など、不動産上の権利も相続財産になります。

正確な評価額を知るためには、その不動産が所在する地域で定められている「路線価」や「倍率」を元に、評価額を計算する必要があります。

2-1-4.一般動産

一般動産とは、自動車・貴金属・骨董品などのことです。

高い価値がないと思われる家財道具や衣服なども、原則として相続財産になります。

2-1-5.その他(権利など)

形がない権利も、プラスの財産として遺産相続の対象になります。

例えば…

- 著作権(被相続人が小説家などである場合※)

- 特許権(被相続人が特許を取得している場合)

- 知的財産権

- 損害賠償請求権

※ここでいう著作権は、財産権としての著作権のこと

また、被相続人が受取人になっている保険金なども、生命保険契約に関する権利として相続財産になります。

詳しくは「生命保険契約に関する権利とは?相続後の取扱いは?税金の対象になる?」をご覧ください。

2-2.マイナスの財産

マイナスの財産とは、被相続人に代わって相続人等が以下のような返済・支払いする義務を負うことです。

- 未払金

- 債務や借金

- 保証債務

2-2-1.未払金

未払金とは、被相続人名義で契約している家賃・光熱費・電話代などの未払い分や、被相続人の医療費などです。

なお、被相続人に課せられた所得税・住民税・固定資産税などの未納分なども、未払金に含まれます。

2-2-2.債務や借金

債務や借金とは、借金・住宅ローンの未返済残高・未払いのクレジットの利用残高などです。

なお、住宅ローンは、通常は契約の際に団体信用生命保険(団信)に加入しており、契約者が死亡すると保険によりローンが完済されるので、ローン残高は相続されないことが一般的です。

2-2-3.保証債務

保証債務とは、被相続人が自分で借金をしたものではなく、他人の借金の連帯保証人となっている場合の義務のことです。

連帯保証債務は自動的に相続人に承継されるため、相続人が他人の借金の連帯保証人になります。

例外として、具体的な債務額が確定していない基本的な身元保証や、債務の責任限度額および保証期間を定めないでした保証については、相続されません。

2-3.遺産相続の対象にならない財産

被相続人が相続発生時に保有していた財産や権利・義務でも、例外的に遺産相続の対象にならない相続財産もあります。

- 一身専属の権利や義務

- 祭祀財産

- 香典や弔慰金

- 相続後に発生した賃貸物件の家賃や株式の配当金

2-3-1.一身専属の権利や義務

一身専属の権利や義務とは、法律上「本人だけ」に与えられている権利や義務のことです。

相続人は、被相続人本人ではないので、以下のような権利・義務は相続できません。

- 年金受給権※

- 生活保護受給権※

- 親権者の地位

- 雇用契約における被用者の地位

- 国家資格(税理士、弁護士など)

- 被相続人にしか履行できない義務(歌手の歌唱契約など)

- 著作物の著作者人格権

※被相続人が年金や生活保護を受給していた場合は死亡により終了

2-3-2.祭祀財産

祭祀財産とは、祖先や神をまつるための祭祀・儀式などに必要とされる、以下のような財産のことです(民法第897条)。

- 系譜:家系図などのこと

- 祭具:位牌、仏壇、仏像、神棚、神体などの仏具、神具

- 墳墓:墓地、墓碑、棺などのこと※

※あまりにも広大な土地を「墓地」とした場合は認められない場合もあります

これらは「慣習に従って祖先の祭祀を主宰すべき者が承継する」されており、相続財産には含まれません。

詳しくは「祭祀財産の承継-お墓等の承継者の決め方や非課税となるための注意点」をご覧ください。

2-3-3.香典や弔慰金など

葬儀に際して受け取る香典・弔慰金・花輪代などは、葬儀を執り行う喪主や遺族の固有の財産です。遺産分割の対象にもなりませんし、相続税の課税対象にもなりません。

ただし、「社会通念上相当と認められる範囲」を超えた香典や弔慰金は、相続税等が課税される場合もあるため注意が必要です。

詳しくは「弔慰金は原則相続税が非課税!非課税となる範囲についても解説」をご覧ください。

2-3-4.相続後に発生した賃貸物件の家賃や株式の配当金

被相続人が賃貸不動産や株式などを保有していた場合、相続後に、賃貸不動産から家賃収入が発生したり、株式などから配当金などが発生したりする場合があります。

相続後に発生した家賃や配当金は、被相続人の財産ではなく、その賃貸不動産や株式を相続した相続人の財産となります。したがって、相続財産にはなりません。

2-3-5.死亡保険金や死亡退職金

死亡保険金や死亡退職金は、受取人固有の財産ですので、相続財産には含まれません。

死亡保険金とは、契約者=被保険者≠受取人である生命保険契約において、受取人に支払われる保険金のことです。

死亡退職金とは、被相続人の死亡を理由として、被相続人が勤めていた会社などから受取人に支払われる退職金のことです。

死亡保険金や死亡退職金は、民法と相続税法で考え方が異なるので注意が必要です。

死亡保険金や死亡退職金は「受取人固有の財産」ですので、民法では相続財産とはならず、遺産分割の対象にはなりません。

しかし、被相続人の死亡を事由として支払われる金銭ですので、相続税法では「相続財産」と「みなし」て、相続税の課税計算の対象となります。これを「みなし相続財産」と呼びます。

詳しくは「みなし相続財産とは?死亡保険金と死亡退職金に相続税がかかるって本当?」をご覧ください。

3.遺産相続できるのは誰?相続順位について

冒頭でもご紹介した通り、遺産相続には「指定相続(遺言書あり)」と「法定相続(遺言書なし)」があり、どちらに該当するのかで遺産相続できる人が異なります。

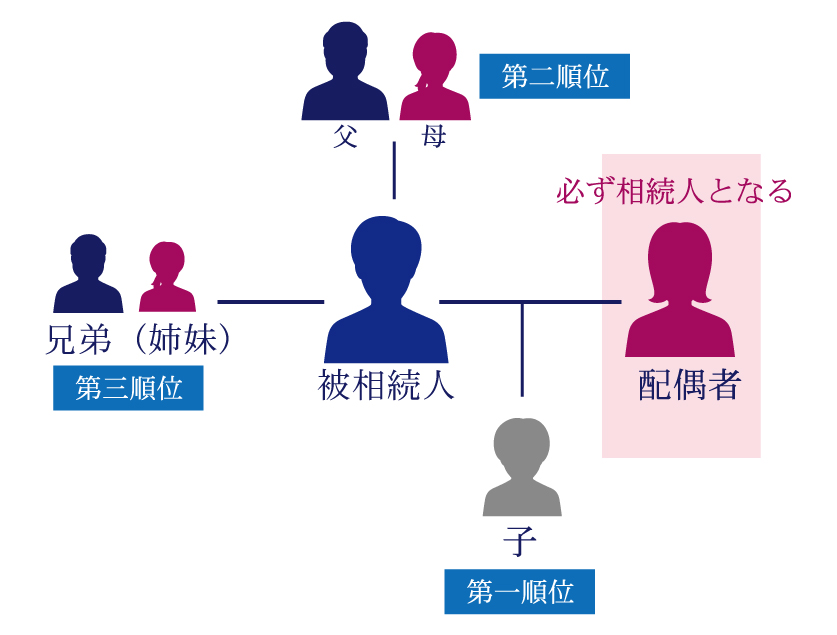

法定相続人とは、被相続人の配偶者や、一定の範囲の親族(子・父母・兄弟姉妹など)のことです。

配偶者以外の法定相続人には優先順位が定められているため、各ご家庭の家族構成によって、誰が法定相続人になるのかが異なります。

受遺者とは、遺言書によって遺贈を受けることとなる、法定相続人以外の人のことです。

3-1.指定相続の場合(遺言書あり)

指定相続である場合、被相続人が遺言書で「自分の財産は、この人に与える」という意思を示しているのなら、原則として、指定された人が遺産相続をします。

遺言書で指定された人とは、民法で定められた法定相続人はもちろん、法定相続人以外の人(受遺者)も含まれます。

なお、法定相続人以外の人(受遺者)が遺産を取得する場合は、「相続」ではなく「遺贈」と呼びます。

受遺者として指定されるのは、子が存命である場合の孫、内縁のパートナー、友人や知人などが代表的です。

なお、遺贈には「包括遺贈」と「特定遺贈」がありますが、包括遺贈を受けた受遺者は、法定相続人と同じ権利を有することとなります。

詳しくは「遺贈とは?相続との違いや注意点、包括遺贈と特定遺贈について解説」をご覧ください。

3-2.法定相続の場合(遺言書なし)

法定相続である場合、民法で定められた法定相続人が遺産相続をします。

被相続人の配偶者(法律上の婚姻関係のみ)は常に法定相続人になりますが、その他の法定相続人には以下のように優先順位が定められています。

例えば、被相続人の家族に配偶者・子・孫・父・弟がいる場合、法定相続人は「配偶者」と「第一順位(子)」となります。

代襲相続人ではない孫、第二順位の父、第三順位の弟は、法定相続人にはなりません。

法定相続人について、詳しくは「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご覧ください。

3-2-1.法定相続人が亡くなっている場合は代襲相続

代襲相続とは、相続開始時点ですでに法定相続人が亡くなっている場合などに、その人の子が代襲相続人として遺産相続をする制度のことです。

代襲相続人になれるのは、第一順位(子)の子である「孫」と、第三順位(兄弟姉妹)の子である「甥姪」です。

直系血族における代襲相続では、すでに孫も亡くなっている場合はひ孫と、何代先までも再代襲相続がなされます。

しかし、傍系血族においては、代襲相続人となれるのは被相続人の甥姪までです。甥姪の子は再代襲相続人にはなりません。

詳しくは「【図解】代襲相続とは?孫や甥・姪が代襲相続人になる場合や相続割合を解説」をご覧ください。

4.遺産相続の分配割合は?遺産の分割方法について

遺産相続において重要なのは、遺産の分配割合をどのようにして決めるのかです。

ただし、こちらも「指定相続(遺言書あり)」と「法定相続(遺言書なし)」のどちらに該当するのかで、遺産の分配割合を決める方法も異なります。

4-1.指定相続の場合(遺言書あり)

指定相続である場合、遺言書に記載された遺産の分配割合にて、遺産分割がなされます。

例えば、被相続人の遺産が1億円で、以下のような分配で遺産を相続・遺贈させるという遺言が残されていたとすると、原則としてその通りに遺産分割されます。

ただし、一定の範囲の法定相続人(遺留分権利者)には、「遺留分(最低限取得できる割合)」が定められています。

仮に、遺言書で指定された分配割合が、自己の遺留分以下である場合は、遺留分侵害額請求を行うことで、自己の遺留分を取り戻すことができます(詳細は後述します)。

遺留分について、詳しくは「遺留分権利者の対象範囲と金額|手続きや必要書類も詳しく解説」をご覧ください。

4-2.法定相続の場合(遺言書なし)

法定相続である場合、民法で定められた法定相続人による遺産分割協議で全員が合意した分配割合にて、遺産分割がなされます。

遺産分割協議とは、法定相続人全員で「誰が・何を・どれだけ相続するのか」を決める話合いのことです。

話合いによる遺産分割協議が成立しない場合は、家庭裁判所の「遺産分割調停・審判」に移行することとなります。

遺産分割協議について、詳しくは「遺産分割協議に期限なし!ただし相続税の申告期限までに行うのがおすすめ」をご覧ください。

4-2-1.法定相続分とは

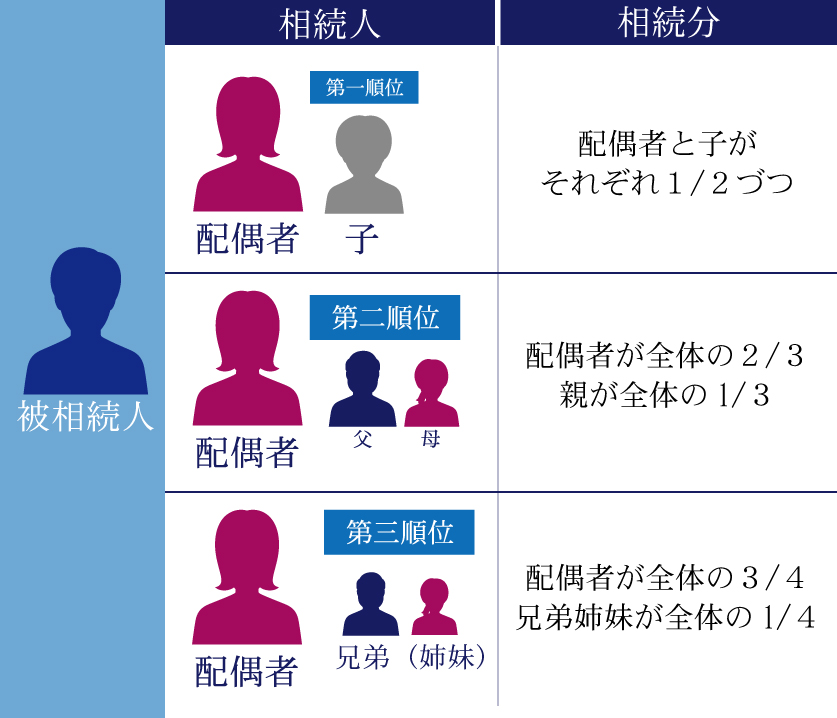

法定相続分とは、民法で定められた「法定相続人が有する相続割合」のことです。

しかし、必ずしも法定相続分に従って、遺産分割をする義務はありません。

法定相続分はあくまで「目安」であり、遺留分や相続税額を計算する際に用いる割合です。

法定相続人全員が合意するのであれば、特定の誰かがすべての遺産を相続することも可能です。

詳しくは「法定相続分とは何か?計算方法や遺留分との違いを解説!」をご覧ください。

4-2-2.遺産相続で公平に分割する方法

遺産の多くが不動産を占める場合などは、遺産分割協議において、どの分割方法を採用するのかも決めなくてはなりません。

一般的には現物分割(現物財産をそのまま分割する方法)を採用されることが多いですが、公平な遺産分割を実現する方法として、換価分割や代償分割があります。

詳しくは「換価分割とは?遺産分割協議書の書き方や譲渡所得税等の税務」や「代償分割とは?メリットや相続税の計算方法、遺産分割協議書の書き方を解説」をご覧ください。

5.必ず遺産相続しなくてはいけないの?選べる3つの方法

遺産(相続財産)は、必ず相続しなければならないわけではありません。

法定相続人と包括遺贈を受けた受遺者は、単純承認・相続放棄・限定承認の3つの選択肢から選ぶことができます。

一般的な相続であれば「単純承認」を選択することとなり、特別な手続きは必要ありません。

被相続人が債務超過である場合は「相続放棄」や「限定承認」を選択できますが、定められた期限までに家庭裁判所にて申述手続きを行わなくてはなりません。

5-1.単純承認

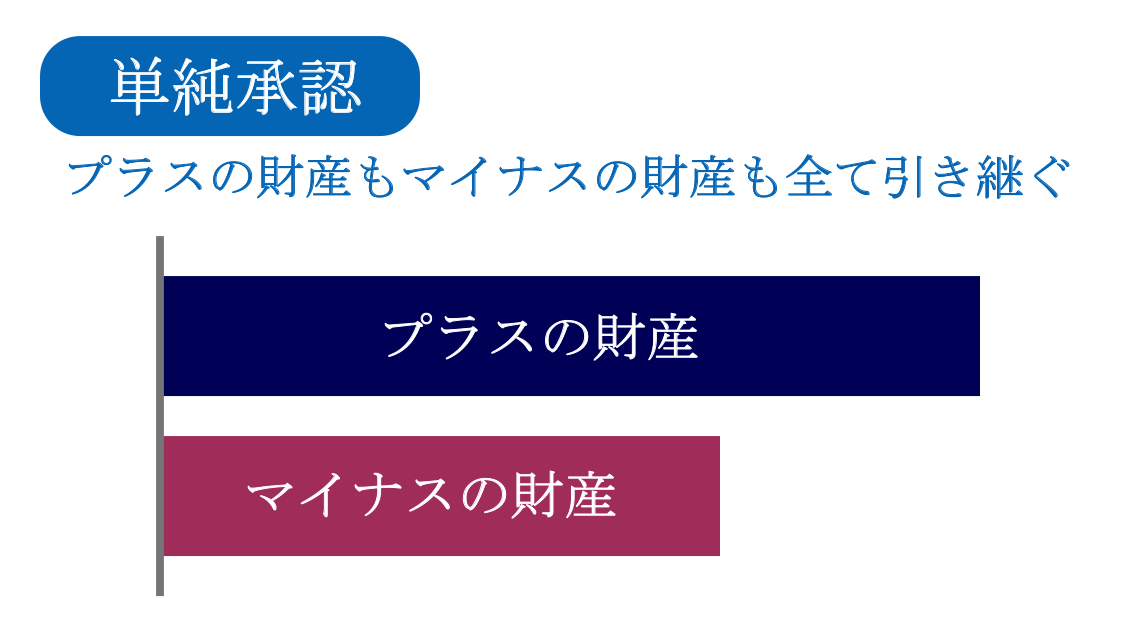

単純承認とは、被相続人の一切の相続財産を、無制限・無条件にすべて相続することです(民法第920条)。

相続があったことを知った時から3ヶ月以内に、限定承認や相続放棄の手続きを取らなければ、自動的に単純承認をしたことになります(民法第921条)。

また、相続人が遺産を処分していたり、限定承認や相続放棄をした後で財産を隠していたことがわかったりした場合なども、単純承認をしたとみなされます。

詳しくは「単純承認とは?限定承認や相続放棄との違いや単純承認とみなされるケース」をご覧ください。

5-2.相続放棄

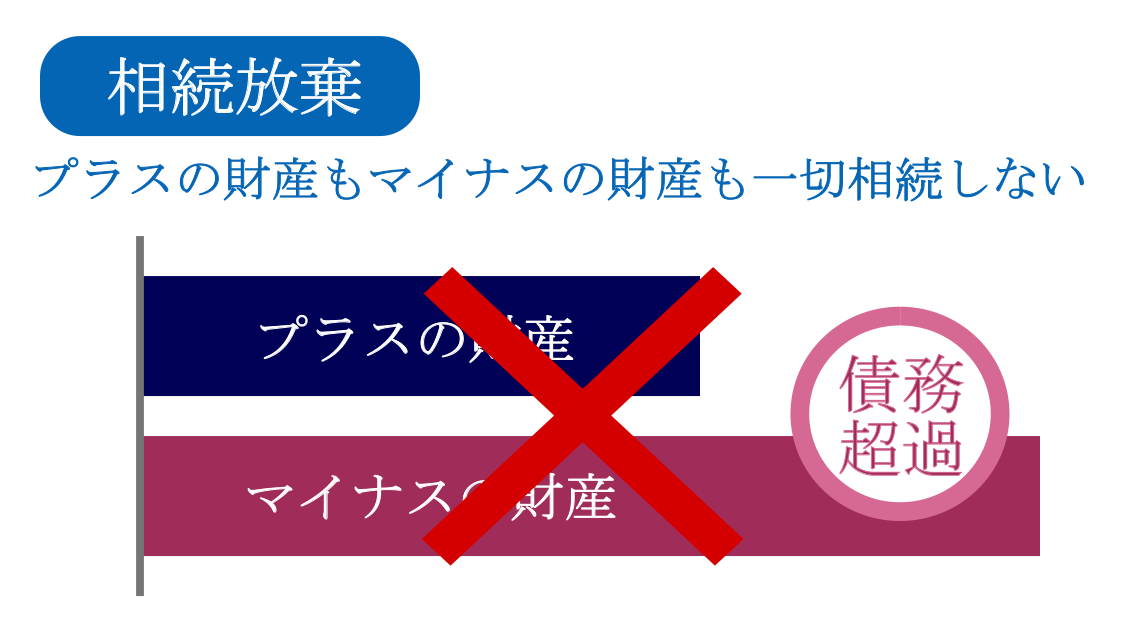

相続放棄とは、被相続人の相続財産について、相続する権利を放棄することです。

被相続人に多額の借金があって債務超過になっている場合など、遺産内容がトータルでマイナスになる場合、相続放棄が検討されます。

相続放棄が認められると、その人は最初から相続人ではなかったとされるため、財産も債務も一切承継しません。

相続放棄をするためには、自身が相続人であることを知った日(通常は被相続人の死亡日)から3ヶ月以内に家庭裁判所に申立てる必要があります(民法第938条)。

その後家庭裁判所から、間違いなく自分の意思で相続放棄をするのかなどを確認する「照会書」が届くので、これに回答します。

相続放棄が認められると「相続放棄申述受理通知書」が送付され、相続放棄が正式に認められます。

詳しくは、「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」をご覧ください。

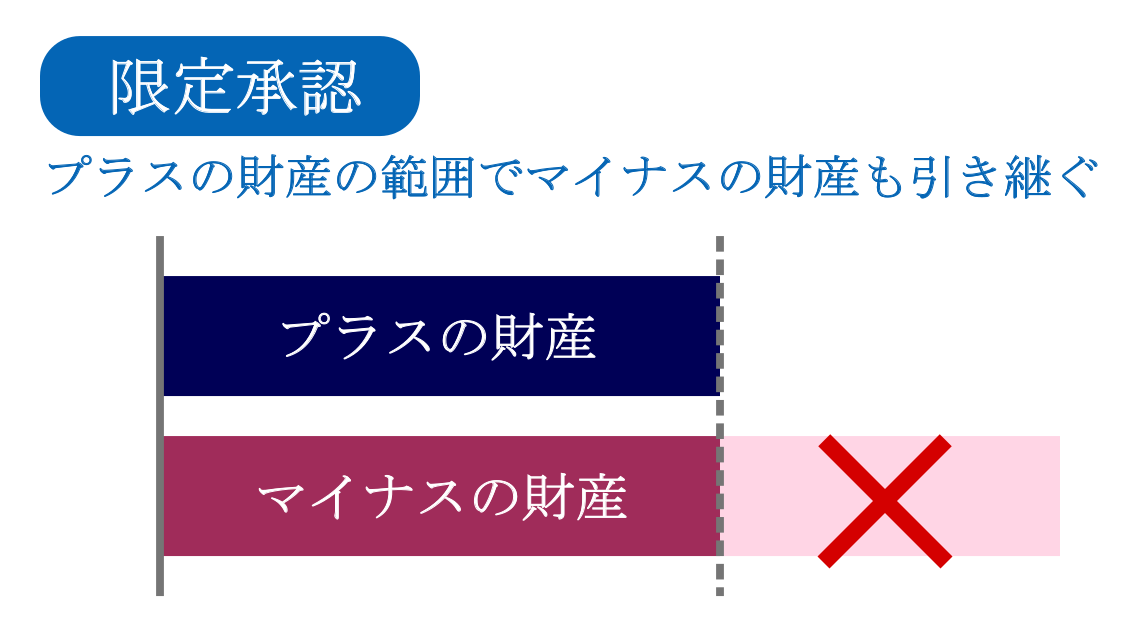

5-3.限定承認

限定承認とは、被相続人の相続財産について、プラスの財産の範囲内でのみマイナスの財産も相続する方法です(民法第921条)。

例えば、遺産の内容が、先祖代々受け継いできた土地(評価額5,000万円)と、借金8,000万円だったとします。

単純承認すると8,000万円を返済しなければなりません。相続放棄をすると借金返済の義務はなくなりますが、先祖代々受け継いできた土地も手放さなければなりません。

こういうときに限定承認をすれば、プラスの財産の範囲内、つまり5,000万円だけの借金を引き継げばいい、ということになります。

プラスの財産額ははっきりしているけれども、マイナスの財産額がはっきりしない、といった場合にも限定承認を利用するメリットがあります。ただし、限定承認は手続きが難しく、実際に利用されることは稀です。

限定承認をする場合は、相続を知った時から3ヶ月以内に、「相続人の全員が共同で」家庭裁判所に申し出る必要があります。

詳しくは「【相続の限定承認とは?】検討すべき3つのケースを解説」をご覧ください。

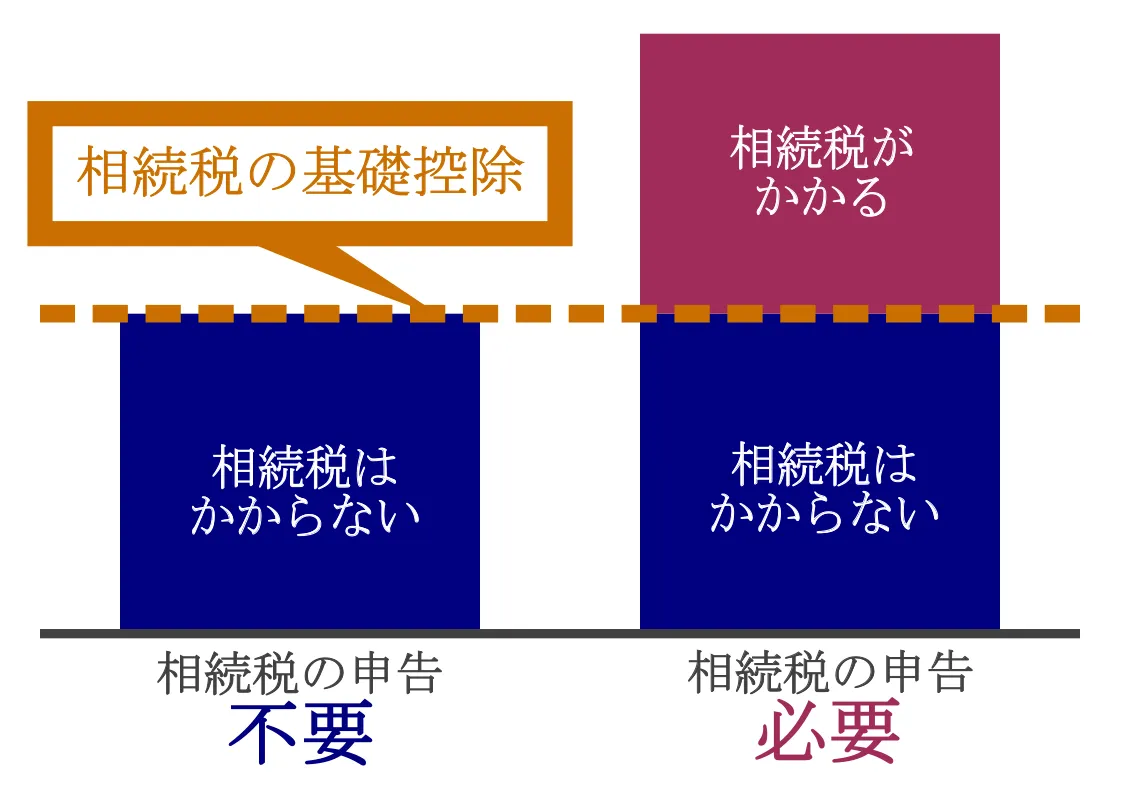

6.遺産相続したら税金はいくらから発生する?

遺産相続に係る税金の種類は「相続税」です。しかし、遺産相続をしたからといって、必ずしも相続税が課税されるとは限りません。

相続税の申告義務があるのは、正味の相続財産の総額が、相続税の基礎控除を超えている場合のみです。

逆に正味の遺産総額が基礎控除以下である場合は、相続税の申告義務はありません。

相続税の基礎控除額は、3,000万円+(600万円×法定相続人の数)で計算します。

相続税がいくらからかかるのかは、基礎控除額で判定しますが、法定相続人の数で変動するためご注意ください。

詳しくは、「遺産の相続税(税金)はいくらから発生する?基礎控除・計算式・税率を解説」をご覧ください。

6-1.相続税の計算方法

相続税は「遺産が5,000万円だから相続税は○万円」というように、単純な計算はできません。

相続財産の総額から基礎控除を差し引き、一旦法定相続分で分割したと仮定して税率を乗じ、家族全体の相続税の総額を算出し、これを実際の分割割合で按分する必要があります。

特に不動産や自社株式などがある場合、正確な相続税額の計算はさらに複雑です。

専門知識が求められる部分が多いため、相続税に詳しい税理士に依頼することをおすすめします。

相続税の計算方法について、詳しくは「遺産の相続税(税金)はいくらから発生する?基礎控除・計算式・税率を解説」をご覧ください。

6-2.相続税の大幅節税に繋がる税額控除や特例

遺産相続に係る相続税には、大幅節税に繋がる以下のような特例や税額控除が設けられています。

- 小規模宅地等の特例

- 贈与税額控除

- 配偶者控除(配偶者の税額軽減)

- 未成年者控除(未成年者の税額軽減)

- 障害者控除(障害者の税額軽減)

- 相次相続控除

- 外国税額控除

これらの特例や税額控除を適用した結果、相続税額が0円になるケースもあります。

ただし、納税額が0円であっても、相続税の申告が必要とされる特例や税額控除もありますので、必ず専門家に相談をしましょう。

詳しくは「小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう」や「税額軽減の要因は6つ!相続税の税額控除とは?」をご覧ください。

7.遺産相続する手続きの流れ!期限に注意

一般的な遺産相続の手続きは、以下のような流れで進みます。

なお、遺産相続の手続きの中には、期限が定められているものもありますので注意が必要です。

遺産相続の手続きについて、「【相続手続き】いつまでに手続きが必要?流れと期限をまとめて一挙解説 ━保存版━」や「相続が発生したら…期限までに行うべき手続きと流れ」でも詳しく解説しております。

7-1.死亡届、火葬、葬儀などの手続き【7日以内】

被相続人が病院で亡くなった場合、遺族は葬儀社に葬儀(通夜、告別式、初七日法要など)の執り行いを依頼します。

葬儀社に依頼している場合は、この項目で述べる届出や手続きは、通常、葬儀社が代理して行ってくれます。

7-1-1.死亡届と火葬許可申請書の提出

被相続人が死亡した日から7日以内(国外で死亡したときは3ヶ月以内)に、被相続人の死亡地などの市区町村役場に「死亡届」を提出します。

死亡届は、死亡診断書・死体検案書とセットになった用紙で、病院の医師が記入してくれます。

また、死亡届を提出する際に、「火葬許可申請書」もあわせて役場に提出します。引き換えに「火葬許可証」が交付されます。

7-1-2.火葬、葬儀

火葬が行われると、火葬許可証に「火葬執行済」が押印され、これが後に納骨する際の「遺骨埋葬許可証」になります。

火葬の後は葬儀・納骨がおこなわれますが、火葬や葬儀の実務は、通常葬儀社にまかせます。

7-2.世帯主変更届の提出【14日以内】

被相続人が世帯主だった場合、死亡日から14日以内に、居住地の市区町村役場に「世帯主変更届」を提出しなくてはなりません。

ただし、家族構成によって、世帯主変更届の提出が不要になることもあります。

| 被相続人が… | 世帯主変更届の提出 |

|---|---|

| 1人世帯の世帯主 | 不要 |

| 2人世帯の世帯主 | 不要 |

| 3人以上の世帯の世帯主 | 必要 |

※未成年者を除いた世帯の人数

被相続人が3人以上の世帯(未成年者を除く)の世帯主であった場合のみ、亡くなった日から14日以内に新しい世帯主を定めて、市区町村役場に「世帯主変更届」を提出しなくてはなりません。

詳しくは「世帯主変更届とは?不要な場合もある?手続き方法や書き方」で解説しておりますので、あわせてご覧ください。

7-3.年金・健康保険・契約サービスの停止や変更などの手続き【14日以内】

被相続人の死亡日から10~14日以内に、被相続人が受けていた公的サービス、民間サービスの停止、契約の解除などを行います。

これらは、被相続人の状況や年齢によって内容は様々です。

| 手続きの内容 | 手続きの場所 | 期限 |

|---|---|---|

| 国民年金受給停止の手続き | 年金事務所 | 14日以内 |

| 厚生年金受給停止の手続き | 年金事務所 | 10日以内 |

| 介護保険資格喪失届 | 市区町村役場 | 14日以内 |

| 国民健康保険 | 市区町村役場 | 14日以内 |

| 後期高齢者医療保険 | 市区町村役場 | 14日以内 |

| 健康保険・厚生年金保険の資格喪失 | 使用者がおこなう | — |

| 電気・ガス・水道などの公共料金 | 各社のサービスセンターなど | 速やかに |

| クレジットカード | 各社のサービスセンターなど | 速やかに |

| パスポート | 旅券事務所等 | 速やかに |

| 運転免許証 | 返納義務はなし | — |

7-4.遺言書の有無を確認する【3ヶ月以内】

葬儀が終わって一段落したら、遺言書があるかどうかを確認します。

遺言書には以下の3種類があり、種類ごとにおおむね次に掲げる場所で保管されます。

| 保管場所 | |

|---|---|

| 公正証書遺言 | 公証役場または自宅(貸金庫など) |

| 自筆証書遺言 | 住所地の管轄の法務局または自宅(貸金庫など) |

| 秘密証書遺言 | 自宅(貸金庫など) ※遺言の存在の記録は役場に残されている |

まずは公証役場や法務局に問い合わせ、被相続人の自宅や貸金庫などに保管されていないかも確認します。

遺言書がなかった場合、法定相続人全員で「遺産分割協議」を行って分配割合を決めますので、この項の手続きは不要となります。

7-4-1.遺言書が発見されたら家庭裁判所の「検認」を

遺言書が見つかった場合、その種類や保管場所によっては、家庭裁判所の検認を受けなくてはなりません。

検認とは、相続人に対し遺言の存在や内容を知らせ、遺言書の状態や内容を明確にして、開封後の偽造や変造を防止するための手続きです。

| 家庭裁判所の検認 | |

|---|---|

| 自筆証書遺言(自宅等で保管) | 必要 |

| 自筆証書遺言(法務局で保管) | 不要 |

| 秘密証書遺言 | 必要 |

| 公正証書遺言 | 不要 |

検認の手続きは法律で義務づけられており、検認前に遺言書を開封すると、過料に処せられる可能性があります。

また、他の相続人から「偽造がされたのではないか」と疑われ、トラブルの元になりうるので、検認前には開封しないように気をつけましょう。

7-5.法定相続人を確定する【3ヶ月以内】

遺言書の有無に関わらず、法定相続人の確定を行います。

遺言書が見つからなかった場合、法定相続人全員で遺産分割協議を行いますが、先立って、誰が法定相続人なのかを確定しなければなりません。

遺言書が残されている場合でも、兄弟姉妹以外の法定相続人には、遺留分が認められているため、やはり法定相続人の確定が必要になります。

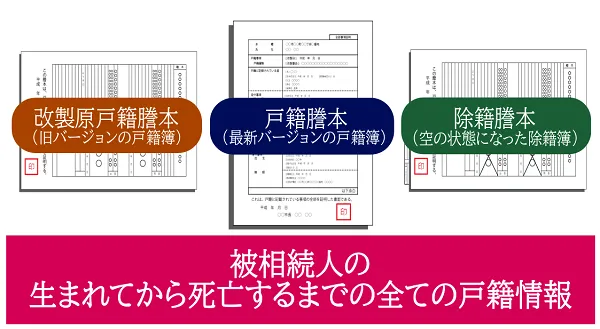

7-5-1.被相続人の戸籍調査をする

法定相続人を確定するためには、「被相続人の出生から死亡までの連続した戸籍謄本(除籍謄本・改製原戸籍)」を取得して、戸籍調査をする必要があります。

被相続人の戸籍謄本は、さまざまな遺産相続の手続きで提出を求められるため、いずれにして取得が必要です。

前妻の子・隠し子・養子など、知らない相続人がいる可能性もありますが、被相続人の戸籍謄本を調べれば、それらの事実がわかります。

なお、令和6年3月1日から、本籍地以外でも戸籍謄本等を取得できる「戸籍証明書の広域交付」が始まり、戸籍謄本の収集の手間が軽減されています。

詳しくは「戸籍調査で相続人を確定させる方法・手順をご紹介!」や「【戸籍証明書の広域交付】令和6年3月1日から本籍地以外でも戸籍謄本等を取得できる」をご覧ください。

7-5-2.法定相続情報証明制度の利用がおすすめ

被相続人の出生から死亡までの連続した戸籍謄本を取得した後は、法定相続情報証明制度を利用しましょう。

法定相続情報証明制度とは、被相続人と法定相続人の関係を法務局の登記官が認証する制度のことです。

【出典:法務省民事局「法定相続情報証明制度について」】

一度だけ戸籍謄本を取り寄せて、法務局で法定相続情報証明書の発行を受ければ、戸籍の代わりに利用できます。

詳しくは「法定相続情報証明制度で相続手続きが簡単に!利用方法を徹底解説」をご覧ください。

7-6.相続財産の調査と評価額の計算【3ヶ月以内】

遺産相続を進めるには、遺産(相続財産)として、どのようなものが・いくらぐらいあるのかを、正確に把握する必要があります。

相続財産を調べるには、被相続人の自宅に以下のようなものがないか探すのが一般的な方法です。

- 預金通帳

- 生命保険証券

- 証券会社の取引報告書

- 不動産の権利証(登記済証・登記識別情報)、固定資産税納税通知書

- 借用書、金銭消費貸借契約書(お金を借りたのか貸したのかも確認)

- 貸金庫の鍵

不動産や自社株式などの価額は、原則として死亡日の相続税評価額となり、国税庁「財産評価通達」を元に計算しなくてはなりません。

誤って、必要以上に高い価額で評価してしまうと、無駄に相続税を支払うことにもつながりますので、相続財産にこれらの財産があり、かつ、相続税の納付が必要になりそうならば、専門の税理士に相談することをおすすめします。

7-7.単純承認するか相続放棄するかを決める【3ヶ月以内】

「5.必ず遺産相続しなくてはいけないの?選べる3つの方法」でご紹介した通り、相続放棄や限定承認をするためには、相続開始から3ヶ月以内に家庭裁判所に申立てが必要です。

原則として、この期限までに家庭裁判所に申立てを行わないと、法定相続人は単純承認を選択したとみなされてしまいます。

被相続人が債務超過になっており、相続放棄や限定承認を行う場合は、この期限までに申立てを行いましょう。

詳しくは「相続放棄の期間は3ヶ月!手続きの仕方や期限が過ぎたときの対処方法も解説」をご覧ください。

7-8.準確定申告をする【4ヶ月以内】

準確定申告とは、被相続人の所得について、被相続人の代わりに相続人等が確定申告・納付をすることです。

通常の確定申告は所得があった年の翌年2月16日~3月15日ですが、亡くなった人は確定申告ができません。

そのため、死亡日の翌日から4ヶ月以内に、相続人等が代わりに準確定申告をしなくてはなりません。

- 被相続人が生前に確定申告をしていた

- 被相続人が死亡年に保険金を受け取った(相続税・贈与税の課税対象を除く)

- 被相続人が死亡年に不動産や株式を売却した

準確定申告は相続人の義務であり、申告義務があるのに申告をしないと、相続人に加算税などが課せられる恐れがあります。

一方、確定申告をする必要はない場合でも、準確定申告をすることで生前に払い過ぎていた税金の還付金を受けられる場合があります。

準確定申告が必要なのか、あるいは還付が受けられるのかなどよくわからない場合は、税理士あるいは税務署に問い合わせてみましょう。

準確定申告について、詳しくは「準確定申告とは?準確定申告が必要・不要なケース、書類の書き方も解説」をご覧ください。

7-9.死亡保険金の請求【10ヶ月以内】

被相続人が被保険者となる生命保険契約に加入している場合は、死亡保険金の請求を行いましょう。

被保険者=契約者≠受取人という契約形態の場合、死亡保険金は受取人の固有の財産ですので、遺産分割の対象にはなりません。

しかし、被保険者の死亡を事由として支払われる金銭ですので、みなし相続財産として相続税が課税されます。

死亡保険金の請求は、権利を行使できるときから3年以内に行う必要があります。

しかし、相続税の申告期限が10ヶ月以内と定められているため、相続開始から10ヶ月以内には死亡保険金の請求をしておきましょう。

詳しくは「死亡保険金(生命保険)の相続税はいくら?非課税枠の金額や条件を解説」をご覧ください。

7-10.遺産分割協議の実施と遺産分割協議書の作成【10ヶ月以内】

遺言書がなく、複数の相続人により相続をする場合は、法定相続人全員で「遺産分割協議」を行います。

遺産分割協議でどのように遺産を分割するのかは、相続人の話し合いにより決まります。

民法に記載されている「法定相続割合」に従って分割しても良いですし、全員が合意するのであれば、特定の誰かが全財産を取得しても構いません。

遺産分割協議に期限は定められていませんが、相続税申告の期限である10ヶ月に間に合うように話合いを進めましょう。

7-10-1.成立したら遺産分割協議書を作成する

遺産分割協議が成立したら、遺産分割協議書を作成して、全員が合意した内容を記録します。

遺産分割協議書は、いわば遺産分割の契約書あるいは証明書とも呼べるもので、相続税の申告・納付をはじめ、相続のあらゆる手続きで必要になる、非常に重要な書類です。

遺産分割協議書に決まった様式はありませんが、一定のルールが定められています。

作成方法について、詳しくは「遺産分割協議書を自分で作成する方法!流れや書き方【ひな形・文例付き】」をご覧ください。

7-11.相続税の申告・納付【10ヶ月以内】

相続税が課税される場合のみ、相続の開始を知った日の翌日から10ヶ月以内に、相続税の申告・納付を行います。

相続税の申告・納付義務があるにも関わらず、期限までに申告と納付をしなかった場合は、「加算税」と「延滞税」という二重のペナルティを課せられます。

無駄な税金を払わないためにも、必ず期限までに申告と納付の両方を済ませましょう。

詳しくは「相続税の申告期限・納付期限はいつ?延長はできる?過ぎたらどうなる?」をご覧ください。

7-11-1.相続税申告の方法

相続税の申告義務がある場合は、申告期限までに、被相続人の最後の住所地を管轄する税務署に相続税の申告書を提出します。

相続税の申告書は、ご自分でも作成していただけます。

しかし、計算ミスや記載ミスがあった場合は、相続税の過少申告で税務調査が入ったり、逆に相続税を過大納付したりするリスクもあります。

相続税申告が必要な方は、相続税に強い税理士に依頼されることをおすすめします。

詳しくは「相続税申告は自分でできる?不要なケース・流れ・必要書類を解説」「相続税のための必要書類をプロが解説!【一覧表付】 」をご覧ください。

7-11-2.相続税の納付方法

相続税の納付場所(方法)は、次の4つがあります。

- 銀行などの金融機関の窓口での現金一括納付

- 税務署の窓口での現金一括納付

- コンビニエンスストアでの納付(納付額30万円以下)

- クレジットカードでの納付

納付額が高額の場合は、預金口座のある銀行の窓口で預金から納付額分の現金を引き出し、そのまま窓口で納付するのが一般的で安全な方法です。

詳しくは「相続税申告における納付書の書き方・記載例」をご覧ください。

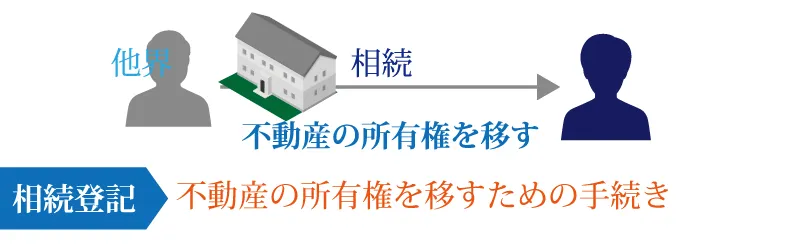

7-12.不動産を取得したら相続登記をする【3年以内】

相続登記とは、相続等によって取得した不動産の所有権を、取得した人の名義に変更する手続きのことです。

令和6年4月1日から相続登記の義務化が始まり、「自己のために相続が開始したことを知り」なおかつ「その不動産の所有権の取得を知った日」から3年以内に、相続登記の申請を行わなくてはなりません。

なお、施行日前に取得した相続不動産も義務化の対象となり、令和9年3月31日までに相続登記をする必要があります。

相続登記をしないと、不動産の売却ができない、担保設定ができずに融資が受けられない、利害関係が複雑化するなどのリスクもあります。

相続登記の義務がある方は、期限までに相続登記の申請を行いましょう。

詳しくは「相続登記しないとどうなる?放置する8つのデメリットと申請手続きの流れ」をご覧ください。

7-13.取得した遺産の名義変更【期限の定めなし】

遺産分割が確定したら、取得した相続財産の名義変更をします。法令上特に期限は定められていませんが、なるべく早くに済ませておいたほうがいいでしょう。

- 預貯金の解約・名義変更(銀行)

- 株式などの解約・名義変更(証券会社)

- 自動車の相続手続き(運輸支局など)

なお、名義変更や解約手続きには、被相続人と取得者の戸籍謄本のほか、遺言書や遺産分割協議書が必要です。

ご自分で手続きされるのが大変な場合は、司法書士に代行を依頼することも可能です。

8.遺産相続(財産相続)でよくあるトラブル

遺産相続をめぐるトラブルは、遺産総額や遺言書の有無にかかわらず発生します。

この章では、遺産相続でよくある、代表的なトラブルについてご紹介します。

「相続でもめる家族の特徴!原因・予防対策・対処法も解説」でも解説しておりますので、あわせてご覧ください。

8-1.遺産のほとんどを不動産が占める場合

遺産のほとんどを不動産が占める場合、分割割合は決められても、法定相続人同士で簡単に分配することができず、どの分割方法を採用するのかでトラブルに発展しやすいといえます。

代表的なのは、被相続人と法定相続人の誰かが同居しており、相続発生後もその法定相続人が住み続ける場合です。

このケースにおいて次男が法定相続分の分割を希望した場合、次男の取得分は遺産総額6,000万円の1/2にあたる3,000万円ですが、現金は1,000万円しかありません。

代償分割を選択すると、長男は次男に2,000万円の代償金を支払う必要があり、資産がない場合は自宅を担保に借金をするなどして、現金を用意しなくてはなりません。

換価分割を選択すると、長男は自宅を失うためトラブル必至です。

8-2.見ず知らずの相続人が現れた場合

遺産相続トラブルに発展しやすいのは、家族関係が複雑で、見ず知らずの相続人が現れたりした場合です。

例えば、被相続人の戸籍調査をしていたところ、前妻の子・認知された非嫡出子・養子の存在が発覚したとします。

これらの子はすべて実子と同じ権利を持つ、第一順位の法定相続人になります。

遺言書がない限りは、法定相続人全員で遺産分割協議を行う必要があります。

同順位の実子は自己の取得割合が減ってしまうため、遺産分割協議がまとまらず、相続トラブルに発生することは言うまでもありません。

8-3.相続人同士の関係性が悪い・疎遠である場合

遺産相続トラブルに発展しやすいのは、相続人同士の関係性が悪い・疎遠である場合です。

子供がいない夫婦の遺産相続では、残された配偶者と故人の兄弟姉妹や甥姪が法定相続人になる場合があります。

関係が悪かったり、疎遠であったりする場合は、遺産分割協議の成立が困難になります。

8-4.生前贈与を受けた相続人がいる場合

遺産相続トラブルに発展しやすいのは、特定の相続人だけが生前贈与を受けていた場合です。

特定の法定相続人だけが生前贈与を受けていた場合、その生前贈与は「特別受益」として相続財産に持ち戻して遺産分割をしなければなりません。

特別受益を受けた相続人は「生前贈与はなかった」と主張するでしょうし、他の相続人は「生前贈与があった」と指摘するでしょう。

遺産分割協議の成立には全員一致が必要なので、相続人が1人でも反対していると、遺産分割は成立しません。

詳しくは「特別受益とは~特別受益の持ち戻しや具体的な計算例を解説」をご覧ください。

8-5.被相続人の介護等をした相続人や親族がいる場合

遺産相続トラブルに発展しやすいのは、被相続人の介護等をしていた法定相続人や親族がいる場合です。

被相続人の介護等をしていた法定相続人は、遺産分割協議において、その貢献に応じた「寄与分」を請求することが可能です。

令和元年7月1日から、被相続人の介護等をしていた親族は、法定相続人に「特別寄与料」を請求することが可能となりました。

こちらは一定の要件を満たす必要があり、遺産分割協議において特別寄与料の請求を行う必要があります。

詳しくは「相続の寄与分とは。寄与分を主張できる例を紹介!証拠にできる書類は?」や「特別寄与料とは?相続税の課税対象?要件や相場、計算方法を解説」をご覧ください。

8-6.遺言書の内容が遺留分を侵害している場合

遺産相続トラブルに発展しやすいのは、遺言書の内容が遺留分を侵害している場合です。

民法では、兄弟姉妹以外の相続人について、「遺産額のうち、最低限これだけの割合はもらうことができる」という権利を定めています。その権利を「遺留分」と呼びます。

遺留分が侵害されるような内容の遺言が残されていた場合でも、その遺言自体は有効です。

しかし、遺留分を侵害された法定相続人は、侵害している人に対して、遺留分額の支払いを求める「遺留分侵害額請求」をおこなえます。侵害している相続人がそれに応じなければ、訴訟などの深刻なトラブルに発展するでしょう。

遺言を残す場合は、トラブル防止のためにも、遺留分に配慮した遺言内容としましょう。

詳しくは「遺留分侵害額請求とは?調停や訴訟の手続きの流れ・時効・弁護士費用を解説」をご覧ください。

8-7.遺産分割協議がまとまらずに相続税の申告期限に間に合わない場合

遺産分割協議が成立していなくても、相続税の申告・納付期限の延長は認められません。

申告期限まで遺産分割協議がまとまらない場合は、いったん「法定相続分で分割した」と仮定する、未分割申告を行います。

未分割申告の際に「申告期限後3年以内の分割見込書」を添付しておけば、将来(3年以内)に遺産分割協議が成立したときに、改めて、特例を適用して税額を計算し直して修正申告をすることができます。

詳しくは「相続税申告期限に分割が間に合わない時は未分割申告!【動画付きで解説】」をご覧ください。

8-8.相続税の納税資金が足りない場合

相続税は、現金により一括で納付することが原則です。しかし、現金を保有しておらず、納付期限までに納税資金を用意できないこともあります。

このような場合には、「延納」または「物納」という方法での納付も可能です。

詳しくは「相続税の延納・物納とは?国が定めた相続税支払いの猶予策」や「【相続税】延納・物納はどうしたら使える?国税庁の審査方法とは。」をご覧ください。

8-8-1.延納とは

相続税の延納とは、相続税額が10万円を超え、金銭での納付が困難な理由がある場合には、税務署に申請し、担保を提供することで、分割払いでの納付ができるようになる手続きです。

なお、延納期間中は利子税の納付が必要です。

延納の申請は、相続税の申告期限までにおこなわなければなりません。延納は申請すれば必ず認められるわけではなく、担保となる財産などの審査があります。

8-8-2.物納とは

延納をしてもなお、相続税を現金で納付することが難しい理由がある場合に、現金の代わりに、モノで納税することが認められる場合があります。これを物納といいます。

物納できる財産は、相続税の対象となった財産に限られ、国債、地方債、不動産、株式等や動産などです。

物納の申請は、原則として相続税の申告期限までにおこなわなければなりません。物納は申請すれば必ず認められるわけではなく、納める財産などの審査があります。

9.遺産相続を円滑に進めるには「専門家」への依頼を

遺産相続には、多種多様な手続きがあり、やることが多いと感じられたのではないでしょうか。

相続財産の評価や相続税額の計算など、専門知識がないと、正しく実施できないこともあります。

自分で対応することが難しい場合は、専門家の力を借りることをおすすめします。

遺産相続には弁護士・税理士・司法書士などの専門家が関与しますが、おおむね次のような基準で選ぶとよいでしょう。

専門家の選び方について、詳しくは「相続のサポートはどの専門家に依頼すべき?税理士?司法書士?」をご覧ください。

9-1.チェスターグループにご相談を

遺産相続に関するご相談は、相続業務に特化したチェスターグループへお任せください。

チェスターグループには、税理士法人チェスターをはじめ、法律事務所や司法書士法人チェスターが所属しており、遺産相続のあらゆるご相談をワンストップで承っております。

すでに相続が発生されているお客様でしたら、初回相談が無料となりますので、まずはお気軽にご相談ください。

>>【相続税申告】税理士法人チェスターへ相談する

>>【相続登記】司法書士法人チェスターへ相談する

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編