税務調査って何されるの?相続税の税務調査の概要と事前準備

遺産を相続し、相続税の申告を行うと税務調査が入る可能性が出てきます。税務調査は所得税や法人税など対象となるケースはたくさんありますが、その中でも相続税の税務調査の確率は高くなっています。相続税は、課税の「最後の砦」としての役割を有することから、税務調査の対象としての割合が高いのです。

今回は、税務調査についてご説明します。

この記事の目次 [表示]

1.税務調査はどうやって決められるのか

税務調査の対象とはどうやって判断されるのか疑問に思う方も多いでしょう。被相続人が亡くなり、7日以内に市区町村へ死亡届を提出します。この死亡届を受けて、法務省から国税庁へ連絡が入ります。この時点で、税務署は誰がいつ亡くなったかを把握します。

死亡届の連絡とは別に、固定資産税評価額の情報なども税務署へ通知されるため、資産をたくさん保有しているかどうかなどの判断も可能となります。

平成13年以降は、全国の税務署を繋ぐシステム(KSKシステム)が導入され、相続税の申告が必要かどうかの把握がしやすくなっています。

死亡届の書き方についての詳細は、下記にUPしております。

2.相続税の税務調査

税務調査という言葉だけを聞くと、あまり良いことのようには感じられないと思いますが、とくに問題なくきちんと申告を行っていた場合でも、税務調査の対象になることもあります。税務調査にはしっかりと応じましょう。

2-1.11件に1件が税務調査を受けている?

相続税の税務調査の年間件数を国税庁が発表しています。「平成30事務年度における相続税の調査の状況」によると、実地調査は12,463件となっています。

相続税の申告は136,891件なので、11件に1件は税務調査の対象となっていることがわかります。

2-2.税務調査が入る理由は?

税務調査が入る理由は大きくわけて2種類です。

2-2-1.相続税の申告書に間違いがある場合

財産そのものに間違いはないけれど、計算の仕方や評価の方法に間違いがある場合です。

2-2-2.相続税の申告財産に漏れがある場合

相続税を申告する際に、計上の必要がある財産に漏れがある、もしくは漏れがある可能性が高い場合です。

2-3.税務調査の種類について

税務調査には2つの種類があります。1つは、テレビで見たことがある方もいると思いますが、「マルサ」と言われる強制調査です。

もう1つは任意調査です。強制調査は、脱税などを告発する場合に行われるため厳しい調査となりますが、一般的には任意調査がほとんどです。

任意とはいえ納税者が調査官の質問検査権を拒否した場合、1年以下の懲役または50万円以下の罰金に処するとされていますので、事実上、拒否することはできません。税務調査の連絡が来た場合は、きちんと協力することが重要です。

3.税務調査で指摘されやすい3つのポイント

3-1.預貯金

被相続人本人の預貯金について確認されることが多いです。特に、死亡する前の3年~5年の間で、50万円以上のお金が引き出されている場合など、何のために引き出したかを確認されることがあります。普段から、高額なお金を引き出す場合は、その用途を明確にしておくと万が一の時にもしっかりと対応が可能になります。

3-2.生命保険

生命保険は契約者が被相続人ではない場合に注意が必要です。配偶者や子を契約者として契約し、保険料は被相続人が支払っていた場合、保険料を支払っている人が契約者とみなされるため、死亡によって取得した保険金は、相続税の対象となります。

3-3.家族名義の預金

生命保険と近しいものがありますが、家族名義の口座に被相続人が自由に入出金を行っていた場合、実質は被相続人の名義の口座とみなされる可能性があります。そのため、被相続人が亡くなった場合は、相続財産となるか否かの検討が必要です。

4.税務調査の実施時期は?

4-1.実施時期

実施時期は相続税の申告後、半年から2年といわれています。とくに、7月から10月は税務調査が多く実施されているようです。税務調査が行われる場合は、事前に相続税の申告を行った人宛に税務署から連絡が入ります。相続税の時効は法律では5年(悪質な場合は7年)となっているので、申告から5年を経過している場合は税務調査が入る可能性は低いといえます。

4-2.税務調査の期間

一般的には2日間程度、実地調査が行われます。申告内容に誤りがあると判断された場合は、修正申告の勧奨が行われます。

4-3.税務調査が行われる場所

主に、被相続人の自宅で行われます。

5.税務調査が入る場合の事前準備

税務調査は一般的には事前に連絡が入ります。この連絡は、税理士に依頼している場合は税理士に、税理士に依頼していない場合は相続税の申告を行った人に入ります。なお、事前連絡を行わず調査に入る場合もないわけではありません。

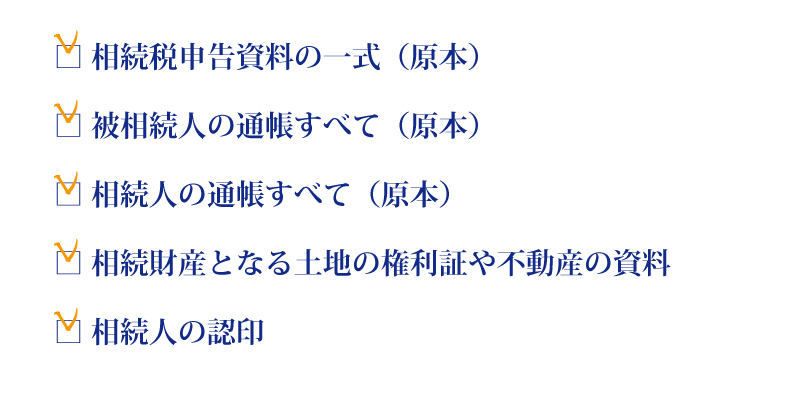

税務調査の日時が決まった場合は、以下の資料を事前に準備しておきましょう。

6.まとめ

税務調査についてご理解いただけたでしょうか?税務調査と言葉だけ聞くとよいイメージがありませんが、調査官に対して、相続した遺産についてしっかりと説明することができれば問題はありません。

税務調査は、相続税の申告内容に疑問点がある場合に対象となる確率が高くなります。相続財産に預貯金以外の財産が多くある場合は、相続専門の税理士に依頼することをおすすめします。

相続税専門の税理士法人チェスターは、年間3,000件以上の相続税申告実績があります。相続税申告では、税務調査のリスクを下げるために「書面添付制度」を活用した申告書を作成させていただいており、税務調査率は僅か1%です(全国平均10%)。

安心できる相続税申告を行いたい方はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続税」専門の税務調査も安心してお任せください。

相続税の税務調査はチェスター在籍の元税務署長・国税OBをはじめとしたベテラン勢が税務署とのやりとりから交渉ごとまですべて対応いたします。

不安な状況だとは思いますが、お客様はありのままの状態をご相談ください。

追徴課税という金銭的な負担と税務調査を受けるという精神的な負担を極力軽減したサービスをご提供致します。

まずはサービスの詳細とご相談については以下よりご確認ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編