名義預金を相続したら贈与税ではなく相続税がかかるのはなぜ?

相続税申告において、必ずといっていいほど出てくるのが名義預金です。

名義預金とは、配偶者・子供・孫などの名義であるものの、実質的には被相続人が貯金・管理をしていた銀行預金のことです。

名義預金は贈与が成立していない上に、課税の時効もないため、被相続人の相続財産として相続税の課税対象となります。

名義預金を隠していても相続税の税務調査でばれる確率が高く、遺産分割や相続手続きにおいてトラブルに発展しやすいです。

この記事では、名義預金と指摘されないための対策や、何の対策もしていない名義預金が見つかった場合の対処法について、相続専門の税理士が徹底解説します。

この記事の目次 [表示]

1.名義預金とは?

名義預金とは、相続において被相続人(亡くなった人)が、他人名義で管理していた銀行預金のことです。

名義預金は主に2つのケースがあるため、詳細を確認しておきましょう。

ケース①配偶者名義の名義預金

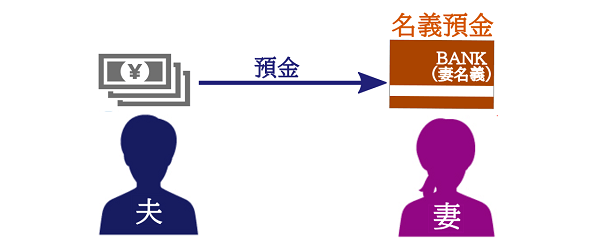

名義預金の1つめのケースは、被相続人が配偶者名義で管理していた銀行預金です。

例えば、専業主婦である妻名義の銀行口座だけど、実質的には夫の財産である場合などが該当します。

配偶者名義の預金が「名義預金」とみなされてしまう代表的ケースは、以下の通りです。

具体例

- 夫からもらった生活費の残高を妻が貯金している(へそくり)

- 夫が妻名義の口座で貯金をしていた

- 生活費や教育費の範囲を超える多額の入金

よくあるケースは、専業主婦である妻のへそくり口座が、名義預金となるケースです。

詳しくは「へそくりに相続税がかかるって本当!?税務調査で名義預金とみなされた場合、相続税が発生?」で解説しておりますので、あわせてご覧ください。

ケース②子供や孫名義の名義預金

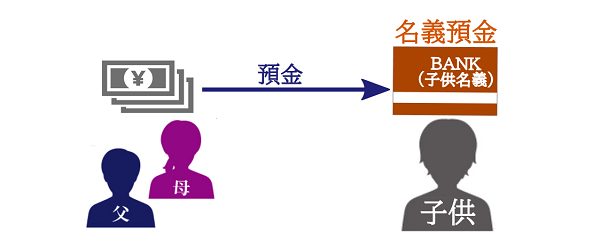

名義預金の2つ目のケースは、被相続人が子供や孫名義で管理していた銀行預金です。

例えば、子供名義の銀行口座だけど、実質的には父親や母親の財産である場合などが該当します。

子供や孫名義の預金が「名義預金」とみなされてしまう代表的なケースは、以下の通りです。

具体例

- 親が子供名義の口座で年間110万超えの貯金をしている

- 多額のお祝いなどを子供名義の口座で貯めている

- 生活費や教育費の範囲を超える多額の入金

このケースにおいては親と子供だけではなく、祖父母と孫というケースも散見されます。

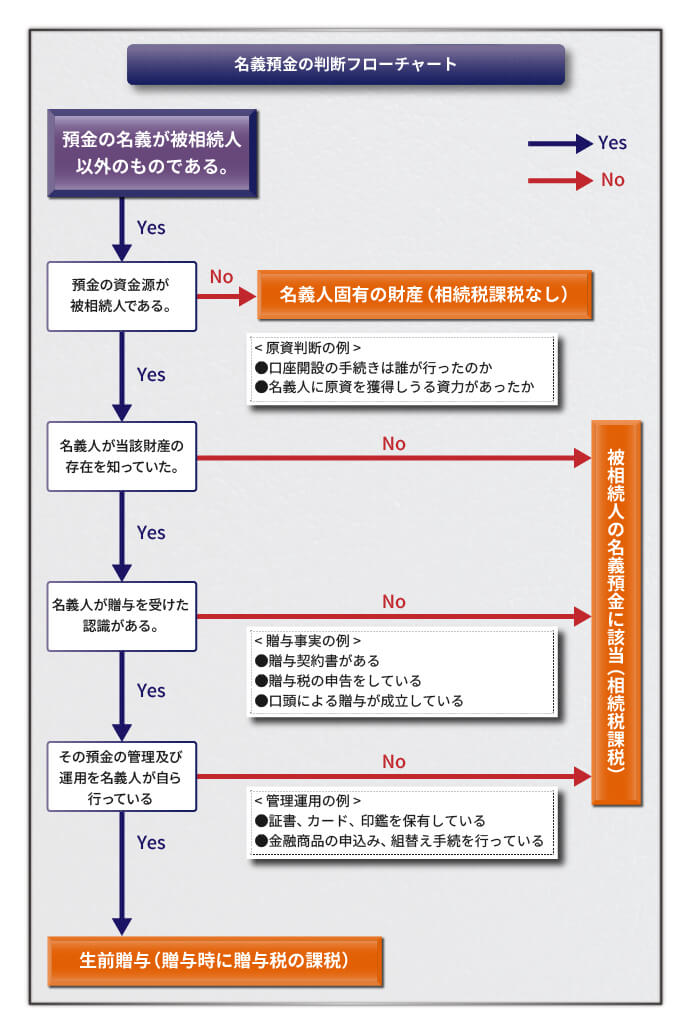

2.名義預金の判定基準!フローチャートで確認

名義預金にあたるかどうかは、その預金の名義だけでは判断できません。

そのため、名義預金であるか否かは、以下の内容から総合的に判定します。

名義預金の判定基準

- 預金の資金源(原資)が誰なのか

- 名義人が預金の存在を知っていたか

- 名義人が贈与を受けた認識があるか

- その預金の管理・運用をしていたのは誰なのか

名義預金かどうかを簡単に判定するために、フローチャートを作成したのでご利用ください。

2-1.預金の名義が被相続人以外のものである

まずは、預金の名義が被相続人以外のものであるかどうかを確認します。

預金が被相続人の名義であれば、名義預金であるかどうかを判定するまでもなく、被相続人の相続財産として相続税が課税されます。

被相続人以外の名義(配偶者・子供・孫など)であれば、次のチェックポイントに移ります。

2-2.預金の資金源が被相続人であれば名義預金

次に、預金の資金源が被相続人であるかどうかを確認します。

資金源(原資)とは、実質的に誰のお金なのかを指します。

例えば、配偶者名義の銀行口座であっても、その貯金の資金源が夫の給料であれば、配偶者名義の名義預金となります。

預金のお金がもともと誰のお金であったかを判断するのは簡単ではありませんが、次のような観点から判断します。

- 口座開設の手続きは誰が行ったのか

- 名義人に預金ができるだけの収入があったか

例えば、数千万円の預金ができるだけの資力がない、専業主婦の妻や大学生の子供の預金残高が、社会通念上の「生活費や教育費」をはるかに超えた金額である場合は、名義預金となる可能性が高くなります。

2-3.名義人が預金の存在を知らなければ名義預金

次に、名義人が預金の存在を知っていたかどうかを確認します。

例えば、親が子供の名義で預金をしていても、子供はその預金の存在を知らない場合があります。

子供が預金の存在を知らなければ、親から子供に贈与されたことにはならず、親が子供の名義を借りて自身の財産を預金しているとみなされ、名義預金と判定されます。

2-4.名義人が贈与を受けた認識がなければ名義預金

次に、名義人が贈与を受けた認識があるかどうかを確認します。

名義人が預金の存在を知っていて、なおかつ「自分のもの」と認識しているかどうかを、次の事実に基づいてチェックします。

- 贈与契約書がある

- 贈与税の申告と納税をしている

名義人が預金の存在を知っていても、それを自分のものと認識していなければ、名義預金と判定されます。

2-5.預金の管理・運用を名義人が自ら行っていなければ名義預金

最後に、預金の管理・運用を名義人が自ら行っているかどうかを確認します。

預金の管理・運用を名義人が自ら行っているかどうかは、次の事実をもとに判断します。

- 証書、通帳、カード、印鑑を名義人が自ら管理している

- 金融商品の申し込み、組み替え手続きを行っている

贈与手続きを完了していても、子供や孫が無駄遣いしないように通帳や印鑑を渡さないケースがあります。

この場合は、子供や孫に所有権がないとみなされ、名義預金と判定されます。

3.名義預金は贈与税ではなく相続税の課税対象になる理由

名義預金はある意味「贈与」ですが、どうして贈与税ではなく、相続税の課税対象となってしまうのでしょうか?

この章では、名義預金が被相続人の相続財産とみなされて、相続税の課税対象となる理由について解説をします。

夫婦間や親子間の贈与について、詳しくは「夫婦間の贈与は贈与税が発生する?基礎控除110万円と配偶者控除を解説」や「子供名義の口座に贈与税がかかるケース|節税対策も解説」をご覧ください。

3-1.そもそも贈与が成立していない

受贈者が預金の存在を知らない・贈与された認識がない・管理運用しているのが贈与者であれば、贈与は成立していません。

贈与は成立していないということは、その預金は贈与者の財産となるため、贈与税ではなく、被相続人の相続財産として相続税が課税されてしまうのです。

贈与は「贈与者(贈与する側)」と「受贈者(贈与される側)」の、双方の意思を元に成立する契約です。

民法上、双方の合意があれば口約束でも贈与は成立しますが、問題になるのは贈与者が亡くなった後のことです。

口約束で贈与(年110万円以下)をしたものの、贈与者が死亡してしまっては、贈与について双方の合意があったかどうか確認のしようがありません。

贈与したという客観的な事実や、受贈者が管理して使っているという事実を証明できない限り、相続税の税務調査で「申告漏れ」を指摘されてしまいます。

3-2.名義預金に時効はない

贈与税の時効は、起算点(法定申告期限の翌日)から原則6年(悪意がある場合は7年)と定められています。

しかし、名義預金はそもそも贈与契約が成立していないため、贈与税の時効が成立することはありません。

そのため、何十年もかけて貯金をした名義預金であっても、被相続人の相続財産とみなされ、相続税の課税対象になってしまいます。

詳しくは「贈与税の時効は何年?時効は簡単には成立しない理由・無申告のペナルティについて」でも解説しておりますので、あわせてご覧ください。

4.名義預金はばれる!税務調査で指摘される可能性が高い

名義預金は被相続人の名義ではないため、税務調査でばれることはない…と思われるかもしれません。

しかし、相続税の税務調査では名義預金の有無を重点的に調べるため、名義預金の存在は高確率でばれます。

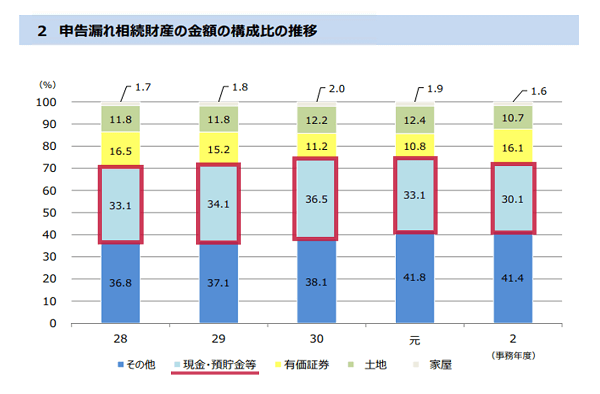

以下は、平成28~令和2事務年度の申告漏れ相続財産の金額の構成比の推移ですが、「現金・預貯金等」が約30%を占めています。

【出典:国税庁「令和2事務年度における相続税の調査等の状況」】

上記のデータの中にはタンス預金なども含まれていますが、税務調査によって名義預金がばれる可能性は高い…と言えるのではないでしょうか。

では、どうして税務調査で名義預金の存在がばれてしまうのでしょうか?

相続税の税務調査の詳細について、詳しくは「税務調査はどのように行われる?日程調整~当日まで。」や「税務調査前に準備しておくこと【税理士立会い編】」をご覧ください。

4-1.税務署は被相続人や相続人の収入を知っている

税務署はKSKシステム(国税総合管理システム)により、被相続人や相続人の過去の収入などを把握しています。

このKSKシステムには、所得税・法人税・固定資産税といった過去の申告データだけではなく、金融機関や保険会社が提出した法定調書も蓄積されています。

税務署はこれらの情報から被相続人の資産状況を予想しており、実際に提出された申告書の内容と比較をし、疑問があれば税務調査を行って詳細を確認します。

もちろん、相続人や親族がどの程度の収入があるのかも知っているため、名義人の収入の割に預金額が多いと名義預金を疑います。

4-2.親族名義の財産も税務調査の対象

税務署には強い調査権限があり、金融機関(銀行)に照会をかけることで過去10年間の口座の入出金情報を得ることができます。

これは被相続人だけではなく、相続人の預金口座も対象となります。

つまり、相続税対策として名義預金にお金を移動させたとしても、その入出金履歴は確実にばれるということです。

そして入出金履歴を元に、税務調査を実施して「誰の原資で・何のために使って・残金はどこにあるのか」の確認を行います。

相続税の税務調査における銀行口座の調査について、詳しくは「バレない口座は作れない!税務署の銀行調査の手法と目的について」をご覧ください。

5.名義預金の申告漏れを指摘された場合のペナルティ

相続税の税務調査において、名義預金の申告漏れを指摘された場合、ペナルティとして「加算税」と「延滞税」が二重で追徴課税されます。

なお、加算税は過少申告加算税・無申告加算税・重加算税の3種類があり、申告漏れをした事由によって種類が異なります。

各種ペナルティについて、詳しくは「相続税の延滞税・加算税っていくら?税率・計算方法・免除特例も解説」をご覧ください。

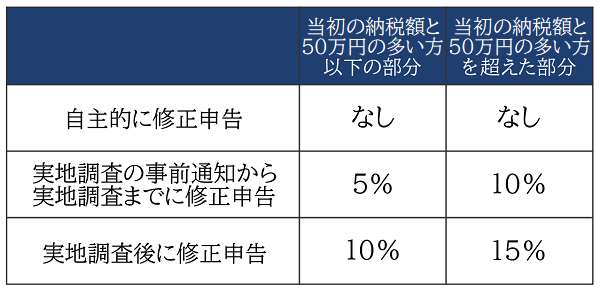

5-1.過少申告加算税

過少申告加算税とは、期限までに相続税申告をしたものの、本来の税額より少なく申告したことに対するペナルティです。

過少申告加算税は、どのタイミングで修正申告をしたのかによって、税率が変動します。

なお、税務調査の事前通知前に自主的に修正申告をすれば、過少申告加算税は課税されません。

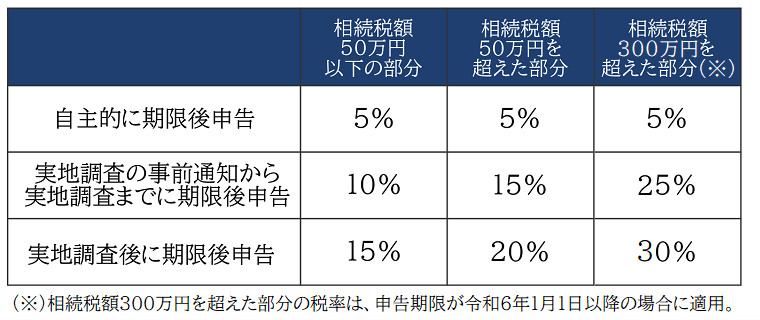

5-2.無申告加算税

無申告加算税とは、期限までに相続税申告をしなかった(忘れていた)ことに対するペナルティです。

無申告加算税は、どのタイミングで期限後申告をしたのかによって、税率が変動します。

申告期限が令和6年1月1日以降の場合は、高額の無申告に対する税率が引き上げられます。

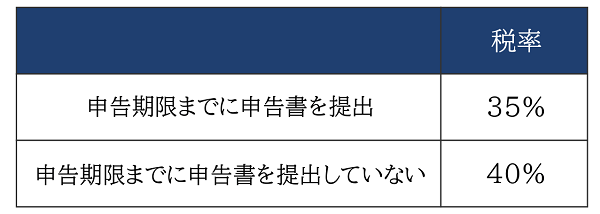

5-3.重加算税

重加算税とは、相続税の税務調査の結果「相続財産をあえて少なく申告した」と認められた場合や、「意図的に相続税申告をしなかった」と認められた場合に課せられる、最も重いペナルティです。

重加算税は、期限までに相続税申告をしたか否かによって、税率が変動します。

5-4.延滞税

延滞税とは、相続税の納付(納税)が遅れたことに対するペナルティです。

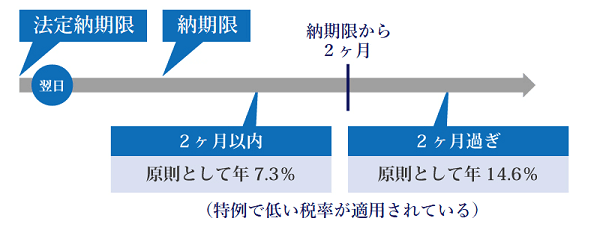

延滞税の税率は、所定の納期限の翌日から2ヶ月を境に、2段階に分けられています。

納期限から2ヶ月後までは原則年7.3%、2ヶ月経過以降であれば原則年14.6%となります。

近年は超低金利時代であり、市場の金利とかけ離れているため、特例によって低い税率が適用されます。

特例税率は毎年変更するため、国税庁「延滞税について」にて最新の延滞税の税率をご確認ください。

6.名義預金は遺産分割や相続手続きでもトラブルに?!

名義預金は相続税の税務調査以外にも、トラブルが発生しやすい相続財産です。

具体的にどのようなトラブルが想定されるのか、確認しておきましょう。

6-1.名義預金の遺産分割トラブル

名義預金の存在は、相続人同士で行う遺産分割協議の際に、トラブルになることがあります。

この理由は、名義預金は被相続人の相続財産となるため、他の相続財産と共に遺産分割を行う必要があるためです。

しかし、名義預金の名義人は「自分の名義だから遺産分割の対象にはならない」と主張するでしょうし、その他の相続人は「名義預金だから遺産分割の対象になる」と主張をするでしょう。

こうなってしまうと、誰が名義預金を取得するのかが決まらず、遺産分割トラブルが発生してしまいます。

6-2.名義預金の相続手続きトラブル

名義人以外の人が名義預金を相続する場合、名義変更や解約などの相続手続きが煩雑になります。

よくあるケースとしては、被相続人が祖父母で、孫名義の名義預金をしていた場合です。

孫は相続人ではないため相続できず、孫の親(被相続人の子)が相続することとなります(他の相続人の同意が前提です)。

この場合、孫名義の名義預金を、孫の親名義に変更をする必要がありますが、金融機関としては名義預金が本当に被相続人の財産であったかを調査する必要があります。

そのため、手続き内容が複雑になったり、調査や確認のために時間がかかったりと、思わぬトラブルに発展してしまうのです。

7.名義預金と指摘されないための5つの対策

名義預金と指摘されないためには、「贈与したこと」や「名義人の口座であること」が客観的に証明できるよう、事前に対策を取っておくことが大切です。

具体的にどのような対策をすれば良いのかを、確認しておきましょう。

7-1.贈与契約書を作成する

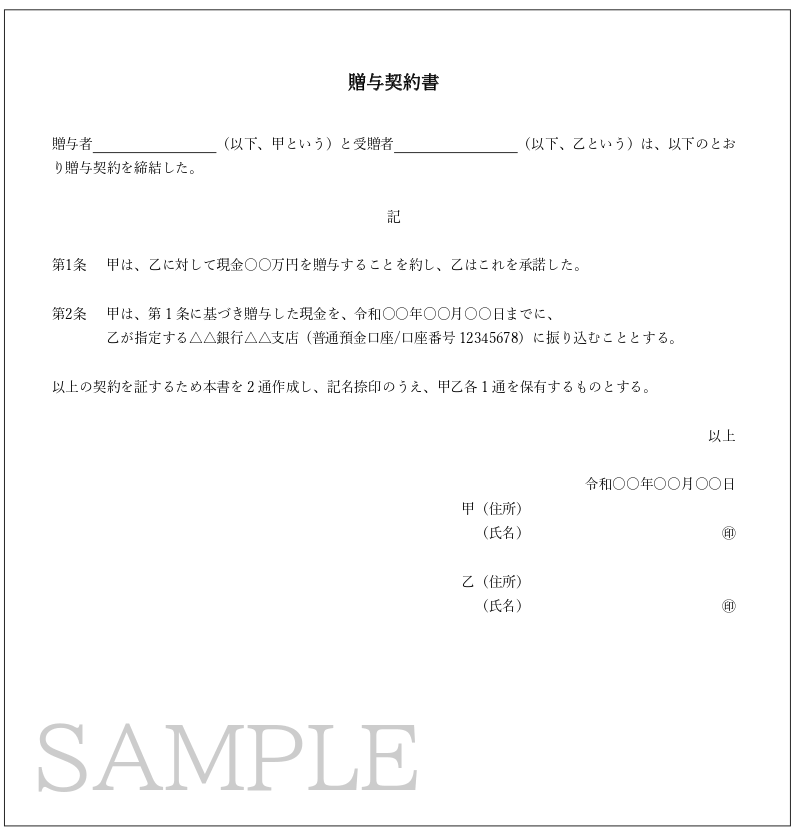

名義預金と指摘されないための対策として、贈与をするときは贈与契約書を作成しましょう。

具体的には、誰が・誰に・いくら・どのような方法で・いつまでに贈与をするのかを、贈与契約書に記載します。

贈与の際に正式に贈与契約書を作成することで、贈与が成立したと客観的に証明することができます。

公証役場で確定日付をもらっておくと、なおよいでしょう。

贈与契約書の書き方について、詳しくは「贈与契約書のメリットとは?書き方【保存版】ポイント・注意点を記載例付きで解説」をご覧ください。

7-2.通帳の印鑑は贈与者と受贈者で別にする

名義預金と指摘されないための対策として、銀行口座を開設する際、贈与者と受贈者で別の印鑑を使用しましょう。

苗字が同じだからといって贈与者の印鑑を使って口座を開設すると、名義預金ではないかと疑われてしまいます。

銀行口座の印鑑は、受贈者自身のものを使って口座の開設手続きをすることが大切です。

7-3.銀行振込で贈与する

名義預金と指摘されないための対策として、贈与するときは、銀行口座を通じて振込をしましょう。

銀行振込の際には振込手数料がかかりますが、「誰が誰に入金したのか」というお金のやり取りを、客観的に記録できるメリットがあります。

7-4.通帳は受贈者(贈与された人)が管理する

名義預金と指摘されないための対策として、通帳やキャッシュカードは受贈者(贈与された人)が管理をしましょう。

子供や孫が無駄遣いしないようにと、贈与した父母や祖父母が銀行口座の通帳や印鑑を管理しているケースがみられます。

これでは父母や祖父母がお金を管理していることになり、名義預金とみなされてしまいます。

銀行口座の通帳や印鑑、キャッシュカードは贈与された人が管理しましょう。

7-5.贈与された預金は使う

名義預金と指摘されないための対策として、贈与された預金を少しは使いましょう。

贈与された預金を全く使わない状態であると、名義預金ではないかと疑われる可能性が高くなってしまいます。

実際にお金を下ろすだけではなく、その口座を名義人のクレジットカードの引き落とし口座にしておけば、実際に名義人が使っているという証拠を残すことができます。

8.名義預金が見つかったときの対処法~よくある疑問Q&A~

全く対策をしていない名義預金が見つかった場合、どうすれば良いのでしょうか?

Q1:名義預金を解消(リセット)する方法は?

生前に名義預金が見つかった場合は、名義預金を解消(リセット)することができます。

名義預金を解消(リセット)する方法は、名義預金にある預金を、本来の持ち主の名義の口座に戻すだけです。

なお、本来の持ち主の口座に戻す際に、贈与税が課税されることはありません。

しかし案件毎に戻すべきか否かの判断が必要となりますので、必ず相続税に強い税理士に相談をしてください。

本来の持ち主名義の口座に戻した後、名義人が口座を使用しない場合は、解約しておくと良いでしょう。

Q2:名義預金を持ち主に戻した後はどうすれば良い?

名義預金を持ち主に戻した後の金額が大きい場合は、改めて贈与を行いましょう。

贈与価額が年110万円以下であれば贈与契約書を作成し、贈与契約を成立させてください。

仮に贈与価額が年110万円超えであれば、贈与税が非課税となる以下のような制度や特例を活用することをおすすめします。

例えば…

- 相続時精算課税制度

- 結婚・子育て資金の一括贈与

- 住宅取得資金贈与の非課税特例

- 教育資金の一括贈与

この他にも、財産の贈与ではなく生命保険の契約をして、受取人を指定するという方法もあります。

贈与税の節税対策については「すぐに実践できる!贈与税の節税対策方法6つをご紹介!」を、生命保険金については「節税対策として生命保険が優れている理由とは?相続税金対策に注意すべきこと」をご覧ください。

Q3:名義預金の遺産分割協議書への書き方は?

相続発生後に名義預金が見つかった場合は、他の相続財産と同じように遺産分割協議をおこないます。

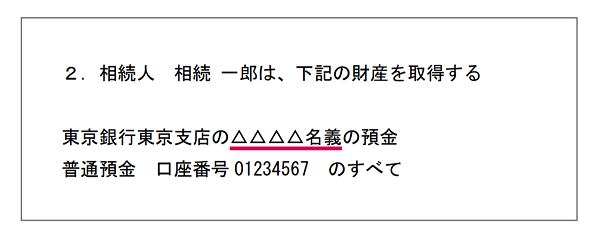

名義預金の遺産分割協議書への書き方は、基本的に「被相続人の預貯金」と同じです。

しかし名義預金である場合は、以下のように「口座名義人」も記載する必要があります。

遺産分割協議書への預貯金の書き方について、詳しくは「遺産分割協議書の預金記載例|分割後の払戻手続をスムーズに行うコツ」をご覧ください。

Q4:名義預金も相続税申告する!申告書への書き方は?

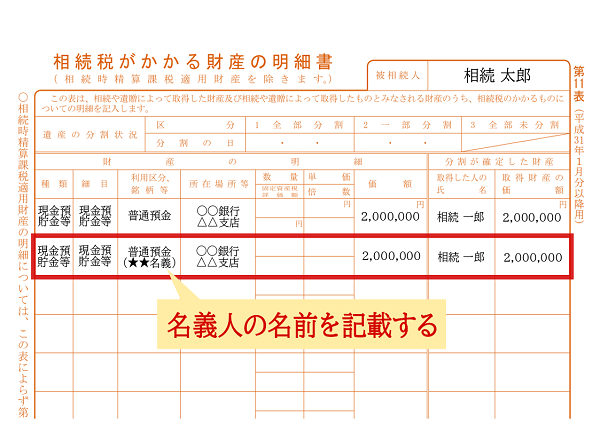

名義預金も相続税申告する場合、他の相続財産と共に計上することとなります。

具体的には、相続税の申告書第11表(相続税がかかる財産の明細書)に、以下のように記載することとなります。

相続税の申告書の書き方について、詳しくは「【初心者向け】相続税申告の書き方・必要な書類はコレ!」をご覧ください。

Q5:相続税の申告期限後に名義預金が見つかった場合は?

相続税の申告期限後に名義預金が見つかった場合は、速やかに対応をしましょう。

期限までに相続税申告をしている場合は「修正申告」を、相続税申告をしていない場合は「期限後申告」をすることとなります。

記事の中盤でご紹介した通り、自ら修正申告や期限後申告をすることで、ペナルティの税率を低く抑えることができます。

修正申告については「相続税の修正申告を自分で提出するときの流れ-申告すべき事例もチェック」を、期限後申告については「相続税の期限後申告とは?デメリットや小規模宅地等の特例の適用について」をご覧ください。

9.まとめ

名義預金は、被相続人の相続財産として相続税の課税対象となります。

名義預金を隠していても相続税の税務調査でばれる確率が高いですし、遺産分割や相続手続きにおいてトラブルに発展する可能性もあります。

名義預金と判定されないためには事前の対策が重要で、何の対策もしていない名義預金が見つかった場合は適切な対処をする必要があります。

名義預金についてご不明点がある方は、必ず相続税や贈与税に強い税理士に相談をした上で、適切な対策と対処をされることをおすすめします。

9-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超えの相続税申告実績を誇る、相続専門の税理士事務所です。

税理士法人チェスターは、相続税申告はもちろん、生前対策や税務調査の立ち合いにも対応させていただきます。

名義預金とみなされないための対策や、名義預金が見つかった場合の対処法でお困りの方は、税理士法人チェスターまでお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続税」専門の税務調査も安心してお任せください。

相続税の税務調査はチェスター在籍の元税務署長・国税OBをはじめとしたベテラン勢が税務署とのやりとりから交渉ごとまですべて対応いたします。

不安な状況だとは思いますが、お客様はありのままの状態をご相談ください。

追徴課税という金銭的な負担と税務調査を受けるという精神的な負担を極力軽減したサービスをご提供致します。

まずはサービスの詳細とご相談については以下よりご確認ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編