老人ホームに入居中の親でも小規模宅地の特例は使える?同居できない場合の要件

被相続人が生前居住していた宅地が対象となる小規模宅地等の特例ですが、亡くなった人が生前、老人ホームに入居していた場合や、相続する人が単身赴任で一緒に住んでいなかったなど、現代ならば十分に考えられることです。はたして、被相続人と同居できない状態だった場合でも小規模宅地等の特例は適用されるのでしょうか?居住用宅地等の小規模宅地等の特例を状況別に判断してみましょう。

この記事の目次 [表示]

1.小規模宅地等の特例とは

小規模宅地等の特例とは、被相続人や被相続人と同一生計の親族の居住用や事業用の宅地等の評価額が、一定の要件を満たしている場合に最大80%減額される特例です。

| 相続開始直前の宅地等の利用区分 | 限度面積 | 減額割合 | |

|---|---|---|---|

| 特定居住用宅地等 | 被相続人の居住用宅地 | 330㎡ | 80% |

| 特定事業用宅地等 | 貸付事業意外の事業用宅地 | 400㎡ | 80% |

| 特定同族会社 事業用宅地等 | 一定の法人の貸付事業以外の事業用宅地 | 400㎡ | 80% |

| 一定の法人の貸付事業以外の事業用宅地 | 200㎡ | 50% | |

| 被相続人の貸付事業用の宅地 | 200㎡ | 50% | |

| 一定の法人の貸付事業以外の事業用宅地貸付事業用の宅地 | 200㎡ | 50% | |

※一定の法人とは、相続開始の直前において被相続人等が発行済株式総数の50%超を有する法人をいいます。

小規模宅地等の特例について別記事

80%の評価減で相続対策可能に!?小規模宅地等の特例の6つのポイントとは

2.被相続人と同居していなければ特例は適用されない?

居住用の宅地に小規模宅地等の特例を適用する場合には、その宅地を誰が引き継ぐかによって要件が変わります。基本的には配偶者や同一生計の親族などが対象となります。

では、被相続人と一緒に住んでいない場合には適用されないのでしょうか?

パターン1:被相続人が老人ホームに入居していた場合

被相続人が老人ホームに入居していた場合でも要件を満たしてれば小規模宅地等の特例が適用されます。

(1)小規模宅地等の特例の適用を受ける要件

まず、前提条件として以下の3つを満たしている必要があります。

☑被相続人が死亡直前に要介護(支援)認定を受けている

☑老人福祉法等の要件を満たす老人ホームや介護医療院(平成30年4月創設)である

☑ 老人ホーム入居後に、事業又は被相続人等以外の居住の用に供していない

次に、適用対象となる自宅を誰が相続するかによって要件が異なります。

| 取得者 | 適用要件 |

| 配偶者 | 要件なし |

| 同居家族 | ・相続開始の直前から相続税の申告期限まで引き続きその建物に居住し、かつ、その宅地等を相続税の申告期限まで有している。 |

| 同居外親族 | ・被相続人に配偶者及び同居親族がいない。 ・相続税の申告期限まで引き続きその宅地等を有している。 ・相続開始前3年以内に、国内にある「自己又はその配偶者」「3親等以内の親族」「支配する法人」が所有する家屋に居住したことがない。 ・相続開始時に居住する家屋を過去に所有していたことがない 。 |

また、被相続人が居住していた宅地が二世帯住宅だった場合でも小規模宅地等の特例の適用は可能です。二世帯住宅だった場合の適用要件については下記をご参照ください。

一軒家と二世帯だと違いはあるの?小規模宅地等の特例を状況別で確認しましょう!

(2)要介護認定や要支援認定が決まる前に相続が始まったら?

要介護認定や要支援認定は、申請日が認定開始になります。相続開始後に認定が決まれば、相続開始前に認定の申請をしていたということで、小規模宅地等の特例が適用されます。

(3)被相続人が老人ホームに入居している場合の注意点

被相続人が老人ホームで生活をするようになってから、自宅をどのように使っていたかによっては小規模宅地等の特例が適用されない可能性があります。

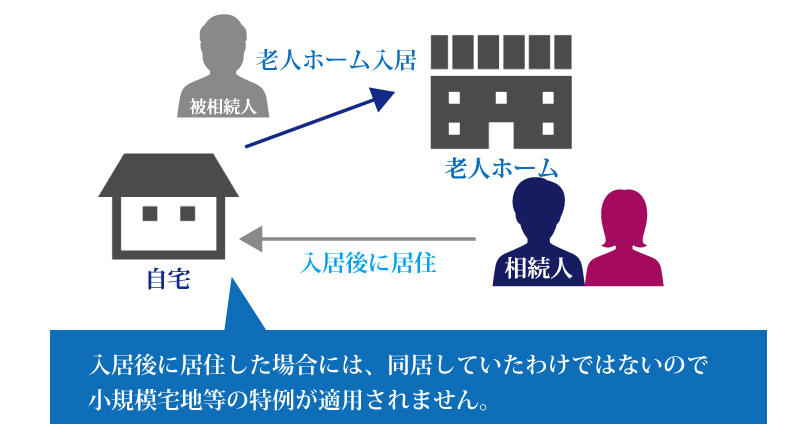

【小規模宅地等の特例が適用されない場合】

被相続人が老人ホームに入居後、空き家にしておくのももったいないからと、同居親族以外の親族が新たに居住した場合は小規模宅地等の特例が適用されません。

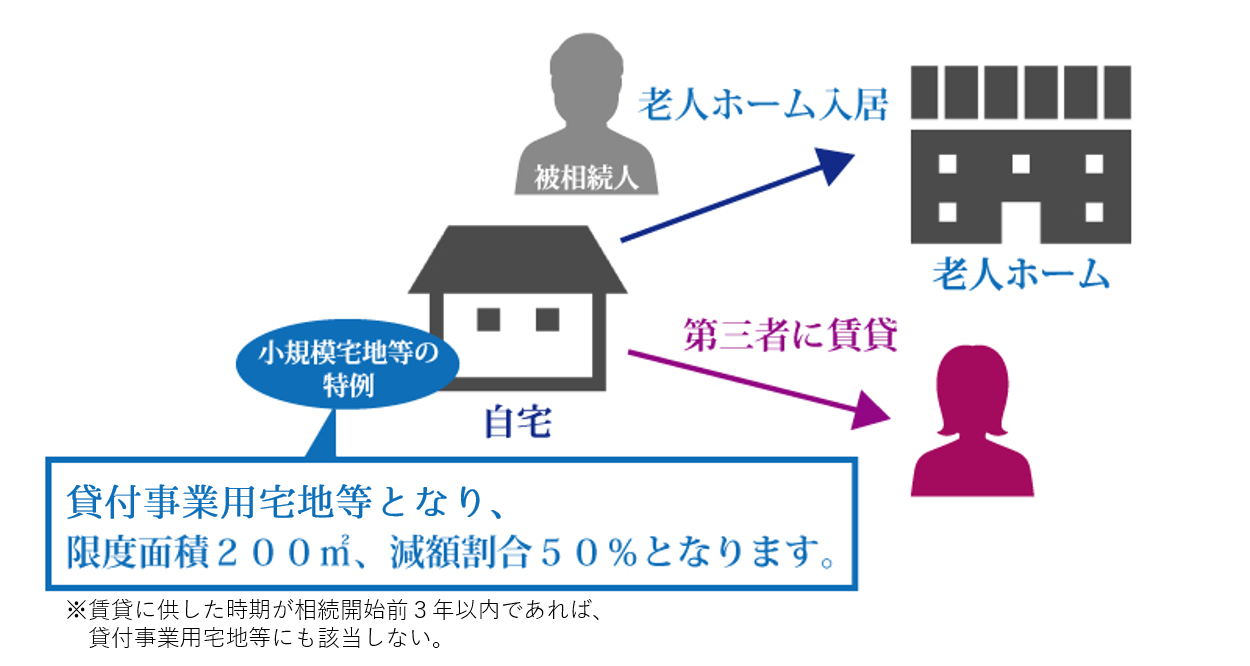

【特定居住用宅地等ではなく貸付事業用宅地等と判断される場合】

被相続人が老人ホームに入居後、第三者に自宅を貸している場合、特定居住用宅地等ではなく貸付事業用宅地等と判断されます。被相続人が住んでいる家ではなく、被相続人が人に貸している家ということになり、減額割合が50%になります。小規模宅地等の特例は適用されますが、減額される割合が少なくなるという事です。ちなみに、限度面積も330㎡から200㎡になりますので注意してください。

更に、第三者に自宅を賃貸に供した時期が、相続開始前3年以内であれば、他の賃貸物件を含めて事業的規模(いわゆる「5棟10室基準」)でない限り、貸付事業用宅地等から除外されますので、この場合には、第三者に自宅を賃貸したとしても、小規模宅地等の特例の適用自体がなくなり、注意が必要です。

老人ホーム入居後の自宅が空き家の場合や、入居前から一緒に住んでいた親族がそのまま住んでいる場合には小規模宅地等の特例は適用されます。

パターン2:相続人が単身赴任で一緒に住んでいない場合

会社に勤めていれば転勤などで単身赴任しなければならない状況も考えられます。単身赴任の相続人が自宅を相続した際に小規模宅地等の特例を適用するには「同居していた」と判断されるか、「別居」と見なされるかで判断が分かれます。

(1)別居とみなされる場合

単身赴任中の相続人の生活拠点が自宅ではなく、単身赴任先の住まいと判断されると別居と判断されてしまいます。

(2)同居と判断される場合

単身赴任前から被相続人と一緒に住んでいて、単身赴任が終わった後、引き続き元の自宅で生活することが明らかとなっている場合には小規模宅地等の特例が適用されます。

単身赴任の場合に小規模宅地等の特例の適用を受けられるかどうかの判断は非常に難しい部分があります。もし、被相続人に同居する親族が全くいない場合は小規模宅地等の特例が適用される可能性は高いですが、相続人の家族と同居していた場合は相続人の生活拠点の判断によって小規模宅地等の特例が適用されない可能性があります。このような場合には専門家に相談して判断してもらうことをおすすめします。

パターン3:まったく同居していない場合

小規模宅地等の特例は被相続人と同居しているということが前提になっていますが、被相続人と同居していない場合でも小規模宅地等の特例が適用される場合があります。ネットで検索をかけると「家なき子」特例という呼ばれ方が出てくると思います。家なき子とは、持ち家ではなく借家に住んでいる相続人を指します。

(1)非同居親族で小規模宅地等の特例が適用される要件

上記以外にも,非同居親族の場合は在留資格・国籍等の要件が複雑になるケースがありますので専門家に相談しましょう。

(2)非同居親族で特例の適用を受ける際の注意点

非同居親族についての上記の要件は、特定居住用宅地等のみとなります。

まとめ

今回は被相続人、相続人の状況に応じたケースで小規模宅地等の特例が適用できるかどうかをご紹介しました。小規模宅地等の特例は、被相続人と一緒に暮らしていた家族が住んでいた自宅を手放すことのないようにという意味合いで導入されている制度となります。そのため、引き続きそこに住むことが適用要件に含まれています。小規模宅地等の特例の適用が出来るかどうかの判断が難しい場合には税理士等、相続に詳しい専門家に相談してみましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編