胎児も相続できる?胎児の相続権・代襲相続・遺産分割・相続税申告について解説

妻が妊娠しているときに夫が死亡した場合、まだ生まれていない胎児は遺産を相続することができるのでしょうか。胎児はまだ生まれていないため、相続できないのではと思われるかもしれません。

しかし、胎児も遺産を相続することができます。民法では、相続において胎児は既に生まれたものとしています。

ただし、実際には、遺産分割や相続手続きは胎児が出生するのを待つことが一般的であり、生まれた子には代理人を立てる必要もあります。

この記事では、胎児の相続権と実際の相続手続きについてご紹介します。

この記事の目次 [表示]

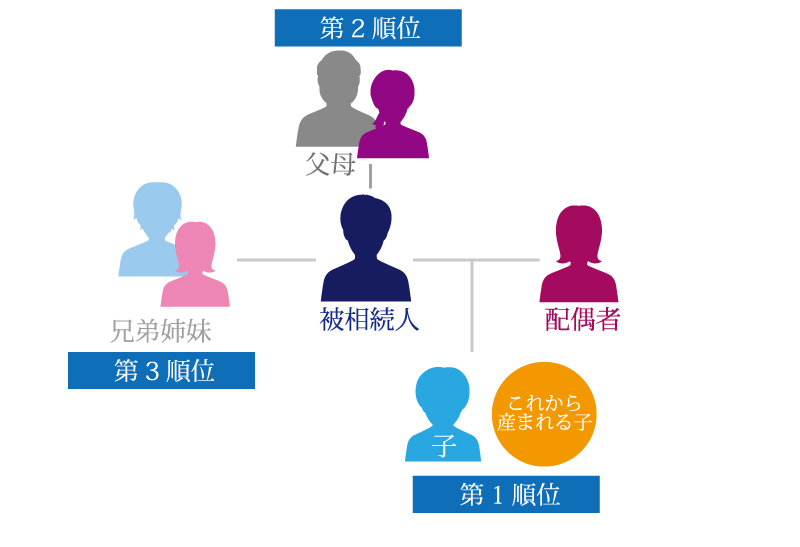

1.相続人の順位

はじめに、遺産を相続できる相続人の順位を確認します。

民法では、相続人の順位が次のように定められています。

1-1.被相続人の配偶者は常に相続人となる

亡くなった被相続人の配偶者は必ず相続人になります。

例えば、妻が亡くなった場合に夫がいたなら夫が、夫が亡くなった場合に妻がいたなら妻が、必ず相続人になります。

内縁の妻や夫、離婚した前妻や前夫は相続人になりません。

1-2.配偶者以外の相続人は順位に従って決定される

配偶者以外の親族については、次の順位によって相続人が決定されます。

- 第1順位:子

- 第2順位:父母

- 第3順位:兄弟姉妹

被相続人が亡くなった時点で子がいたときは、子は配偶者とともに相続人になります。

先の順位の人が1人でもいれば、次の順位の人は相続人になりません。

2.胎児にも相続権はある

胎児は、まだ生まれていなくても遺産を相続することができます。この章では、胎児の相続権について詳しく解説します。

2-1.相続では胎児は生まれたものとする

民法第886条第1項では、「胎児は、相続については、既に生まれたものとみなす。」と規定されています。

そもそも、民法第3条第1項では「私権の享有は、出生に始まる。」と規定されており、人は出生して初めて権利能力を得ます。これに従うと、胎児には相続権がないことになります。

しかし、これでは他に子がいる場合に、少し出生が遅れただけで兄弟姉妹の間で不公平が生じることになります。また、他に子がいない場合は、被相続人の両親や兄弟姉妹が相続することになり、生まれてくる子にとって不利益になります。

そのため、相続については異なる規定を設けて、胎児に相続権を認めています。

2-2.胎児が亡くなった場合はどうなるか

胎児の相続権は、生きて生まれてくることを条件に認められています。死産だった場合には相続権はありません(民法第886条第2項)。

つまり、胎児は、生まれてくるまで遺産を相続できるかどうかが確定しない状態になります。そのため、遺産分割協議や相続放棄といった相続の手続きは、胎児が出生するまで待つことが一般的です。

なお、胎児が出生後に死亡した場合は、被相続人の子として相続権が認められます。

2-3.胎児にも代襲相続は認められるか

相続人となるはずの人がすでに死亡している場合は、その人の子が代わりに相続人になります。これを代襲相続といいます。

相続では、胎児はすでに生まれていることになるため、死亡した相続人の子は胎児であっても代襲相続が認められます。

代襲相続について詳しい内容は、下記の記事をご覧ください。

代襲相続とは?死亡した相続人の代わりに相続できる人について解説

2-4.離婚した夫が亡くなった場合に胎児は相続できるか

妻の妊娠中に夫婦が離婚して、間もなく元の夫が亡くなった場合では、誰が遺産を相続できるでしょうか。

元の夫が亡くなった時点では、元の妻は配偶者ではないため、遺産を相続することができません。

しかし、胎児はすでに生まれていることになるため、元の夫の子として遺産を相続することができます。

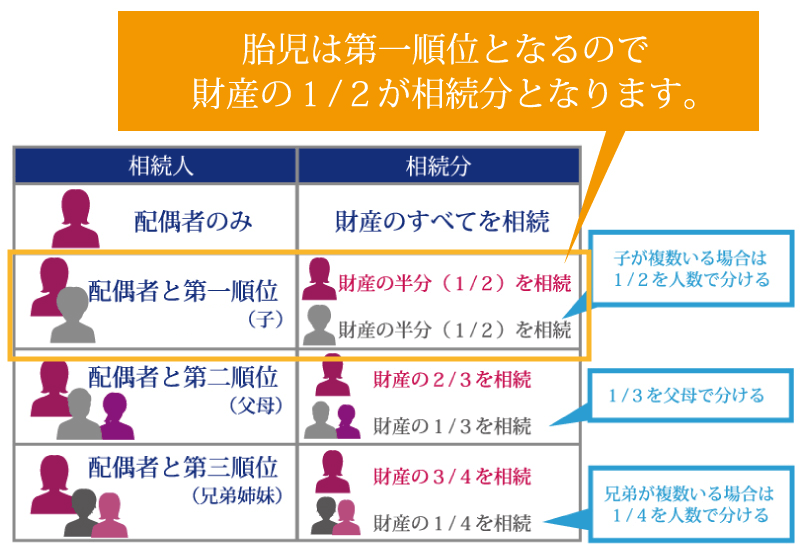

3.胎児に認められる相続分はどれくらい?

相続人が受け取れる遺産の割合のことを相続分といいます。民法では、相続人ごとの相続分を次のとおり定めています。

3-1.配偶者と子が相続する場合の相続分

配偶者と子が相続する場合の相続分は、配偶者1/2、子1/2です。子が2人以上いる場合は、この1/2を均等に分けます。

胎児はすでに生まれていることになるため、子の1人として相続分を計算します。

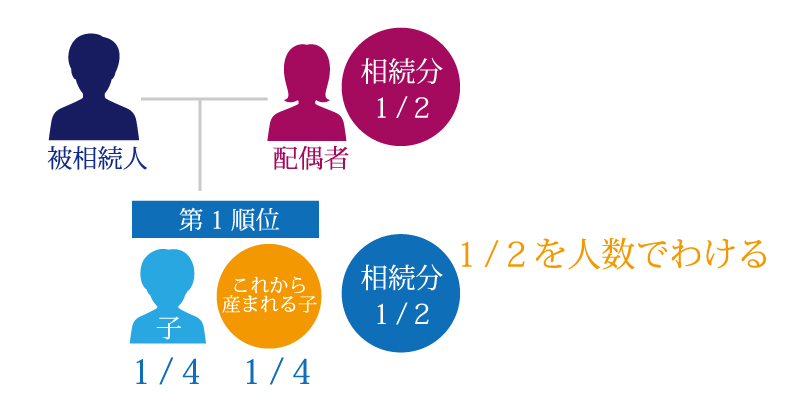

3-2.【例】配偶者・既に生まれた子1人・胎児1人が相続する場合の胎児の相続分

具体例として、配偶者と既に生まれた子1人、胎児1人が相続する場合の、胎児の相続分を確認します。

配偶者は遺産の1/2を相続します。残りの1/2は、既に生まれた子と胎児で均等に分けて相続します。

したがって、この場合の胎児の相続分は1/4となります。

(1/2(子全体の相続分)×1/2(子、胎児の2人で等分)=1/4)

4.胎児がいる場合の遺産分割の方法

続いて、胎児がいるときの遺産分割の方法について解説します。

遺産を相続するには、遺産を分けるための話し合い(遺産分割協議)を行い、誰が、どの遺産を、どれくらい相続するかを決定する必要があります。

しかし、胎児が相続する場合では、すぐには遺産分割協議をしないことが一般的であるほか、親権者のほかに代理人を立てるなどの手続きが必要です。

4-1.遺産分割・相続手続きは胎児の出生まで待つ

遺産分割協議やその後の遺産相続の手続きは、胎児が出生するまで待ってから行うことが一般的です。

「2-2.胎児が亡くなった場合はどうなるか」でお伝えしたように、死産の場合にはその胎児は相続人になりません。

胎児が生まれる前に遺産分割協議や相続手続きを済ませると、もし死産であった場合には相続人が変わり、協議や手続きをやり直さなければなりません。

4-2.特別代理人を選任する

胎児が出生すれば、遺産分割協議を行います。

遺産分割協議には相続人が全員参加しなければなりません。しかし、生まれたばかりの子は自分の意思を示すことができないため、代理人が遺産分割協議に参加します。

なお、生まれたばかりの子が相続人になる場合は、ほとんどの場合で親権者も相続人であり利害が相反します。この場合は、親権者は子の代理人になることができず、相続人でない人を子の特別代理人にする必要があります。

特別代理人の選任は、家庭裁判所に申し立てます。手続きの詳しい内容は、下記の記事をご覧ください。

遺産相続で特別代理人の選任が必要な2つのケースと選任の流れを解説

生まれたばかりの子のほかに未成年の相続人がいる場合は、それぞれの相続人に対して別々の特別代理人が必要です。同じ人が複数の相続人を代理することはできません。

4-3.子の法定相続分は最低限確保する

家庭裁判所に特別代理人選任の申し立てをするときは、遺産分割の案を示す必要があります。

遺産分割の案が子にとって不利なものであれば、申し立てが受理されない可能性があります。

遺産分割の案では、子の相続分として法定相続分に相当する財産を確保することが理想です。

ただし、不動産など現物資産を分割できない場合があるほか、子を養育するために親権者が財産をまとめて相続する方がよい場合もあるでしょう。

このような場合は、遺産分割協議書や特別代理人選任申立書に「子の養育費に充てるため便宜的に親権者に遺産を相続させる」などと明記します。子にとって不利にならないことを示せば、申し立ては受理されやすくなります。

参考:遺産相続で特別代理人の選任が必要な2つのケースと選任の流れを解説

5.胎児がいる場合の相続手続きの注意点

この章では、胎児がいる場合の相続手続きで注意すべき事項をご紹介します。

5-1.不動産の相続登記では胎児を名義人にできる

胎児が相続する場合の相続手続きは、出生まで待つことが一般的です。

ただし、不動産の相続登記では、胎児を名義人にすることもできます。胎児には名前がありませんが、「亡○○妻△△胎児」という名義で登記できます。

しかし、不幸にして死産だった場合には、更正登記をしなければなりません。また、無事に生まれたとしても、「亡○○妻△△胎児」という名義を新しい氏名に変更する必要があります。

いずれにしても、胎児を名義人にして相続登記をした場合は、改めて手続きをする必要があります。

権利の確定を急ぐ事情がないのであれば、胎児が出生するまで待ってから相続登記を行う方がよいでしょう。

5-2.胎児も相続放棄ができる

被相続人に借金がある場合は、相続人は相続放棄をして返済義務を免れることができます。

遺産を相続する胎児も、相続放棄をすることができます。

相続放棄の手続きは相続開始から3か月以内にしなければなりませんが、胎児については、出生から3か月以内に手続きをします。

母子ともに相続放棄をする場合は、母が子の代理人となり相続放棄の手続きをすることができます。

しかし、母は遺産を相続して子だけが相続放棄する場合は、母と子の間で利害が相反するため、子には特別代理人を選任しなければなりません。

6.相続税申告は胎児の出生時期で異なる

最後に、胎児が相続する場合の相続税の申告について解説します。

相続税は、申告期限までに胎児が出生したかどうかによって申告方法が異なることに注意が必要です。

6-1.申告期限内に胎児が出生しない場合

相続税の申告は、相続開始を知った日の翌日から10か月以内にしなければなりません。

この申告期限までに胎児が出生しない場合は、胎児はいないものとして相続税を申告します(相続税法基本通達11の2-3、15-3)。

6-1-1.胎児であった相続人は出生から10か月以内に申告する

胎児がいないものとして相続税を申告して、のちに胎児が出生したときは、胎児であった相続人の相続税を申告します。申告は、法定代理人(親権者)が代わりに行います。

胎児であった相続人の相続税申告の期限は、法定代理人が胎児の出生を知った日の翌日から10か月以内となります(相続税法基本通達27-4(6))。

6-1-2.胎児以外の相続人は4か月以内に更正の請求をする

相続税を申告したのちに胎児が出生すると、胎児以外の相続人の税額が変わります。

胎児以外の相続人が納めた相続税が過大となる場合は、胎児の出生を知った日の翌日から4か月以内に更正の請求を行い、還付を受けることができます。

6-2.胎児の出生で申告義務がなくなる場合は申告期限を延長できる

胎児の出生により相続人が増えると、相続税の基礎控除額や死亡保険金・死亡退職金の非課税限度額が増えて、相続人全体の相続税が0になる場合があります。

この場合は、胎児以外の相続人が税務署に申し出ることで、胎児の出生後2か月の範囲内で申告期限を延長することができます(相続税法基本通達27-6)。

6-3.申告期限内に胎児が出生した場合

相続税の申告期限までに胎児が出生した場合は、胎児であった子を相続人に含めて相続税を申告します。

この場合も、胎児であった相続人の申告期限は、法定代理人が胎児の出生を知った日の翌日から10か月以内です(相続税法基本通達27-4(6))。

7.まとめ

ここまで、胎児の相続権と実際の相続手続きについてご紹介しました。

胎児がいる場合の相続は、出産・育児の心労も重なり、通常の相続に比べて困難になることが予想されます。手続きも通常の相続とは異なるため、専門家に相談することをおすすめします。

相続税については、胎児の出生時期によって申告方法が異なり難しいため、早めに税理士にご相談ください。

税理士法人チェスターは、相続税申告を専門に行う税理士法人です。年間の相続税申告件数は3,000件を超え、業界トップクラスの実績があります。

すでに相続が発生している方は初回無料でご相談いただけますので、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編