代襲相続とは【図解付】どこまで可能?できないケースは?

代襲相続とは、本来遺産を相続するはずの法定相続人が死亡等の理由で相続できない場合に、その人の子供が代わりに遺産相続する制度のことです。

代襲相続が発生すると法定相続人が変わるだけではなく、法定相続人の人数が増える可能性もあります。

そして代襲相続が発生したことにより法定相続人同士の関係性が複雑となり、遺産の分割方法を決める遺産分割協議がまとまらず、相続トラブルに発展する場合もあります。

この記事では「代襲相続が発生した場合は誰が法定相続人になるのか」という基礎はもちろん、具体的に「どこまでの範囲の人が代襲相続できるのか」、また「代襲相続人の相続割合(法定相続分)は何割なのか」を主に解説します。

「被相続人よりも先に法定相続人が亡くなった」などの事情がある方は、是非この記事を参考にしてください。

動画でも「代襲相続」について解説中!こちらも御覧ください▼

この記事の目次 [表示]

1.代襲相続とは?代襲相続人の範囲と相続割合

代襲相続とは、被相続人(亡くなった人)の子供や兄弟姉妹である法定相続人が、死亡・相続欠格・相続廃除などに該当する場合に、その法定相続人の子供が代わりに遺産を相続する制度のことです(民法第887条、第889条、第891条)。

分かりやすく言うと「法定相続人の代わりにその子供が遺産を受け継ぐ制度」です。

代襲相続が発生する条件は以下の通りですが、一般的には「被相続人よりも先に法定相続人が死亡している場合」がほとんどかと思います。

- 被相続人よりも先に法定相続人が死亡(同時死亡)

- 法定相続人が「相続廃除」に該当

- 法定相続人が「相続欠格」に該当

ここまでで何度か出てきた「法定相続人」とは、民法で定められている「被相続人の遺産を相続する権利がある親族」のことです。

被相続人の配偶者は常に法定相続人になりますが、子供・両親・兄弟姉妹には優先順位があり、各ご家庭の家族構成によって法定相続人の人数も異なります。

法定相続人の範囲や優先順位の考え方について、詳しくは「相続人の範囲がすぐに分かる方法(簡単フローチャート付)」をご覧ください。

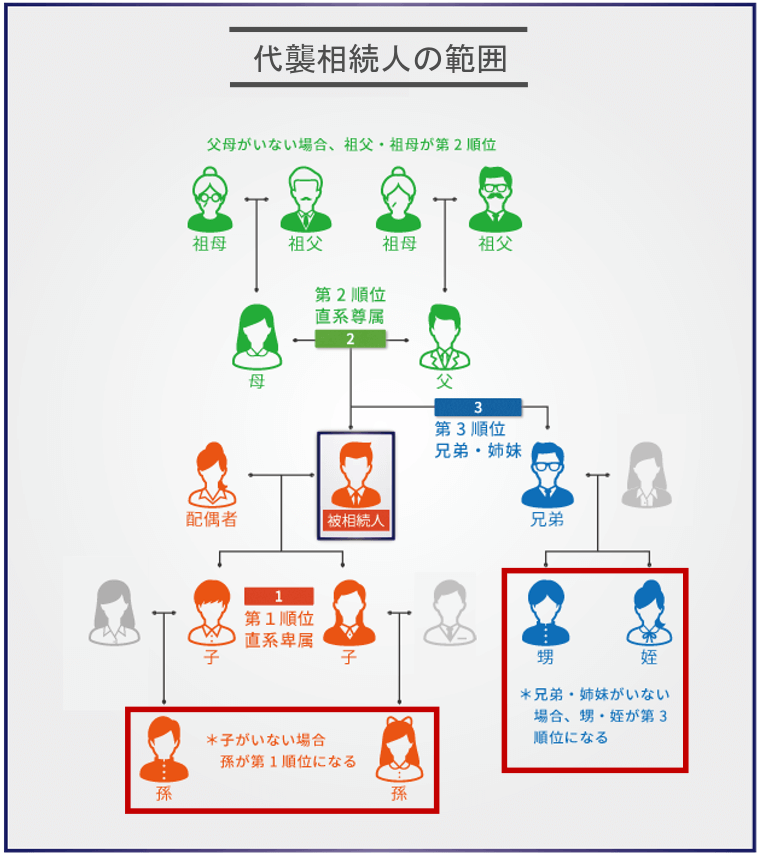

1-1.代襲相続人の範囲

代襲相続人(代襲者)とは、死亡等の理由で遺産を相続できなかった法定相続人の代わりに、新たに法定相続人となる人のことです。

民法において代襲相続人の範囲として認められているのは、以下のいずれかの親族のみです。

- 第1順位の直系卑属「孫(ひ孫など)」

- 第3順位の傍系卑属「甥姪」

代襲相続においては、原則、お腹の中にいる胎児も「既に生まれた」とみなして考えます(死産の場合は適用しません)。

第2順位の法定相続人である直系尊属(両親や祖父母)は、前の世代にさかのぼって法定相続人が決まりますが、これは代襲相続とは呼びません。

この理由は、代襲相続は「次の世代の人が行う」と民法で定められているためです。

なお、本来は法定相続人であるものの、死亡等の理由によって被相続人の遺産を相続できなくなった人のことを「被代襲者」と呼びます。

1-2.代襲相続における相続割合(法定相続分)

相続割合(法定相続分)とは、民法で定められている「相続できる遺産の分割割合」のことで、相続税額の計算時などに算入します。

代襲相続が発生した場合、代襲相続人の相続割合は、以下の計算方法で算出します。

被代襲者の相続割合÷代襲相続人の人数=各代襲相続人の相続割合

代襲相続人以外の法定相続人の相続割合が変わることはありませんのでご注意ください。

法定相続人と相続割合について、詳しくは「「法定相続人」と「遺産を相続できる割合」を初心者でも分かるように解説!」をご覧ください。

2.代襲相続人の範囲はどこまで?ケース別に解説【図解】

前章でご紹介した通り、代襲相続人になれるのは「直系卑属の孫やひ孫」と「傍系卑属の甥姪」のみです。

ただ、被相続人の家族構成によっては、「代襲相続人の範囲がどこまでなのか」と悩むケースもあります。

この章では、「代襲相続人が誰になるのか」と「その代襲相続人の相続割合(法定相続分)は何割なのか」を、図解を元に解説していきます。

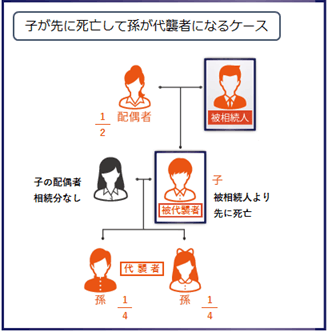

2-1.代襲相続人が「孫(実子の子)」になるケース

代襲相続人が「孫」になるのは、被相続人の子供(実子)が死亡等の理由によって、被相続人の遺産を相続できない場合です。

「被相続人の子供(実子)」とは、婚姻関係がある配偶者との間に生まれた子供はもちろん、離婚した「前妻の子供」や、「婚外子(愛人の子供など)」も含まれます。

上記イラスト例のように、被相続人の「配偶者」と「代襲相続人である孫2人」が相続する場合、相続割合は「配偶者1/2」「孫1/4ずつ(被代襲者の1/2÷2人)」となります。

仮に上記例で、配偶者も既に亡くなっている場合、代襲相続人である孫の相続割合は「1/2ずつ(遺産総額÷代襲相続人2人)」となります。

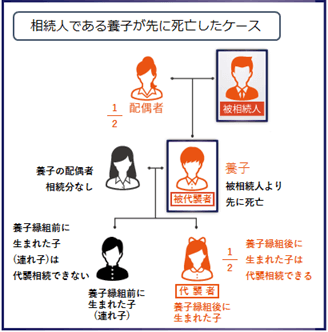

2-2.代襲相続人が「孫(養子の子)」になるケース

代襲相続人が「孫」になるのは、被相続人の子供(被代襲者)が養子である場合も考えられます。

ただ、被相続人の子供が「養子」であった場合、代襲相続人になれる「孫」には条件があります。

- 養子縁組前に生まれた孫…代襲相続できない

- 養子縁組後に生まれた孫…代襲相続できる

養子縁組の前に生まれた孫は、被相続人からみて直系の親族とは認められないため、代襲相続はできません。

上記イラスト例のように、被相続人の「配偶者」と「養子縁組後に生まれた孫1人」が相続する場合、相続割合は「配偶者1/2」「養子縁組前に生まれた孫1/2(被代襲者の1/2をそのまま代襲相続)」となり、養子縁組前に生まれた孫は相続権がありません。

仮に上記例で配偶者も既に亡くなっている場合、代襲相続人である養子縁組の後に生まれた孫の相続割合は100%となります。

なお、祖父母の遺産を孫が相続するケースについて、くわしくは「祖父母の相続人は誰?孫が相続するケースをプロが解説」もご参照ください。

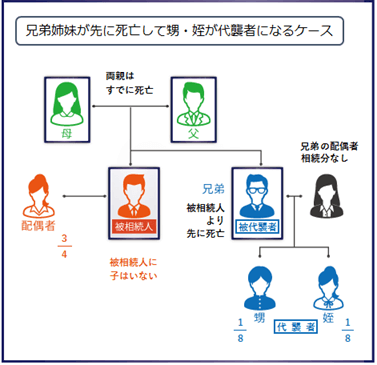

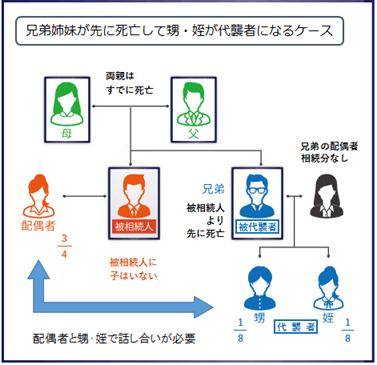

2-3.代襲相続人が「甥姪」になるケース

代襲相続人が「甥姪」となるのは、被相続人に子供がおらず、既に両親も亡くなっていて、さらに被相続人の兄弟姉妹が死亡等の理由によって遺産を相続できない場合です。

上記イラスト例のように、「被相続人の配偶者」と「代襲相続人である甥姪2人」が相続する場合、相続割合は「配偶者3/4」「甥姪1/8ずつ(被代襲者の1/4÷2人)」となります。

仮に上記例で配偶者も既に亡くなっている場合、代襲相続相続人である甥姪の相続割合は「1/2ずつ(遺産100%÷2人)」となります。

2-4.代襲相続人である孫や甥姪も亡くなっているケース

不幸にして代襲相続人もすでに亡くなっている場合は、その次の世代に「再代襲相続」が認められています。

ただし、再代襲相続ができるのは直系卑属である「ひ孫や玄孫」のみで、傍系卑属である「甥姪の子」に再代襲相続は認められていません。

直系卑属においては、「子が亡くなっている場合は孫」「孫も亡くなっている場合はひ孫」「ひ孫も亡くなっている場合は玄孫」と、制度上ではさらに世代を進めて再代襲相続が発生します。

傍系卑属である兄弟姉妹においては、「代襲相続ができるのは甥姪まで」と覚えておきましょう。

再代襲相続について、詳しくは「再代襲相続とは?ひ孫・兄弟姉妹・甥姪どこまで適用されるか解説」をご覧ください。

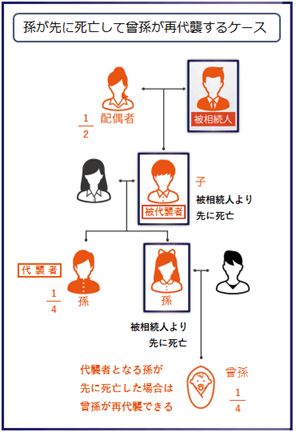

2-4-1.ひ孫(玄孫)は再代襲相続できる

「被相続人の子供(法定相続人)」も「被相続人の孫(代襲相続人)」もすでに亡くなっている場合は、被相続人のひ孫が「再代襲相続」をします。

上記イラスト例のように、被相続人の「配偶者」と「代襲相続人である孫」と「再代襲相続人であるひ孫」が相続する場合、相続割合は「配偶者1/2」「孫1/4(被代襲者1/2÷2人)」「ひ孫1/4(亡くなった代襲相続人の1/4を再代襲相続)となります。

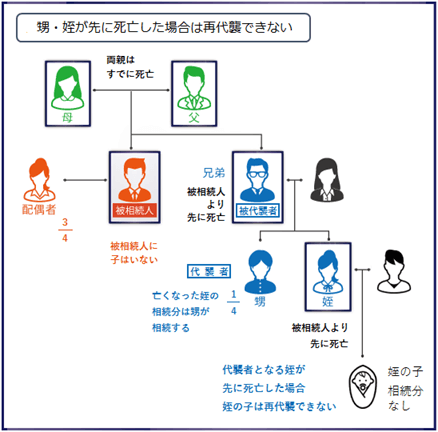

2-4-2.代襲相続は甥姪まで!甥姪の子は再代襲相続はなし

被相続人に子供がおらず、両親も祖父母も既に亡くなっており、「被相続人の兄弟姉妹(被代襲者)」や「被相続人の甥姪(代襲相続人)」も亡くなっている場合、甥姪の子は再代襲相続できません。

上記イラスト例のように、法定相続人が「配偶者」と「代襲相続人である甥」と「代襲相続人である姪が亡くなっている」場合、死亡した代襲相続人(上記例では姪)の法定相続分は、他の代襲者や相続人が相続します。

よって相続割合は「配偶者3/4」「代襲相続人である甥1/4」となり、姪の子は被相続人の財産を相続できません。

なお、極めてレアなケースになりますが、昭和23年1月1日~昭和55年12月31日の間に相続があった場合は当時の民法が適用されるため、例外的に甥姪からの再代襲相続が認められます。

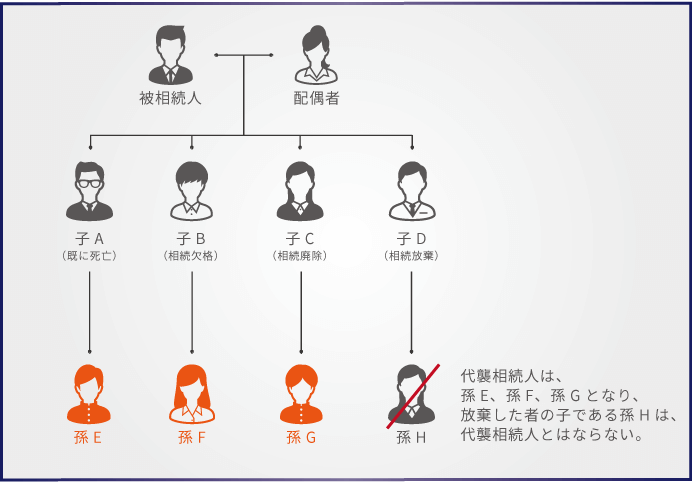

3.代襲相続は「相続欠格」や「相続廃除」でも起こる

冒頭でもご紹介した通り、代襲相続は法定相続人の死亡以外にも、「相続欠格」や「相続廃除」によって遺産を相続できなくなった場合にも起こります。

ただし、法定相続人が被相続人の「相続放棄」をしていた場合は、代襲相続できません。

「相続欠格」とは、法定相続人が「被相続人の殺害」や「遺言の改変など」を行った場合に、家庭裁判所に申立てなどをしなくても、法律上ただちに相続権を失うことをいいます(民法891条)。

「相続廃除」とは、法定相続人が「被相続人に対する虐待や重大な侮辱」「著しい非行など」を行った場合に、被相続人が家庭裁判所に請求をし、審判や調停によってその相続人の相続権を奪うことができる制度です(民法892条)。

相続欠格と相続廃除の詳細や違いについて、詳しくは【簡単解説】相続欠格とは?欠格事由や相続廃除との違いについて」をご覧ください。

3-1.相続放棄があると代襲相続は発生しない

法定相続人が被相続人に対して「相続放棄」していた場合、代襲相続は発生しません。

この理由は、相続放棄をした人は「はじめから法定相続人でなかった」ことになるため、その相続放棄をした人の子供である孫や甥姪は、代襲相続人にはならないためです。

「相続放棄」とは、被相続人の財産の中で明らかに借金や債務などの負債が大きい場合や、法定相続人同士の相続トラブルを避けたい場合に、相続する権利を放棄して遺産を一切受け取らない制度のことです。

相続放棄や代襲相続の注意点について、詳しくは「相続放棄すると代襲相続は起きない?3世代相続やケース別事例・注意点を解説」をご覧ください。

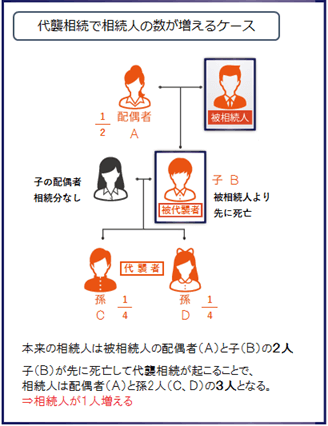

4.代襲相続では法定相続人の人数が増える可能性がある

代襲相続が起こった場合、その相続に係る法定相続人が変わるだけではなく、人数が増える可能性があります。

例えば以下イラストのようなケースの場合、本来は法定相続人が「合計2人(配偶者+子供1人)」であっても、代襲相続人となる孫が2人いた場合は、代襲相続によって法定相続人は「合計3人(配偶者+孫2人)」に増えます。

代襲相続によって法定相続人が増えるということは、相続税額を計算する上でメリットとなる反面、代襲相続特有のトラブルに発展する可能性もあります。

この章では、代襲相続によって法定相続人の人数が増えることによる、メリットやデメリットについて解説します。

4-1.相続税の基礎控除額や非課税枠が増える【メリット】

代襲相続によって法定相続人の人数が増えると、相続税額の計算時に算入する「基礎控除額」や「生命保険金や死亡退職金の非課税枠」に影響があります。

この理由は、相続税の基礎控除額や非課税枠は、法定相続人の人数に応じて控除額が計算されるためです。

3,000万円+(600万円×法定相続人の人数)

500万円×法定相続人の数

500万円×法定相続人の数

相続税は、被相続人の債務や葬儀費用を控除した「遺産総額」から、「基礎控除額」を差し引いた、「課税価格」に対して課税される税金です。

法定相続人の人数が増えることで「基礎控除額」や「非課税限度額」が上がるということは、その分相続税が課税される「課税価格」が下がるということです。

そして相続税は累進課税のため、課税価格が下がれば税率も下がります。

特に相続税が課税されるケースで代襲相続が発生した場合は、法定相続人が何人になるかを正しく把握することが重要です。

相続税の基礎控除については「相続税の基礎控除とは?控除額の計算方法や法定相続人の数え方の注意点」を、生命保険金などの非課税枠については「死亡保険金(生命保険)の相続税はいくら?非課税枠の金額や条件を解説」ご覧ください。

4-2.代襲相続特有のトラブルに発展する可能性【デメリット】

代襲相続が発生するとより広い範囲の親族が相続に係るため、法定相続人同士の関係が複雑になり、トラブルに発展する可能性もあります。

例えば、以下のケースのように「配偶者+甥姪(代襲相続人)」が法定相続人となる場合、配偶者と甥姪の交流がなければ、遺産分割でもめる可能性があるということです。

通常、遺言書がない場合の相続では、法定相続人全員で遺産分割協議を行い、その内容を遺産分割協議書としてまとめる必要があります。

仮に代襲相続人である甥姪が法定相続分での分割を主張した場合、配偶者は全く交流がない甥姪に、被相続人の遺産の1/4を渡す可能性もあるのです。

もちろん配偶者がこれを認めずに相続紛争を行うことも可能ですが、遺産分割協議書が作成されるまで、被相続人の財産の名義変更などの相続手続きは一切できません。

なお、被相続人が生前に「全財産を配偶者に遺す」と記した遺言書を準備しておけば、こういった相続トラブルは回避できます。

5.代襲相続が発生した場合によくある疑問Q&A

代襲相続が発生した場合によくある疑問を、Q&A形式でまとめました。

Q1:特別な手続きや必要書類はある?

Q2:代襲相続人の遺留分はどうなるの?

Q3:相続税の2割加算は適用されるの?

この章では、上記3つの質問について、具体的に解説をしていきます。

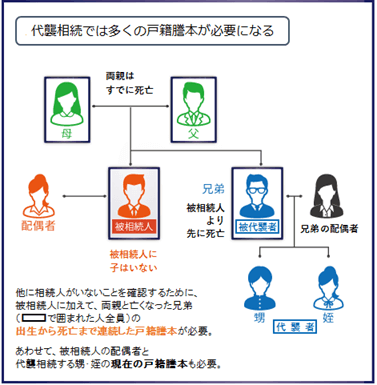

Q1:特別な手続きや必要書類はある?

A:代襲相続が発生した場合、特別な手続きは必要ありません。

ただし、被相続人の遺産の名義変更(相続登記)や、相続税申告の際の必要書類に、「被代襲者の出生から死亡まで連続した戸籍謄本」が追加されます。

| 代襲相続人 | 追加される戸籍謄本 |

| 孫 | 被相続人の「子供」の分 |

| ひ孫 | 被相続人の「子供」と「孫」の分 |

| 甥姪 | 被相続人の「父」と「母」と「兄弟姉妹」の分 |

※戸籍謄本とは、出生から死亡まで連続した戸籍謄本です 以下は代襲相続人が甥姪になる場合に追加される戸籍謄本ですが、被相続人の両親は「父」と「母」の分が必要となるため、失念しないようご注意ください。

「出生から死亡まで連続した戸籍謄本」は取り寄せるのに時間がかかるケースもあるため、なるべく早く準備されることをおすすめします。

戸籍謄本の取り寄せ方や注意点について、詳しくは「相続手続きに必要な戸籍謄本の種類と取り方から申請までを徹底解説!」をご覧ください。

Q2:代襲相続人の遺留分はどうなるの?

A:孫が代襲相続をする場合は遺留分が認められますが、甥姪が代襲相続をする場合は遺留分が認められません。

遺留分とは、民法で定められる「法定相続人の最低限の遺産の取り分」のことで、遺された法定相続人(配偶者・子供・両親)の生活を保障するという目的があります。

代襲相続人が孫となる場合、遺留分の計算方法は「遺産×1/2×法定相続分÷人数」で算出しますが、「相続割合(法定相続分)の1/2」と考えて頂けば分かりやすいかと思います。

遺留分の基礎について、詳しくは「遺留分権利者の範囲と遺留分の割合を図解でわかりやすく解説!」をご覧ください。

Q3:相続税の2割加算は適用されるの?

A:孫が代襲相続人となる場合は相続税の2割加算は適用されませんが、甥姪が代襲相続人となる場合は相続税の2割加算の対象となります。

相続税の2割加算とは、配偶者・子供(代襲相続人である孫)・両親以外の人が、被相続人の財産を相続した場合、その人の相続税額が2割加算される制度のことです。

そもそも傍系卑属である兄弟姉妹は相続税が2割加算となるため、代襲相続人である甥姪も2割加算の対象となります。

相続税の2割加算について、詳しくは「相続税が2割加算!?行われる理由や対象者、計算方法を徹底解説」をご覧ください。

6.代襲相続で最も重要なのは「法定相続人の確定」

代襲相続が発生すると法定相続人同士の関係が複雑になり、「誰が法定相続人になるのか」の判断が難しくなります。

しかし「法定相続人の確定」は、各種相続手続きを始める前に行う最も重要な作業です。

法定相続人が確定しないと遺産の分割方法が決まらないため、被相続人の銀行口座の名義変更や解約・不動産の相続登記・相続税申告の手続きなど、相続手続きが一切進められません。

代襲相続が発生して「誰が相続人になるか」の判断が難しい場合は、できるだけ早く司法書士などの専門家に相談されることをおすすめします。

6-1.代襲相続のご相談は「司法書士法人チェスター」へ

代襲相続が発生した際のご相談は、相続手続き専門の「司法書士法人チェスター」へお任せください!

司法書士法人チェスターは相続業務に特化したチェスターグループと協力・連携関係にあり、グループに所属している弁護士・税理士・宅建士等の専門家と共に、相続問題に関する総合的なアドバイスをさせていただきます。

司法書士法人チェスターは、相続発生後のお客様の初回相談は無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編